Disminución de la PTU y deducción inmediata, de la

Anuncio

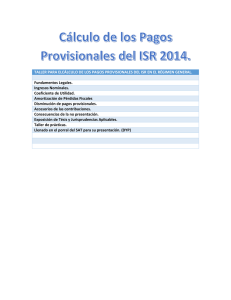

Disminución de la PTU y deducción inmediata, de la utilidad fiscal para efectos de pagos provisionales de impuesto sobre la renta Por Decreto1 publicado en el Diario Oficial de la Federación el 28 de noviembre de 2006, de Adriana E. López Martínez Ernst & Young México Gerente de Impuestos la utilidad fiscal para efectos de pagos provisionales de impuesto sobre la renta, correspondientes al ejercicio fiscal de 2007, podrá disminuirse: ● [email protected] ● El importe de la deducción inmediata que se realizará en el mismo ejercicio, por inversiones en bienes nuevos de activo fijo efectivamente realizadas. El monto de la PTU pagada en 2007, que se deberá disminuir por partes iguales, en los pagos provisionales correspondientes de los meses de mayo a diciembre del mismo ejercicio, de manera acumulativa Le recomendamos verificar, en el caso de que en su empresa hubieran pagado PTU durante 2007 y/o vaya a optar por aplicar deducción inmediata en dicho ejercicio, que ha considerado los estímulos fiscales que comentaremos a continuación con mayor detalle. Disminución del importe de la deducción inmediata para determinar los pagos provisionales del ejercicio Antecedentes La Ley del Impuesto sobre la Renta (LISR) contempla en su artículo 220, la posibilidad de que los contribuyentes efectúen, en forma inmediata, la deducción de sus inversiones en bienes nuevos de activo fijo, en el ejercicio en que se efectúe la inversión, en el que se inicie su utilización o en el ejercicio siguiente. Lo anterior origina que se tenga una deducción importante a nivel anual, sin embargo, las disposiciones fiscales son omisas respecto al tratamiento que se debe dar a esta partida en la determinación de los pagos provisionales del ejercicio en que se toma la deducción. La omisión de referencia provoca, en algunos casos, que los contribuyentes que toman esta deducción, enteren pagos provisionales en exceso. Estímulo fiscal Al respecto, se ha otorgado un estímulo fiscal que permite, a las personas morales que tributen en el Título II de la LISR, disminuir de la utilidad fiscal determinada para efectos de pagos provisionales, el importe de la deducción inmediata a realizarse en el ejercicio. Con la aplicación de este estímulo, los contribuyentes anticiparán el beneficio que representa la deducción inmediata a nivel de pagos provisionales. Para ejemplificar la mecánica y el monto del beneficio, mostramos el siguiente ejemplo: a. Determinación del pago provisional del mes de junio del 2007, sin la aplicación del estímulo: Ejercicio 2007 Ingresos nominales enero a junio Coeficiente de utilidad Utilidad fiscal estimada ( x ) Tasa de impuesto Impuesto causado al mes de junio Menos: pagos provisionales anteriores Pago provisional del mes de junio (Miles de pesos) $100,000 0.045 $4,500 28% $1,260 500 $760 b. Determinación del pago provisional del mes de junio, considerando la aplicación del estímulo: Ejercicio 2007 Ingresos nominales enero a junio Coeficiente de utilidad Utilidad fiscal estimada (-) Deducción inmediata del ejercicio 2007 Utilidad fiscal después de aplicación de estímulo ( x ) Tasa de impuesto Impuesto causado del mes de junio (-) Pagos provisionales anteriores (=) Pago provisional del mes de junio (Miles de pesos) $100,000 0.045 $4,500 (2,000) $2,500 28% $700 (500) $200 Así, se ajusta el monto del pago provisional a la baja, con la intención de que guarde proporción con el impuesto anual. Ahora bien, las reglas previstas en este Decreto establecen que la disminución se efectuará hasta por el monto de la utilidad fiscal del pago provisional que corresponda y el remanente se podrá aplicar en los siguientes pagos provisionales del ejercicio. Cabe mencionar que la exposición de motivos del Decreto menciona que dicha disminución se efectuará de manera proporcional, desde el mes en el que se tomó la decisión de efectuar la deducción inmediata en términos del artículo 220 de la LISR y hasta el final del ejercicio, sin embargo, en el articulado del citado Decreto no se hace esta precisión, por lo que el beneficio en flujo de efectivo, se podría tener a partir del mes en que se efectúe la inversión que se deducirá en forma inmediata. El propio Decreto establece que no deberá recalcularse el coeficiente de utilidad por la aplicación de este estímulo. Disminución de la participación de los trabajadores en las utilidades de las empresas (PTU) para efectos de pagos provisionales Antecedentes Conforme a las disposiciones fiscales vigentes, la PTU pagada en el ejercicio es un concepto que se disminuye de la utilidad fiscal determinada en los términos del artículo 10 de la LISR, o bien, se adiciona, cuando el resultado es pérdida fiscal. El hecho de que esta disminución sólo se permita aplicar a nivel anual provoca una distorsión en la determinación de los pagos provisionales del ejercicio, en virtud de que la PTU pagada no es un concepto que se deba tomar en cuenta al momento de calcular los pagos provisionales, por lo que, en ciertos casos, se pueden enterar pagos en exceso. Estímulo fiscal Mediante el Decreto, se permite a los contribuyentes que tributen en el Título II de la LISR, disminuir de la utilidad fiscal determinada para efectos de provisionales de impuesto sobre la renta, el monto de la PTU que se haya pagado en el mismo ejercicio. Esta disminución se efectuará por partes iguales, en los pagos provisionales correspondientes a los meses de mayo a diciembre del ejercicio fiscal de que se trate. La disminución se realizará en forma acumulativa, tal como se muestra a continuación: Ejemplo: PTU correspondiente al ejercicio de 2006, pagada 2007: $120,000.00. ($120,000.00 / 8 = $15,000.00) Ejercicio 2007 Total de ingresos nominales (acumulados) ( x ) Coeficiente de utilidad Utilidad fiscal estimada ( - ) PTU 2006 pagada en 2007 proporcional Utilidad fiscal después de aplicación del estímulo ( x ) Tasa de impuesto Impuesto causado ( -) Pagos provisionales anteriores Pago provisional del mes Mayo (Pesos) $2,200,000 0.0225 $49,500 (15,000) $34,500 28% $9,660 (7,500) $2,160 Junio (Pesos) $2,400,000 0.0225 $54,000 (30,000) $24,000 28% $6,720 (9,660) $0 Cabe mencionar que el propio Decreto establece que: ● ● El estímulo se aplicará hasta por el monto de la utilidad fiscal base para el pago provisional que corresponda. En ningún caso se deberá recalcular el coeficiente de utilidad por la aplicación de este estímulo. Inventario acumulable Consideramos conveniente recordar que los contribuyentes que hayan optado por diferir la acumulación del inventario al 31 de diciembre de 2004, para efectos de pagos provisionales deben acumular, a la utilidad fiscal, una doceava parte del inventario multiplicada por el número de meses comprendidos desde el inicio del ejercicio y hasta el mes al que corresponde el pago. Por otra parte, el Decreto por medio del cual se permite la disminución de la deducción inmediata y la PTU pagada, para efectos de pagos provisionales, establece que “los estímulos fiscales se aplicarán hasta por el monto de la utilidad fiscal del pago provisional que corresponda”, lo que podría interpretarse en el sentido de que su aplicación podría llevar al contribuyente a determinar una utilidad fiscal igual a $0, a la cual se le deberá sumar el monto del inventario acumulable que corresponda, es decir, la aplicación de estos estímulos no nulificaría el efecto de la acumulación del inventario. Conclusión Le recomendamos verificar que en su empresa los pagos provisionales de impuesto sobre la renta se estén determinando y enterando de acuerdo con las disposiciones aplicables y en su caso, se hubieran considerado los estímulos fiscales vigentes, para evitar costos innecesarios, ya sea el costo financiero de efectuar pagos en exceso o por multas, actualizaciones y recargos derivados de no enterar correctamente dichos pagos. 1 Decreto por el que se otorgan diversos beneficios fiscales a los contribuyentes que se indican y se modifican los diversos publicados el 5 de marzo de 2003 y el 31 de octubre de 2004, publicado el martes 28 de noviembre del 2006. Este boletín ha sido preparado cuidadosamente por los profesionales de Ernst & Young, contiene comentarios de carácter general sobre la aplicación de las normas fiscales, sin que en ningún momento, deba considerarse como asesoría profesional sobre el caso concreto. Por tal motivo, no se recomienda tomar medidas basadas en dicha información sin que exista la debida asesoría profesional previa. Asimismo, aunque procuramos brindarle información veraz y oportuna, no garantizamos que la contenida en este documento sea vigente y correcta al momento en que se reciba o consulte, o que continuará siendo válida en el futuro; por lo que Ernst & Young no se responsabiliza de eventuales errores o inexactitudes que este documento pudiera contener. Derechos reservados en trámite.