Riesgo sistémico y actividad aseguradora

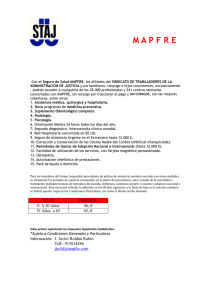

Anuncio