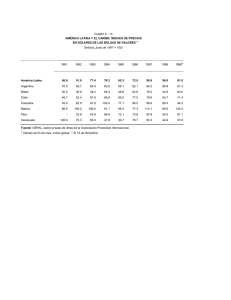

Análisis del estilo de gestión de valor y de crecimiento en el

Anuncio