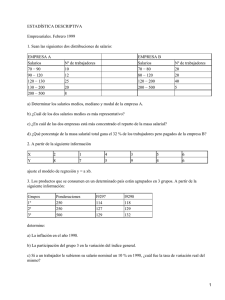

Salarios reales y ciclos económicos en Estados Unidos (1970

Anuncio