Tarjeta de Crédito

Anuncio

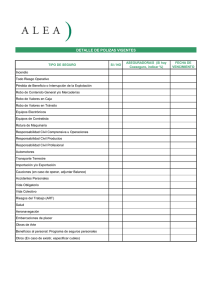

Información para nuestros Clientes Beneficios y Condiciones de los Productos y Servicios BFP Tarjeta de Crédito: 1. Principales características de la Tarjeta de Crédito y las formas de su utilización. La tarjeta de crédito es un instrumento que permite, de acuerdo con lo pactado entre el Banco Financiero y el cliente, realizar transacciones con cargo a una línea de crédito revolvente, otorgada por El Banco Financiero a favor del cliente. La tarjeta de crédito permite la realización de transacciones a través de los canales ofrecidos, así como ser utilizado como medio de pago de bienes o servicios en la red de negocios afiliados. La tarjeta de crédito permite el uso de transacciones a través de Internet con una clave personal e intransferible proporcionada por el Banco Financiero. Principales Características Características TC Clásica, Dorada y Platinum TC Carsa Moneda de Facturación Doble Moneda: Soles y Dólares Soles Línea de Crédito Dólares Soles Fechas de Facturación 1, 10 y 20 1, 10 y 20 Fechas de Pago 16, 25 y 04 16, 25 y 04 Seguro de Desgravamen de TC Muerte Natural o Accidental Invalidez Total o Permanente por Enfermedad y/o accidente Muerte Natural o Accidental Invalidez Total o Permanente por Enfermedad y/o accidente TC Adicionales Hasta 4 y son gratis Hasta 4 y son gratis Programa de Puntos Si No Formas de Uso: Al momento de realizar una compra podrás elegir entre dos opciones: ü Compra revolvente: El cliente tiene hasta 45 días para pagar sin intereses. Para el cálculo del pago mínimo se considera 1/36 del saldo a la fecha de facturación. ü Compra en cuotas: El cliente puede financiar sus compras en cuotas fijas, desde 2 hasta 48 meses. Además el cliente puede acceder a: ü ü Disposición de Efectivo: El cliente puede disponer de efectivo con cargo a la línea revolvente. La disposición de efectivo está disponible previa evaluación. Líneas paralelas: Según evaluación crediticia, los clientes pueden calificar para líneas adicionales a la de la Tarjeta de Crédito para Efectivo Inmediato o Compra de Deuda. Los montos aprobados son desde 6 a 48 meses y tienen tasas diferentes a la de la Tarjeta de Crédito. Página 1 de 1 Lugares de Pago: ü Oficina del Banco Financiero ü Oficinas Especiales en Tiendas Carsa ü Multiagencias Prosegur ü Agentes Kasnet 2. Límites establecidos a las operaciones que se ejecutan con la Tarjeta de Crédito. Características Disposición de Efectivo - Retiro máximo por día en ATM - Número de Operaciones por día por ATM - Retiro máximo por día en ventanilla - Número de operaciones por día en Ventanilla TC Bancarias S/. 1,500 y $500 4 operaciones máximo S/. 6,000 y $2,000 Ilimitado TC Carsa S/. 1,500 y $500 4 operaciones máximo S/. 6,000 y $2,000 Ilimitado 3. Medidas a adoptar para preservar la seguridad de su Tarjeta de Crédito. Al recibir la Tarjeta: ü El cliente debe asegurarse que la tarjeta y la clave secreta le sea entregada debidamente protegida en sobre cerrado, dentro de la bolsa sellada. ü Si el cliente detecta alguna irregularidad en la bolsa o en los sobres, no debe recibir ni firmar ningún comprobante y comunicarse de forma inmediata a la Banca Telefónica 612-2222 (Lima) ó al 0-801-00222 (Provincias). ü Una vez recibida la tarjeta, firmarla en el lugar indicado al reverso. Al utilizar la Tarjeta: ü No suministrar la clave secreta a nadie, es personal e intransferible. ü Cambiar la clave con frecuencia. No usar números que sean de fácil deducción ni usar la misma clave secreta en todas las tarjetas. ü Al finalizar una transacción en cajero automático o en un establecimiento cerciorarse que la tarjeta devuelta le corresponda, revisando la firma del reverso. Al utilizar en cajeros automáticos: ü Verificar que la ranura donde introduce la tarjeta no se encuentre ningún material adherido a ésta. ü No aceptar ayuda de extraños. ü No permitir que nadie vea la clave al momento de digitarla, taparla con una mano. Al realizar operaciones en establecimiento comerciales: ü No perder de vista la tarjeta, si observa alguna manipulación fuera de lo normal, comunicarla al responsable del establecimiento e informar de inmediato a nuestra Banca Telefónica. ü Nunca firmar comprobantes en blanco. Al realizar compras por Internet: ü Realizar las compras en comercios electrónicos seguros y confiables; de preferencia, en aquellos que utilizan sistemas de autenticidad en línea compatibles con los que ofrece el Banco Financiero. ü Cada vez que acceda a la Banca por Internet www.financiero.com.pe, ingresar toda la dirección electrónica en el navegador de Internet, nunca utilizar enlaces de acceso automático a ésta. ü Tener presente que el Banco Financiero nunca solicitará actualizar datos de las cuentas y/o tarjetas por Internet. Página 2 de 2 ü Cerrar la sesión al culminar la operación y nunca realizar operaciones en cabinas de Internet. 4. Mecanismos para que el cliente notifique cualquier operación de pago no autorizada o ejecutada de forma incorrecta. El cliente debe canalizar su reclamo a través de los siguientes canales: a. Red de oficinas: A través de la Plataforma, llenando el formato “HOJA DE RECLAMACION/FORMULARIO DE ATENCIÓN DE RECLAMO” en original y copia registrando como mínimo los siguientes datos: · Número de la tarjeta de crédito (de la cual se realiza el reclamo). · Fecha en que se realizó la transacción. · Importe de la transacción. · Firma del titular comparándola con el documento de identidad. · VºBº. por la conformidad de las firmas. b. Banca telefónica: El cliente podrá acceder desde el Fono Financiero ubicado dentro de la red de oficinas o realizar una llamada al 612-2222 para Lima o al 0801-2222 para Provincia donde un asesor especializado lo atenderá. c. Página Web El cliente ingresará por el portal web del Banco Financiero www.financiero.com.pe Ante el requerimiento de que el cliente necesite entregar algún documento necesario para sustentar su reclamo deberá acercarse a cualquier oficina para que lo adjunte al Portal de Reclamos. 5. La responsabilidad del Banco, en caso de operaciones de pago no autorizadas o ejecutada de forma incorrecta. Las notificaciones de las operaciones de pago no autorizadas deberán ser informadas por el cliente, en forma inmediata a través de nuestra Banca Telefónica ó a través de cualquiera de nuestros canales puestos a disposición, adicionalmente por su seguridad deberá realizar el bloqueo de su Tarjeta de Crédito. Una vez que el Banco tome conocimiento del caso iniciará el proceso de investigación necesaria y de ser el caso con los procesadores. Terminada la investigación se le proporcionará al cliente la respuesta a su reclamo, según la modalidad de respuesta solicitada por el cliente al momento del contacto con el Banco. 6. Información relacionada a los seguros ofertados (Banca-seguros). Seguro de Desgravamen: Es un seguro obligatorio que se cobra si la Tarjeta de Crédito tuvo movimientos o consumos en el periodo de facturación. Cobertura Suma Asegurada Prima mensual Edad máxima - Muerte Natural o Accidental - Invalidez Total o Permanente por Enfermedad y/o accidente Suma asegurada máxima S/. 50,000 Según tarifario vigente - Ingreso: 75 años cumplidos (74 años, 11 meses y 29 días) - Permanencia: 80 años cumplidos (79 años, 11 meses y 29 días) Seguro de Protección de Tarjetas y Compras: Es un seguro optativo que tiene las siguientes características: Planes: · Plan 1: Para todas las tarjetas emitidas por el Banco Financiero. Página 3 de 3 · Plan 2: Todas las tarjetas de crédito y/o débito del Banco Financiero y Tarjetas de Crédito emitidas por otras Entidades Financieras. Coberturas del Asegurado: 1 2 3 4 5 6 7 8 Uso indebido de la Tarjeta de Crédito y/o Débito por Robo y/o Asalto y/o Secuestro y/o Extravío y/o Hurto en cajeros automáticos y/o casas comerciales que deriven en Defraudaciones, estafas o malversaciones cometidas por terceros, dentro de los límites del territorio de la República del Perú. Cobertura retroactiva de hasta 6 horas desde la hora de bloqueo de la Tarjeta de Crédito y/o Débito. Uso forzado por parte del ASEGURADO de la(s)Tarjetas(s) de Crédito y/o Débito en un Cajero Automático a consecuencia de Secuestro y que derive en Robo del dinero extraído del Cajero Automático. Asimismo se otorga cobertura al Robo y/o Asalto del dinero retirado de un Cajero Automático, cubriendo hasta 2 horas después de efectuada la transacción y en un radio no mayor a 200 metros del Cajero Automático. COBERTURA SÓLO APLICABLE A LA(S) TARJETA(S) DE CRÉDITO Y/O DÉBITO EMITIDAS POR EL CONTRATANTE Cobertura por Clonación o adulteración de la(s) Tarjeta(s) de Crédito y/o Débito e impresión de vales múltiples por medio del uso de dicha Tarjeta sin conocimiento de su Titular. También cubre Compras fraudulentas vía Internet, protegiendo la(s) tarjeta(s) de Crédito y/o Débito dentro de los 90 días anteriores a la fecha de aviso al CONTRATANTE de la falsificación y/o adulteración. Compra protegida contra Robo y/o Asalto: Cobertura dentro de los límites del territorio de la República del Perú, ante el Robo y/o Asalto de los productos comprados con la(s) Tarjeta(s) de Crédito y/o Débito. Muerte Accidental o Invalidez Total y Permanente por Accidente a consecuencia de Robo y/o Asalto y/o Secuestro. Si la lesión al ASEGURADO al producirse el robo y/o asalto y/o secuestro del ASEGURADO con la finalidad de apropiarse de la(s) Tarjeta(s) de Crédito y/o Débito asegurada(s), causaran la muerte del mismo a más tardar dentro de los 180 días de la fecha de ocurrencia del citado evento, se indemnizará a los Beneficiarios por única vez con el máximo por ASEGURADO. Reembolso de gastos de hospitalización a consecuencia del Robo y/o Asalto y/o Secuestro del ASEGURADO con la finalidad de apropiarse de las Tarjetas de Crédito y/o Débito asegurada(s). Reembolso por Trámites de Documentos debido a Robo y/o Asalto y/o Secuestro y/o Pérdida y/o Hurto de los mismos junto con la Tarjeta de Crédito(s) y/o Débito. Reembolso por los gastos de reposición de llaves y chapas a causa del Robo y/o Asalto, cuando las llaves de su domicilio declarado en el Certificado de Seguro sean robadas o asaltadas, junto con la Tarjeta de Crédito y o Debito asegurada(s). Reembolso por los gastos de reposición de llaves y chapas a causa de Robo y/o Asalto cuando las llaves de su domicilio, declarado en el Certificado de Seguro sean robadas solas o en conjunto con alguna de las Tarjeta(s) de Crédito y/o Débito asegurada(s). 7. El procedimiento aplicable en el caso de fallecimiento del titular del crédito. Los deudos se deben acercar a una agencia del Banco Financiero con la siguiente documentación, según sea el caso: Muerte Natural Muerte Accidental · Copia del DNI · Certificado de defunción firmado por el médico tratante o del Ministerio de Salud, indicando la causa de la muerte. · Partida de fallecimiento extendida por la respectiva Municipalidad. · Reporte de amortización del préstamo, indicando la fecha de inicio del crédito y saldo deudor a la fecha del siniestro. · Historia Clínica en los casos que lo requiera LA COMPAÑÍA. · Además de lo indicado por Muerte Natural · Acta ó Partida de Defunción, en original ó copia certificada. · Copia simple del parte y atestado policial Página 4 de 4 Invalidez Total, Permanente y Definitiva por Accidente Invalidez Total, Permanente y Definitiva por Enfermedad · Certificado y protocolo de necropsia. · Certificado de necropsia y protocolo de autopsia, con examen toxicológico y de alcoholemia. · Resultado de examen toxicológico · Copia del DNI y del parte y atestado policial · Resultado de examen toxicológico, de haberse realizado · Certificado de Invalidez Total, Permanente y Definitivo a causa de accidente, expedido por la autoridad competente (ESSALUD, Comités Médicos del Sistema Privado de Pensiones –AFP/SBS, Ministerio de Salud, Instituto Nacional de Rehabilitación) ó junta de médicos. · Informes médicos adicionales y/o ampliatorios en caso de ser requeridos por La ASEGURADORA. · Copia del DNI · Certificado de Invalidez Total, Permanente y Definitivo a causa de enfermedad, expedido por la autoridad competente (ESSALUD, Comités Médicos del Sistema Privado de Pensiones –AFP/SBS, Ministerio de Salud, Instituto Nacional de Rehabilitación) ó junta de médicos. · Formato de la Aseguradora de Declaración Médica suscrita por el médico tratante, de ser solicitada. · Informes médicos adicionales y/o ampliatorios en caso de ser requeridos por la aseguradora. 8. Procedimiento para la atención de las solicitudes de resolución del contrato y canales a disposición. El cliente podrá realizar la solicitud desde el Fono Financiero ubicado dentro de la red de oficinas o realizar una llamada al 612-2222 para Lima o al 0801-2222 para Provincia donde un asesor especializado lo atenderá. Si el cliente tiene saldo deudor: · Se le indicará el monto exacto que deberá cancelar en su totalidad el mismo día de solicitada la liquidación, adjuntado el importe de ITF correspondiente. · Al día siguiente se comunicará con la Banca Telefónica para proseguir con su proceso de cancelación. · La Tarjeta se cancelará a las 48 horas. Si el cliente tiene saldo acreedor: · El cliente podrá indicar cualquiera de las siguientes opciones para poder dejar en 0 su Tarjeta de Crédito. · De tener cuenta de ahorros trasladar el saldo acreedor a su cuenta de ahorros. · De no tener cuenta de ahorros y el cliente indica que quiere retirar su saldo acreedor deberá acercarse a cualquier oficina de la red · El cliente también tendrá la opción de renunciar a ese saldo a favor del Banco para que lo utilice de la manera que crea conveniente. El cliente tiene que destruir el plástico. Se le indica que será de su responsabilidad de realizarse consumos con la Tarjeta posterior a la fecha de su solicitud de cancelación. 9. Consecuencias en caso de incumplimiento en el pago y efectos del refinanciamiento o reestructuración de la deuda. Penalidad por incumplimiento de pago En caso de Incumplimiento de pago, se cobrará una penalidad por incumplimiento de pago al día 1, 30, 60 y 90. El importe de la penalidad se detalla en el tarifario vigente, el cual se encuentra disponible en la Red de Oficinas y en nuestra página web Si el cliente no realiza el pago se procederá a bloquear la Tarjeta de forma temporal. Página 5 de 5 Bloqueo Temporal por Morosidad de Tarjeta de Crédito: Se procederá al bloqueo automático temporal en el sistema por mora, vencida la fecha de pago de la tarjeta, volviéndose definitivo el bloqueo cuando la deuda llegue a instancia de gestión cobro. Efectos del refinanciamiento o restructuración: Al momento de firmarse el contrato de refinanciación o de aprobarse la reprogramación de pagos, según corresponda a un crédito refinanciado o reestructurado, la clasificación de riesgo de los deudores deberá mantenerse en sus categorías originales, con excepción de los deudores clasificados como Normal que deberán ser reclasificados como Con Problemas Potenciales. Posteriormente, la clasificación crediticia de los deudores refinanciados o reestructurados podrá ser mejorada en una categoría, cada dos (2) trimestres, siempre que el deudor haya efectuado pagos puntuales de las cuotas pactadas, y se encuentre cumpliendo las metas del plan de refinanciación. Si, por el contrario, el deudor presenta atrasos en el pago de las cuotas pactadas o incumplimientos de las metas acordadas o deterioro en su capacidad de pago, se procederá a reclasificar al deudor, inmediatamente, en una categoría de mayor riesgo. En caso que alguna refinanciación o reestructuración contemplase un período de gracia, los criterios señalados en el párrafo anterior respecto a la mejora en la clasificación crediticia del deudor se aplicarán a partir de la conclusión de dicho período de gracia. Los intereses, las comisiones y gastos que se generen por las operaciones refinanciadas o reestructuradas se deberán contabilizar por el método de lo percibido. 10. Procedimiento aplicable para recuperar el monto cancelado por concepto de pagos en exceso. En caso la cuenta mantenga saldo a favor del cliente podrá disponer de este importe: ü De tener cuenta de ahorros trasladar el saldo acreedor a su cuenta de ahorros ü De no tener cuenta de ahorros y el cliente indica que quiere retirar su saldo acreedor deberá acercarse a cualquier oficina de la red ü El cliente también tendrá la opción de renunciar a ese saldo a favor del Banco para que lo utilice de la manera que crea conveniente. 11. Información respecto a las instancias para presentar reclamos Para la atención de reclamos, puede presentarlo a través de cualquiera de los siguientes canales de atención: ü Banca Telefónica: Llamando al 612-2222 (Lima) ó al 0801-00222 (Provincias), las 24 horas al día. ü Banca por Internet: A través de nuestra página web: www.financiero.com.pe ü Red de Oficinas a nivel nacional. De no estar conforme con la respuesta del Banco Financiero puede recurrir a la Superintendencia de Banca, Seguros y AFP (SBS) o INDECOPI. Página 6 de 6