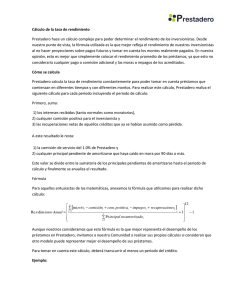

analisis de las politicas crediticias de los bancos en el marco de la

Anuncio