El Perú frente a los retos de la globalización

Anuncio

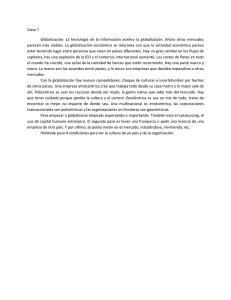

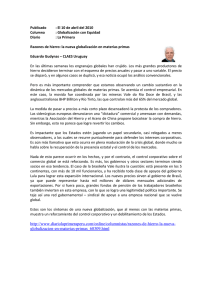

El Perú Frente a los Retos de la Globalización El Perú frente a los retos de la globalización Luis Ponce Vega La toma de la Bastilla, en 1789, esta asociada en nuestras mentes con el fin del ancien régime (monarquías absolutas y sistema feudal), el inicio de un nuevo sistema político-económico, dominado por la república y la producción industrial y la constitución del primer orden internacional europeo, establecido por el Congreso de Viena (que inauguró el sistema de Congresos, que reunía periódicamente a los representantes políticos, y la Cuádruple Alianza, que comprendía a las fuerzas militares) (Kissinger 1957). De la misma manera, la caída del muro de Berlín, en 1989, está asociada en nuestras mentes como el inicio del proceso que comprende la disolución de la Unión Soviética, del COMECON, del Pacto de Varsovia, del Grupo de los 77 y del movimiento no alineado, entre otros entes representativos del sistema internacional anterior. Es un punto de inflexión radical con respecto al status quo establecido a fines de la Segunda Guerra Mundial. Marca el fin de la guerra fría, pone punto final a la división del mundo político en dos bloques antagónicos, liderados por Estados Unidos y la Unión Soviética, así como a las entidades que agrupaban a los países del Tercer Mundo. Igualmente, en las últimas décadas del siglo XX, el mundo ha sufrido un conjunto de transformaciones económicas, sociales y culturales, cuya rapidez y complejidad no presenta precedentes. Las barreras económicas han sido demolidas, el intercambio comercial y los flujos de capitales financieros han aumentado y se han diversificado, expandiéndose por todo el globo terráqueo. )291( )291( Conflictos, Globalización, Gestión de Proyectos Ha aparecido una sucesión ininterrumpida de nuevos productos de consumo, mientras que los centros productivos han sufrido una presión modernizadora sin precedentes. Las nuevas tecnologías han ingresado con fuerza en el mundo productivo y laboral. Al mismo tiempo, sin embargo, la brecha entre ricos y pobres se ha incrementado. A falta de un mejor término, este complejo proceso de cambios acelerados recibió el nombre de globalización; convirtiéndose en poco tiempo en motivo de conversaciones y en una de las palabras más utilizadas por políticos, empresarios, líderes sindicales, intelectuales, economistas, sociólogos y analistas. Junto a grandes defensores, tiene a grandes detractores que le culpan de todo lo que no vaya bien en el mundo. Intelectuales de derecha, como John Gray, en el Reino Unido, o de izquierdas, como William Greider, en Estados Unidos, atacan la globalización, con diferencias apenas perceptibles. Por otro lado, gran parte de los economistas defienden la globalización, como Jagdish Bhagwati, por ejemplo. Pero también hay quienes la atacan con vehemencia, como los premios Nobel Joseph Stiglitz y Maurice Allais. “No obstante, las posturas más críticas provienen de intelectuales de izquierdas de países en vías de desarrollo, especialmente latinoamericanos. Es el caso de Octavio Ianni, Milton Santos, Renato Ortiz, Charles Omán, Pablo González Casanova, Gilberto Dupas, Fabio Duarte, Rafael Agacino, Gilberto Freyre, etc.” (Fundación Universitaria Iberoamericana 2002: 20-2). El concepto en sí es nuevo. A tal punto, que el Diccionario de la Real Academia de la Lengua Española incorpora el término globalización recién en su edición de 2002, definiéndola como la tendencia de los mercados y de las empresas a extenderse, alcanzando una dimensión mundial que sobrepasa las fronteras nacionales (Estefanía 2002: 13). Otra definición frecuente plantea que ésta es un proceso dinámico de creciente libertad e integración mundial de los mercados de trabajo, bienes, servicios, tecnología y capitales (Fundación Universitaria Iberoamericana 2002: 22). Igualmente, en la conferencia organizada por la Oficina Nacional de Investigación Económica (NBER) en mayo de 2001, que examinó la globalización en una perspectiva histórica de largo plazo, Michel Bordo, uno de los organizadores, propuso definir a la globalización como la creciente y estrecha integración de los mercados de bienes, servicios y factores de producción, trabajo y capital. Su confianza en las ventajas del libre comercio, los mercados abiertos de capital y las migraciones laborales, le permitían predecir una asignación óptima de los recursos mundiales en el largo plazo (Bordo 2002). Por otra parte, en el Sétimo Seminario en Comercio Internacional, de mayo de 2002, organizado por Baldwin y Winters, donde se analizó en detalle el proceso de globalización, se propuso definirla como el intercambio comercial de bienes, servicios, trabajo e inversión (Baldwin y Winters 2004). )292( )292( El Perú Frente a los Retos de la Globalización Sin embargo, la globalización no es ni uniforme ni homogénea; sus límites no están claramente definidos y sus elementos constitutivos y su carácter multidimensional no han sido aún adecuadamente explorados. Por tanto, desde una perspectiva holística, la globalización ha sido definida como un conjunto de estructuras y procesos políticos y económicos derivados del cambiante carácter de los bienes y activos que conforman la base de la economía política internacional (Cerny 1995). Como la globalización admite varios ángulos de examen (desde un punto de vista económico, político, social y cultural) será necesario empezar por el aspecto que alcanzó la mayor difusión mundial; el concepto de globalización financiera. La globalización financiera. Características generales La característica más importante de este proceso está constituida por la pérdida de importancia de los gobiernos en las decisiones financieras. En el mundo bipolar de antaño, la ayuda externa era la fuente más segura para financiar los proyectos de desarrollo del Tercer Mundo, otorgada en función de los alineamientos entre las dos superpotencias. Ahora, este tipo de financiamiento ha desaparecido. En su lugar están la inversión directa extranjera (IDE), vía la privatización, en algunos casos, y los flujos financieros privados al Tercer Mundo. Como se comprende, la decisión sobre el destino de estos fondos no está en manos del gobierno. En el caso de la IDE, la decisión se halla en manos de las grandes empresas multinacionales y, en el caso de los préstamos financieros, en manos de la banca comercial, la banca de inversión ubicada en Wall Street y de los organismos financieros internacionales, (como el FMI, el Banco Mundial o el BID). Entes que se han convertido en el centro nervioso del nuevo orden. Durante la década de los 1990, el sector financiero internacional se expandió notablemente, siendo presentado como la expresión más exitosa de la globalización. El nivel alcanzado por dicho sector puede entenderse mejor si se indica que a fines de los 1990 el volumen de transacciones por día en los mercados de divisas extranjeras ascendía a US$ 1,2 trillones, monto similar al valor de los bienes y servicios comerciados en un trimestre (Bello 2005). Las bases de esta expansión fueron establecidas durante el gobierno de Reagan, al terminar con el sistema basado en el Acta Glass-Steagall. En esencia, esta acta prohibía a las instituciones financieras operar simultáneamente en la banca de inversión y en la banca comercial. A partir de entonces, la rentabilidad del sector financiero aumentó constantemente. A las compraventas de bonos y acciones se le añadió un nuevo rubro; instrumentos muy sofisticados )293( )293( Conflictos, Globalización, Gestión de Proyectos como los futuros, swaps, opciones y los “derivados”, (donde la ganancia venía de la especulación sobre las expectativas de riesgo de los activos subyacentes). Según Kenneth Klee y Rich Thomas, el capitalismo global fue una idea de los círculos financieros de Estados Unidos (Klee y Thomas 1998). Durante la década de los 1990, el secretario del Tesoro, Robert Rubin, su asistente Lawrence Summers y el presidente de la Reserva Federal, Alan Greenspan, imprimieron al sector financiero mundial una poderosa visión de prosperidad. Gracias a ellos, se pudo edificar un férreo consenso sobre el modelo en los círculos financieros internacionales. Uno de los escenarios más adecuados para tal propósito estuvo constituido por las conferencias anuales del FMI y el Banco Mundial, donde se reunían los presidentes de los bancos centrales y los ministros de finanzas del mundo, los inversionistas institucionales y los gerentes de los fondos de cobertura (hedge funds), los economistas y los presidentes de directorios de los grandes bancos comerciales y de inversión, así como de las firmas bursátiles más importantes en el ámbito mundial. Trabajando a través del FMI o directamente con otras naciones, Rubin y Summers presionaron incansablemente para abrir mercados y liberalizar los flujos de capital. Alan Greenspan, por su parte, respaldaba estas políticas con su manejo de la reserva monetaria más grande del mundo (Ibíd.). Por tal razón, Robert Rubin, Larry Summers y Alan Greenspan fueron conocidos como los “Tres Mosqueteros”. Aunque también se les conocía como el politburó del libre mercado en materia económica (Khanthong 1999), pues juntos habían logrado que el espíritu del libre mercado reinara incuestionado en las políticas financieras y económicas de Clinton. Joseph Stiglitz, ubicado en una importante posición durante los 1990, como miembro del consejo de asesores económicos del gobierno de Clinton y como economista jefe del Banco Mundial, fue testigo de excepción de la construcción del andamiaje financiero global construido bajo la égida de Rubin y Summers (Stiglitz 2002: 9-10). La favorable posición de Estados Unidos en el FMI se debía a la fórmula de votación de esa entidad, según la cual controla el bloque individual más grande de votos. Si a eso sumamos el secreto en el cual se llevan a cabo las deliberaciones, se puede entender cómo y por qué el gobierno de Estados Unidos pudo usar al FMI como instrumento de su política financiera; generalmente a expensas de los países en desarrollo, cuyos miembros más notorios eran conocidos como economías emergentes (Eichengreen 2002). (Esta designación aludía a aquellas economías que habían implementado, en mayor o menor grado, la apertura de su sector financiero, ligando su suerte a los vaivenes de la red financiera internacional, cuyo epicentro sería la bolsa neoyorquina de Wall Street.) Gracias a las cuantiosas ganancias obtenidas a inicios de los 1990 en esos países, los financistas de Wall Street llegaron a considerar a los mercados emergentes como la tierra prometida. En 1993, por )294( )294( El Perú Frente a los Retos de la Globalización ejemplo, los fondos en los mercados emergentes obtuvieron rendimientos de un promedio superior al 70%, sus inversiones en valores se multiplicaron por 10 y desde entonces se triplicaron. Como la economía y el Dow Jones seguían creciendo, sin mostrar signos de presiones inflacionarias. Por tal razón, los bancos construyeron su propia red internacional: “Las compañías de Wall Street contrataron a corredores, analistas y vendedores para especializarse en los mercados emergentes y se esforzaron por construir oficinas desde Sao Paulo hasta Yakarta” (McGeehan, McGough y Tam 1998). En el Perú se instalaron sucursales de Salomon Brothers o Merrill Lynch, a cargo de jóvenes peruanos, como Miguel Palomino, o banqueros experimentados, como Susana de la Puente. Estas expectativas sufrieron un rudo golpe cuando se presenta la crisis del bhat en Tailandia, a mediados de 1997. Durante casi un año, el Banco de Tailandia había gastado sus reservas tratando de mantener el tipo de cambio (con respecto al dólar). Cuando el FMI interviene le exige a las autoridades de Tailandia que hicieran públicos sus contratos swap en divisas, que por un monto de US$ 30.000 millones habían acumulado para defender su moneda. Justo en el momento en que el Banco Central de Tailandia enfrentaba a los fondos de cobertura norteamericanos que habían tomado apuestas contra la estabilidad del tipo de cambio del bath. A los pocos días de suscrito el acuerdo con el FMI, esta sensitiva información fue hecha pública. La reacción de los principales voceros de los fondos de cobertura en Wall Street fue la de declarar insolvente a Tailandia, agravando la crisis y extendiéndola al resto de Asia (Khanthong 1999, Eichengreen 2002). Las medidas planteadas por el FMI durante la crisis permitieron romper el monopolio que hasta ese momento ejercía Japón. Con la ayuda del Tesoro norteamericano, bloquearon una propuesta japonesa para establecer un fondo de ayuda de US$ 100.000 millones para los países afectados. En tal sentido, el viceministro japonés para Asuntos Internacionales, Eisuke Sakakibara, señaló que los países asiáticos opinaban favorablemente sobre dicho fondo, pero que Larry Summers, del Tesoro norteamericano, había logrado conocer la propuesta y, dando claras muestras de su disgusto, había logrado neutralizarla (Beams 1999). La versión que Greenspan tenía de la crisis fue muy diferente. Según él, el origen se hallaba en la exposición de los mercados emergentes a enormes flujos de capital (financiero) que sus sistemas financieros y económicos no estaba listos para absorber. (Entre 1990 y el inicio de la crisis asiática en 1997, los flujos de capital se habían cuadruplicado.) Como esos países estaban mal preparados para absorber tal volumen de fondos y no existían suficientes oportunidades de inversión que ofrecieran los retornos que los inversionistas occidentales estaban buscando, fue inevitable que los excedentes de liquidez se dirigieran a desafortunadas y mal concebidas inversiones en propiedad inmueble (Ibíd.). )295( )295( Conflictos, Globalización, Gestión de Proyectos El paquete de apoyo que organizó el FMI colocó miles de millones de dólares en los países afectados, permitiendo así que pudieran cancelar sus obligaciones financieras con el extranjero. Por tal razón, las firmas de Wall Street no solo no moderaron su comportamiento, sino que continuaron sus prácticas con mayor intensidad. En ese entonces, los títulos valor cotizados en la bolsa de Nueva York ya estaban sobrevalorados. A pesar de ello, las firmas bursátiles de Wall Street asumieron mayores riesgos, hicieron uso abusivo del apalancamiento, tomaron en exceso fondos prestados y apostaron contra bonos, acciones y divisas a una escala planetaria, creando una situación explosiva. El sueño de un comercio mundial más entrelazado se había convertido en una pesadilla financiera global. La red de economías emergentes se había convertido en partes ligadas a un mismo centro nervioso, que se hallaba en Wall Street. Durante el transcurso de 1998, las apuestas más peligrosas que asumieron estas firmas pueden clasificarse en tres rubros. Primero, se prestaron enormes sumas de dinero para financiar grandes compras de bonos de alto riesgo, apostando —equivocadamente— que el precio de los bonos del Tesoro de Estados Unidos caería. Segundo, apostaron a que los inversionistas seguirían vendiendo yenes japoneses y comprando dólares; sin prever un rebote del yen. Tercero, apostaron miles de millones de dólares —erróneamente— a que las diferencias en el valor de varias divisas y en el rendimiento de varios bonos gubernamentales disminuirían conforme se aproximaba la Unión Europea. De esa manera, configuraron el escenario para una gran catástrofe. El mejor ejemplo de esta conducta fue el comportamiento del principal fondo de cobertura, el Long Term Capital Management, que llegó a tener en su mejor momento un nivel de endeudamiento equivalente a 30 veces su capital, lo cual no es inusual para las estrategias de bonos. Pero que difería bastante con los niveles fijados para el apalancamiento en el caso de las acciones, donde el máximo permitido por las leyes era de dos veces el capital de la firma (Ip 1998). La increíble sobrevaloración de acciones en Wall Street permitió que el Dow Jones subiera rápidamente, hasta alcanzar su pico máximo en el siglo XX: 9.200 puntos, a mediados de julio de 1998. Según Miguel Palomino, el valor de los activos financieros norteamericanos estaba demasiado hinchado. Entre 1975 y 1990 éstos habían representado entre 2 y 2 veces y media el PBI. En cambio, entre 1990 y 1998 representaban 4 veces y media el producto total de la economía americana. El exagerado incremento del valor de los activos no tenía sustento real. Tal situación, por lo tanto, era insostenible.1 1 Conferencia sobre “La Crisis Financiera Internacional: Lecciones de Política Económica y Social”, 28 de Octubre de 1998. )296( )296( El Perú Frente a los Retos de la Globalización El eslabón más débil en la cadena que ligaba a Wall Street con las economías emergentes era Rusia. A diferencia de Asia, donde las deudas financieras pertenecían al sector privado, la deuda rusa era, esencialmente, del gobierno. Para mediados de 1998, la situación financiera del gobierno y de los bancos rusos ya era grave. La crisis asiática, al traer consigo la disminución de la demanda por exportaciones rusas (petróleo y gas natural) redujo, drásticamente, la capacidad de Rusia para cumplir con sus obligaciones. A pesar de la clara advertencia de la crisis asiática y sus implicancias sobre Rusia, los inversionistas privados siguieron invirtiendo en Rusia, incentivados por las altas tasas de ganancia de dicho mercado y por los contratos de protección cambiaria, suscritos con importantes bancos rusos (contratos de compra futura, la promesa de convertir rublos a dólares a una tasa de cambio fija en una fecha futura) (Whitehouse 1998). Durante dos años y hasta julio de 1998, Rusia era un paraíso para los inversionistas extranjeros. Los financistas más importantes en el ámbito mundial, como Goldman Sachs y el Chase Maniatan, competían para colocar los bonos del gobierno ruso en Wall Street y para liderar préstamos conjuntos (“sindicados”) dirigidos a especular en la bolsa rusa. Las tasas de interés en Rusia eran tan altas, que a los corredores norteamericanos les parecía estar “haciendo plata fácil” (Powell 1998). Su ejemplo fue seguido por los bancos de inversión y las firmas bursátiles, pero también por las nuevas estrellas del universo financiero, los “fondos de cobertura” (hedge funds). Magnates de la talla de George Soros, John Merriwether o León Cooperman realizaron arriesgadas especulaciones —sin control privado ni supervisión pública—, como se llegaría a saber poco después, según Testimonio de Alan Greenspan (1998). Cuando el jefe de la deuda global del Credit Suisse First Boston, Marc Hotimsky, dejaba Rusia el viernes 14 de agosto, lucía sereno. Después de haberse entrevistado con funcionarios del gobierno ruso, éstos le habían garantizado que su gobierno cumpliría con todas sus obligaciones financieras y que se mantendría la estabilidad del rublo. Sin embargo, al día siguiente, el lunes 17 de agosto, cayó un rayo de un cielo despejado. El gobierno ruso anunció lo imposible: la reestructuración de las letras del Tesoro, la moratoria de 90 días sobre el pago de $ 40.000 millones adeudados a los acreedores extranjeros y la devaluación de la tasa de cambio del rublo contra el dólar en 34%. Estas medidas constituían un golpe al talón de Aquiles del modelo; al único escenario no previsto: ¿qué ocurriría con Wall Street y las economías emergentes si los sofisticados acreedores entraban en pánico? El pánico creado por el impacto ruso provocó una fuga de capital. La liquidez internacional fluía a Wall Street por dos razones al menos. Primero, para )297( )297( Conflictos, Globalización, Gestión de Proyectos honrar los préstamos adquiridos por los fondos de cobertura y firmas de valores y, segundo, para disminuir riesgos (se abandonaron todo tipo de papeles de las economías emergentes y se invirtió en bonos del Tesoro americano). En el interior de Wall Street se produjo un hecho adicional. Para disponer de liquidez y responder a sus acreedores, las firmas de valores y los fondos de cobertura debieron desprenderse de las mejores acciones de sus portafolios de inversión, originando el desplome espectacular del Dow Jones. En pocas semanas, el Dow caía —grosso modo— de su pico secular de 9.200 puntos a 7.200 puntos hacia fines de agosto, evaporando fortunas gigantescas. Su impacto en la banca peruana fue devastador. Gráfico 1 9.500 9.250 9.000 8.750 8.500 8.250 8.000 7.750 7.500 Nov. 1997 Dic. 1997 Ene. 1998 Feb. 1998 Mar. 1998 Abr. 1998 May. 1998 Jun. 1998 Jul. 1998 Ago. 1998 Set. 1998 Fuente: www.economagic.com Elaboración: Luis Ponce Vega A diferencia de las recetas de austeridad y libre mercado dictadas por el FMI, en la época de Camdessus, y el Tesoro norteamericano, a cargo de Rubin y Summers, quienes demandaban el cierre de los bancos en dificultades y el aumento de las tasas de interés en Tailandia, Corea y el Perú, la crisis de Wall Street fue enfrentada por una intervención masiva de la Reserva Federal. Greenspan organizó un rescate de US$ 3.000 millones, complementado con tres rebajas sucesivas de la tasa de interés, para contrarrestar la falta de liquidez del sistema. )298( )298( El Perú Frente a los Retos de la Globalización La crisis financiera en el Perú. Agosto-octubre de 1998 El Perú fue afectado gravemente por la crisis de 1998, por un grave error de cálculo: haber permitido que los flujos de capital de corto plazo fueran exceptuados del encaje y que algunos bancos peruanos tomaran préstamos de corto plazo en Wall Street, para prestarlos a sus clientes locales. Esta modalidad funcionó bien hasta el último trimestre de 1998, cuando los bancos nacionales no pudieron conseguir nuevas líneas de crédito en el extranjero y se vieron obligados a seguir sirviendo los empréstitos anteriores, ante la inactividad de la autoridad monetaria. A diferencia de la Reserva Federal de Estados Unidos, la autoridad local no intervino de inmediato. Retrasó su intervención y tres bancos fueron afectados y debieron cerrar sus puertas. Cuando la sequía financiera se extendió, el sistema productivo nacional enfrentó una difícil situación. Setiembre de 1998-2000 Entre 1990 y 1997, las reservas internacionales netas del Banco Central de Reserva habían aumentado sostenidamente y en abril de 1998 alcanzaron su máximo nivel. A partir de entonces, y en sólo 17 meses, se perdieron 1.830 millones de dólares, coincidiendo con la salida de capitales privados y el inicio de la recesión.2 Cuando los reportes del FMI señalaron que la producción mundial había disminuido a 2,5% en 1998, a nadie le quedó duda de que el mundo había estado a vísperas de una catástrofe. ¿Por qué este hecho no fue tan evidente para los agentes económicos peruanos? ¿Por qué los medios no le dieron la importancia del caso? ¿Qué había ocurrido? En 1998, por un lado, la economía peruana fue golpeada por la crisis asiática y por el fenómeno de El Niño (BCR 1998). A mediados de agosto, cuando el Dow Jones se deslizaba en caída libre, la mayor parte de los analistas explicaba el malestar financiero por el “Niño” y la crisis asiática, principalmente. La incredulidad del sector empresarial frente a la crisis, sumada a la lentitud de las autoridades para actuar, permitió la ruptura de la cadena de pagos de los créditos, a fines de 1998, poniendo en serios aprietos a los bancos y a un gran porcentaje de las empresas nacionales; en especial a las de menor solidez patrimonial. 2 A US$ 9.183 millones en diciembre de 1998 y a US$ 8.627 millones en septiembre de 1999. )299( )299( Conflictos, Globalización, Gestión de Proyectos Entre los primeros en sentir la crisis se ubicaron los pequeños comerciantes de Gamarra y los fabricantes de calzado de Trujillo, que salieron a las calles a mostrar su malestar. Luego vinieron los pedidos de apoyo al gobierno. Los comerciantes, los industriales y los exportadores, al borde de la ruptura de la cadena de pagos, solicitaron más liquidez. A fines de octubre e inicios de noviembre, los bancos y la CONFIEP realizaron pedidos públicos para que el gobierno actuara. En la cita anual de CADE de 1999, los empresarios solicitaron nuevamente ayuda urgente a las autoridades. (Desde mediados de 1998 hasta fines de 1999, el financiamiento de los bancos proveniente del exterior había disminuido en US$ 850 millones). ¿Murió el capitalismo global? Quién formuló esa pregunta fue nada menos que Robert Samuelson, uno de los más notorios publicistas de la globalización financiera. La respuesta a su pregunta fue fría y pragmática: “Los declinantes mercados bursátiles del mundo trajeron la semana pasada (mediados de septiembre de 1998) un mensaje claro, aunque asordinado: el capitalismo global, cuyo triunfo llegó a parecer inevitable, se bate en retirada [...] como quiera que se comporte la economía estadounidense, el capitalismo global se encuentra bajo asedio [...] Si lo duda, mire a Hong Kong, ese emporio de libre mercado. Hasta los gurús de esa isla están tan cansados de los torbellinos financieros que han decidido recurrir a la intervención del gobierno para disciplinar al mercado. Las autoridades han gastado sumas inmensas (unos 14.000 millones de dólares) para comprar acciones y apuntalar su alicaída economía. Esto podrá dar resultado o no; pero sin duda denota su desesperación y desilusión” (Samuelson 1998). Los intelectuales británicos y estadounidenses empezaron a preguntarse en voz alta si la teoría y la práctica de la globalización ya habían dado todo lo que tenían que dar. Por ejemplo, Jadgwish Bhagwati, de la Universidad de Columbia, puso en escrutinio el corazón mismo de la idea de globalización, que la libre movilidad de capitales financieros traería consigo enormes beneficios Refiriéndose a la experiencia reciente de Indonesia, Malasia, Corea del Sur, Tailandia y Filipinas, Bhagwati señaló que entre 1994 y 1996 el ingreso de capitales privados a dichos países había aumentado de US$ 52.000 millones a US$ 93.000 millones. Sin embargo, tan sólo en 1997 habían salido US$ 12.000 millones. Según Bhagwati, en contraposición a los argumentos de Stanley Fischer del FMI, desplazamientos de tal magnitud hacían imposible un manejo ordenado del sector real de la economía. )300( )300( El Perú Frente a los Retos de la Globalización M. Elliot señaló, a su vez, que a la luz de los acontecimientos recientes, “... los mercados desregulados ya no son vistos como la única vía a la prosperidad mundial y la libertad política”. Por su parte, John Williamson indicaba, igualmente, que existían algunas áreas en las que los gobiernos necesitaban desempeñar un papel más activo que lo que la gente hubiera dicho hace 18 meses antes de la crisis. Por su parte, Paul Krugman, del MIT, indicó —un mes después— que la inestabilidad causada por los enormes movimientos de capital requería de una respuesta política. El movimiento antiglobalización y los economistas académicos La crisis del modelo de globalización financiera, ejemplificada por la crisis asiática, rusa y del Long Term Capital Management, propició el surgimiento de la protesta de los jóvenes de los países desarrollados. La súbita aparición del movimiento antiglobalización, en especial a partir de sus demostraciones públicas contra la Organización Mundial de Comercio en Seattle en el otoño de 1999, contra las cumbres de Québec y Génova en 2002 y contra las numerosas reuniones organizadas por el FMI y el Banco Mundial, contribuyó a sensibilizar a los economistas ortodoxos sobre la importancia de abordar el concepto de globalización de una manera profunda y desde una perspectiva de largo plazo. Estimulados por estas inequívocas manifestaciones de oposición, los economistas organizaron reuniones internacionales para debatir sobre el tema. ¿Cuál fue su principal motivación? En principio, fue la preocupación con la viabilidad del nuevo orden internacional instaurado después de la caída del muro de Berlín y la disolución de la Unión Soviética. Estos cambios políticos, al igual que las crisis financieras internacionales, como la asiática, no fueron predichos. Por tanto, cabía preguntarse si las violentas protestas contra el comercio internacional y la acelerada liberalización financiera, que ocurrieron a fines de la década de los 1990, estaban indicando que las fases siguientes de la globalización serían más lentas, que el proceso se detendría por completo o incluso si éste se revertiría por completo. La conferencia organizada por la Oficina Nacional de Investigación Económica (NBER) en mayo de 2001, decidió examinar la globalización en una perspectiva histórica de largo plazo (Bordo 2002). En esta conferencia quedó claro que mientras las discrepancias en los efectos de largo plazo eran mínimas, éstas sí existían de manera aguda para el corto plazo. Las discrepancias sobre el corto plazo quedaron en evidencia en el Sétimo Seminario en Comercio Internacional, de mayo de 2002, organizado por Baldwin y Winters, el cual examinó en detalle el proceso de globalización desde una )301( )301( Conflictos, Globalización, Gestión de Proyectos perspectiva contemporánea. Allí se expresó el temor de un importante sector de economistas académicos en relación con los cambios que la globalización producía en la estructura de las economías nacionales y en la reducción de los niveles de vida de algunos grupos de la sociedad (Baldwin 2004). Por su parte, economistas de la talla del Premio Nobel Amartya Sen consideraron su obligación dejar oír su voz para expresar su oposición a las crecientes versiones de largo plazo, que trataban de presentar la globalización como si fuera un proceso de occidentalización global. “Existe una hermosa historia estilizada en la cual los grandes desarrollos ocurrieron en Europa: Primero vino el Renacimiento, luego la Ilustración y la Revolución Industrial, y éstos condujeron a aumentos masivos en los niveles de vida en el Occidente. Y ahora esos grandes logros del Occidente se están esparciendo por el mundo. En este sentido, la globalización no solo es buena, sino que es un regalo de Occidente al mundo” (Sen 2002). Conclusión El estado del debate actual sobre globalización ha mostrado los aspectos positivos y negativos del proceso en curso y que éste se encuentra en una fase de prudente redefinición. Al menos, si vemos a la globalización como la aspiración a una creciente y estrecha integración de los mercados de bienes, servicios y factores de producción, trabajo y capital. Desde esta perspectiva, la opinión de los entendidos apunta más bien a que el mundo no va en dirección a un único mercado. Por el contrario, todo indica que el mundo va a la consolidación de tres grandes espacios económicos. El de Estados Unidos y las asociaciones de libre comercio, la Unión Económica Europea y sus zonas de influencia económica y la nueva asociación de libre comercio del bloque asiático. Por lo tanto, nuestro país debe actuar en consonancia con estas últimas tendencias. Referencias bibliograficas BALDWIN, Robert E. and Alan WINTERS (eds.). Challenges to Globalization. Chicago: National Bureau of Economic Research, 2004. BEAMS, Nick. “Japanese Finance Minister Attacks ‘Washington Consensus’.” wsws, En: news & analysis. 26 January 1999. )302( )302( El Perú Frente a los Retos de la Globalización BELLO, Walden. “Volatile Future for Global Capitalism”. MSF. 4 march 2005. BONIFAZ, José Luis y Michael MORTIMORE. “Perú: Un análisis de su competitividad Internacional”. En: Desarrollo Productivo n.º 51. CEPAL. Santiago, 1998. BORDO, Michael D. “Globalization in Historical Perspective: Our Era is not as Unique as We Might Think, and Current Trends are not Irreversible”. En: Business Economics. Jan. 2002. CERNY, Philip G. “Globalization and the Changing Logic of Collective Action”. En: International Organization, vol. 49, n.º 4. Autumn 1995. DRUCKER, Peter. Post Capitalist Society. New York: Harper Business, 1993. EICHENGREEN, Barry. “The Globalization Wars”. En: Foreign Affairs, 00157120, vol. 81, fasc. 4. Jul./Aug. 2002. ESAN. Creación de valor y gerencia. Convención empresarial de ESAN 1997. Lima: ESAN, 1998. ESTEFANÍA, Joaquín. Hij@, ¿Qué es la globalización? La primera revolución del siglo XXI. Madrid: Santillana Ediciones Generales, 2002. FRENCH DAVIES, Ricardo. “Políticas para mejorar la inserción de América Latina en la economía mundial”. En: Revista ANDI, n.º 127. Bogotá (mar-abr.), 1994. FUNDACIÓN UNIVERSITARIA IBEROAMERICANA. Globalización y turismo: turismo global. Universidad de las Palmas de Gran Canaria. 2002. GREENSPAN, Alan. “Presidente de la Junta de Gobernadores del Sistema de la Reserva Federal, Testimonio ante el Comité de Bancos y Servicios Financieros de la Cámara de Representantes de EE.UU. sobre el Refinanciamiento Privado del fondo de cobertura Long Term Capital Management Fund”. 1 de octubre de 1998. HECKMAN, James J. Policies to Foster Human Capital. NBER. WP. Nº 7288. Boston, 1999. )303( )303( Conflictos, Globalización, Gestión de Proyectos HERRERA J., Gonzalo. “Chile: formación de recursos humanos para la innovación”. s/l, s/f. IP, Greg. “¿Qué sorpresa esconde la bolsa?”. En: WSJA, 28 de setiembre de 1998. KHANTHONG, Thanong. “Exit of Rubin Marks End of a Buoyant Era”. May 14, 1999. KISSINGER, Henry. A World Restored: Metternich, Castlereagh and the Problems of Peace, 1812-22. London: Phoenix Press, 1957. KLEE, Kenneth y Rich THOMAS. “En defensa de la fe verdadera”. En: Newsweek en español, 16 de setiembre de 1998. KRUGMAN, Paul. “Los ciclos en las ideas dominantes con relación al desarrollo económico”. En: International Affairs. Londres, vol. 71, n.º 4, pp 717-32. 1995. MCGEEHAN, Patrick, Robert MCGOUGH y Pui-Wing TAM. “Emergentes: sueño con un amargo despertar”. En: WSJA, 29 de octubre de 1998. PÉREZ, Carlota. “La modernización industrial en América Latina y la herencia de la sustitución de importaciones”. En: Comercio Exterior. México, mayo 1996. PNUD. ONU. “¿Qué es el desarrollo humano”. 1997. PORTER, Michael. The Competitive Advantage of Nations. The Free Press: Mcmillan, 1990. POWELL, Bill. “La debacle rusa. Un hoyo negro”. En: Newsweek en español, 14 de octubre de 1998. RODRÍGUEZ, Octavio. “Aprendizaje, acumulación, pleno empleo: las 3 claves del desarrollo”. En: Desarrollo Económico, vol 38, n.º 151 (oct.-dic.). México, 1998. SAMUELSON, Robert. “¿Murió el capitalismo global?”. En: Newsweek en español, 16 de septiembre de 1998. )304( )304( El Perú Frente a los Retos de la Globalización SÁNCHEZ AVENDAÑO, Gabriel. “Los actores de la globalización”. En: Revista ANDI, nº 148 (set.-oct.). Bogotá, 1997. SEN, Amartya. “How to Judge Globalism”. En: The American Prospect, vol. 13, n.º 1. Enero 2002. STIGLITZ, Joseph E. —Globalization and its Discontents. New York: W.W. Norton, 2002. —“Más instrumentos y metas más amplias para el desarrollo. Hacia el consenso post Washington”. En: Desarrollo Económico, vol. 38, n.º 151 (octdic 1998). Bogotá, 1998. —“Algunas enseñanzas del milagro del Este asiático”. En: The World Bank Research Observer, vol. II, n.º 2 (agosto). Washington, 1996. THANONG, Khanthong. “Exit of Rubin Marks End of a Buoyant Era”. En: Tripod. May 14, 1999. TURRIAGO RODRÍGUEZ. “El papel de la educación en el nuevo entorno productivo”. En: Revista ANDI, nº 131 (nov.-dic.). Bogotá, 1994. WHITEHOUSE, M. “Rusia repacta deuda heredada de la ex Unión Soviética”. En: WSJA 13 de noviembre de 1998. WORLD BANK INSTITUTE. “Economic Development and Environmental Sustainability”. Washington s/f. Luis Ponce Vega Estudió economía en la PUCP y la mestría en la misma disciplina en la Universidad de Boston. Fue Senior Fullbright Fellow en la Universidad de Georgetown en 1992. Profesor en la Universidad Católica, la Universidad Federico Villarreal, la Universidad Nacional del Altiplano, UNMSM y FLACSO. Dirigió varios proyectos de Cooperación Internacional, consultor del BID, del Banco Mundial y Gerente Central de Estudios Económicos del Banco de la Nación. Autor de numerosas publicaciones sobre historia económica y economía actual. Es alumno del Doctorado en Gobierno y Políticas Públicas en el Instituto de Gobierno. )305( )305(