introducció a la matemàtica financera

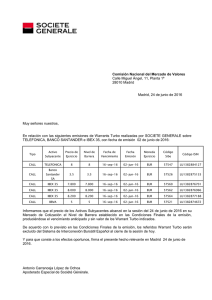

Anuncio