TEXTO REFUNDIDO DE LAS DISPOSICIONES LEGALES DE LA

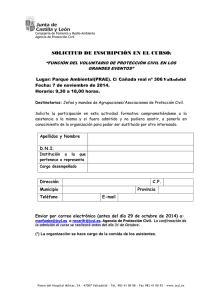

Anuncio