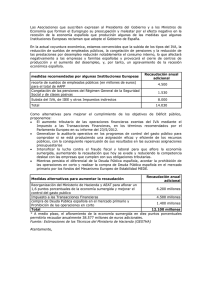

ECONOMÍA SUMERGIDA Y FRAUDE FISCAL EN ESPAÑA ¿QUÉ

Anuncio