Medidas normativas para combatir la morosidad

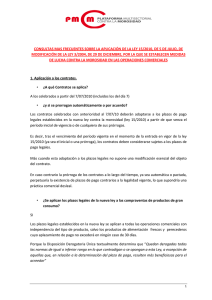

Anuncio

Contabilidad Medidas normativas para combatir la morosidad El problema financiero que plantea la morosidad en España se ha tratado de solucionar mediante la aprobación de la Ley 15/2010 que modifica parcialmente la legislación de 2004 e introduce nuevos artículos que la complementan y actualizan. Este trabajo analiza las soluciones planteadas por la nueva normativa y las posibles consecuencias de su aplicación 018_a_Julian_231.indd 18 22/03/2011 19:45:04 Julián González Pascual Universidad de Zaragoza L a actividad económica de cualquier empresa debe tratar de alcanzar unos índices de rentabilidad aceptables para conseguir la creación de valor perseguido en sus planes estratégicos como finalidad de la empresa. Dicha actividad debe transcurrir además por unos cauces financieros que permitan su desarrollo equilibrado. Cualquier circunstancia imprevista que altere este cauce puede interferir negativamente en el desarrollo del negocio hasta el punto de desequilibrarlo no solo financiera sino económicamente. Por tanto, cualquier negocio basará su gestión en una adecuada planificación que procure ambos cometidos a la vez: velar por el desarrollo económico futuro y no perder de vista las condiciones financieras del mismo. La morosidad, entendida según el art. 2 de la Ley 3/2004, de 29 de diciembre, por la que se establecen medidas de lucha contra la morosidad en las operaciones comerciales, como el incumplimiento de los plazos contractuales o legales de pagos es un hecho inesperado en la vida de la empresa que trastoca las expectativas de cobro eliminando entradas previstas de tesorería, lo que contribuye a disminuir la liquidez y la capacidad de pd 018_a_Julian_231.indd 19 afrontar obligaciones de pago, y dando origen a situaciones de insolvencia en la empresa acreedora. La morosidad va asociada al crédito aunque ambas magnitudes evolucionan en sentido CONSULTE En el área de recursos de www.partidadoble.es, los Resultados de la encuesta de morosidad FICHA RESUMEN Autor: Julián González Pascual Título: Medidas normativas para combatir la morosidad Fuente: Partida Doble, núm. 231, abril 2011 Resumen: La morosidad distorsiona las expectativas de cobro de las empresas y pueden provocar su insolvencia. En Europa se ha intentado solucionar este problema con la aprobación de la directiva 2000/35/CE del Parlamento europeo. En España se ha aprobado recientemente la ley 15/2010 que modifica parcialmente la ley 3/2004 sobre morosidad. El objetivo perseguido es conseguir que el tejido empresarial español adopte la costumbre de utilizar plazos cortos para pagar sus operaciones comerciales y afronte el pago de sus deudas en los plazos pactados. El objetivo de este trabajo es analizar la normativa recientemente aprobada y las consecuencias de su aplicación. Palabras clave: Contabilidad. Morosidad. Solvencia. Plazos de pago. Intereses de demora. Gastos de cobro. Abstract: The late payments distorts expectations of companies and can lead to its insolvency. Europe has tried to solve this problem with the adoption of the Directive 2000/35/CE of the European Parliament. Spain has recently adopted the Law 15/2010 which partially amends Law 3/2004 on late payment. The objective of this law is to get the Spanish business community to adopt the habit of using short term to pay their business operations and carry out the payment of its debts by the agreed deadlines. The objective of this paper is to analyze the recently passed legislation and the consequences of application. Keywords: Accounting. Late payments. Solvency. Term to pay. Interest delay. Collection cost. pág www.partidadoble.es 19 22/03/2011 19:45:05 contabilidad nº 231 abril 2011 contrario. La experiencia ha demostrado que cuando el ciclo económico es expansivo el crédito aumenta y la morosidad disminuye, ocurriendo lo contrario cuando el estamos atravesando la parte recesiva del ciclo. Por tanto, es necesario ser conscientes del ciclo económico que estamos atravesando en estos momentos para saber que no podemos perder de vista el fenómeno de la morosidad que está alcanzando cotas muy elevadas y no conocidas desde hace más de 15 años, así como sus consecuencias directas e indirectas La morosidad, por tanto, es un fenómeno perverso que no debemos obviar, puesto que en estos momentos está latente en cualquier sector de la economía, acechando con bastante peligro y poniendo en riesgo la continuidad de cualquier negocio. EL PROBLEMA FINANCIERO DE LA MOROSIDAD Las condiciones financieras que deben imperar en el desarrollo del proceso productivo vienen definidas por varios factores; uno de los que resultan más importantes es el periodo de maduración, integrado por una serie de plazos relativos a los subperiodos en los que dividimos el proceso productivo (almacenaje materias primas, fabricación, almacenaje de productos terminados, cobro a los clientes y pago a los diferentes suministradores de inputs productivos). Se trata de etapas de un mismo proceso que se gestionan de diferente forma y cuyos resultados responden a comportamientos dispares e independientes. Desde un punto de vista financiero, la conjunción de todos los subperiodos permite que el desarrollo y las circunstancias desfavorables en uno de ellos pueda neutralizarse por los resultados favorables alcanzados en otros; sirva como ejemplo que la negativa prolongación en el periodo de almacenaje de productos terminados puede verse compensada por la reducción del plazo de almacenaje de materias primas o del cobro a clientes. El plazo de cobro, como hemos señalado, es uno de los plazos que conforman el periodo de maduración técnico y financiero. Las circunstancias negativas, internas o del entorno, que lo entorpezcan o ralenticen pueden, en cierta medida, soportarse mientras el colchón que proporcionan los demás subperiodos, dentro del juego de flexibilidad que acapág 20 018_a_Julian_231.indd 20 bamos de mencionar, lo permitan. Esta flexibilidad no es absoluta sino que se verá limitada por la capacidad de elasticidad que proporciona el conjunto de subperiodos. El ciclo económico recesivo que estamos viviendo en estos momentos no es una excepción al comportamiento del crédito y morosidad apuntados; se caracteriza por una reducción considerable del crédito, derivada de la política restrictiva que las entidades financieras vienen aplicando así como por altos índices de morosidad. Ambos aspectos constituyen las dos caras de un mismo fenómeno y están íntimamente ligados entre sí, hasta tal punto que la disminución o falta de crédito para financiar las infraestructuras productivas o la propia actividad provoca una carencia de liquidez que se convierte en causa e incentivo del retraso en el pago de las deudas a su vencimiento. Cuando esto ocurre, el acreedor en estas operaciones ve cómo se prolonga inesperadamente el plazo de cobro que conduce a un aumento considerable del periodo de maduración de su empresa, lo que provoca dos efectos que convergen en un mismo problema: un aumento de la estructura circulante que conlleva un crecimiento de las necesidades de financiación, y, a su vez, una falta de liquidez. Por tanto, la prolongación del plazo de cobro por razones de mora, retraso infundado o cualquier otra razón, suponen una merma de las posibilidades de hacer tesorería que se derivan de la capacidad económica de la actividad; constituye la explicación a la paradoja que se produce en muchas empresas cuya actividad es generadora de recursos económicos pero no de tesorería. La utilización de largos plazos en el pago es algo que se viene generalizando en el ámbito empresarial español en períodos de crisis fundamentalmente, y la Administración Pública no es ninguna excepción cuando hablamos de prontitud y puntualidad en satisfacer las obligaciones de pago. Es evidente que el retraso generalizado en el pago de los entes que conforma la Administración Pública ha puesto en serio peligro a multitud de empresas suministradoras de bienes y servicios a los mismos. El serio aprieto financiero a que se ven sometidas las empresas que contratan con el sector público, muchas de ellas pd 22/03/2011 19:45:06 Medidas normativas para combatir la morosidad contratistas de obra civil que requieren grandes inversiones, ha llevado a algunas de ellas a situaciones de insolvencia e incluso al concurso de acreedores. Es lamentable esta situación de abuso de plazos de pago, sobre todo teniendo en cuenta que la administración pública debería ser un ejemplo de comportamiento para el resto, así como las nefastas consecuencias en contratistas cuya supervivencia depende del cumplimiento del plan financiero elaborado. Cualquier medida que persiga la reducción del plazo de pago debe ser acogida con satisfacción generalizada puesto que reducirá en los acreedores las inversiones circulantes en derechos de cobro, las necesidades de financiación del ciclo productivo y aumentará, por el contrario, la generación de tesorería dentro de los límites marcados por la capacidad económica de sus negocios. SOLUCIONES NORMATIVAS Para regular el problema de la morosidad, deben tenerse en cuenta los siguientes aspectos básicos: a) Los plazos de pago que deben regir las operaciones comerciales. b) Los intereses de demora cuando no se cumplen los plazos de pago. c) Si la regulación afecta a todas las operaciones o se va a posibilitar los pactos entre partes contratantes, permitiendo que ellas sean las que fijen libremente los plazos de pago e intereses de demora. d) Posibilidad de denunciar abusos relativos a los dos primeros apartados para tratar de corregirlos y evitarlos en el futuro. Solución europea El problema financiero de la morosidad no es un problema español sino que afecta a cualquier empresa sea del país que sea, por lo que todos los países deben tratar de dar una respuesta a este problema de la forma más eficaz posible. Además, debería procurarse que la respuesta de todos los países europeos fuese encauzada con las mismas orientaciones, ya que si se permite el trato diferente en cada país, estaríamos poniendo cortapisas al deseado correcto funcionamien- pd 018_a_Julian_231.indd 21 to del mercado interior europeo al afectar a la competencia entre empresas. En la Unión Europea se tomó una medida comunitaria tratando de atajar el problema con la aprobación de la Directiva 2000/35/CE del Parlamento Europeo y del Consejo de 29 de junio de 2000 por la que se establecen medidas de lucha contra la morosidad en las operaciones comerciales. Todo ello fue acometido después de no haberse conseguido los efectos que pretendía la recomendación de la Comisión del 12 de mayo de 1995 en la reducción de los plazos de pago. Hay que reconocer que el primer paso solo trataba de ser una recomendación. La Directiva europea se planteó con tres objetivos claros: 1. Establecer, como medida coercitiva, unos tipos de interés de demora muy por encima del precio oficial del dinero cuando no fuesen atendidos los créditos a sus vencimientos. Con ello la financiación del deudor utilizando la mora en momentos de dificultad se convierte en una medida mucho más cara que la financiación directa bancaria, lo que la convierte en una tentativa financiera nada aconsejable. 2. El acreedor podrá resarcirse de los costes del cobro moroso mediante la repercusión de dichos costes al deudor quien deberá afrontarlos necesariamente. 3. Instaurar procedimientos judiciales más rápidos (90 días de duración como máximo) y ágiles tratando de buscar la eficacia en la lucha contra la morosidad para llevar a cabo el cobro cuando se utiliza la vía judicial, respondiendo de esta forma a una de las recomendaciones de la Comisión Europea encaminada a la necesidad de disponer de un sistema judicial eficaz pero al mismo tiempo rápido. Con fecha 23 de febrero de 2011, ha sido publicada en el Diario Oficial de la Unión Europea la directiva 2011/7/UE sobre medidas de lucha contra la morosidad en operaciones comerciales, entrando en vigor 20 días después de su publicación. Se abre un plazo para llevar a cabo la trasposición de esta directiva a la normativa española que termina el 16 de marzo del 2013, debiendo limitarse dicha trasposición solo a las disposiciones que constituyan pág www.partidadoble.es 21 22/03/2011 19:45:06 contabilidad nº 231 abril 2011 una modificación sustantiva respecto a la directiva 2000/35/CE hasta ahora vigente. Para que podamos apreciar los cambios que se avecinan en nuestra normativa española a medio plazo, destacamos los aspectos más importantes de la directiva: 1. Plazos de pago: Solución española a) Operaciones entre empresas. Los estados miembros velarán porque el plazo de pago fijado en contrato no exceda de 60 días naturales. Se admite pacto expreso en contrario que deberá ser recogido en contrato y no deberá ser manifiestamente abusivo(1) para el acreedor. Todos los países de la Unión Europea deben trasladar al ordenamiento jurídico nacional las orientaciones marcadas por cada directiva ya que la propia directiva no tiene capacidad de obligar directamente a las empresas o particulares. b) Operaciones entre empresas y poderes públicos. Cuando el deudor sea un poder público el plazo de pago no superará los 30 días naturales, después de la fecha en que el deudor haya recibido la factura o una solicitud de pago equivalente. No obstante los Estados miembros podrán ampliar este plazo hasta un máximo de 60 días en determinados casos contemplados en el art. 4.4 de la Directiva(2). 2. Intereses de demora. En el caso de operaciones entre empresas y entre empresas y poderes públicos se tendrá derecho, sin necesidad de aviso de vencimiento, a partir de los 30 días de fecha de recepción de factura o plazos similares a percibir intereses de demora. 3. Posibilidad, de conformidad con la normativa nacional de pactar expresamente cláusula de reserva de dominio. (1) Para determinar si una cláusula es manifiestamente abusiva, se tendrán en cuenta todas las circunstancias del caso, incluidas: a) Cualquier desviación grave de las buenas prácticas comerciales, contraria a la buena fe y actuación leal. b) La naturaliza del bien o del servicio. c) Si el deudor tiene alguna razón objetiva para apartarse del tipo de interés legal de demora, del plazo de pago estipulado en el art. 3, apartado 5, el artículo 4, apartados 3, 4 y 6, o de la cantidad fija a la que se hace referencia en el artículo 6, apartado 1. pág 22 018_a_Julian_231.indd 22 4. Compensación por costes de cobro. Se establece el derecho a obtener del deudor una compensación por los costes de cobro. Esta compensación tendrá una cuantía fija y mínima de 40 euros, que se superará en los casos cuyo que se justifique un coste superior. España debió trasponer la Directiva europea sobre morosidad antes del 8 de agosto de 2002; sin embargo, esta preceptiva adaptación sufrió un retraso considerable. Transcurrido el plazo límite de trasposición y a la vista del prolongado retraso, la Comisión de las Comunidades Europeas interpuso un recurso el 12 de septiembre de 2003 ante el Tribunal de Justicia de las Comunidades Europeas solicitando que se declarase el incumplimiento de obligaciones de trasposición de la mencionada directiva. Finalmente España llevó a cabo la trasposición obligatoria de dicha directiva mediante la promulgación de la Ley 3/2004(3), que pretendía básicamente los mismos objetivos y orientaciones que la directiva europea. Esta trasposición se llevó a cabo de forma completa(4) con bastante retraso(5) respecto a la fecha límite. Antes de la aprobación de esta Ley ya disponíamos de medias particulares contra la morosidad mediante la Ley 7/1996, de 15 de enero, de Ordenación del Comercio Minorista, en la que se establecía un interés de mora de 1,5 puntos por encima del tipo de interés oficial. Esta Ley surge primordialmente con el objetivo de fomentar una mayor transparencia en la determinación de los plazos de pago en (3) BOE 314 de 30 de diciembre de 2004. Esta norma entró en vigor al día siguiente de su publicación. (2) a) En el caso de los poderes públicos que realicen actividades económicas de carácter industrial o mercantil y entreguen bienes o presten servicios en el mercado y que, en su calidad de empresas públicas, estén sometidos a los requisitos en materia de transparencia recogidos en la Directiva 2006/111/CE de la Comisión, de 16 de noviembre de 2006, relativa a la transparencia de las relaciones financieras entre los Estados miembros y las empresas públicas, así como a la transparencia financiera de determinadas empresas. (4) Parcialmente ya lo había hecho al recoger la ley 47/2002 de 19 de diciembre de reforma de la ley 7/1996 de 15 de enero, de ordenación del comercio minorista, la penalización de intereses por mora que estableció la Directiva 2000/35/ CE, y para determinar unos requisitos mínimos a cumplir por las cláusulas de reserva de dominio que puedan haber sido estipuladas en la forma prevista por esta misma Directiva. b) Entidades públicas que presten servicios de asistencia sanitaria y que estén debidamente reconocidas para ello. (5) Retraso de 28 meses aproximadamente, puesto que debería haberse aprobado a primeros de agosto del 2002. pd 22/03/2011 19:45:06 Medidas normativas para combatir la morosidad las transacciones comerciales, así como de su cumplimiento. El objetivo básico de esta norma era reducir la morosidad y eliminar retrasos abusivos en el pago de deudas. Los puntos más importantes de esta ley fueron: • Establecer un plazo de pago 30 días. • Intereses de demora elevados. • Derecho a reclamar indemnización por gastos de cobro. • Posibilidad de pactar cláusulas de reserva de dominio. • En ciertos productos del comercio minorista, se establecían plazos de pago obligatorios, desapareciendo en estos casos la libertad de contratación. • Declaradas nulas las prácticas abusivas. Es de destacar que tanto la exigibilidad de la deuda como la cuantificación del tipo de interés de demora son de aplicación en defecto de pacto entre las partes que, caso de existir, prevalecería sobre lo establecido en la ley. Críticas a la ley Destacamos como más destacables dentro de este apartado los siguientes aspectos: • Esta ley no ha sido conocida de forma generalizada, lo que ha contribuido sobremanera a su falta de aplicación generalizada(6). • Aplicación a un porcentaje muy reducido de empresas fundamentalmente por el desconocimiento generalizado apuntado. Incide también en este bajo índice de aplicación el miedo que pueden sentir algunos acreedores a utilizar los instrumentos que proporciona la ley por temor a represalias o pérdida de clientela. (6) Esta norma sólo fue aplicada por un 16% de las empresas, según un estudio realizado por la Plataforma multisectorial contra la Morosidad, en gran medida por el desconocimiento de la norma así como por el posible temor a represalias comerciales de clientes cuando se trata de reducir la ventaja financiera que supone la prolongación de vencimientos. pd 018_a_Julian_231.indd 23 Esta circunstancia, punto clave a la hora de buscar una solución para la aplicación generalizada de una norma de este tipo, debería solventarse mediante la instauración de un mecanismo coercitivo ajeno al propio acreedor, que es el verdadero perjudicado con la mora, que facilitase la represión de prácticas moratorias y sancionase a quienes incumplen sin que los intereses futuros del acreedor resulten dañados por ello. Si esto no se aborda de esta forma resulta normal plantearse como acreedor que debido a los inconvenientes de ejercer personalmente los derechos que confiere la norma sea preferible soportar la mora. Han sido varios los autores que sugieren la creación de un órgano oficial de control de plazos que además de comprobar objetivamente el cumplimento de plazos fuese quien instase la apertura de expedientes disciplinarios en aplicación de la normativa vigente. Llama la atención que nuestra normativa sobre morosidad no disponga nada sobre la necesidad, preconizada por la directiva europea, de disponer de un mecanismo judicial rápido y eficaz para llevar a cabo las reclamaciones de deuda y posterior cobro de las mismas, a pesar de ser este uno de los objetivos de la Directiva europea que dio origen y sentido a la Ley española 3/2004. Quizá, en el fondo de esta laguna normativa que supone la no aplicación del art. 5 de la Directiva europea, está la existencia de un procedimiento monitorio, implantado por la nueva Ley de Enjuiciamiento Civil de 2000, que vendría a suplir esa carencia mediante la aplicación de un procedimiento judicial que nació con el propósito de solucionar los cobros de reducida dimensión de deudas vencidas y documentadas. Quizá el legislador entendió que la existencia de esos procedimientos hacía innecesario establecer otro mecanismo jurídico que, con otra denominación, tratase de cubrir los mismos objetivos dentro del ámbito de créditos comerciales y/o financieros. En este ámbito judicial, hay quien quiere llegar más lejos y propone que se aproveche la existencia de los juzgados de lo mercantil, instaurados por la Ley 22/2003, de 9 de julio, para implementar el campo de actuación de los mismos establecido en los art 8 a 12 de la mencionada ley mediante la incorporación en su ámbito jurisdiccional de los juicios instados pág www.partidadoble.es 23 22/03/2011 19:45:06 contabilidad nº 231 abril 2011 Proceso monitorio Comentamos brevemente las peculiaridades de este proceso que surge, tras el éxito alcanzado en otros países, como mecanismo moderno y rápido para el cobro de deudas y que es necesario tener en cuenta dentro del escenario de la morosidad. Por tanto, se trata de un instrumento con el que hay que contar para conjugar la problemática de la morosidad. Uno de los grandes éxitos que tuvo la Ley 1/2000, de 7 de enero, de Enjuiciamiento Civil, se consiguió con la aparición del llamado procedimiento monitorio, regulado en los artículos 812 a 818 de la citada ley. Debemos señalar que sus antecedentes inmediatos(7) están en el proceso monitorio establecido en el art. 17 de la Ley de Propiedad Horizontal después de la reforma que la citada norma tuvo por la Ley 8/1999. para cobrar las deudas nacidas en operaciones comerciales. La verdad es que esta opinión debe ser sopesada con cierta calma, valorando las actuales circunstancias puesto que en estos momentos hay una sobrecarga en los actuales juzgados de la mercantil debido al crecimiento y elevado número de concursos que se tramitan en estos momentos, e incrementar su carga competencial en momentos de crisis y restricción presupuestaria no sería bien acogido. La Ley contiene un aspecto que ha permitido los abusos de empresas grandes con el consiguiente perjuicio financiero para proveedores de pequeño tamaño (pymes), consiguiendo que se produzca el efecto contrario al objetivo fundamental de la ley; la posibilidad de pactos entre partes tanto para fijar los plazos de pago como los intereses de demora ha relegado la aplicabilidad del contenido de la ley solo a los casos en los que no exista pacto entre partes. Las pymes se ven obligadas en muchas ocasiones a pactar condiciones perjudiciales para ellas con la finalidad de mantener la relación comercial evitando cualquier denuncia de abuso por temor a represalias que afectasen a la continuidad comercial con el cliente. pág 24 018_a_Julian_231.indd 24 El Proceso Monitorio(8) es un tipo de juicio para reclamaciones de cantidad que no exceda de 250.000(9) euros, sin necesidad de abogado ni procurador(10) y siempre que se trate de una reclamación de deudas de dinero, que hayan vencido y que se acompañe de una documentación que lo acredite. Se fundamenta en dos premisas: 1. Emisión de una orden de pago por el Juez a la vista de la solicitud unilateral del acreedor que deberá presentarse en un Juzgado de Primera Instancia(11) (art. 813 Proyecto Ley Enjuiciamiento Civil). 2. El deudor tiene la obligación de oponerse a la ejecución, ya que la falta de oposición va a suponer la constitución de un título inmediato de ejecución susceptible de abrir la vía de apremio. Mientras que la oposición del deudor transforma el proceso en declarativo ordinario; en ese caso, el acreedor (7) Los antecedentes remotos se fijan en el siglo XIII instaurado entre los comerciantes italianos. (8) Este vocablo procede de la raíz latina “monitorius” que significa amonestar. Es un procedimiento que sirve de aviso o advertencia. (9) Art. 812 de la LEC según su nueva redacción dada por la Ley 13/09 de 3 de Noviembre de Reforma Procesal para la implantación de la nueva Oficina Judicial. (10) Aspecto este duramente criticado por algunos colectivos profesionales, por los riesgos de conlleva la medida. (11) Que también tendrá competencia para resolver sobre sus incidencias, llevar a efecto las providencias y autos que dictase, y para la ejecución de la sentencia o convenios y demás que aprobara. pd 22/03/2011 19:45:06 Medidas normativas para combatir la morosidad deberá presentar nueva demanda en el plazo de un mes debidamente suscrita en esta ocasión por Abogado y Procurador Por tanto, el deudor demandado sólo tiene dos salidas: pagar u oponerse. La postura intermedia de no hacer nada le supondría convertir a la demanda en un título susceptible de abrir la vía de apremio. La oposición deberá ir firmada por abogado y procurador cuando su intervención fuere necesaria por razón de la cuantía, según las reglas generales. ACTUALIZACIÓN NORMATIVA Las normas se elaboran para dar respuesta a una situación del entorno determinado; por eso, para entenderlas, hay que circunscribirse al entorno socioeconómico del momento en el que aparecieron. Esa situación del entorno está sometida a cambios que, en algunos momentos y dependiendo de la materia que se trate, pueden producirse de forma acelerada. Entonces, las normas deben adaptarse a las circunstancias cambiantes del entorno con la misma celeridad. Veamos los cambios planteados en la materia que nos ocupa. Retomando el principio filosófico de adaptarse al medio como medida eficaz para sobrevivir sean cuales fueren las circunstancias del entorno, pensemos que en estos momentos la situación nacional e internacional es difícil, lo que aconseja adaptar criterios y procedimientos al momento actual. En este sentido, y entre otras modificaciones necesarias, debemos citar las que se acaban de producir con la reciente aprobación de la Ley 15 /2010 de 5 de julio, de modificación de la Ley 3/2004, de 29 de diciembre, por la que se establecen medidas de lucha contra la morosidad en las operaciones comerciales. aprobando una serie de enmiendas a la reforma de la Ley contra la morosidad que previamente había aprobado el Congreso de los Diputados el 23 de marzo: 1. Obligación societaria de incluir en la Memoria anual los plazos de pago a proveedores. 2. Apertura de una línea de financiación ICO para los Entes locales que tengan como objetivo satisfacer deudas pendientes hasta la fecha. 3. Se amplían determinados plazos de pago; concretamente, se amplían, en el sector construcción de obra civil, durante el periodo transitorio, a 120 días máximo hasta 31/12/2011; 90 días máximo de 1/1/2012 a 31/12/2012; 60 días máximo de 1/1/2013 a 31/12/2013; 30 días máximo desde 1/1/2014. 4. Adaptación de contratos actuales: tres meses desde la entrada en vigor. El pasado 17 de junio se acordó por unanimidad en el Congreso de los Diputados la aprobación de la reforma de la Ley contra la morosidad. Se anula definitivamente la perniciosa libertad de acuerdo entre las partes contratantes, tan perversa al derivar con frecuencia esa libertad hacia abusos de posición dominante. Se fijan, por fin, plazos máximos de cobro irrevocables. El pasado 9 de junio, el Pleno del Senado da luz verde a la reforma(12) de la Ley 3/2004, Consideramos que esta modificación es oportuna puesto que la generalizada práctica de forzar el retraso o retrasar incesantemente los pagos se ha convertido en una costumbre que plantea un verdadero problema financiero que se ha enquistado en nuestro sistema empresarial y que provoca una gran cantidad de insolvencias. Los efectos generales de esta modificación a medio plazo, mediante la reducción en el plazo de pago, producirán una mejora sustancial en las condiciones financieras para el desarrollo económico de las empresas que indudablemente contribuirá al saneamiento financiero de las mismas. Sin embargo, los efectos concretos inmediatos son difíciles de cuantifica(13). (12) En opinión de Brachfield (2010 a), esta reforma va a dar “una inyección de vitaminas con una dosis de caballo a nuestra anémica ley antimorosidad”. (13) La Plataforma Multisectorial contra la Morosidad ha cuantificado los efectos de la aplicación de esta norma en la inyección de cerca de 10.000 millones de euros a las pymes, pudiendo salvar 600.000 puestos de trabajo. Esta Ley es la culminación de un proceso que comenzó cuando el 23 marzo 2010 el Congreso de los Diputados aprobó la proposición de Ley presentada por Convergència i Unió (CIU) para la modificación de la Ley 3/2004. pd 018_a_Julian_231.indd 25 pág www.partidadoble.es 25 22/03/2011 19:45:06 contabilidad nº 231 abril 2011 La Ley 15/2010 incluye una definición de plazo de pago que establece que se contarán los días naturales, sin que puedan saltarse periodos vacacionales Al hilo de la reciente aprobación de la Directiva 2011/7/UE a la que nos hemos referido anteriormente, es de esperar que la Ley española, que ahora presentamos como novedad reciente, sufra algún cambio en el proceso de adaptación a esta directiva, que deberá producirse antes del 16 de marzo del 2013. LEY 15/2010 DE 5 DE JULIO El título completo de la norma es Ley 15/2010 de 5 de julio, de modificación de la ley 3/2004, de 29 de diciembre, por el que se establecen medidas de lucha contra la morosidad en las operaciones comerciales. Introducción Esta Ley contiene cinco artículos más tres disposiciones adicionales, tres transitorias, una derogatoria y una final. Su título nos puede resultar confuso en cuanto al alcance pretendido, puesto que su contenido es mucho más ambicioso que lo que en principio podríamos deducir del título. Para empezar, solamente el artículo 1 se ocupa de modificar parcialmente la Ley 3/2004 quedando el resto de artículos para otras regulaciones complementarias. Si se trata de una modificación parcial de la Ley 3/2004 debemos entender que siguen vigentes los artículos no modificados de esta última. Esto va a suponer que tendremos que manejar ambas disposiciones para conocer la regulación correcta del problema de la morosidad. En segundo lugar, esta Ley, a través de su artículo tercero, modifica también la Ley 30/2007, de 30 de octubre, de Contratos del Sector Público. Por último, contiene otros tres artículos que regulan aspectos diversos de nueva implantación. Todo ello, junto con las disposiciones adicionales, transitorias derogatoria y final, y sin olvidar los vigentes artículos de la Ley 3/2004 completan una nueva regulación pág 26 018_a_Julian_231.indd 26 sobre el problema de la morosidad, de una forma más completa y rigurosa que hasta la fecha para tratar de alcanzar el vigente objetivo que se arrastra intacto desde la Ley 3/2004 al no haber sufrido modificación, de combatir la morosidad en el pago de las deudas dinerarias y el abuso, en perjuicio del acreedor, en la fijación de los plazo de pago en las operaciones comerciales. Alcance La presente Ley, al igual que la que pretende modificar, va a ser aplicable a los pagos de contraprestaciones en las operaciones comerciales realizadas entre empresas, o entre empresas y la Administración Pública, de conformidad con lo dispuesto en la Ley 30/2007(14), de 30 de octubre, de Contratos del Sector Público, así como las realizadas entre los contratistas principales y sus proveedores y/o subcontratistas. Coinciden también ambas normas en señalar que no será aplicable a: • Los pagos efectuados en las operaciones comerciales en las que intervengan consumidores. • Los intereses relacionados con la legislación en materia de cheques, pagarés y letras de cambio y los pagos de indemnizaciones por daños, incluidos los pagos por entidades aseguradoras. • Las deudas sometidas a procedimientos concursales incoados contra el deudor, a las que se les aplicará lo establecido en su legislación especial. Destacamos que la Ley 15/2010 establece una definición de Administración Pública, en sus alusiones a la misma, vinculada ahora al contenido del art. 3.3 de la Ley 30/2007 de contratos del sector público en lugar de al Real Decreto Legislativo 2/2000 del mismo título, como lo hacía la Ley 3/2004. Añade también la nueva norma una definición de “plazo de pago” para cuya determinación establece que se contarán todos los días naturales, sin que puedan saltarse en su cómputo los periodos considerados vacacionales. (14) Esta referencia obligada a la Ley 30/2007 es la única modificación introducida respecto a la Ley 3/2004 que señalaba “de conformidad con lo dispuesto en el texto refundido de la Ley de Contratos de las Administraciones Públicas”. pd 22/03/2011 19:45:06 Medidas normativas para combatir la morosidad Según disposición transitoria primera de la Ley 15/2010, se aplicará a todos los contratos celebrados con posterioridad a su entrada en vigor (7 de julio de 2010). Filosofía financiera El contenido de la nueva regulación se asienta en los siguientes principios básicos: 8. La transparencia permitirá por último un control de aquellas empresas o sectores que sobrepasan los límites máximos de pago, función que debe llevarse a cabo en el ámbito corporativo y no particularmente. a) Determinación del plazo máximo de pago La nueva redacción del art. 4 es taxativa; 1. Para evitar la morosidad, se deben establecer plazos máximos de pago que regirán siempre el límite a incluir en los contratos entre comprador y vendedor, contemplándose taxativamente que no podrán pactarse plazos superiores. 1) Los plazos establecidos son: • 2. Rigurosidad en la aplicación de plazos. 3. Impedir cláusulas abusivas derivadas de una posición de poder de grandes empresas en detrimento de las pymes. 4. Establecer como medida de coacción para quienes incurran en demora unos tipos de interés elevados (bastante por encima de los precios de mercado) de exigibilidad inmediata y segura. Se trataría de desincentivar al deudor en el uso de la morosidad como alternativa de financiación (cara) frente a la financiación bancaria (más barata). Se persigue que, ante una situación de dificultad, el deudor recurra a la financiación bancaria en lugar de provocar situaciones de morosidad con sus deudas. 5. Posibilitar denuncias de casos abusivos. 6. Protección del pequeño empresario que hasta la fecha se ha visto obligado a admitir plazos de pago excesivos y desproporcionados de algunos clientes, y que por temor a represalias comerciales han sido incapaces de denunciar o exigir plazos de pago más racionales. 7. Transparencia informativa, con el claro objetivo de hacer pública y dar a conocer la información sobre plazos de pago individuales y sectoriales que hasta la fecha eran desconocidos, y así facilitar la adopción de decisiones financieras más eficientes en la política financiera de la empresa. Esta nueva filosofía va a hacer cambiar y mejorar indudablemente la gestión financiera del ciclo corto y el razonamiento del mismo. pd 018_a_Julian_231.indd 27 60 días para los pagos entre empresas con la excepción, señalada en la disposición adicional primera, de que las entregas de bienes se refieran a productos de alimentación frescos o perecederos(15), en cuyo caso será de 30 días. Se ha querido reconocer una especificidad para el sector de distribución de libros; en la disposición adicional segunda, se señala que reglamentariamente podrá determinarse un régimen especial de pagos para este sector en razón a sus ciclos de explotación, rotación de stocks y régimen de depósito de libros. • 30 días en los pagos a efectuar por la Administración (según la modificación introducida por el art. tercero de la Ley 15/2010 en el apartado 4 del art. 200 de la Ley de Contratos del Sector Público. Este plazo se contará a partir de la fecha de expedición de las certificaciones de obra o de los correspondientes documentos que acrediten la realización total o parcial del contrato. 2) Los plazos se deben contar desde la fecha de recepción de la mercancía o prestación de servicios, y no desde la fecha o recepción de la factura. Se evitan de esta forma posibles maniobras(16) para prolongar el plazo de pago. En este sentido, la factura o solicitud de pago equivalente deberá hacerse llegar a los clientes antes de (15) Se entiende por producto de alimentación fresco o perecedero, según la disposición adicional primera, aquellos que por sus características naturales conservan sus cualidades aptas para comercialización y consumo durante un plazo inferior a 30 días o que precisan de condiciones de temperatura regulada de comercialización o transporte. (16) Como ocurriría, si se contase desde fecha de factura, cuando una empresa compradora estableciese como sistema de seguridad el envío de una factura o albarán previo para que el proveedor la devuelva conformada como paso previo a elaborar la factura definitiva. pág www.partidadoble.es 27 22/03/2011 19:45:06 contabilidad nº 231 abril 2011 los 30 días de recepción de mercancía o prestación de servicio. Agrupación de facturas Podrán agruparse facturas a lo largo de un periodo no superior a 15 días, mediante una factura, pudiendo emitirse una sola factura comprensiva de todas las entregas realizadas a lo largo de un periodo no superior a 15 días, o emitir factura resumen periódica o agrupación de varias en un único documento a efectos de facilitar la gestión de su pago, siempre que se tome como fecha de inicio del cómputo del plazo de pago, la fecha correspondiente a la mitad del periodo de la factura resumen y el plazo de pago no supere los 60 días. Transitoriedad en la aplicación de los nuevos plazos Esta Ley entró en vigor al día siguiente de su publicación, es decir, el 7 de julio. La aplicación de los nuevos plazos sólo es inmediata en el caso de los productos de alimentación frescos y perecederos. En los demás, la efectividad de los nuevos plazos se conseguirá a partir del 1 de enero de 2013. Mientras tanto, desde la entrada en vigor de la nueva ley (7 de julio de 2010) hasta la mencionada fecha se irán implantando paulatinamente de acuerdo al siguiente calendario. a) Pagos de la Administración Pública: hasta el 31 diciembre de 2010 a 55 días; durante el año 2011 a 50 días; durante 2012 a 40 días y 30 días a partir de primeros de 2013. b) Pagos entre empresas: 85 días hasta finales de 2011, 75 días durante 2012 y 60 días a partir de primeros de 2013. Caso especial Las empresas constructoras de obra civil que mantengan vivos contratos con la Administración Pública, de forma excepcional y durante dos años a contar desde la entrada en vigor de la Ley 15/2010 (7 de julio de 2010) podrán acordar con sus proveedores y/o subcontratistas el siguiente calendario de pagos: 120 días hasta finales de 2011, 90 días durante 2012 y 60 días a partir de primeros de 2013. Respecto a la eficacia de esta regulación, nos cabe el recurso de la duda por cuanto se trata de una opción y no de una obligación. pág 28 018_a_Julian_231.indd 28 Eliminar posibilidad de pactos diferentes a los de la norma Hasta la entrada en vigor de la Ley 15/2010, eran posibles pactos entre partes contratantes que debían ser respetados. Únicamente, cuando no se pactaban plazos de pago e intereses de demora, había que aplicar el contenido de la Ley 3/2004. Sin embargo, en la Ley 15/2010, encontramos tres referencias que dejan claro la imposibilidad de pactar plazos superiores a los contemplados en la norma. a) El nuevo apartado 1 del art. 4 de la ley 3/2004 modificado por la Ley 15/2010 tiene dos referencias a esta cuestión. Por un lado, señala que “el plazo de pago que debe cumplir el deudor será el siguiente:…” eliminando del texto inicial el término permisivo “a falta de pacto entre las partes”. Por otro lado, y con una mayor contundencia, señala a continuación que “este plazo de pago no podrá ser ampliado por acuerdo entre las partes”. b) La redacción nueva del apartado 1 del art. 9 de la Ley 3/2004 establece que “serán nulas las cláusulas pactadas entre las partes sobre la fecha de pago o las consecuencias de la demora que difieran en cuanto al plazo de pago y al tipo legal de interés de demora…” Indemnización de costes Se sigue manteniendo en la Ley 15/2010 el mismo derecho y condiciones del acreedor reconocidas por la Ley 3/2004 a reclamar al deudor una indemnización por todos los costes de cobro con la condición de que estén debidamente acreditados y hayan sido sufridos como consecuencia de la mora del deudor. Estos costes estarán limitados al 15% de la deuda cuando la misma supere los 30.000 euros; hasta ese importe no tendrán límite que les afecte. Cláusulas abusivas Según redacción del modificado art. 9 de la Ley 3/2004, serán nulas las cláusulas pactadas entre las partes, referidas a plazos (fijados subsidiariamente en art. 4.1), tipo de interés de demora (art. 7.2) y requisitos para exigirlo (art. 6) que tengan un contenido abusivo en perjuicio de acreedor, y esto ocurrirá siempre que pd 22/03/2011 19:45:06 Medidas normativas para combatir la morosidad los pactos sobrepasen los límites establecidos en la norma. No obstante, la redacción del art. 9 de la ley 3/2004 modificado por la Ley 15/2010 contiene unas observaciones que plantean más dudas que aclaración, puesto que lejos de la contundencia de otros artículos parece incorporar cierta permisividad en la fijación de cláusulas excesivas basados en la justificación. En este sentido, se señala que, para determinar si una cláusula es abusiva para el acreedor. se tendrá en cuenta, entre otros factores, si el deudor tiene alguna razón objetiva para apartarse del plazo de pago y del tipo legal del interés de demora dispuesto en el artículo 4.1 y 7.2 respectivamente, y si la cláusula sirve para proporcionar al deudor una liquidez adicional a expensas del acreedor, o si el contratista principal impone a sus proveedores o subcontratistas unas condiciones de pago que no estén justificadas porque él mismo sea beneficiario o por otras razones objetivas. Destaca la idea del nuevo artículo 9: “No podrá considerarse uso habitual del comercio la práctica repetida de plazos abusivos”. Protagonismo de asociaciones y corporaciones empresariales y profesionales La Ley 15/2010 ha conferido una importante relevancia a las asociaciones, federaciones de asociaciones, corporaciones de empresarios, profesionales, trabajadores autónomos y agricultores(18), Cámaras Oficiales de Comercio, Industria y Navegación y colegios profesionales legalmente constituidos. Estas entidades son la que pueden personarse ante órganos jurisdiccionales o administrativos para ejercer acciones de cesación y retracción cuando existen cláusulas abusivas o para emprender acciones frente a empresas incumplidoras de plazos. Se ha tratado de evitar las mismas acciones hechas de forma individual que podrían no promoverse en muchos casos ante el miedo a la posible represalia comercial del cliente. De esta forma, el anonimato y la confidencialidad harán factible con regularidad el ejercicio de denuncia de abusos o incumplimientos. Intereses de demora El apartado de intereses de demora contemplado en el art. 7 de la Ley 3/2004 es uno de los que no ha sido alterado por la Ley 15/2010, por lo que sigue en vigor. Así pues, la Ley 3/2004 establecía que “el tipo legal de interés de demora que el deudor estará obligado a pagar será la suma del tipo de interés aplicado por el Banco Central Europeo a su más reciente operación principal de financiación efectuada antes del primer día del semestre natural(17) de que se trate más siete puntos porcentuales… El tipo de interés de demora, determinado conforme a lo dispuesto en ese aparado, se aplicará durante los seis meses siguientes a su fijación. (17) La resolución de 30 de junio de 2010 de la Dirección General del Tesoro y política financiera estableció que a efectos de lo previsto en el artículo 7 de la Ley 3/2004, de 29 de diciembre, y en cumplimiento de la obligación de publicar semestralmente en el Boletín Oficial del Estado el tipo legal de interés de demora, esta Dirección General del Tesoro y Política Financiera hace público: 1. En la última operación principal de financiación del Banco Central Europeo en el primer semestre de 2010, efectuada mediante subasta a tipo fijo que ha tenido lugar el día 29 de junio, el tipo de interés aplicado ha sido el 1,00 por 100. 2. En consecuencia a efectos de lo previsto en el artículo 7 de la Ley 3/2004, de 29 de diciembre, el tipo legal de interés de demora a aplicar durante el segundo semestre natural de 2010 es el 8%. pd 018_a_Julian_231.indd 29 Transparencia y comprobación de la eficacia de la Ley El legislador ha querido primar la transparencia, para lo cual, en el artículo 2 de la Ley 15/2010 ha establecido que se efectuará un seguimiento sobre la evolución de plazos de pago y morosidad con la participación de las asociaciones multisectoriales que se plasmará en un informe anual a remitir a las Cortes Generales que permita analizar la eficacia de la Ley. Los criterios de transparencia y control también se han extendido al ámbito de la Administración Pública (artículo 4). Tanto el Interventor General del Estado como las Comunidades Autónomas y las corporaciones locales elaborarán trimestralmente un informe sobre el cumplimiento de plazos de pago previsto en la Ley 15/2010, informes que deberán remitirse a los órganos competentes del Ministerio de Economía y Hacienda y a los de las comunidades autónomas, dentro de sus respectivos ámbitos territoriales. (18) Que estatutariamente tengan encomendada la defensa de los intereses de sus miembros. pág www.partidadoble.es 29 22/03/2011 19:45:07 contabilidad nº 231 abril 2011 Deber de información En la Memoria de las Cuentas Anuales, se entiende que, tanto en la normalizada como en la abreviada, deberá aparecer un nuevo epígrafe en el que se informe de los plazos de pago a proveedores. Esta es una información nueva que no figura entre los contenidos mínimos establecidos por la normativa mercantil. Por tanto, para que resulte efectiva esta obligación, se establece que el ICAC deberá resolver sobre la información concreta a incorporar a la Memoria a partir de las cuentas anuales del ejercicio 2010 y así la Auditoría Contable pueda acreditar que los plazos de pago están por debajo de los límites legales establecidos. 30 018_a_Julian_231.indd 30 Para no volver en el futuro a una situación de endeudamiento y morosidad como la actual, la Ley 15/2010 ha añadido un nuevo artículo en la ley 3/2004 que establece que las Administraciones Públicas promoverán la elaboración de Códigos de buenas prácticas comerciales. Línea de Crédito para entes locales Resolución de conflictos En la actualidad, la Administración Pública se ha caracterizado por tener el triste record de ser la que paga con mayor retraso. Eso ha producido una acumulación en el pasivo de deudas pendientes de pago que ha elevado el nivel de endeudamiento a límites alarmantes. La entrada en vigor de la Ley 15/2010, que obliga a reducir progresivamente los plazos de pagos hasta primeros de 2013, momento a partir del cual deben pagar a 30 días, va a requerir en la mayoría de entes que conforman la Administración Pública de unas cantidades elevadas es de efectivo que en estos momentos no tiepo nen, lo que puede poner en entredicho, al m menos transitoriamente, la eficacia de esta norma en la aplicación de estos plazos por la Administración Pública. Estos entes n pueden cumplir esno ta obligaciones si no tas s instaura un mecase n nismo de financiación tr transitoria que les perm ponerse al día en mita u plazo razonable. un En el nuevo art. 11 de la Ley 3/2004 se establece que las Administraciones Públicas promoverán la adopción de sistemas de resolución de conflictos a través de la mediación y el arbitraje. Este tema queda pendiente de desarrollo. Consciente del prob blema, el legislador ha e establecido en su disposición adicional c cuarta que el Gobierno in instrumentará a través d ICO una línea de del c crédito directa, en cond diciones preferentes, y pág dirigida a los entes locales para que paguen la deuda contraída con empresas y autónomos anterior al 30 de abril de 2010. Se trata de una solución parcial que aliviará las arcas de muchas de estos entes, a la vez que facilitará indirectamente el saneamiento financiero de muchas empresas y autónomos condenados en estos momentos a situaciones de precariedad financiera por haber contratado con los entes locales. Futuro Esperemos que la contundencia con que se trata de regular el problema de la morosidad, así como las medidas contempladas en la Ley 15/2010 relativas a plazos máximos, intereses de demoras, transparencia y control, introduzcan un factor de estabilidad financiera en la gestión del circulante de las empresas. Posiblemente tengamos que adoptar algún cambio en un futuro próximo producto de la nueva Directiva europea sobre morosidad a la que indudablemente tendremos que adaptarnos. El tiempo lo dirá. CONCLUSIONES La actividad económica de cualquier empresa debe discurrir por unos cauces financieros que permitan su desarrollo equilibrado. Cualquier circunstancia inesperada que altere este cauce puede interferir negativamente en su desarrollo y desequilibrarlo financiera y económicamente. Y la morosidad es un hecho inesperado en la vida de la empresa que trastoca las expectativas de cobro, lo que contribuye a disminuir la liquidez y la capacidad de afrontar obligaciones de pago. Se trata de un problema generalizado al que, desde Europa, se trata de dar solución pd 22/03/2011 19:45:07 Medidas normativas para combatir la morosidad con la aprobación de la Directiva 2011/7/UE sobre medidas de lucha contra la morosidad en operaciones comerciales. La trasposición a la Directiva de 2000 se hizo en España mediante la Ley 3/2004 de medidas contra la morosidad, posteriormente modificada por la Ley 15 /2010, de 5 de julio. Sus puntos básicos son: • Determinación de un plazo máximo de pago para operaciones entre empresas y otro para pagos de la Administración Pública. • Transitoriedad en la aplicación de los nuevos plazos hasta que el 1 de enero de 2013 entre en plena efectividad. • Eliminar posibilidad de acordar pactos diferentes a los contenidos en la norma. • Indemnización del deudor al acreedor por todos los costes de cobro. • Fijación de intereses de demora. • Reconocer un mayor protagonismo a las asociaciones y corporaciones empresariales y profesionales en las medidas de lucha contra la morosidad. • Transparencia y comprobación de la eficacia de la Ley. • Obligación de incorporar en la Memoria de las Cuentas Anuales un nuevo epígrafe en el que se informe de los plazos de pago a proveedores. • Instrumentar a través del ICO una línea de crédito directa, en condiciones preferentes, y dirigida a los entes locales para que paguen la deuda contraída con empresas y autónomos anterior al 30 de abril de 2010. COMENTEESTEARTÍCULO En www. partidadoble.es BIBLIOGRAFÍA CANTALAPIEDRA ARENAS, Mario (2008): “La decisión de conceder crédito comercial”. Estrategia Financiera, nº 253. LEY 3/2004 de 29 de diciembre, por la que se establecen medidas de lucha contra la morosidad en las operaciones comerciales. BOE 314, 30/12/2004. BRACHFIELD, Pere J. (2008): Memorias de un cazador de morosos. Editorial Gestión 2000, Barcelona. LEY 47/2002 de 19 de diciembre, de reforma de la ley 7/1996, de 15 de enero, de ordenación del comercio minorista, para la transposición al ordenamiento jurídico español de la Directiva 97/7/CE, en materia de contratos a distancia, y para la adaptación de la ley a diversas Directivas comunitarias. BOE 304, 20/12/2002. BRADIN J.A. (1998): “Como prevenir situaciones de morosidad e impago” Estrategia Financiera, nº 141 DIRECTIVA 200/35/CE del Parlamento Europeo y del Consejo de 29 de junio de 2000 por la que se establecen medidas de lucha contra la morosidad en las operaciones comerciales. LEY 1/2000, de 7 de enero, de Enjuiciamiento Civil. BOE 7, 8/01/ 2000 DIRECTIVA 2011/7/CE del Parlamento Europeo y del Consejo de 16 de febrero de 2011 por la que se establecen medidas de lucha contra la morosidad en las operaciones comerciales. LEY 13/2009, de 3 de noviembre, de reforma de la legislación procesal para la implantación de la nueva Oficina judicial. BOE nº 266 de 4 de noviembre de 2009 GOSENS DUCH, A. (1996): “La morosidad, ¿es como los incendios que han asolado nuestro país?; ¿se propaga?” Técnica contable nº 569 RESOLUCIÓN de 30 de junio de 2010 de la Dirección General del Tesoro y política financiera por la que se publica el tipo legal de interés de demora aplicable a las operaciones comerciales durante el segundo semestre natural del año 2010. GRAU CASTELLO, V. y DE LA CHICA CAMÚÑEZ, J. (1995): “Estrategias para combatir la morosidad” Estrategia Financiera, nº 12, noviembre. DE JAIME ESLAVA, José de (1992): CÓmo cobrar y no perder el cliente. MENTAT, Madrid. LARRAN JORGE, M. (1999): “El análisis de la información contable para la toma de decisiones crediticias” Boletín AECA nº 48. LEY 15/2010 de 5 de julio, de modificación de la Ley 3/2004, de 29 de diciembre, por la que se establecen medidas de lucha contra la morosidad en las operaciones comerciales. BOE 163. 6/7/2010. pd 018_a_Julian_231.indd 31 LEY 22/2003, de 9 de julio, Concursal. BOE núm. 164, de 10 de julio de 2003. NUÑEZ RAMOS J. (1999):”La morosidad: causas y efectos”. Estrategia Financiera, nº 153. PEREZ DE AYALA P. (1998): “Sistema de prevención de riesgos de cobro”. Estrategia Financiera 145. SANTANDREU, E. (1993): Gestión de créditos, cobros e impagados. Ediciones Gestión 2000 S.A. Barcelona. pág www.partidadoble.es 31 22/03/2011 19:45:07