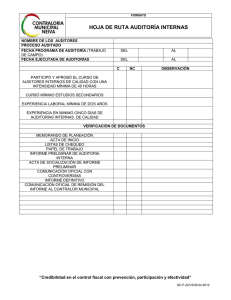

Guia para la realización de una auditoria de deuda pública

Anuncio