wwb focus note - Women`s World Banking

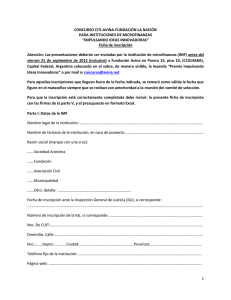

Anuncio