moneda deuda latinoamericana fondo de inversión

Anuncio

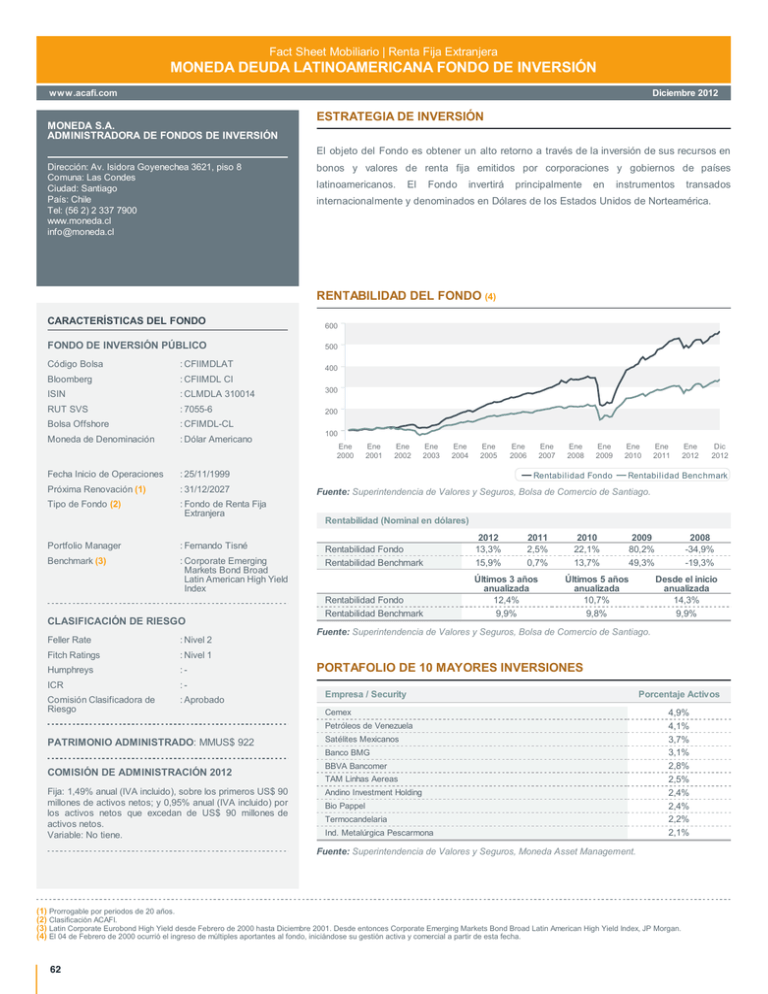

Fact Sheet Mobiliario | Renta Fija Extranjera MONEDA DEUDA LATINOAMERICANA FONDO DE INVERSIÓN www.acafi.com Diciembre 2012 MONEDA S.A. ADMINISTRADORA DE FONDOS DE INVERSIÓN ESTRATEGIA DE INVERSIÓN El objeto del Fondo es obtener un alto retorno a través de la inversión de sus recursos en Dirección: Av. Isidora Goyenechea 3621, piso 8 Comuna: Las Condes Ciudad: Santiago País: Chile Tel: (56 2) 2 337 7900 www.moneda.cl [email protected] bonos y valores de renta fija emitidos por corporaciones y gobiernos de países latinoamericanos. El Fondo invertirá principalmente en instrumentos transados internacionalmente y denominados en Dólares de los Estados Unidos de Norteamérica. RENTABILIDAD DEL FONDO (4) CARACTERÍSTICAS DEL FONDO 600 FONDO DE INVERSIÓN PÚBLICO 500 Código Bolsa : CFIIMDLAT Bloomberg : CFIIMDL CI 400 ISIN : CLMDLA 310014 RUT SVS : 7055-6 Bolsa Offshore : CFIMDL-CL Moneda de Denominación : Dólar Americano Fecha Inicio de Operaciones : 25/11/1999 Próxima Renovación (1) : 31/12/2027 Tipo de Fondo (2) : Fondo de Renta Fija Extranjera Portfolio Manager : Fernando Tisné Benchmark (3) : Corporate Emerging Markets Bond Broad Latin American High Yield Index CLASIFICACIÓN DE RIESGO Feller Rate : Nivel 2 Fitch Ratings : Nivel 1 Humphreys :- ICR :- Comisión Clasificadora de Riesgo : Aprobado 300 200 100 Ene 2000 Ene 2001 Ene 2002 Ene 2003 Ene 2004 Ene 2005 Ene 2006 Ene 2007 Ene 2008 Ene 2009 Rentabilidad Fondo Ene 2010 COMISIÓN DE ADMINISTRACIÓN 2012 Fija: 1,49% anual (IVA incluido), sobre los primeros US$ 90 millones de activos netos; y 0,95% anual (IVA incluido) por los activos netos que excedan de US$ 90 millones de activos netos. Variable: No tiene. Ene 2012 Dic 2012 Rentabilidad Benchmark Fuente: Superintendencia de Valores y Seguros, Bolsa de Comercio de Santiago. Rentabilidad (Nominal en dólares) Rentabilidad Fondo Rentabilidad Benchmark 2012 13,3% 15,9% 2011 2,5% 0,7% Rentabilidad Fondo Rentabilidad Benchmark Últimos 3 años anualizada 12,4% 9,9% 2010 22,1% 13,7% 2009 80,2% 49,3% Últimos 5 años anualizada 10,7% 9,8% 2008 -34,9% -19,3% Desde el inicio anualizada 14,3% 9,9% Fuente: Superintendencia de Valores y Seguros, Bolsa de Comercio de Santiago. PORTAFOLIO DE 10 MAYORES INVERSIONES Empresa / Security Cemex Petróleos de Venezuela PATRIMONIO ADMINISTRADO: MMUS$ 922 Ene 2011 Satélites Mexicanos Banco BMG BBVA Bancomer TAM Linhas Aereas Andino Investment Holding Bio Pappel Termocandelaria Ind. Metalúrgica Pescarmona Porcentaje Activos 4,9% 4,1% 3,7% 3,1% 2,8% 2,5% 2,4% 2,4% 2,2% 2,1% Fuente: Superintendencia de Valores y Seguros, Moneda Asset Management. (1) Prorrogable por periodos de 20 años. (2) Clasificación ACAFI. (3) Latin Corporate Eurobond High Yield desde Febrero de 2000 hasta Diciembre 2001. Desde entonces Corporate Emerging Markets Bond Broad Latin American High Yield Index, JP Morgan. (4) El 04 de Febrero de 2000 ocurrió el ingreso de múltiples aportantes al fondo, iniciándose su gestión activa y comercial a partir de esta fecha. 62 62 Fact Sheet Mobiliario | Renta Fija Extranjera MONEDA DEUDA LATINOAMERICANA FONDO DE INVERSIÓN www.acafi.com Diciembre 2012 DIVERSIFICACIÓN POR PAÍS ESTADÍSTICAS DEL FONDO 3,3% 3,7% 3,8% 4,0% 5,5% ACTIVOS ADMINISTRADOS (En millones de dólares de cada período) 1.500 2,9% 27,1% Otros (*) Brasil Estados Unidos Argentina Islas Caimán Perú Venezuela 5,7% República Dominicana 1.250 Colombia 9,4% 1.000 750 Paraguay 24,1% 10,5% (*) Otros incluye: Guatemala, Panamá, Costa Rica, Gran Bretaña, Salvador y Trinidad y Tobago. Fuente: Superintendencia de Valores y Seguros. 500 250 0 México DIVERSIFICACIÓN POR INSTRUMENTO Dic 2005 Dic 2006 Dic 2007 Dic 2008 Dic 2009 Dic 2010 Dic 2011 Dic 2012 3,2% 4,6% 0,3% Bonos emitidos por empresas extranjeras Bonos emitidos por bancos y financieras extranjeras Otros títulos de deuda no registrados extranjero PARTICIPACIÓN EN LA INDUSTRIA Acción no registrada extranjera 26,0% » Participación Categoría Fondos de Renta Fija Extranjera » Participación Categoría Fondos Mobiliarios : 54,2% » Participación Industria de Fondos de Inversión : 11,4% : 17,1% Bonos emitidos por el Estado y Banco Central extranjero 66,0% Fuente: Superintendencia de Valores y Seguros. Fuente: Superintendencia de Valores y Seguros. DIVERSIFICACIÓN POR MONEDA Euro 0,0% Peso Mexicano 0,1% Peso Argentino 0,2% Real Brasilero 1,5% Dólar Americano 98,2% Fuente: Superintendencia de Valores y Seguros. PRINCIPALES APORTANTES Inversionistas Tipo % Propiedad MONEDA CORREDORES DE BOLSA LIMITADA NAC AFP PROVIDA S.A. FONDO DE PENSIÓN TIPO C NAC AFP CAPITAL S.A. FONDO DE PENSIÓN TIPO C NAC AFP CUPRUM S.A. PARA FONDO PENSIÓN TIPO C BANCO DE CHILE POR CUENTA DE TERCEROS NO RESIDENTES AFP HABITAT S.A. PARA FONDO DE PENSIÓN TIPO C NAC 11,63% 11,01% 10,61% 9,52% NAC 5,78% NAC AFP CAPITAL S.A. FONDO DE PENSIÓN TIPO D NAC AFP PROVIDA S.A. FONDO DE PENSIÓN TIPO D NAC LARRAINVIAL S.A. CORREDORA DE BOLSA NAC AFP CUPRUM S.A. FONDO DE PENSIÓN TIPO D NAC CELFIN CAPITAL S.A. CORREDORA DE BOLSA AFP CAPITAL S.A. FONDO DE PENSIÓN TIPO B NAC NAC 5,02% 3,29% 3,07% 3,05% 2,40% 2,33% 2,23% Fuente: Superintendencia de Valores y Seguros. COMPOSICIÓN ACTIVOS Y PASIVOS (En millones de dólares) Total Activos 1.286,5 % Disponible Inversiones Inmobiliarias Inversiones no Registradas Otros Títulos de Deuda Títulos de Renta Variable 26,8 0 87,9 125,4 1.046,4 0 2,1% 0,0% 6,8% 9,7% 81,3% 0,0% Total Pasivos + Patrimonio 1.286,5 % 364,8 0 921,7 28,4% 0,0% 71,6% Pasivo de Corto Plazo Pasivo de Mediano y Largo Plazo Patrimonio Fuente: Superintendencia de Valores y Seguros. 63 63