Beneficios tributarios Ley 1429

Anuncio

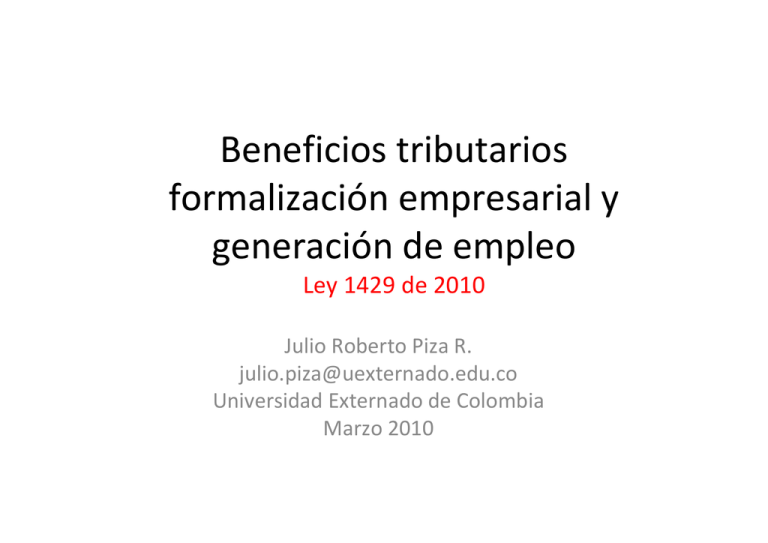

Beneficios tributarios formalización empresarial y generación de empleo Ley 1429 de 2010 Julio Roberto Piza R. [email protected] Universidad Externado de Colombia Marzo 2010 El propósito de la ley • Facilitar la formalización empresarial, reduciendo los costos (tributarios, laborales y mercantiles) en los primeros 5 años de su formalización mediante la reducción de tarifas. • Estimular mediante estímulos tributarios la generación de empleo para jóvenes y grupos vulnerables (desplazados, reintegración o discapacitados, madres cabeza de familia, bajos ingresos) Beneficios tributarios • Formalización empresarial – Impuesto sobre la renta – Aportes parafiscales y cotizaciones de salud • Generación de empleo – Descuentos tributarios • Requisitos • Normas de control • Otros beneficios (simplificación de trámites costos, requisitos laborales y mercantiles) A quiénes beneficia? • Pequeñas Empresas (personas jurídicas y naturales) que se formalicen (Ley 590/90) – Con menos de 50 trabajadores – Con activos inferiores a (2.678.000.000) 2500 smml • Que inicien su actividad económica principal (Inscripción en la Cámara de Comercio) Cuáles son los Beneficios? • Impuesto sobre la renta – Tarifa: Reducción de la tarifa 5 años (Amazonas, Guainìa y Vaupés 10 años) – Renta presuntiva. No aplica en 5 años – Retención en la fuente. No aplica en 5 años – Pérdidas. Difiere el beneficio – Saldos a favor. Difiere el beneficio • Aportes parafiscales: Reduce el aporte 5 años • Matricula mercantil. Reduce su valor 4 años Generación de empleo • Empleadores que vinculen laboralmente a nuevos trabajadores, podrán tomar como descuento tributario: – Aportes parafiscales (9% de la Nómina) – Aporte al fondo de solidaridad (1.5% de la nómina) – Aportes al fondo de pensión mínima DECRETO 545 DE 2001 ¿CUÁNDO DEBEN CUMPLIRSE CON LOS REQUISITOS, VALORARSE LOS ACTIVOS Y CUANTIFICAR EL NÚMERO DE TRABAJADORES? • Manifestar el cumplimiento de los requisitos; bajo juramento y constará en los formularios de matrícula mercantil. • Para conservar los beneficios señalados en los artículos 5° y 7° de la Ley, las personas naturales y jurídicas deberán mantener los requisitos relacionados con el nivel de activos y número de trabajadores, en la renovación de la matrícula mercantil. • Informar el incremento en el límite de trabajadores al momento del pago de la seguridad social, a través de los operadores de información de la Planilla Integrada de Liquidación de Aportes -PILA- Diferimiento de los beneficios Las pequeñas empresas beneficiarias que generen pérdidas o saldos tributarios podrán trasladar los beneficios, hasta los (5 o 10) periodos gravables siguientes. Lo anterior no afecta la posibilidad de que se pueda compensar las pérdidas con las rentas líquidas ordinarias obtenidas en los períodos gravables siguientes. El beneficio que podrá trasladarse es la tarifa reducida con incremento progresivo. Los beneficios de retención en la fuente y renta presuntiva no son trasladables pues sí pueden ser utilizados por las empresas aunque generen pérdidas. A partir del año 6º o 11º período gravable, las pequeñas empresas estarán sujetas a retención y al sistema de renta presuntiva. Reducción de la tarifa por los ingresos Al finalizar la progresividad (6º o 11º año), las pequeñas empresas beneficiarias que hubieren obtenido en el año anterior ingresos brutos totales inferiores a 1.000 UVT ($25.132.000), se les aplicará el 50% de la tarifa del impuesto de renta. No hay límites temporales Parafiscales y contribuciones de nómina Concepto Porcentaje Aporte SENA 2% Aporte Cajas de Compensación 4% Aporte ICBF 3% Aporte a Salud a la subcuenta de solidaridad FOSYGA 1.5% (8.5%) Normas de Control • RESTRICCIÓN PARA ACCEDER A LOS BENEFICIOS Pequeñas empresas constituidas con posterioridad al 29-12-10 iguales (con objeto social, nómina, establecimientos de comercio, domicilio, intangibles o los activos) a una empresa disuelta, liquidada, escindida o inactiva con posterioridad a esta fecha. • SANCIÓN POR SUMINISTRO DE INFORMACIÓN FALSA Valor de las reducciones de las obligaciones tributarias más el 200% del monto de tales beneficios, sin perjuicio de las sanciones penales. Beneficios ICA y Territoriales El Gobierno Nacional promoverá y creará incentivos para los entes territoriales que aprueben: Progresividad en las tarifas del Impuesto de Industria y Comercio a las pequeñas empresas. Eliminación de los gravámenes que tengan como hecho generador la creación o constitución de pequeñas empresas. Impuesto de registro. Estampillas. Beneficios tributarios para la generación de empleo 1. Los valores solicitados como descuentos no podrán ser incluidos además como costo o deducción en renta. 2. No aplica el límite del 75% del impuesto determinado por el sistema de renta presuntiva. 3. Los beneficios nos son acumulables entres sí. 4. Reducción ley 136 Otros Beneficios tributarios • BENEFICIOS POR LA GENERACIÓN DE EMPLEO. 1. Grupos Vulnerables a. b. c. d. e. – f. – Empleados menores de 28 años. Personas en situación de desplazamiento. Personas en proceso de reintegración. Personas en condición de discapacidad. Mujeres mayores de 40 años que durante los últimos 12 meses hayan estado sin contrato de trabajo. Nuevos empleados cabeza de familia de los niveles 1 y 2 del Sisben*. 2. Personas de bajos Ingresos: a. Nuevos empleados que devenguen menos de 1.5 smlmv ($803.400.oo) Otros Beneficios tributarios REQUISITOS GENERALES 1. Sólo aplica para nuevos empleos. 2. Aportes deben ser efectiva y oportunamente pagados. 3. No pueden ser beneficiarios las Cooperativas de trabajo asociado en relación con sus afiliados. 4. No aplica para personas que se vinculen para reemplazar personal contratado con anterioridad 5. Incremento del número de empleados y del valor total de la nómina (IBC) con relación a los cotizantes y al valor de la nómina de diciembre del año anterior al descuento. Otros Beneficios tributarios REQUISITOS ESPECÍFICOS 1. Personas en situación de desplazamiento, en proceso de reintegración o en condición de discapacidad: Certificación de autoridad competente. Máximo 3 años por empleado. No se exige Incremento del número de empleados y del valor total de la nómina con relación a los cotizantes y al valor de la nómina de diciembre del año anterior al descuento. 2. Nuevos empleados cabeza de familia de los niveles 1 y 2 del Sisben* *Sólo aplicará una vez sea reglamentado por el Gobierno. 3. Nuevos empleados que devenguen menos de 1.5 smlmv. Nuevos empleados: Quienes aparezcan por primera vez en la PILA o lo hayan sido pero como trabajadores independientes. Impuesto sobre la Renta – Progresividad de la tarifa Años Impuesto sobre la renta 1 Tarifa 0 2 Tarifa 0 3 Tarifa 25% (PJ 8.25%) 4 Tarifa 50% (PJ 16.50%) 5 Tarifa 75% (PJ 24.75%) 6 y siguientes 100% (PJ 33%) Aportes parafiscales Descuento aportes Matricula mercantil 0 0 25% 0 50% 75% 50% 100% 75% 100% Conclusiones • Incentivos tributarios para la formalización y la generación de empleo muy atractivos • Costo fiscal • Riesgos de elusión (estimula la fragmentación) • Debilidad en los controles • Eficacia de estos instrumentos, están por verse, anteriores experiencias, no han generado resultados