Patrimonio Separado

Anuncio

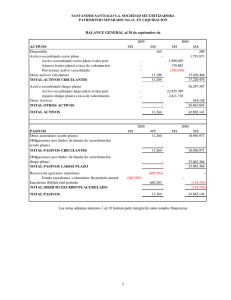

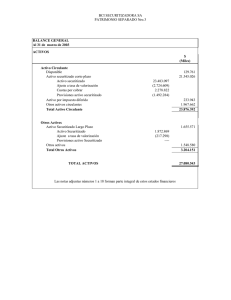

SANTANDER S.A. SOCIEDAD SECURITIZADORA RUT: 96.785.590-1 PATRIMONIO SEPARADO N°6 N ° INSCRIPCION DE LA EMISION: 247 PATRIMONIO SEPARADO N°6 Estados Financieros por los períodos terminados el 31 de diciembre de 2011 y 2010 2 SANTANDER S.A. SOCIEDAD SECURITIZADORA RUT: 96.785.590-1 PATRIMONIO SEPARADO N°6 N ° INSCRIPCION DE LA EMISION: 247 Deloitte Auditores y Consultores Limitada RUT: 80.276.200-3 Av. Providencia 1760 Pisos 6, 7, 8, 9, 13 y 18 Providencia, Santiago Chile Fono: (56-2) 729 7000 Fax: (56-2) 374 9177 e-mail: [email protected] www.deloitte.cl INFORME DE LOS AUDITORES INDEPENDIENTES A la Sociedad Administradora del Patrimonio Separado N°6 Hemos auditado los balances generales del Patrimonio Separado N°6 al 31 de diciembre de 2011 y 2010 y los correspondientes estados de determinación de excedentes por los años terminados en esas fechas. La preparación de dichos estados financieros (que incluyen sus correspondientes notas) es responsabilidad de la Administración de Santander S.A. Sociedad Securitizadora, Sociedad administradora del Patrimonio Separado N°6. Nuestra responsabilidad consiste en emitir una opinión sobre estos estados financieros, basada en las auditorías que efectuamos. El Análisis Razonado adjunto no forma parte integrante de estos estados financieros, por lo tanto, este informe no se extiende al mismo. Nuestras auditorías fueron efectuadas de acuerdo con normas de auditoría generalmente aceptadas en Chile. Tales normas requieren que planifiquemos y realicemos nuestro trabajo con el objeto de lograr un razonable grado de seguridad de que los estados financieros están exentos de representaciones incorrectas significativas. Una auditoría comprende el examen, a base de pruebas, de las evidencias que respaldan los montos e informaciones revelados en los estados financieros. Una auditoría también comprende, una evaluación de los principios de contabilidad utilizados y de las estimaciones significativas hechas por la Administración del Patrimonio Separado N°6, así como una evaluación de la presentación general de los estados financieros. Consideramos que nuestras auditorías constituyen una base razonable para fundamentar nuestra opinión. En nuestra opinión, los mencionados estados financieros presentan razonablemente, en todos sus aspectos significativos, la situación financiera del Patrimonio Separado N°6 al 31 de diciembre de 2011 y 2010 y la determinación de excedentes de sus operaciones por los años terminados en esas fechas, de acuerdo con principios de contabilidad generalmente aceptados en Chile. Enero 23, 2012 Robinson Lizana Tapia RUT: 10.341.622 3 SANTANDER S.A. SOCIEDAD SECURITIZADORA RUT: 96.785.590-1 PATRIMONIO SEPARADO N°6 N ° INSCRIPCION DE LA EMISION: 247 BALANCES GENERALES AL 31 DE DICIEMBRE DE 2011 Y 2010 (En miles de pesos – M$) 2011 ACTIVOS Disponible Activo securitizado corto plazo Activo securitizado corto plazo Provisiones (corto plazo) activo securitizado (menos) Otros activos circulantes TOTAL ACTIVOS CIRCULANTES Activo securitizado (largo plazo) Activo securitizado largo plazo Menor valor en colocación títulos de deuda TOTAL OTROS ACTIVOS M$ 2010 M$ 32.703 478.225 507.672 (29.448) M$ M$ 27.345 500.107 548.571 (48.464) 776.679 1.287.607 844.994 1.372.446 2.663.528 2.663.528 TOTAL ACTIVOS 3.205.904 3.205.904 179.452 2.842.980 198.195 3.404.099 4.130.587 4.776.545 2011 PASIVOS M$ 2010 M$ M$ M$ Remuneraciones por pagar por administración Remuneraciones por pagar por clasificación de riesgo Remuneraciones por pagar por auditoria externa Remuneraciones por pagar al banco pagador Remuneraciones por pagar al representante tenedores de bonos Otros acreedores (corto plazo) Obligaciones por títulos de deuda de securitización (corto plazo) TOTAL PASIVOS CIRCULANTES 8.270 1.338 16.291 5.351 23.237 219.185 273.672 8.270 2.552 13.647 5.363 73.098 256.979 359.909 Obligaciones por títulos de deuda de securitización (largo plazo) Otros acreedores largo plazo TOTAL PASIVOS LARGO PLAZO 4.595.873 121.692 4.717.565 5.072.612 136.014 5.208.626 Reservas de ejercicios anteriores Fondo de déficit voluntarios fin ejercicio anterior Déficit del ejercicio TOTAL DEFICIT ACUMULADO TOTAL PASIVOS (791.990) (791.990) (68.660) (860.650) (153.954) (791.990) 4.130.587 4.776.545 Las notas adjuntas números 1 al 23 forman parte integral de estos Estados Financieros. 4 (638.036) (638.036) SANTANDER S.A. SOCIEDAD SECURITIZADORA RUT: 96.785.590-1 PATRIMONIO SEPARADO N°6 N ° INSCRIPCION DE LA EMISION: 247 ESTADOS DE DETERMINACION DE EXCEDENTES Por los ejercicios comprendidos entre el 1 de enero y el 31 de diciembre de 2011 y 2010 (En miles de pesos – M$) 2011 M$ 2010 M$ Intereses por activo securitizado Intereses por inversiones Reajustes por activo securitizado Intereses por prepago de contratos Ingreso por liberación de provisiones Otros ingresos 283.784 33.929 161.128 2.734 17.623 12.193 335.693 10.812 88.108 3.089 12.465 TOTAL INGRESOS 511.391 450.167 INGRESOS EGRESOS Remuneración por administración de bienes del activo Remuneración por clasificación de riesgo Remuneración por auditoría externa Remuneración banco pagador Remuneración por representación de tenedores de títulos de deuda de securitización Intereses por títulos de deuda de securitización Reajustes por títulos de deuda de securitización Provisión sobre activo securitizado Pérdidas en liquidación de garantías Amortización menor valor en colocación de títulos de deuda de securitización Otros gastos (33.040) (5.028) (2.715) (2.270) (41.237) (6.781) (2.708) (2.262) (5.449) (306.493) (219.783) (21.798) (20.787) (3.070) (5.422) (341.184) (157.816) (2.786) (44.410) (18.645) (5.486) TOTAL GASTOS (620.433) (628.737) 40.382 24.616 (68.660) (153.954) Resultado neto por corrección monetaria DEFICIT DEL EJERCICIO Las notas adjuntas números 1 al 23 forman parte integral de estos Estados Financieros. 5 SANTANDER S.A. SOCIEDAD SECURITIZADORA RUT: 96.785.590-1 PATRIMONIO SEPARADO N°6 N ° INSCRIPCION DE LA EMISION: 247 NOTA Nº 1 CONSTITUCION DEL PATRIMONIO SEPARADO. Por escritura pública de fecha 15 de enero de 2001 otorgada en Notaría de Santiago de Doña Nancy de la Fuente, se constituye el Patrimonio Separado N° 6. La duración del Patrimonio Separado es de 25 años. NOTA Nº 2 a) PRINCIPALES CRITERIOS CONTABLES APLICADOS. Período contable: Los Estados Financieros corresponden al ejercicio comprendido entre el 1 de enero y el 31 de diciembre de 2011 y 2010. b) Preparación de Estados Financieros: Los Estados Financieros al 31 de diciembre de 2011 y 2010 han sido preparados de acuerdo a Principios de Contabilidad Generalmente Aceptados en Chile y normas e instrucciones impartidas por la Superintendencia de Valores y Seguros. c) Bases de presentación: Los saldos correspondientes al ejercicio anterior, que se presentan para efectos comparativos, han sido actualizados extracontablemente en el porcentaje de variación del índice de precios al consumidor de 3,9%. d) Activo securitizado: Corresponden a mutuos hipotecarios endosables y contratos de arriendo con promesa de compra, los cuales se valorizan al valor presente de los flujos futuros descontados a la tasa de compra. El monto antes indicado se presenta neto de provisiones determinadas según lo dispuesto en el respectivo contrato de administración. e) Menor valor en colocación de títulos de deuda: Corresponde a las diferencias originadas entre el valor par de los títulos de deuda securitizados al momento de su colocación y el valor par efectivamente recaudado. El saldo de esta cuenta se amortiza en el plazo de 25 años, correspondiente a la duración del presente Patrimonio La amortización es calculada con base en el saldo insoluto de la deuda, de acuerdo con la tabla de desarrollo de dichos títulos. El cargo a resultado por amortización menor valor al 31 de diciembre de 2011 asciende a M$20.787 (M$18.645 al 31 de diciembre de 2010). f) Otros activos circulantes: En el rubro otros activos circulantes se incluyen títulos comprados con compromiso de retroventa, que han sido valorizados al costo original de compra más reajustes e intereses devengados al 31 de diciembre de 2011 y 2010, considerando la tasa interna de retorno implícita en la operación. El abono a resultados por este concepto asciende a M$33.929 al 31 de diciembre de 2011 (M$10.812 al 31 de diciembre de 2010), el cual se presenta en el rubro intereses por inversiones, del Estado de Determinación de Excedentes. g) Bases de conversión: Los activos y pasivos en unidades de fomento se presentan de acuerdo a su valor a la fecha de cierre equivalente a $22.294,03 ($21.455,55 al 31 de diciembre de 2010). 4 SANTANDER S.A. SOCIEDAD SECURITIZADORA RUT: 96.785.590-1 PATRIMONIO SEPARADO N°6 N ° INSCRIPCION DE LA EMISION: 247 NOTA Nº 2 h) PRINCIPALES CRITERIOS CONTABLES APLICADOS, CONTINUACION. Otros Acreedores de corto y largo plazo: Dentro de este rubro se incluye la porción correspondiente de la cuenta “utilidad diferida” que es el diferencial producido al momento de la constitución del Patrimonio Separado el cual se amortiza en el plazo de duración del citado Patrimonio. i) Obligaciones por títulos de deuda securitizada: Corresponde a las cantidades adeudadas a los tenedores de bonos securitizados, valorizados a la tasa de emisión de los respectivos bonos. j) Corrección monetaria: Los Estados Financieros han sido ajustados para reconocer los efectos de la variación en el poder adquisitivo de la moneda en los respectivos ejercicios. Dicha corrección monetaria comprendió los activos y pasivos no monetarios, el déficit acumulado y las cuentas de resultado, de acuerdo a la variación del índice de precios al consumidor, que asciende a un 3,9% al 31 de diciembre de 2011 (2,5% al 31 de diciembre de 2010). k) Impuesto a la renta e impuestos diferidos: De acuerdo a lo señalado en el Oficio Nº 734 del Servicio de Impuestos Internos (S.I.I.), de fecha 9 de febrero de 2004, el cual establece que para efectos del impuesto de Primera Categoría, los excedentes obtenidos en la gestión de un Patrimonio Separado o los remanentes del activo de éste serán constitutivos de ingresos de la Sociedad Securitizadora cuando, de acuerdo con las disposiciones citadas en la Ley de Mercados de Valores y lo que se estipule en el contrato de emisión de títulos de deuda, la Sociedad adquiera el derecho de que pasen a su Patrimonio común bienes del Patrimonio Separado que correspondan a los referidos excedentes o bienes del activo remanentes. NOTA Nº 3 CAMBIOS CONTABLES. Durante el ejercicio comprendido entre el 1 de enero y el 31 de diciembre de 2011, no se han producido cambios contables respecto al ejercicio anterior que informar. NOTA Nº 4 CORRECCION MONETARIA. La aplicación de las normas de corrección monetaria originó un abono neto a resultados de M$40.382 en el ejercicio terminado el 31 de diciembre de 2011 (abono neto de M$24.616 al 31 de diciembre de 2010) y su detalle es el siguiente: Abono Abono 2011 2010 M$ M$ Actualización de activos Déficit acumulado Abono neto a resultados Actualización cuentas de resultados Total 9.483 29.728 39.211 1.171 40.382 4 6.223 15.562 21.785 2.831 24.616 NOTA Nº 5 DETALLE DEL ACTIVO SECURITIZADO EN MORA Y PROVISIONES. El activo securitizado en mora al 31 de diciembre de 2011 y 2010 informado por los administradores de mutuos hipotecarios endosables y contratos de arriendo con promesa de compra, según lo dispuesto en el respectivo contrato de administración, es el siguiente: Categoría Dividendos atrasados Número de 1a6 7 y más NOTA Nº 6 Valor presente Valor presente 2011 M$ 2010 M$ % Provisión Prov. acum. Prov. acum. 2011 M$ 2010 M$ deudores deudores 2011 B BTotal Número de 23 438 461 2010 119 16 135 374.254 128.528 502.782 957.471 194.449 1.151.920 1% 20% 3.742 25.706 29.448 9.575 38.889 48.464 Provisiones del período abono a resultado 2011 M$ 13.118 4.505 17.623 Provisiones del período (cargo) a resultado 2010 M$ (2.315) (471) (2.786) VALOR DE MERCADO DEL ACTIVO SECURITIZADO. Los mutuos hipotecarios endosables y los contratos de arriendo con promesa de compra y sus respectivas viviendas, que conforman el activo del Patrimonio Separado, fueron transferidos desde el Patrimonio Común al Patrimonio Separado a una tasa de transferencia de 8,51%. Según lo dispuesto en la letra C de la cláusula Nº7 del contrato de emisión de títulos de deuda de securitización, en forma a lo menos anual en el mes de diciembre de cada año y tomando la tasa de mercado del último día de ese mes, se realizará una valorización de los activos que constituyen el Patrimonio Separado, con el objeto de reflejar las diferencias entre la valorización de los activos a tasa de mercado y la valorización de los mismos a la tasa a la cual fueron incorporados al Patrimonio Separado. En el evento que el valor de los activos integrantes de este Patrimonio Separado, a tasa de mercado, sea inferior al valor de los mismos a la tasa a la cual fueron incorporados a dicho Patrimonio, esta diferencia pasará a constituir un ajuste con cargo a los resultados del ejercicio respectivo del Patrimonio. Al 31 de diciembre de 2011 la administración, de acuerdo a procedimientos internos complementarios a lo dispuesto en el contrato de emisión, ha efectuado una valorización de la cartera con tasas de mercado vigentes a dicha fecha la cual determinó un valor de M$3.514.915, el cual resulta mayor al valor registrado contablemente. 6 NOTA Nº 7 OTROS ACTIVOS CIRCULANTES. El detalle de los otros activos circulantes es el siguiente: Circulantes 2011 2010 a) Pactos de compra con compromiso de venta: Institución Instrumento Santander S.A. Corredores de Bolsa De entidades financieras Santander S.A. Corredores de Bolsa Tasa de interés mensual Vencimiento M$ 0,40% 19-03-2012 720.338 0,27% 18-03-2011 M$ De entidades financieras Subtotal b) Dividendos por cobrar por mutuos hipotecarios c) Dividendos por cobrar por leasing hipotecarios d) Dividendos anticipados e) Otros activos Total 758.228 720.338 49.066 6.259 (1.810) 2.826 776.679 758.228 61.641 22.936 (748) 2.937 844.994 Restricciones a las inversiones de los ingresos netos de caja: De acuerdo a escritura de constitución el Patrimonio Separado deberá invertir exclusivamente en uno o más, cualquiera, de los siguientes instrumentos: - Títulos emitidos por la Tesorería General de la República, por el Banco Central de Chile o que cuente con garantía estatal. Depósitos a plazo y otros títulos representativos de captaciones de instituciones financieras o garantizadas por éstas. Letras de crédito emitidas por Bancos e Instituciones Financieras. Bonos y efectos de comercio de empresas públicas y privadas. 7 NOTA Nº 8 OTROS ACREEDORES. El detalle de este rubro es el siguiente: Utilidad diferida Patrimonio Separado Operación pendiente acreedora (1) Total Corto plazo 2011 M$ 9.217 14.020 23.237 Corto plazo 2010 M$ 9.576 63.522 73.098 Largo plazo 2011 M$ 121.692 121.692 Largo plazo 2010 M$ 136.014 136.014 (1) Corresponden a recaudaciones realizadas el día de cierre, las cuales deben ser aplicadas a las cuotas de mutuos pendientes de pago el día siguiente. NOTA Nº 9 OBLIGACIONES POR TITULOS DE DEUDA DE SECURITIZACION. Las obligaciones por este concepto, valorizadas según lo descrito en nota 2 (i), se originan en la emisión de UF522.000 en títulos de deuda de Securitización, compuesta por 3 series; Serie AF por UF470.000 con 94 títulos de UF5.000 cada uno a 25 años plazo, Serie BF de UF25.000 con 25 títulos de UF1.000 cada uno a 25 años y Serie CF subordinada de UF27.000 con 54 títulos de UF500 cada uno a 25 años. El detalle de las obligaciones por cada una de las series, es el siguiente: Serie Código Tasa emisión Corto plazo Corto plazo Largo plazo Largo plazo nemotécnico anual 2011 2010 2011 2010 M$ M$ M$ M$ A BSTDS-AB B BSTDS-BB C BSTDS-CF Total 6,80% 6,80% 6,80% 208.431 10.754 219.185 244.207 12.772 256.979 8 3.128.968 161.566 1.305.339 4.595.873 Total 2011 M$ 3.665.551 3.337.399 191.804 172.320 1.215.257 1.305.339 5.072.612 4.815.058 Total 2010 M$ 3.909.758 204.576 1.215.257 5.329.591 NOTA Nº 10 DEFICIT. El movimiento del déficit se presenta a continuación: Saldos al 1 de enero de 2010 Distribución del déficit Revalorización Déficit del ejercicio Saldos al 31 de diciembre 2010 Saldos al 31 de diciembre de 2010 actualizados para efectos comparativos Saldos al 1 de enero de 2011 Distribución del déficit Revalorización Déficit del ejercicio Saldos al 31 de diciembre 2011 Reservas de ejercicios anteriores M$ (565.758) (33.351) (14.978) (614.087) (Déficit) del ejercicio M$ (33.351) 33.351 (148.175) (148.175) Total M$ (599.109) (14.978) (148.175) (762.262) (638.036) (153.954) (791.990) (614.087) (148.175) (29.728) (791.990) (148.175) 148.175 (68.660) (68.660) (762.262) (29.728) (68.660) (860.650) NOTA N° 11 GASTOS IMPUTABLES AL PATRIMONIO SEPARADO. Los gastos de cargo del Patrimonio Separado contemplados en el respectivo contrato de emisión, fueron los siguientes: 2011 M$ Honorarios clasificación de riesgo Honorarios de auditoría Servicio banco pagador Remuneración representante tenedores de títulos Total 5.028 2.715 2.270 5.449 15.462 9 2010 M$ 6.781 2.708 2.262 5.422 17.173 NOTA Nº 12 COSTOS DE ADMINISTRACION. Santander S.A. Sociedad Securitizadora, tiene la administración y coordinación general de las carteras de activos y pasivos, por cuya gestión percibe una remuneración anual equivalente a UF 400. La administración de los activos, se ha encomendado a Concreces Leasing S.A., Hipotecaria Concreces S.A., Administradora de Mutuos Hipotecarios Las Américas S.A. y Administradora de Mutuos Hipotecarios Hogar y Mutuos S.A. y sus remuneraciones se descuentan de cada remesa mensual determinada para cada mutuo en la suma de UF0,2 y UF0,2 por cada leasing respectivamente. Las remuneraciones de los administradores son las siguientes: 2011 M$ Comisión administración Patrimonio Común Comisión administración Hipotecaria Hogar y Mutuo S.A. Comisión administración Hipotecaria Concreces S.A. Comisión administración Concreces Leasing S.A. Comisión administración Las Américas S.A. Total NOTA Nº 13 2010 M$ 9.065 1.101 12.936 5.199 4.739 33.040 GASTOS ADICIONALES. Los gastos adicionales, clasificados en el rubro otros gastos, son los siguientes: 2011 M$ Honorarios abogados Gastos notariales Gastos de publicación y suscripciones Servicio de custodia Banco Santander Chile Costos procesales y judiciales Otros egresos fuera de explotación Total 112 145 942 1.815 56 3.070 10 2010 M$ 1.982 175 894 936 1.456 43 5.486 8.999 1.481 17.394 6.991 6.372 41.237 NOTA Nº 14 GRADO DE CUMPLIMIENTO DE SOBRECOLATERAL. La emisión esta respaldada por los diferenciales de flujos que genera la cartera de mutuos hipotecarios endosables y contratos de arrendamiento con promesa de compraventa en relación a los bonos. Estos diferenciales surgen como resultado del spread entre la tasa de interés implícita de otorgamiento promedio ponderado de mutuos hipotecarios endosables de 10,7% y de los contratos de arrendamiento con promesa de compraventa de 11,9% y la de los bonos securitizados 6,8% para series A y B y 7,3% para serie C. La magnitud del spread hace que el diferencial de flujo no se refleje en los valores par de los activos y pasivos al cierre del ejercicio, sino en sus valores económicos. El déficit de activo respecto del total de la deuda por títulos de deuda securitizada es el siguiente: 2011 M$ Total activo Total títulos de deuda de securitización Déficit de activos NOTA Nº 15 4.130.587 (4.815.058) (684.471) 2010 M$ 4.776.545 (5.329.591) (553.046) IMPUESTO A LA RENTA E IMPUESTOS DIFERIDOS. Al 31 de diciembre de 2011 y 2010, el Patrimonio Separado no determinó renta líquida imponible ni impuestos diferidos, por la aplicación del Oficio Nº 734 del S.I.I explicitado en Nota 2, letra k). NOTA Nº 16 RETIRO DE EXCEDENTES AL PATRIMONIO COMUN. De acuerdo a los contratos de securitización, los excedentes son de propiedad de los tenedores de los bonos subordinados, y al 31 de diciembre de 2011 y 2010, no se han efectuado retiros de excedentes. NOTA Nº 17 ANALISIS DE LAS GARANTIAS DE TERCEROS A FAVOR DE LOS TENEDORES DE TITULOS DE DEUDA DE SECURITIZACION DEL PATRIMONIO SEPARADO. El contrato de emisión de títulos de deuda de securitización establece en el punto N° 3.5 que no existirán garantías adicionales a los activos que respalden la emisión de títulos de deuda de securitización. NOTA Nº 18 ADMINISTRACION DE INGRESOS NETOS DE CAJA. Los ingresos netos de caja del Patrimonio Separado fueron invertidos de acuerdo a la cláusula N° 9, del contrato de emisión de títulos de deuda securitizada. Dichas inversiones se presentan en el rubro otros activos circulantes (Nota Nº 7). 11 NOTA Nº 19 CONTINGENCIAS Y COMPROMISOS. A la fecha de los presentes estados financieros no existen contingencias ni compromisos vigentes. NOTA Nº 20 SANCIONES. Al 31 de diciembre de 2011 y 2010 Sociedad Securitizadora, no ha sido sancionada por la Superintendencia de Valores y Seguros, así como tampoco ha recibido sanciones de parte de otras autoridades administrativas. NOTA Nº 21 MEDIO AMBIENTE. Por naturaleza de giro la Sociedad Securitizadora, no presenta desembolsos de mejoramiento y/o inversión de procesos productivos, verificación y control del cumplimiento de ordenanzas y leyes relativas a procesos e instalaciones industriales y cualquier otro que pudiere afectar en forma directa o indirecta a la protección del medio ambiente. NOTA Nº 22 ADOPCION DE NORMAS INTERNACIONALES DE INFORMACION FINANCIERA Como es de público conocimiento, el país está comprometido a desarrollar un plan de convergencia para adoptar integralmente las Normas Internacionales de Información Financiera - NIIF (IFRS, según su sigla en inglés). En el caso de los Patrimonios Separados, la Superintendencia de Valores y Seguros, a través de la norma de carácter general N° 287 de fecha 29 de abril de 2010, establece que los Estados Financieros de los Patrimonios Separados, deberán prepararse de acuerdo a Principios Contables Generalmente Aceptados en Chile y normas de esta Superintendencia. De acuerdo a lo anterior, la convergencia a NIIF se implementará cuando la Superintendencia lo establezca. NOTA Nº 23 HECHOS POSTERIORES. En el período comprendido entre el 1 de enero 2012 y la fecha de emisión de los presentes Estados Financieros no han ocurrido hechos de carácter financiero o de otra índole que puedan afectar de manera significativa los saldos o interpretaciones de los presentes. ***** 12