TEMA 10: INTRODUCCIÓN AL SISTEMA FINANCIERO DE LA EMPRESA (II). LA FINANCIACIÓN

Anuncio

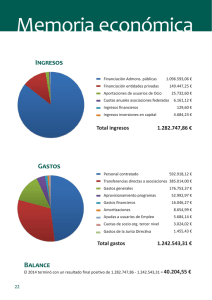

TEMA 10: INTRODUCCIÓN AL SISTEMA FINANCIERO DE LA EMPRESA (II). LA FINANCIACIÓN OBJETIVOS DE CONOCIMIENTO DEL TEMA 7 1.- CONCEPTO Y ESTRUCTURA DEL SISTEMA DE FINANCIACIÓN. 2.- LAS FUENTES DE FINANCIACIÓN DE LA EMPRESA. 3.- LA FINANCIACIÓN EXTERNA DE LA EMPRESA. 4.- LA FINANCIACIÓN INTERNA DE LA EMPRESA. 5.- LA FINANCIACIÓN AJENA DE LA EMPRESA. Mapa de conocimiento del sistema financiero de la empresa Sistema financiero de la empresa tiene como funciones básicas... El conocimiento y elección de las diversas fuentes de financiación para lo cual es necesario... para lo cual es necesario... El análisis de la estructura y tipología existente en los mercados financieros lo que nos llevará al estudio de... Las diferentes fuentes de financiación Internas Externas Las fuentes ajenas De corto plazo La clasificación de las inversiones Inversiones de ciclo corto (de explotación) su determinación se realiza mediante el cálculo de ... entre las que se encuentran ... Las fuentes propias El conocimiento y elección sobre los activos en los que se debe invertir De largo plazo • el período medio de maduración • el fondo de maniobra o capital circulante Inversiones de ciclo largo (de capital) la elección se realiza sobre la base de ... Unos criterios de selección de inversiones VAN - TIR- TASAS CONTABLES 7.1 CONCEPTO Y ESTRUCTURA DEL SISTEMA DE FINANCIACIÓN Esquema de funcionamiento del sistema financiero de la empresa Recursos financieros capta... Sistema financiero de la empresa invierte en... Activos financieros La función financiera en la empresa consiste en obtener recursos financieros al menor coste posible y, posteriormente, asignarlos en activos financieros que proporcionen la máxima rentabilidad con el menor riesgo; además, la función financiera debe encargarse de establecer una estructura de capital adecuada que incremente los recursos financieros ya disponibles. Por último, pero no por ello menos importante, la función financiera debe ocuparse de que la empresa sea capaz de atender sus pagos, tanto a corto coma medio y largo plazo, sin ningún tipo de dificultades. 7.1 CONCEPTO Y ESTRUCTURA DEL SISTEMA DE FINANCIACIÓN La función financiera es tan importante que sus efectos se dejan sentir incluso desde antes de que la empresa esté puesta en marcha. 1. 2. 3. 4. 5. 6. ¿Cuánto costará poner en marcha nuestra empresa? ¿Cuánto costará mantener mensualmente nuestra empresa en funcionamiento? ¿De dónde se obtendrán los recursos necesarios para mantener nuestra empresa en marcha? Una vez estabilizada y conseguidos los primeros beneficios, ¿de dónde se obtendrán los recursos necesarios para plantear un crecimiento de la misma? ¿Qué beneficio obtendrán los inversores que pusieron los recursos necesarios para su creación y posterior mantenimiento y crecimiento?, es decir, ¿qué coste tendrán dichos recursos? ¿Cuáles serán los activos más adecuados en los que invertir los recursos financieros? 7.1 CONCEPTO Y ESTRUCTURA DEL SISTEMA DE FINANCIACIÓN Un mercado financiero es un lugar o un mecanismo que nos permite intercambiar activos financieros de diferentes precios y características. Un activo financiero se define básicamente como un recurso financiero que representa una inversión (es decir, un derecho de cobro) para el que lo adquiere (su titular) y que atiende a tres características fundamentales: la liquidez, el riesgo y la rentabilidad. Por su parte, el emisor de dicho activo está contrayendo con el adquirente una deuda que tendrá que saldar en algún momento del tiempo en plazo y forma. Bolsa de Madrid Acción 7.1 CONCEPTO Y ESTRUCTURA DEL SISTEMA DE FINANCIACIÓN 1. La liquidez: es la mayor o menor facilidad de conversión en dinero que tiene un activo antes de que expire el plazo de su vencimiento. 2. El riesgo: es la probabilidad de devolución del montante de dicho activo en el plazo pactado. 3. La rentabilidad: es el rendimiento directo que genera dicho activo. 7.1 CONCEPTO Y ESTRUCTURA DEL SISTEMA DE FINANCIACIÓN Clasificación de los mercados según activos 1.- Mercado monetario. 2.- Mercado de capitales. (renta fija y variable) 3.- Mercado de crédito. Clasificación de los mercados según funcionamiento 1.- Mercados de búsqueda directa. 2.- Mercados de comisionistas. 3.- Mercados de mediadores. 4.- Mercados de subasta. 7.2 LAS FUENTES DE FINANCIACIÓN DE LA EMPRESA. Alternativas de financiación Las fuentes de financiación de una empresa son muy variadas. Hay que escoger la que represente la mejor alternativa en cada momento. Algunas fuentes de financiación suponen un coste muy pequeño o incluso cero para la organización; mientras que otras representan un importe muy elevado durante un período de tiempo muy largo. El resultado económico asociado a cualquier inversión que necesite ser financiada será muy diferente dependiendo de si los recursos que se utilizan son propiedad o no de la empresa. 7.2 LAS FUENTES DE FINANCIACIÓN DE LA EMPRESA. Alternativas de financiación ¿Qué ventajas y desventajas tienen unas y otras alternativas de financiación? ¿En qué momento del tiempo es más interesante la utilización de cada categoría?. Capital social Subvenciones Externas A) F. PROPIAS Primas de emisión de acciones Reservas Internas Remanentes Resultados Empréstitos de obligaciones Financiación a medio y largo plazo Letras y pagarés de empresas Créditos y préstamos Leasing Créditos y préstamos B) F. AJENAS Financiación a corto plazo Descuentos comerciales Factoring Créditos de proveedores 7.2 LAS FUENTES DE FINANCIACIÓN DE LA EMPRESA. Alternativas de financiación La estructura de capital (combinación entre la proporción de fondos ajenos y debe tener el mínimo coste posible. Para saber si es más interesante utilizar recursos ajenos o propios, las organizaciones deben tener en cuenta una serie de variables: propios que posee la empresa) 1. El coste de capital de la empresa: Puede calcularse, bien por separado, para cada fuente de financiación, o bien como el precio medio que la empresa debe satisfacer a los proveedores de fondos para financiar su actividad, es decir, como el coste medio del conjunto de capitales que utiliza la empresa. En este último caso, se calcula como una media aritmética ponderada del precio de cada tipo de fondo (deuda) y como la tasa de rentabilidad que los accionistas esperan obtener por el capital aportado (capital propio). 2. Los impuestos: en el caso de que la empresa tenga beneficios, la deuda reduce considerablemente la base imponible (es decir, el beneficio) sobre la que se aplican dichos tributos. Si la empresa no obtiene beneficios, un mayor volumen de deuda no reducirá este importe, ya que de hecho no existirá una base imponible sobre la que gravar tributariamente. 7.2 LAS FUENTES DE FINANCIACIÓN DE LA EMPRESA. Alternativas de financiación 3. El riesgo: el riesgo financiero es la varianza de los resultados obtenidos por la empresa respecto a su valor medio esperado. De dichos resultados dependerá la capacidad de la misma para devolver los recursos ajenos que le han sido prestados. Cuanto mayor sea el grado de endeudamiento, mayor será el riesgo financiero que soporta la empresa. Los principales tipos de riesgo a cubrir en una operación financiera son: el tipo de interés, el tipo de cambio, la morosidad o insolvencia y la liquidez. 4. Las clases de activos: Si la empresa posee un porcentaje muy elevado de activos de tipo intangible, tendrá mayores limitaciones de endeudamiento, ya que en caso de quiebra de la empresa, las posibilidades de venta de dichos activos serán menores y, por tanto, éstos serán menos líquidos. 7.3 LA FINANCIACIÓN EXTERNA DE LA EMPRESA. Cálculo del coste de capital Coste efectivo de una fuente de financiación D = FC1 (1+kd) + FC2 (1+kd) 2 +…… + FCn n (1+kd) donde D = valor nominal de la deuda = FC0 FCt (t = 1, …, n) = pagos por intereses y amortizaciones del principal. kd = coste efectivo de la deuda. donde k se podría calcular por interpolación o por el método de aproximación de Schneider que es el que figura a continuación: - FC0 + FC1 + FC2 + … + FCn k= FC1 + 2 (FC2 ) + … + n (FCn) 7.3 LA FINANCIACIÓN EXTERNA DE LA EMPRESA. Cálculo del coste de capital Coste del conjunto de capitales que utiliza la empresa D k = kd ( 1 – t ) A + ka A+D A+D donde k = coste medio de capital. kd = coste medio de la deuda ajena a medio y largo plazo. ka = tasa de descuento que iguala el valor actual de la corriente de dividendos esperados al precio de la acción. t = tasa impositiva sobre los beneficios. D = principal de la deuda. A = capital propio de la empresa. 7.3 LA FINANCIACIÓN EXTERNA DE LA EMPRESA. Cálculo del coste de los derechos de suscripción El derecho de suscripción preferente es un derecho que se genera para compensar el efecto dilución de propiedad que produciría una ampliación de capital para los antiguos accionistas. Si el antiguo accionista renuncia dicho derecho de suscripción preferente, éste tendrá un valor teórico que puede calcularse. Va = Fondos Propios Nº de acciones Valor teórico contable de la acción antes de la ampliación Va’ = Capital + Reservas + Prima de emisión Nº de acciones Valor teórico contable de la acción después de la ampliación Valor teórico del derecho de suscripción Valor teórico del derecho de suscripción después de la ampliación D = Va – Va’ Va – Pe A+ N 7.4 LA FINANCIACIÓN INTERNA DE LA EMPRESA. La financiación interna representa el conjunto de recursos autogenerados por la empresa: reservas, remanentes y resultados. NOTA: Provienen básicamente de la actividad normal de la misma (ingresos de explotación), si bien, también determinados ingresos no ligados a dicha actividad habitual (ingresos atípicos) pueden generar financiación interna. No obstante, sólo la parte no distribuible de dichos recursos será la que pueda ser utilizada para autofinanciar las actividades de la empresa. La autofinanciación de la empresa estará constituida por el beneficio no distribuido más las amortizaciones y provisiones que haya ido dotando la empresa. NOTA: Quedan fuera de este concepto los ingresos derivados de operaciones atípicas, pues no representan una imagen real de la capacidad de generación de recursos que posee la empresa a través de su actividad regular. 7.4 LA FINANCIACIÓN INTERNA DE LA EMPRESA. Concepto y clases de autofinanciación Autofinanciación total Beneficio neto Amortizaciones y provisiones Beneficio distribuido -dividendos -impuestos Beneficio retenido -reservas Amortizaciones y provisiones Ingresos atípicos Financiación interna Clases de autofinanciación en la empresa Fuente: BUENO, E. (2000): Curso Básico de Economía de la Empresa. Ed. Pirámide. Madrid. Autofinanciación neta o real 7.5 LA FINANCIACIÓN AJENA DE LA EMPRESA. Las fuentes de financiación ajenas son recursos que habrán de ser devueltos en el corto o en el largo plazo. NOTA: Los proveedores de dichos recursos exigirán, por ello, a las organizaciones, unas ciertas garantías de que dicha devolución se producirá, es decir, evaluarán de una u otra forma el riesgo que supone “inyectar” recursos en una determinada organización. La evaluación de dicho riesgo se puede llevar a cabo de muy diversas formas. 7.5 LA FINANCIACIÓN AJENA DE LA EMPRESA. Financiación a medio y largo plazo EMPRÉSTITOS: Emisiones de deuda de empresas, tanto públicas como privadas, a largo plazo. LETRAS Y PAGARÉS: PAGARÉ: documento que contiene un compromiso escrito de pago de una cierta cantidad de dinero en un plazo determinado (puede ser corto o largo). LETRAS Documento cambiario donde se contiene un mandato de pago hecho por el librador al librado a favor del tenedor. Tiene la condición procesal de documento ejecutivo. CRÉDITOS Y PRÉSTAMOS: CRÉDITOS: recursos obtenidos de entidades financieras que presentan un coste para los montantes efectivamente dispuestos y otro diferente para aquellos que aún permanecen disponibles. PRÉSTAMO: contrato por el que el emisor cede unos recursos financieros que posteriormente irá recuperando de forma periódica en función de un determinado tipo de interés y plazo. LEASING: Contrato por el que una empresa (arrendador) cede a otra (arrendatario) el uso de un determinado bien, a medio o largo plazo, con una opción de compra a su vencimiento, a cambio del pago de unas cuotas periódicas, suma de la amortización del bien, el interés de la operación y los gastos correspondientes de la operación. 7.5 LA FINANCIACIÓN AJENA DE LA EMPRESA. Financiación a medio y largo plazo Factores esenciales del leasing • Participación de un tercero diferente del productor del bien. • Completa amortización del objeto arrendado con un solo arrendatario en un período más largo del habitual. Tipos de leasing • FINANCIERO: Implica una decisión irreversible. El riesgo de obsolescencia corre a cargo del arrendatario. OPERATIVO: La decisión es susceptible de ser modificada. El riesgo de obsolescencia corre a cargo del arrendador. 7.5 LA FINANCIACIÓN AJENA DE LA EMPRESA. Financiación a corto plazo CRÉDITOS COMERCIALES: Importe de aquellas deudas derivadas de las compras necesarias para el ciclo de explotación que aún no han sido abonadas a los proveedores. FACTORING: Cesión a un factor o intermediario los derechos de cobro a clientes a un determinado precio. En la cesión se traslada el riesgo. DESCUENTO COMERCIAL Y FINANCIERO: COMERCIAL: operación de anticipo de fondos por parte de una entidad financiera a su cliente por la entrega de éste de efectos comerciales - letras de cambio, pagarés, etc.-para su descuento. FINANCIERO: contrato mediante el cual el Banco, previa deducción del interés, anticipa al cliente el importe de un crédito no vencido contra tercero, mediante la cesión, salvo buen fin, del crédito mismo. PÓLIZA DE CRÉDITO: Recursos obtenidos de entidades financieras que presentan un coste para los montantes efectivamente dispuestos y otro diferente para aquellos que aún permanecen disponibles. 7.5 LA FINANCIACIÓN AJENA DE LA EMPRESA. Análisis de solvencia 1.- RATIO DE SOLVENCIA Capacidad de la empresa para devolver los recursos que le han sido prestados en cualquier plazo de tiempo (corto, medio o largo). Debe ser muy superior al 100%. Activo total neto real RS = X 100 Deuda o exigible total 2.- RATIO DE LIQUIDEZ Capacidad de la empresa para devolver los recursos que le han sido prestados en el corto plazo. Debe ser igual o superior al 100%. Activo circulante RL = X 100 Pasivo circulante 7.5 LA FINANCIACIÓN AJENA DE LA EMPRESA. Análisis de solvencia 3.- RATIO DE LIQUIDEZ INMEDIATA Capacidad de la empresa para devolver en un período breve de tiempo y de forma efectiva los recursos que le han sido prestados en el corto plazo. Debe situarse entre el 50% y el 75% . Activo circulante – Existencias RLI = X 100 Pasivo circulante 4.- RATIO DE TESORERÍA Capacidad de la empresa para hacer frente a los pagos de la deuda ya vencida o a cualquier contingencia financiera en el momento actual. Debeituarse s enetre el 10% y el 20%. Tesorería RT = X 100 Pasivo circulante NOTA: Los porcentajes establecidos para cada tipo de ratio representan una media de los sectores más comunes. Algunas actividades económicas son especialmente diferentes y, por lo tanto, no cabe aplicar los porcentajes señalados anteriormente.