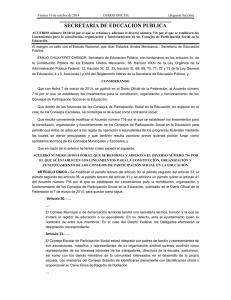

Domingo 31 de diciembre de 2000 DIARIO OFICIAL

Anuncio