TERMINO PARA CORREGIR DECLARACION QUE ... PAGAR - Es el previsto ...

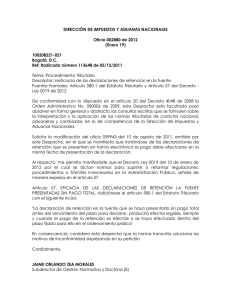

Anuncio

TERMINO PARA CORREGIR DECLARACION QUE DISMINUYE EL VALOR A PAGAR - Es el previsto en el artículo 589 del Estatuto Tributario y no el contemplado en el artículo 705-1 / TERMINO PARA NOTIFICAR REQUERIMIENTO ESPECIAL EN IVA Y RETENCION - No se puede aplicar a la corrección de declaraciones que impliquen un menor impuesto / CORRECCION DE DECLARACION QUE IMPLICA UN MENOR IMPUESTO - El término para su solicitud es el previsto hoy en día en la Ley 383 de 1997 artículo 8°: un año Respecto al alcance de los artículos 589 y 705-1 del Estatuto Tributario, partiendo incluso desde su ubicación, se advierte que delimitan y regulan dentro del Estatuto Tributario procedimientos distintos. Así, mientras el articulo 589 forma parte del Título I, Capítulo II, “declaraciones tributarias”, el artículo 705-1 hace referencia a una fase diferente y posterior a la definición de la declaración privada, como lo es la del título IV, “Determinación del Impuesto”, Capítulo II “Liquidaciones Oficiales”. Y desde la perspectiva de su objeto y contenido, el articulo 589 se refiere a las reglas “para corregir las declaraciones tributarias...”, es una disposición dirigida a los contribuyentes que establece la oportunidad y el mecanismo de la corrección. El articulo 705-1, es una norma que esencialmente está referida al “término para notificar el requerimiento especial...”, o sea al plazo que para el efecto tiene la administración, así como lo relativo a la firmeza de las declaraciones del impuesto sobre las ventas y retenciones en la fuente, tomando como referencia la declaración de renta. En el ámbito de los derechos establecidos por el legislador en favor de los contribuyentes se ubica la regulación de la corrección de las declaraciones tributarias, de la que forma parte el artículo 589 del Estatuto Tributario, referido a aquéllas en las que el declarante pretende disminuír el valor a pagar o aumentar el saldo a favor, y cuyo plazo en la época de los hechos, era de dos años contados a partir de la fecha de vencimiento del plazo para declarar. Actualmente, en virtud de la ley 383 de l997, es de un año. El legislador estableció un término único para las correcciones de que se trata, ligado expresamente al vencimiento legal del plazo de cada declaración, sin distinción alguna que permita sujetar o equiparar dicho término a los plazos para el ejercicio de la facultad de revisión unificada regulado en el articulo 705-1. Como quiera que el legislador no distinguió, tampoco le es dable hacerlo al intérprete. CONSEJO DE ESTADO SALA DE LO CONTENCIOSO ADMINISTRATIVO SECCIÓN CUARTA Consejero ponente: JUAN ÁNGEL PALACIO HINCAPIÉ Bogotá, D.C., Cuatro (4) de abril de dos mil tres (2003) Radicación número: 25000-23-27-000-2000-00448-01(13202) Actor: PANALPINA S.A. Demandado: LA NACION - DIAN Referencia: IMPUESTO SOBRE LAS VENTAS VI BIMESTRE l995 FALLO Resuelve la Sala el recurso de apelación interpuesto por el apoderado judicial de la parte actora, contra la sentencia proferida por el Tribunal Administrativo de Cundinamarca, el 21 de noviembre de 2001, desestimatoria de las pretensiones de la demanda de nulidad y restablecimiento del derecho, instaurada contra los actos administrativos que negaron una solicitud de corrección. ANTECEDENTES La contribuyente PANALPINA S.A., presentó la declaración del impuesto sobre las ventas correspondiente al VI bimestre de l995, el 25 de enero de l996, registrando como valor total a pagar $28.790.000. Con el propósito de efectuar una corrección para disminuír a cero el saldo a pagar, e incluir saldo a favor por $1.652.000, proveniente del incremento de los impuestos descontables, la contribuyente siguiendo el procedimiento establecido en el artículo 589 del E.T. elevó solicitud ante la administración el 31 de marzo de l998, a la que acompañó el respectivo proyecto y certificado del revisor fiscal. Adujo ante la administración que para la corrección es aplicable el término previsto en el artículo 705-1 modificado por el articulo 134 de la ley 223 de l995, en cuya virtud el término de revisión de ventas corre parejo con el de renta, además, en aplicación del principio de igualdad entre la administración y el contribuyente, son equivalentes los términos para corregir y revisar las declaraciones. Para resolver, la Administración de Grandes Contribuyentes de Bogotá, dictó la resolución No.021 del 3 de septiembre de l998, en la que desestimó la solicitud, por cuanto el plazo para el efecto venció el 25 de enero de 1998. No fueron atendidos favorablemente los argumentos de la sociedad, en consideración a que la modificación introducida por la ley 223 de l995, es aplicable a los términos para que la administración ejerza sus facultades de revisión, por lo que en nada afectada el plazo para corregir previsto en el articulo 588 de E.T., siendo términos diferentes para revisar y para corregir las declaraciones tributarias. . Recurrido en reconsideración, el acto anterior fue confirmado mediante la resolución No.900041 del 29 de septiembre de 1999, que reafirmó la extemporaneidad de la solicitud. Dicha decisión agotó la vía gubernativa. DEMANDA Ante la Jurisdicción el apoderado de la actora solicitó la declaratoria de nulidad de los actos antes citados y a título de restablecimiento del derecho, la aceptación de la solicitud de corrección presentada el 31 de marzo de l998, con el número 042 de la Administración de Grandes Contribuyentes. En el primer cargo, citó como disposiciones violadas, los artículos 1, 2, 4, 6,13, 29 58, 95, 228, 230, 333 y 363 de la Constitución. Aseveró que responde al principio de equidad e igualdad la equiparación de términos, que considera el apoderado de la actora, es lo que se desprende del articulo 705 del Estatuto Tributario, conforme a la modificación que le introdujo el articulo 134 de la ley 223 de l995, para que el contribuyente corrija sus declaraciones y para que la administración ejerza su facultad de revisión, tesis que a lo largo del libelo sostiene y analiza a la luz de diferentes principios y postulados de la Carta. A su juicio, al unificar y ampliar el plazo de notificación del requerimiento especial en los impuestos de renta, ventas y retención en la fuente, el legislador lo extendió también a los contribuyentes para corregir estas declaraciones, siendo la de renta la que marca la oportunidad para corregir las declaraciones de ventas y retención en la fuente, caso en el cual no rigen los plazos estipulados en los artículos 588 y 589, sino el plazo “tácitamente” previsto en el articulo 134 de la ley 223 de l995, puesto que dicha norma “adiciona” las que consagran el derecho de corrección. Adujo que la corrección es un derecho del contribuyente para que ajuste sus bases a su real capacidad contributiva, con lo cual se cumplen los principios de eficiencia y progresividad y acusó que la administración al negarle la corrección pretende que la sociedad pague un impuesto superior al que la ley ha querido. Discurrió acerca de la principios de seguridad jurídica, equidad, justicia, igualdad y proporcionalidad, para considerar que de acuerdo con ellos la ley equipara la facultad de revisión con el derecho a corregir las declaraciones tributarias, y por tal razón, prevé un plazo igual para la administración y el contribuyente. Afirmó que en la resolución que decidió el recurso de reconsideración, no fue controvertida la argumentación de la sociedad y que se infringió el debido proceso y de modo indirecto los artículos 1, 683 y 702 del E.T., puesto que ha debido aceptarse la corrección y procederse al ejercicio de la facultad de revisión sobre la declaración. Igualmente, censuró la interpretación normativa literal, contraria a los postulados de la Constitución de l991, conforme a las sentencias de tutela que citó, efectuada en los actos acusados al articulo 134 de la ley 223 de l995, y a las disposiciones del Estatuto Tributario. En el segundo cargo, en punto a las reglas de interpretación y la indebida aplicación de normas, citó infringidos los artículos 1, 574, 588, 589, 600. 683. 702, 705 y 714 del E.T. 134 de la ley 223 de l995, 84 del CCA., “sentencias de las honorables Corte Constitucional y Suprema de Justicia”, artículos 28, 29 y 30 del Código Civil. OPOSICION La Nación, a través de apoderada, defendió la legalidad de los actos acusados e indicó que la corrección de las declaraciones tributarias se rige por el procedimiento contemplado en los artículos 588, 589, 589-1 y 590 del Estatuto Tributario y que para la solicitud de corrección para disminuir el saldo a pagar, la norma aplicable es el articulo 589 del E.T., mientras que el articulo 705-1 del E.T. tiene que ver con un término diferente. Se refirió al cumplimiento de los requisitos para la corrección, entre ellos el de la oportunidad para hacerlo, que era de dos años siguientes al vencimiento del término para declarar, así como a la solicitud extemporánea de la sociedad y pidió negar las pretensiones de la demanda. SENTENCIA El Tribunal, a través de la sentencia apelada, negó las pretensiones de la demanda. Para el efecto, después de analizar los artículos 589 “Correcciones que disminuyen el valor a pagar o aumentan el saldo a favor” y 134 de la ley 223 de l995, que adicionó el 705-1 del Estatuto Tributario, “Término para notificar el requerimiento especial en ventas y retención en la fuente”, observó que regulan materias diferentes, referidas, la primera, a los términos con los que cuenta el contribuyente para corregir las declaraciones tributarias y la segunda, los términos para la notificación del requerimiento especial y la firmeza de las declaraciones del impuesto sobre las ventas y retenciones en la fuente, tomando como referencia la declaración de renta. Observó que no le asiste la razón a la actora, al pretender equiparar o que sean iguales los términos para corregir o revisar y menos aún que es la declaración de renta la que define el término para ejercitar el derecho a corregir la declaración de ventas, sin que se requiera la armonización propuesta, puesto que por el contrario, debe atenderse su tenor literal. Concluyó que no era de recibo el argumento consistente en que el artículo 134 de la ley 223 de l995, no solamente amplía el plazo para el ejercicio del control por parte de la administración, sino que tácitamente amplía el plazo para los contribuyentes, puesto que ello no se desprende del citado articulo 705-1, siendo improcedente la pretendida aplicación extensiva o analógica de aquel, por cuanto existe norma especial y de aplicación preferente. De manera que si el plazo para presentar la declaración de acuerdo con el NIT de la contribuyente, venció el 25 de enero de l996, el término para corregir vencía el 25 de enero de l998, y como la solicitud de corrección junto con el proyecto fue elevada el 31 de marzo, resultó extemporánea y la actuación que negó la corrección por tal motivo, se ajustó a derecho. Al no ser procedente así la corrección, no tenía la administración que aceptarla pues debió ser presentada en debida forma y no extemporáneamente, por lo que no existe el quebranto de los derechos de defensa y debido proceso, ni se vulneraron el espíritu de justicia de que trata el artículo 683 del E.T. y el artículo 95-9 del a Constitución, puesto que los actos se ajustan a la preceptiva legal sobre la materia.. Por último precisó, que tampoco se vulnera el articulo 363 de la Constitución, por la circunstancia de que el término de corrección no sea el mismo otorgado a la administración, dado que el principio de equidad tributaria se predica frente al legislador como una obligación de gravar en la misma forma a quienes se encuentren en idéntica condición, aspecto al que no se refiere esta litis. APELACIÓN Al apelar el apoderado de la sociedad actora, afirmó que el Tribunal se apartó de los postulados del preámbulo de la Constitución Política que “al instituir el valor de la justicia en el estado de derecho, proscribe la interpretación literal de la ley”. Trascribió apartes del fallo para censurar su literalidad en la interpretación de los artículos 589 y 705-1, en contravía de jurisprudencia como la contenida en la sentencia C-479 de 1992, y aseveró que la negativa del Tribunal a armonizar (Art 27 C.C.) las disposiciones con las normas que consagran el derecho a corregir, vulnera el valor de la justicia consagrado en el Preámbulo y en cuya virtud “la ley debe ser armonizada para que con su aplicación se asegure a los administrados la justicia”. Citó la sentencia de la Corte Suprema de Justicia del 4 de mayo de l999, expediente No. 6206, referida a la utilidad de los procedimientos como instrumento para la verdad y aseveró que formalmente la decisión de la administración aparenta legalidad, pero que vista con criterios de equidad y razonabilidad resulta injusta por cuanto desconoce la verdad y fortalece el procedimiento formal en detrimento de derechos fundamentales como el debido proceso y el derecho de defensa. Ciertamente, prosiguió, operaba una preclusión, pero ante el descubrimiento de la verdad, la solución no podía ser otra que su reconocimiento, pues la pugna entre los principios de legalidad y seguridad jurídica con los principios de equidad y justicia debe resolverse a favor de los segundos, cuando de por medio se halle la verdad. Reiteró lo dicho en la primera instancia en el sentido de que teniendo en cuenta que la finalidad de las correcciones de acuerdo con el artículo 95-9 de la Constitución, es que el contribuyente ajuste sus declaraciones con el valor real con el que debe cumplir el deber de contribuir, “no tiene sentido ni es razonable que no pueda realizar tal corrección dentro del término de que dispone la administración para notificar el requerimiento especial” Afirmó que la sentencia violó los articulos 589 y 705-1 del E.T. al interpretarlos en forma aislada y fuera del contexto del Estatuto Tributario. A su juicio, una interpretación justa permite colegir que el articulo 705-1 adiciona o modifica el 589 en el sentido de que “el contribuyente del impuesto sobre las ventas puede corregir la declaración tributaria en los términos con que cuenta la administración para notificar el requerimiento especial”. Finalmente, recabó en el derecho a la igualdad entre la administración y el contribuyente, así como los principios de equidad y justicia y el preámbulo de la Constitución que militan a favor de la interpretación normativa que sostiene la actora. ALEGATOS DE CONCLUSIÓN En esta oportunidad procesal el apoderado de la parte actora reiteró los argumentos expuestos a lo largo del debate. La apoderada de la Nación se opuso a los argumentos de la actora, para lo cual con cita de jurisprudencia constitucional términos procesales y de su en materia de perentoriedad de los obligatoriedad, destacó que corresponde a los jueces velar por su cumplimiento por cuanto constituyen una carga que busca garantizar la seguridad y certeza jurídica, el debido proceso, el principio de celeridad, la eficacia del derecho sustantivo y busca hacer efectivo el principio de igualdad procesal. MINISTERIO PÚBLICO No registró actuación en esta oportunidad procesal. CONSIDERACIONES DE LA SALA La litis en la instancia se contrae a la inconformidad del apoderado de la parte actora, con lo decidido por el Tribunal, que negó las pretensiones de la demanda al advertir legales y ajustados a las disposiciones pertinentes, los actos acusados, que negaron por extemporánea la solicitud de corrección de la declaración del IVA por el sexto bimestre de l995. Para la recurrente la decisión del Tribunal es producto de una interpretación literal del texto de la ley, que desatiende el valor supremo de la justicia y que sacrifica el derecho sustancial por la forma. Dice, que la sentencia es injusta, violatoria al derecho a la igualdad, inequitativa y contraria a los valores y postulados de la Carta. A juicio de la actora, una interpretación justa y que aplique los articulos 29, 95 y 363 de la Constitución, es la que acepte la equiparación o igualdad de términos, en atención a lo previsto en el artículo 705-1 del Estatuto Tributario, para que el contribuyente corrija determinadas declaraciones y para que la administración ejerza su facultad de revisión. Para mayor claridad resulta pertinente transcribir las disposiciones sobre las que recae la presente controversia: “Artículo 589. Correcciones que disminuyen el valor a pagar o aumentan el saldo a favor. Para corregir las declaraciones tributarias, disminuyendo el valor a pagar o aumentando el saldo a favor, se elevará solicitud a la Administración de Impuestos y Aduanas correspondiente dentro de los dos años siguientes al vencimiento del término para presentar la declaración “. Por su parte el articulo 134 de la ley 223 de l995, adicionó el 705-1 del Estatuto Tributario, así: “Término para notificar el requerimiento especial en ventas y retención en la fuente. Los términos para notificar el requerimiento especial y para que queden en firme las declaraciones del impuesto sobre las ventas y retención en la fuente del contribuyente, a que se refieren los articulos 705 y 714 del Estatuto Tributario, serán los mismos que correspondan a la declaración de renta respecto de aquellos períodos que coincidan con el correspondiente año gravable” (destaca la Sala). Respecto al alcance de las dos disposiciones transcritas, partiendo incluso desde su ubicación, se advierte que delimitan y regulan dentro del Estatuto Tributario procedimientos distintos. Así, mientras el articulo 589 forma parte del Título I, Capítulo II, “declaraciones tributarias”, el artículo 705-1 hace referencia a una fase diferente y posterior a la definición de la declaración privada, como lo es la del título IV, “Determinación del Impuesto”, Capítulo II “Liquidaciones Oficiales”. Y desde la perspectiva de su objeto y contenido, el articulo 589 se refiere a las reglas “para corregir las declaraciones tributarias...”, es una disposición dirigida a los contribuyentes que establece la oportunidad y el mecanismo de la corrección. El articulo 705-1, es una norma que esencialmente está referida al “término para notificar el requerimiento especial...”, o sea al plazo que para el efecto tiene la administración, así como lo relativo a la firmeza de las declaraciones del impuesto sobre las ventas y retenciones en la fuente, tomando como referencia la declaración de renta. A la Sala no le queda duda de que el sentido y alcance de la norma introducida por la ley 223 de l995, no es otro que unificar los términos de firmeza de las declaraciones de ventas y retenciones, bajo las circunstancias indicadas, con renta. El propósito es facilitar la actividad administrativa de fiscalización conjunta teniendo en cuenta un solo vencimiento, pero en manera alguna reformar o equiparar como lo entiende el recurrente, los términos de corrección de las declaraciones. En el ámbito de los derechos establecidos por el legislador en favor de los contribuyentes se ubica la regulación de la corrección de las declaraciones tributarias, de la que forma parte el artículo 589 del Estatuto Tributario, referido a aquéllas en las que el declarante pretende disminuír el valor a pagar o aumentar el saldo a favor, y cuyo plazo en la época de los hechos, era de dos años contados a partir de la fecha de vencimiento del plazo para declarar. Actualmente, en virtud de la ley 383 de l997, es de un año. estableció un término único para El legislador las correcciones de que se trata, ligado expresamente al vencimiento legal del plazo de cada declaración, sin distinción alguna que permita sujetar o equiparar dicho término a los plazos para el ejercicio de la facultad de revisión unificada regulado en el articulo 705-1. Como quiera que el legislador no distinguió, tampoco le es dable hacerlo al intérprete. Teniendo en cuenta que el citado articulo 134 de la ley 223 de l995, no tuvo incidencia alguna en los plazos legales para corregir las declaraciones, no es posible desatender el sentido claro y explícito de la ley, que no admite la “creación” de una tercera norma con la hermenéutica propuesta por el recurrente, según la cual el articulo 705-1 “tácitamente” adiciona o modifica el derecho de corrección previsto en el 589, para colegir que “el contribuyente del impuesto sobre las ventas puede corregir la declaración tributaria en los términos con que cuenta la administración para notificar el requerimiento especial”. Así las cosas, la Sala comparte las acertadas precisiones y análisis hechos por el Tribunal, que resulta innecesario repetir, sin que a juicio de la Sección resulten desvirtuados con los argumentos del recurrente, quien presenta como aspecto central del litigio una interpretación normativa, que estima es la acorde con la Constitución, pero que no es de recibo pues es evidente que se trata de disposiciones que con toda claridad regulan supuestos fácticos y juridicos de distinta naturaleza. También se advierte que el recurrente pretende enervar las consecuencias jurídicas derivadas de la falta de oportunidad en el ejercicio del derecho a corregir, a pesar de que reconoce que “ciertamente habia operado la preclusión”, soslaya y omite cualquier valoración o mención acerca de la situación en la que se halla quien no ejerce sus derechos dentro de los términos establecidos para hacerlos valer, pues en el sublite, la sociedad pretendió corregir su denuncio cuando ya se había extinguido el plazo y con él su derecho. Igualmente, que los reparos que el recurrente tiene sobre la sentencia del Tribunal, apuntan a la realización de un juicio Constitucional de igualdad estricta entre la administración y los contribuyentes, en materia de términos, con miras a que por la via de la aplicación de los principios de igualdad, justicia y equidad se acepte la equiparación entre los términos de que goza la administración para ejercer sus facultades de revisión y los consagrados a favor del contribuyente para corregir sus declaraciones tributarias. Advierte entonces la Sala que por este aspecto los cuestionamientos recaen sobre los preceptos mismos, en otras palabras no son de legalidad, sino de carácter Constitucional, asunto que no puede debatirse en este proceso, puesto que no le corresponde al Consejo examinar si el legislador debe otorgar idéntico tratamiento al fisco –Estado- y a los contribuyentes, pero que en todo caso se precisa, no es aceptable la argumentación precisamente por lo antes anotado, que impide ubicar y hacer objeto de comparación regulaciones que pertenecen a distintas esferas, como las contenidas en los artículos 589 y 705-1 del Estatuto Tributario. En todo caso, resulta pertinente resaltar que el artículo 8 de la ley 383 de l997, que redujo de dos años a un año el plazo para la corrección a que se refiere el artículo 589 del E.T. fue acusado de inconstitucional por “otorgar un mayor plazo para corregir declaraciones tributarias que favorezcan al Estado, colocando en desigualdad hechos que a la luz de la justicia y la equidad deben tener tratamiento similar”, y porque el “trato discriminatorio que introduce la norma carece de justificación, ya que beneficia al Estado en detrimento de los intereses patrimoniales de los contribuyentes”. La Corte Constitucional mediante la Sentencia C-296, del 5 de mayo de 1999, precisó: “De lo anterior se deduce, que el juicio que en este caso corresponde efectuar a la Corte en relación con la diferencia de plazos establecidos para la corrección de declaraciones tributarias, no se puede referir como lo pretende el demandante, al principio específico de equidad tributaria, pues no se trata de examinar la igualdad de trato entre contribuyentes en la imposición de un tributo por el legislador, sino de comparar la situación de dos sujetos distintos, Estado-contribuyente respecto de un mismo hecho, que si bien tiene repercusión en el monto del impuesto, no entra dentro del campo particular de la justicia tributaria que consagra el reparto equitativo de la carga impositiva entre los contribuyentes. .... Se advierte, que la disposición impugnada forma parte de un conjunto normativo (Ley 383/97) adoptado por el legislador, entre otras finalidades, para “fortalecer la lucha contra la evasión”. Dentro de este contexto, la norma acusada busca además, alentar al contribuyente a observar el máximo cuidado en la elaboración de sus declaraciones tributarias pues al disponer de un término menor para corregirlas, se ve obligado a actuar de manera más diligente en el cumplimiento de ese deber para no verse expuesto a las sanciones que acarrea una declaración tributaria defectuosa. Nótese además, que mientras subsista el error, los recursos estatales, que son de todos, están sufriendo un desmedro que por lo mismo afecta al interés general. ... El precepto acusado no configura una vulneración del principio de igualdad consagrado en el artículo 13 de la Carta Política, en la medida en que el establecimiento por el legislador de un menor plazo para la corrección de la declaración tributaria cuando implique una disminución del valor del impuesto, además de razonable, está plenamente justificado en razón a que aún tratándose de efectos distintos, en ambas hipótesis se mira el beneficio del interés general contenido en el correcto recaudo de las rentas por el Estado, lo que corresponde así mismo, al deber ciudadano de contribuir al financiamiento de los gastos e inversiones del Estado enunciado, por el artículo 95 del ordenamiento constitucional. Conforme a las precisiones expuestas, la Sala de acuerdo con lo expuesto por el Tribunal, confirmará la decisión apelada. En mérito a lo expuesto, el Consejo de Estado, Sala de lo Contencioso Administrativo, Sección Cuarta, administrando justicia en nombre de la República y por autoridad de la ley, F A L L A: 1 CONFÍRMASE la sentencia apelada. 2.RECONÓCESE personería a la Dra. Flori Elena Fierro Manzano, para representar a la Nación, conforme al poder obrante al folio 146 del expediente. CÓPIESE, NOTIFÍQUESE, COMUNÍQUESE Y CÚMPLASE. Se deja constancia que la anterior providencia fue estudiada y aprobada en sesión de la fecha. LIGIA LÓPEZ DÍAZ GERMÁN AYALA MANTILLA -Presidente- MARÍA INÉS ORTIZ BARBOSA JUAN ÁNGEL PALACIO HINCAPIÉ RAÚL GIRALDO LONDOÑO -Secretario-