TEMA 1: CONTABILIDAD E INFORMACIÓN ECONÓMICA Internacionalización y globalización Competencia Incertidumbre

Anuncio

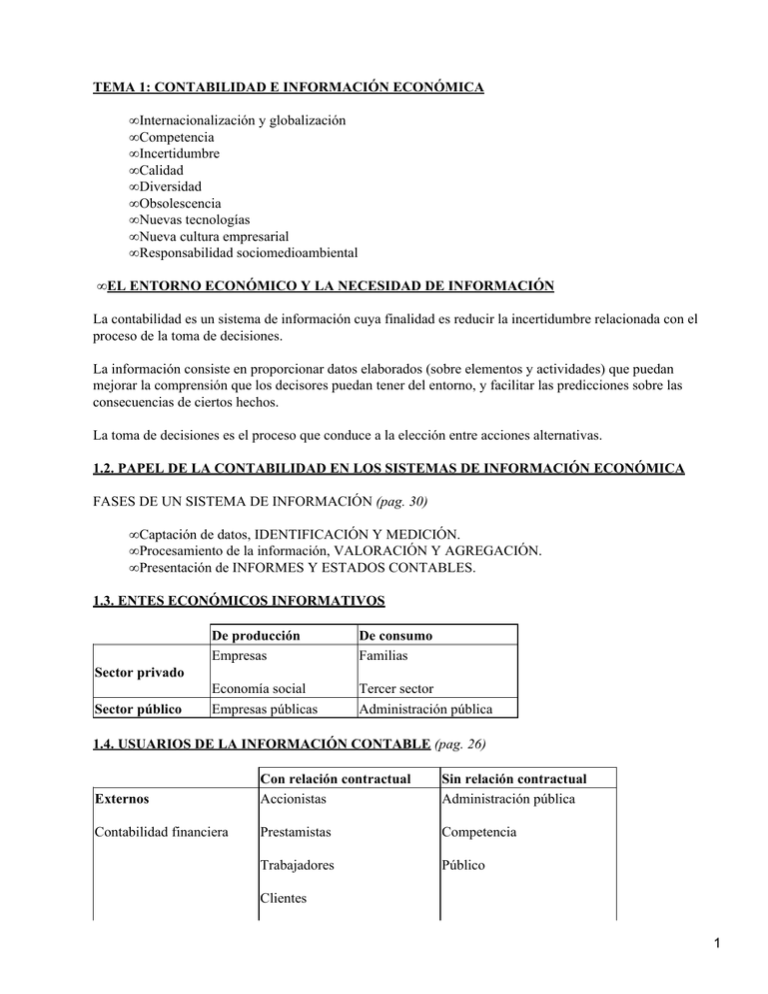

TEMA 1: CONTABILIDAD E INFORMACIÓN ECONÓMICA • Internacionalización y globalización • Competencia • Incertidumbre • Calidad • Diversidad • Obsolescencia • Nuevas tecnologías • Nueva cultura empresarial • Responsabilidad sociomedioambiental • EL ENTORNO ECONÓMICO Y LA NECESIDAD DE INFORMACIÓN La contabilidad es un sistema de información cuya finalidad es reducir la incertidumbre relacionada con el proceso de la toma de decisiones. La información consiste en proporcionar datos elaborados (sobre elementos y actividades) que puedan mejorar la comprensión que los decisores puedan tener del entorno, y facilitar las predicciones sobre las consecuencias de ciertos hechos. La toma de decisiones es el proceso que conduce a la elección entre acciones alternativas. 1.2. PAPEL DE LA CONTABILIDAD EN LOS SISTEMAS DE INFORMACIÓN ECONÓMICA FASES DE UN SISTEMA DE INFORMACIÓN (pag. 30) • Captación de datos, IDENTIFICACIÓN Y MEDICIÓN. • Procesamiento de la información, VALORACIÓN Y AGREGACIÓN. • Presentación de INFORMES Y ESTADOS CONTABLES. 1.3. ENTES ECONÓMICOS INFORMATIVOS De producción Empresas De consumo Familias Economía social Empresas públicas Tercer sector Administración pública Sector privado Sector público 1.4. USUARIOS DE LA INFORMACIÓN CONTABLE (pag. 26) Externos Con relación contractual Accionistas Sin relación contractual Administración pública Contabilidad financiera Prestamistas Competencia Trabajadores Público Clientes 1 Internos Proveedores Directivos y Contabilidad de gestión Mandos intermedios 1.5. CARACTERÍSTICAS Y REQUISITOS DE LA INFORMACIÓN CONTABLE. LOS PRINCIPIOS DE LA CONTABILIDAD GENERALMENTE ACEPTADOS (P.C.G.A.) (pag. 33,34) • Comparabilidad: Se refiere a que la información contable deberá ser comparable en el tiempo y entre empresas. • Comprensibilidad • Relevancia: Que sea eficaz para la toma de decisiones. • Oportunidad: Tiene que ser oportuna en el tiempo, debe estar disponible en el momento de tomar la decisión. • Fiabilidad: Debería representar la realidad que sea de manera fidedigna. • Economicidad: Relación coste−beneficio. Para el usuario externo la principal característica es la fiabilidad, mientras que para el interno son la relevancia y la oportunidad. 1.6. CONCEPTO Y DIVISIÓN DE CONTABILIDAD DEFINICIÓN DE CONTABILIDAD (pag.36,37) • Naturaleza: Ciencia económica • Objeto material: Realidad económico−social (de los entes económicos) • Objeto formal: Sistemas de información (para captar datos y elaborar informes) • Fin: Utilidad de la información contable para la toma de decisiones (decisiones económicas por parte de los usuarios) DIVISIÓN DE LA CONTABILIDAD Cont. de la empresase rige por el I.C.A.C. Microcontabilidad Cont. del sector públicose rige por el P.G.C. Trata solo de la unidad Cont. de unidades de consumoescasa importancia empresarial Cont. E.N.L. (Entidades No Lucrativas) Cont. de la R.N. (Renta nacional)Informa sobre los agregados de la renta, gasto y acumulación del capital Macrocontabilidad Cont. de transacciones interindustriales Contempla el sistema económico como un Cont. Flujos financieros todo Cont. Balanza de pagosTransacciones con el resto del mundo reales y financieras (importaciones−exportaciones) 2 Clasificación según las unidades económicas en las que se aplique. • I.A.C. Instituto • P.G.C. Plan General de Contabilidad Referido a la MacrocontabilidadLos datos se obtienen de informaciones estadísticas. El sistema contable está formado por varios modelos que tratan varios aspectos pero sin integración de todos ellos en un mismo sistema. Los tres primeros son para transacciones internas. Algunos de ellos se refieren a la vertiente real de la economía (los dos primeros) y otros a la financiera (el último). CONTABILIDAD DE LA EMPRESA (pag. 32) Decisores externos Decisores internos Contabilidad de gestión o directiva Cont. de costes Contabilidad financiera Cont. previsionalComo realizar el presupuesto y que desviación hay de los objetivos • Diferencias entre las ramas de la contabilidad de la empresa Cont. financiera Usuarios Externos Medición Monetaria Regulación Legislación mercantil Periodicidad Anual OTRA DIVISIÓN DE CONTABILIDAD Cont. de gestión Internos Monetaria y no monetaria No sujeta Indefinida • Criterio subjetivo: El de los usuarios (la tabla de diferencias entre ramas...) • Criterio objetivo: Ámbitos de la circulación económica. TEMA 2: EL MÉTODO CONTABLE Los objetivos del método contable son: • Lograr que la información sea útil para las decisiones de los usuarios • Metodología de trabajo concreta • Responde a unos convenios y postulados que ya existen 2.1. DINÁMICA EMPRESARIAL: HECHOS ECONÓMICOS Y CONTABLES (pag. 71−73) Hechos económicos son todos aquellos que se desarrollan durante la vida de la empresa, mientras que hechos contables son aquellos que afectan o determinan la renta o riqueza de la empresa. La renta es el conjunto de bienes y servicios generados por una empresa durante un período de tiempo. El concepto contable de renta es beneficio o período. La riqueza es el capital no humano que posee en un determinado momento del tiempo la empresa. Sería el conjunto de bienes, derechos y obligaciones vinculados a una empresa. 3 • Bienes: Edificio, terrenos... • Derechos: Derecho sobre un cliente... • Obligaciones: Pago a un proveedor... La renta se va a generar durante un período de tiempo, por tanto es una variable dinámica, y la riqueza es una variable estática y en un momento determinado. La renta es una variable flujo o corriente, mientras que la riqueza es una variable stock. La renta es la diferencia entre los recursos generados y los recursos consumidos, y tiene dos vertientes: • Monetaria o financiera: Aspectos monetarios • Real: Los beneficios • El hecho económico • Entidad contable • Afectan a los elementos del patrimonio • Hecho económico que haya afectado o pueda afectar al patrimonio de la empresa en el futuro • Hecho cualitativamente significativo DESCRIPCIÓN DEL MÉTODO CONTABLE Fases de trabajo Observación y captación Cuantificación Registro Procesamiento Convenios Principio de dualidad Medición−valoración Formas de representación Agregación 2.2. PRINCIPIO DE DUALIDAD (pag. 73−75) El principio de dualidad dice que todo hecho contable puede ser observado desde dos perspectivas distintas, que van a ser: • Causa/efecto • Origen/inversión • Origen/empleo 2.3. CONCEPTOS DE MEDICIÓN Y VALORACIÓN CONTABLE • Medición: Cuantifican o determinan el número de unidades físicas en la transacción • Valoración: Las cantidades en una unidad monetaria de medida. La valoración de los empleos debe ser igual a la de los recursos. 2.4. FORMAS DE REPRESENTACIÓN−REGISTRO CONTABLE Debe Fecha 150.000 fruta a 10.000 dinero a Haber Maquinaria 150.000 Conservas 10.000 4 Hay dos formas de representación: • Sagital: Sencilla pero difícil de trabajar con ella si hay muchas transacciones. • P.ej.: Dinero Pantalón • Matricial: DEBE Fruta Maquinaria Dinero Conservas HABER Fruta Maquinaria 150000 Dinero Conservas 10000 • Convencional: Se trabaja con un doble orden de registros. Los registros son: • Libro diario: Registro cronológico por operaciones. • Libro mayor: Registro por conceptos. Op. 1 Op. 2 Op. 3 Op. 4 150.000 10.000 100.000 50.000 Fruta Dinero Dinero Maquinaria Maquinaria Conservas Préstamo Dinero 150.000 10.000 100.000 50.000 Se llama cargar a hacer una anotación en el debe diario, mientras que abonar es hacer la anotación en el haber. Libro mayor D Fruta (1)150.000 D Dinero (2)10.000 H H 50.000(4) 5 (3)100.000 s.d.60.000 110.000 110.000 D Maquinaria H (4)50.000 150.000(1) D Conservas H 10.000(2) D Préstamo H 100.000(3) Se dice que hay saldo deudor (s.d.): El DEBE es superior al HABER. SI el HABER es superior al DEBE se dice que hay saldo acreedor (s.a.) 2.5. AGREGACIÓN CONTABLE: ESTADOS FINANCIEROS Ámbito económico (pag. 44−45) • Bienes: Son elementos tangibles que la empresa posee, y que son destinados al uso (edificio y máquinas), transformación (materias primas) o venta en el mercado (mercaderías, productos terminados). • Derechos: Situaciones jurídicas a favor de la empresa, en virtud de las cuales éstas se encuentra en disposición de usar elementos (derecho de uso) o recibir, normalmente dinero (derecho de cobro). • Obligaciones: Situaciones jurídicas inversas a las anteriores, en virtud de las cuales la empresa debe dinero a terceros. La suma de estos tres elementos constituye el patrimonio o bien de la empresa, y se expresa de esta manera: BIENES + DERECHOS − OBLIGACIONES = PATRIMONIO NETO (PN) TEMA 3. INSTRUMENTOS DE REPRESENTACIÓN 3.1. LA CUENTA COMO INSTRUMENTO CONTABLE (pag. 63−65) • Definiciones • Balance: Aquel documento contable que expone la situación económico−financiera de la empresa en un momento dado. • Cuenta de pérdidas y ganancias: Documento contable que sirve para expresar la riqueza generada o el resultado obtenido en un período de tiempo. • Memoria: Aclara y amplía la información contenida en el balance y la cuenta de pérdidas y ganancias y recogerá datos sobre la actividad de la empresa, la forma en que se han elaborado las cuentas nacionales, las normas de valoración y la propuesta de distribución de los resultados. • Elementos patrimoniales: Son los diferentes bienes, obligaciones y derechos que componen el patrimonio empresarial. • Masas patrimoniales: Las agrupaciones de elementos que tienen la misma función económico−financiera. Existen dos grandes masas: el activo y el pasivo. 3.2. CLASIFICACIÓN DE LAS CUENTAS (pag. 45−51) 6 • Activo: Estructura económica B + D • Pasivo: Estructura financiera O + NP El activo va a recoger aquellos elementos en los cuales la empresa ha invertido sus recursos financieros. Hay dos tipos de activo: • Activo fijo: Estará formado por elementos que van a permanecer durante un período largo dentro de la empresa. Van a constituir la estructura básica para su funcionamiento. Son tres tipos: • Inmovilizado material: Todos aquellos bienes de carácter tangible tales como máquinas, edificios, etc. • Inmovilizado financiero: Inversiones financieras de carácter permanente que realiza la empresa. • Activo ficticio. • Activo tripulante: Formado por elementos patrimoniales que están en constante rotación y que están destinadas a cambiar de naturaleza. Son activos a corto plazo y su vinculación temporal a la empresa normalmente es inferior a un año. Por ejemplo existencias, clientes, tesorería, etc. El pasivo: Las fuentes de financiación que expresan los orígenes de los medios financieros que tiene la empresa. Dentro del pasivo encontramos: • Neto patrimonial: Constituido por los fondos propios de la empresa que representan cantidades no exigibles por los propietarios mientras el negocio está en funcionamiento. Capital Recursos aportados por los propietarios NP Reservas Beneficios obtenidos Resultado pendiente de aplicación • Exigible: Tiene dos grandes masas patrimoniales: • Exigible a largo plazo: Deudas de financiamiento. Va a recoger los recursos prestados a otras personas. • Exigible a corto plazo: Deudas de funcionamiento. Todas las deudas a corto plazo son con las que la empresa trabaja a corto plazo. CUENTA DE PÉRDIDAS Y GANANCIAS Resultado del ejercicio: variaciones en el NP En la cuenta de pérdidas y ganancias se recoge el resultado del ejercicio. NP1 − NP0. Se va a derivar las transacciones que modifican el NP como consecuencia de la actividad de la empresa. Aumentos del NP: Todo lo que sean ventas. Aquellas transacciones relacionadas con la actividad ordinaria de la empresa como los ingresos ordinarios (venta de productos o prestación de servicios). También aquellas otras transacciones que son consecuencia de las actividades atípicas de la empresa (venta de un inmovilizado, etc.). Disminuciones de NP: Todas aquellas transacciones relacionadas con la actividad fundamental de la empresa como las compras. Todo lo que sirva para adquirir factores que vayan a formar parte del proceso productivo y todas las transacciones derivadas de los procesos atípicos de la empresa. 7 La cuenta de resultados: Va a reflejar todos los ingresos y gastos y por diferencia entre ellos y todo lo que compone el resultado del ejercicio. D Cuenta de resultados H 3.3 TECNICISMOS TERMINOLÓGICOS La cuenta es una elemento de representación y medida. Es un elemento patrimonial que va a hacer un seguimiento de su evolución. Tiene tres funciones • Clasificativa: Permite clasificar de forma sistemática todos los hechos económicos. • Histórica: Recoge de forma temporal todas las variaciones durante una época. • Prospectiva: Permite proyectar lo que va a ocurrir con cada elemento en un futuro. D Título de la cuenta H Anotaciones Anotaciones en el DEBE en el HABER TECNICISMOS SOBRE LAS ANOTACIONES Y OPERACIONES EN LAS CUENTAS (pag 107) • Abrir una cuenta: Anotar en ella el título y realizar la primera anotación. • Cargar, adeudar o debitar una cuenta: Inscribir una anotación en el DEBE. • Abonar o acreditar una cuenta: Inscribir una anotación en el HABER. • Saldo de una cuenta: La diferencia entre la suma de las anotaciones hechas en el DEBE y las hechas en el HABER. • Liquidar una cuenta: Realizar las anotaciones de las operaciones pendientes, con el fin de calcular correctamente el saldo en un determinado momento. • Saldar una cuenta: Anotar el saldo en aquella parte con una suma menor, con el fin de que ambas sumas sean iguales, y que por tanto su saldo sea cero. • Cerrar una cuenta: Dar por terminadas las operaciones, después de haber sido saldada la cuenta, expresando la suma igual en las dos partes (DEBE y HABER) y trazándose una doble raya bajo las mismas. • Reapertura de una cuenta: Anotar el saldo en la parte opuesta donde se inscribió para saldarla, generalmente para iniciar las anotaciones que corresponden a un nuevo período. CLASIFICACIÓN DE LAS CUENTAS (Pag. 108, 109) • Cuentas representativas del neto patrimonial: Van a representar el patrimonio • Cuentas de activo • Cuentas de pasivo • Cuentas de neto patrimonial D Ai Cuentas de activo H "A A D Cuentas de pasivo Pi H "P P 8 D Cuentas de N.P. H Ni "N N • Cuentas representativas de los resultados • Cuentas de ingresos: Ventas • Cuentas de gastos: Compras (o todos los recursos que entran en el p.p.) D G D I D G Gastos H G Ingresos H I Cuenta de resultados H I Beneficios Pérdidas G>I I>G 3.4. LEYES DE FUNCIONAMIENTO (pag 109, 110) • Ley de desglose: Una cuenta puede ser dividida en otras conservando cada una de ellas las mismas características que la primera. Dos tipos: • Vertical: Crear más cuentas para captar las diferentes funciones de la cuenta principal (cuentas funcionales). • Horizontal: Se subdivide el elemento patrimonial o concepto diferencial al cual va referido. • Ley de integración o asociativa: Permite que la información que ha sido captada a través de la división en más de una cuenta pueda ser agregada a los efectos del proceso de elaboración y presentación de la información contable. • Ley de eliminación: Cuando una cuenta ha sido cargada y abonada a la vez, basta con anotar el saldo resultante. • Ley de conexión o coordinación: Hace referencia al principio de dualidad. Cualquier cuenta se puede coordinar con otra directa o indirectamente. 3.5. COORDINACIÓN DEL REGISTRO DE LAS CUENTAS: LIBRO DIARIO Y LIBRO MAYOR • Libro diario (pag. 113) El libro diario es el instrumento material que registra cronológicamente los hachos contables, expresando la coordinación entre las cuentas en que deben ser inscritas las correspondientes variaciones. DEBE Fecha HABER Cuenta Importe cuenta (cargar) a Importe (Abonar) 9 Incrementos de Activo Decrementos de Activo Decrementos de Pasivo Incrementos de Pasivo Gastos y pérdidas Ingresos y ganancias • Libro mayor (Pag. 111) El libro mayor es el instrumento material que contiene todas las cuentas. Los medios que las empresas pueden utilizar para introducir y elaborar la información del libro mayor son múltiples. Tiene función clasificativa. • Libro de inventarios y cuentas nacionales Se compone de tres partes: • Balance de situación inicial • B.C.S.S. (Cada trimestre) • Inventario • Cuentas anuales (Balance, pérdidas y ganancias y memoria) BALANCE DE COMPROBACIÓN DE SUMAS Y SALDOS Concepto Cuenta de Activo Cuenta de Pasivo Cuenta de Ingresos Cuenta de Gastos Cuenta de resultados SUMAS DEBE X HABER SALDOS Deudor X X X X Gstos Ingresos Acreedor X X X Pérdida Ganancia 3.6. EL CICLO CONTABLE (Pag. 136) Es el proceso regular y continuado que tiene lugar en la contabilidad de las empresas a lo largo de cada ejercicio económico anual, y su objetivo es poder determinar al final de cada ejerccicio un resultado periódico que sirva por un lado para cumplir la normativa real y por otro lado que sirva con fines de gestión. FASES DEL CICLO CONTABLE • Fase de apertura • Fase de desarrollo • Fase de conclusión o cierre • Elaboración de las cuentas anuales • Fase de apertura: Se abren las diferentes cuentas según el valor con el que aparezcan en el inventario, lo cual también nos servirá para hacer el balance de situación inicial. Cuentas de Activo Cuentas de Pasivo Exigible 10 Cuentas de N.P. • Fase de desarrollo: Sirve para registrar los hechos contables que acontecen durante el ejercicio económico partiendo de los diferentes soportes elementales. • Fase de conclusión o cierre: Tiene tres subetapas: • Regulacrización; a su vez se subdivide en: • Cuentas especulativas • Reclasificación de partidas • Periodificación de ingresos y ganancias • Correcciones de valor • Cálculo de resultado • Cierre de Contabilidad 1. Regulación: Regularizar cuentas especulativas, que significa adecuar los saldos de algunas cuentas a los que tenemos al final del ejercicio. • Reclasificación de partidas: Reclasifica las cuentas según los movimientos que puedan tener lugar en el ejercicio siguiente. En esta fase pueden ocurrir tres cosas: • Vencimiento de partidas a corto plazo (dichas partidas eran a largo plazo) (Se dan de baja como deudas a largo plazo y se abonan como corto plazo) • Conclusión de trabajos de construcción de los elementos de inmovilizado • Necesidad de corregir asientos erróneos • Periodificación de ingresos y gastos: Nos llevaría a computar solo los ingresos y los gastos del ejercicio. Hay un principio contable fundamental: Principio del devengo, según el cual la imputación de ingresos y gastos deberá hacerse en función de la corriente real de bienes y servicios que los mismos representan, con independencia del momento en que se produzca la corriente monetaria o financiera derivada de ellos. (Pag. 151) • Correcciones de valor: Reflejan todas aquellas pérdidas potenciales o reales que afecten a los elementos del activo. Dos tipos: amortizaciones y provisiones. 2. Cálculo de resultado: Se lleva a la cuenta de resultados todas las cuentas de gastos y las de ingresos. 3. Cierre de la contabilidad: Cerrar todas las cuentas. Cargar a todas las cuentas con saldo acreedor y abonar a todas las que tengan saldo deudor. (P) Deudas L/P (A) Maquinaria (G) Gastos por reparaciones (G) Gastos por arrendamiento (A) Gastos anticipados (A) Bancos (I) Ingresos por arrendamiento (P) Deudas C/P (A) Maquinaria de montaje (A) Maquinaria (A) Bancos C/C (G) Gasto por arrendamiento (I) Ingrasos (P) Ingresos anticipados 11 (G) Dotación a la amort. Inmov. (P) Resultado del ejercicio (I) Cuentas de ingresos (P) Cuentas de pasivo (A) Inmovilización material (G) Cuentas de gastos (P) Resultado del ejercicio (A) Cuentas de activo (P) Cuentas de N.P. • Elaboración de las cuentas anuales (Pag. 162,163) Reciben el nombre de cuentas anuales los estados contables que anualmente deben publicar las empresas. Estos estados son: • El Balance de Situación • La Cuenta de Pérdidas y Ganancias • La Memoria TEMA 4: EXISENCIAS 4.1. CONCEPTO Y CLASES DE EXISTENCIAS Las existencias son factores corrientes de carácter almecenable así como los producos destinados a la venta. Inversiones en A.C. destinadas a la producción (materias primas, etc.) a la venta (mercaderías, etc.). Permanecen en la empresa surante las operaciones de producción y venta, es decir, un tiempo inferior a un año, siendo en aquellos procesos productivos muy largos (construcción, etc.). • Empresas corrientes: Mercaderías, embalajes, envases, etc. • Empresas de transformación: Materias primas, productos semiterminados, productos terminados, etc. • Empresas de servicios: No trabajan en existencias. • Tipos de existencias: • Existencias en procesos de compra−venta sin procesos de transformación (mercaderías, embalajes, envases, etc.). • Existencisa destinadas a formar parte de los procesos productivos terminados (materias primas, elementos y conjuntos incorporables, etc.). • Existencias destinadas a ser consumidas por la empresa sin formar parte del productos que se elaboran en ella (combustible, repuestos, material de oficina, etc.). • Elementos fabricados por la empresa: Producción en curso (productos semiterminados, productos terminados, subproductos, residuos, materiales recuperados, etc.). INCORPORACIÓN DEL I.V.A. A LAS CUENTAS DE EXISTENCIAS El I.V.A. es un impuesto indirecto que graba las compras y ventas de bienes y servicios tanto de existencias como de inmovilizado. Hay tres tipos: • 4% Vivienda • 7% Libros • 16% El más general La Hacienda Pública acreedora al final del ejercicio o en cada trimestre da 20 días para pagar el I.V.A. 12 HP acreedora Bancos En el caso de la Hacienda Pública deudora, Hacienda recomienda esperar al triemstre siguiente para ver si se puede compensar. HP acreedora HP deudora Si nunca sale acreedora y nunca deudora hay que esperar al 31 de diciembre para cobrar, gracias a la liquidación del último trimestre. Cuando se cobra la compensación se puede hacer durante cuatro años consecutivos. Bancos HP deudora 4.2. VALORACIÓN DE LAS ENTRADAS EN EL ALMACEN • Principio de adquisición Para aquellas adquiridas al exterior: Es el precio de adquisición mas todos los gastos adicionales hasta que las existencias llegan al almacen. Para las fabricadas por la empresa: El precio de adquisición será el coste de producción, es decir, se incluirán los costes de materia prima, salarios y costes indirectos de fabricación. 4.3. VALORACIÓN DE LAS SALIDAS DEL ALMACEN • Principio de uniformidad Si la empresa empieza a trabajar con un método, no lo cambia pero si lo cambia que explique el porque y que exponga la variación en el beneficio. • F.I.F.O. (First In/First Out) • L.I.F.O. (Last In/Firs Out) • P.M.P. (Precio Medio Ponderado) El L.I.F.O. nos da el valor más actualizado para el coste de ventas pero sin embargo infravalora la existencia final. (En el ej.: 500) Con el F.I.F.O. se infravalora el coste de ventas, pero nos da un valor más actualizado de la existencia final. (En el ej.: 600) En situaciones de inflación nos daría un mayor beneficio el método del F.I.F.O. 4.4. REGISTRO CONTABLE. INVENTARIO PERMANENTE E INVENTARIO PERIÓDICO • El inventario permanente En él la contabilidad refleja en todo momento el valor de las existencias almacenadas. Para ello en la correspondiente cuenta de existencias se carga cuando se produce una entrada y se abona cuando se produce una salida, según el principio del precio de adquisición y de acuerdo con el criterio de valoración del F.I.F.O., del L.I.F.O. o del P.M.P. La diferencia entre el precio de venta y el precio de adquisición se refleja como ub resultado. 13 1000 1100 (A) Mercaderías (A) Mercaderías 1200 (A) Clientes H 1000 (P) Proveedores (P) Proveedores (A) Mercaderías 1000 1100 840 (P) P y G (cuenta de resultados) 360 (A) Mercaderías D 800 1100 s.d.=1260 • Inventario periódico Cargar las compras en la cuenta de existencias según el precio de adquisición y abonar las ventas también en la cuenta de existencias por el precio de venta. 1000 1100 1200 (A) Mercaderías (A) Mercaderías (A) Clientes H 1000 (A) Mercaderías D 1200 (P) Proveedores (P) Proveedores (A) Mercaderías 1100 s.d.=900 360 s.d.=1260 1000 1100 1200 B0 = V − C + Ef − Ei B0 = H − D + Ef = 1200 − 2100 + 1260 = 360 360 (A) Mercaderías (P) P y G 360 El plan sigue una variante que consiste en registrar las compras en una cuenta de gastos corrientes y las ventas con ingresos corrientes. Las cuentas de existencias no se modifican a lo largo del ejercicio, por lo que durante este reflejan las existencias iniciales. Al final del ejercicio se ajusta la variación de existencias para reflejar la existencia final. 1000 1100 1200 Exi Exf 1260 2100 1200 (G) Compras (G) Compras (A) Clientes (G/I) Var. existencias (A) Mercaderías (P) P y G (I) Ventas 1260 (G/I) Var. existencias (P) Proveedores (P) Proveedores (I) Ventas (A) Mercaderías (G/I) Var. existencias (G) Compras 1000 1100 1200 Exi = 0 1260 2100 (P) P y G 2460 PyG 14 Ei Compras = 2100 s.a. = 360 Ventas = 1200 Exf = 1260 4.5. DEPRECIACIÓN DE EXISTENCIAS • Causas físicas: Roturas, mermas Irreversibles Trabajaremos con el método directo. • Causas económicas: Obsoletas por cambios en los gustos de los consumidores Reversibles Método indirecto. • Contabilización según el método directo: 60 (G) Dotación a la provisión por depreciación de las existencias (A) Existencias 60 Se cuantifica la pérdida cuando se ha producido. Como máximo es el valor de adquisición. • Contabilización según el método indirecto: 60 (G) Dotación a la provisión por depreciación de las existencias • Provisión por depreciación de existencias 60 60 • Provisión por depreciación de existencias 15 (I) Provisión de existencias aplicada 60 Final del ejercicio VALORACIÓN Y CONTABILIZACIÓN DE ENTRADA Las compras van a ser adquisiciones de factores corrientes almacenables que se van a valorar por el importe de la compra según el precio de adquisición, pero excluyendo los descuentos que figuren en la factura. Nos pueden conceder descuentos por dos razones: • Comerciales • Descuentos en el precio de venta: Normalmente incluidos en la factura. • Descuentos por volumen de compras (rappels s/ compras): Se puede hacer dentro de la factura o fuera, en cuyo caso hay que contabilizarlo aparte. (G) Compras (A) HP IVA soportado (P) Proveedores (P) Proveedores (G) Rappels s/ compras (A) HP IVA soportado • Financieros Descuento s/ compras por prontopago (PP). Es una cuenta de ingresos. (I) Descuento s/ compras por PP (P) Proveedores (A) HP IVA soportado Devolución de compras La cuenta de devolución de compras y la de rappels son cuentas acreedoras que compensan el saldo de la cuenta de compras. Cuentas brutas − Rappels s/ compras − devolución de compras = compras netas (G) Devolución de compras (P) Proveedores (A) HP IVA soportado Las cuentas de devoluciones sobre rentas y las de rappels son cuentas deudoras que compensan el saldo de la cuenta de ventas (que es una cuenta acreedora) 16 (I) Ventas (A) Clientes (P) HP IVA repercutido (I) Rappels s/ ventas (A) Clientes (P) HP IVA repercutido Los gastos de transporte no incrementan el importe de la venta, sino que se van a recoger en ua cuenta de servicios diversos que van a cargo del cliente. (G) Descuento s/ ventas (A) Clientes (P) HP IVA repercutido (G) Descto s/ ventas por PP (A) Clientes (P) HP IVA repercutido Ejemplo factura ZAMESA (600 − 60 + 20) x 100 20 x 100 = 20000 (800 − 80 + 20) x 50 60000 + 2000 − 6000 = 56000 56000 (G) Comprar modelo A 37000 (G) Comprar modelo B 14800 (A) HP IVA soportado 107880 107880 (P) Proveedores 107880 (I) Descto s/ compras por PP 1860 (P) Proveedores • HP IVA soportado 297'6 (P) Proveedores (A) Bancos (A) Bancos 105722'4 107880 Ejemplo factura 2 220400 (I) Ventas 190000 (P) HP IVA repercutido (A) Clientes 30400 220400 (A) Clientes 220400 (A) Clientes 220400 1900 (A) Bancos (G) Descto s/ ventas por PP 304 • HP IVA repercutido 218196 (A) Bancos Al contado A los 30 días 17 TEMA 5: EL RESULTADO PERIÓDICO: INGRESOS Y GASTOS 5.1. INGRESOS: CONCEPTO Y CLASES DEFINICIÓN Ingreso es el equivalente monetario o corriente real de una transacción de ventas, enyendiendo por venta la colaboración de os bienes producidos o servicios prestados por una empresa. CLASES DE INGRESOS Ingresos ordinarios Actividad ordinaria == Ingresos corrientes Actividad de la explotación ++ Ingresos financieros Actividad financiera Ingresos extraordinarios Actividad extraordinaria • Ingresos corrientes • Ingresos por ventas • Ingresos por prestación de servicios • Ingresos por alquileres • Ingresos por servicios diversos • Variación de existencias (Ef − Ei > 0) • Provisiones diversas aplicadas (provisión de existencias aplicada) • Ingresos financieros • Ingresos de inversiones en capital (acciones) • Ingresos de valores de Renta Fija (obligaciones) • Ingresos por intereses de créditos • Beneficios de Valores Negociables, a C/P • Descuento sobre compras a pronto pago • Otros ingresos financieros (intereses de cuentas corrientes) Capital Acciones IPF (inversiones financieras permeanentes) dividendos Empréstitos (préstamo no de banco) Obligaciones, Valores de Renta Fija intereses • Ingresos extraordinarios (se derivan de actividades que en principio no se realizarán) • Beneficios procedentes del Inmovilizado Material • Beneficios procedentes del Inmovilizado Inmaterial • Beneficios procedentes de IFP en capital • Beneficios procedentes Valores de Renta Fija a L/P 18 PERIODIFICACIÓN DE INGRESOS Y GASTOS Operación contable formal que permite imputar y reconocer ingresos y gastos en el ejercicio contable al que corresponde su devengo Principio de devengo Principio de devengo: Va a decir que el resultado de cálculo contable se fija en la corriente real de ingresos y gastos y no en la financiera (cobros y pagos). Se pretende limitar temporalmente ingresos y gastos. • Ejemplo: Ingreso por alquiler anual cobrado el día 1 de octubre por 12000 (I) Ingresos por alquileres 1392 (A) Bancos 900 900 (I) ingresos por alquiler (P) Ingresos anticipados Ingresos por H alquiler D 1200 (1−10) (P) HP IVA repercutido (31−12) (P) Ingresos anticipados (1−1) (I) ingresos por alquiler 192 900 900 900 1200 s.a. 300 • Ejemplo 2: El cobro se realiza al final del período anual, es decir, el 30 del 9 del 2001: 300 Deudores por alquiler (I) Ingresos por alquileres 300 • Ejemplo 3: Suponemos que tenemos IFP en valores de renta fija a L/P. Interés del 12% que se paga por años vencidos. Las compras el 1 de abril de 1999, Que haremos a final de año. Renta fija = 100000 9000 Deudores por intereses (I) Ingresos de URF 9000 • Ejemplo 4: Imaginamos que el precio lo hemos pagado de forma anticipada el 1 de abril 12000 (A) Bancos 3000 (I) Ingresos de URF 12000 − 9000 (I) Ingresos de URF (P) Ing cobrados aticipado 12000 3000 (9/12 x 12000) 5.2. GASTOS: CONCEPTO Y CLASES DEFINICIÓN Gasto es el equivalente monetario o corriente real de los consumos de bienes o servicios de una empresa. CLASES DE GASTOS Gastos ordinarios Actividad ordinaria == 19 Gastos corrientes Actividad de la explotación ++ Gastos financieros Actividad financiera Gastos extraordinarios Actividad extraordinaria • Gastos corrientes • Gastos por compras • Variación de existencias (Ef − Ei > 0) • Gastos por consumo de servicios exteriores • Arrendamientos • Reparaciones • Transportes • Suministros • Publicidad y propaganda • Servicios bancarios • Primas de seguros • Tributos (impuestos no recogidos en cuentas específicas) • Gastos de personal • Pérdidas por créditos comerciales incobrables • Depreciación de activos Devengo nómina SB (G) Sueldos y salarios (P) HP acreedora RP R Se (G) Seguridad Social a cargo de la (P) Org Seg. Soc. acreedora Se+St empresa (30% SB) (A) Bancos Sl + Salario Bruto − SS Cargo trabajador 60% BC Sueldo bruto − Retención IRPF x% SB = Salario líquido • Gastos financieros • Intereses de obligaciones y bonos • Intereses de deudas a L/P • Intereses de deudas a C/P • Intereses por descuento de efectos • Descuento sobre ventas por pronto pago • Pérdidas de créditos no comerciales incobrables • Pérdidas de valores negociables a C/P • Dotaciones de provisión • Valores negociables 20 • Insolvencias de crédito • Gastos extraordinarios • Pérdidas procedentes del Inmovilizado Material • Pérdidas procedentes del Inmovilizado Inmaterial • Pérdidas procedentes de IFP (Inversiones financieras permanentes) en capital • Pérdidas procedentes Valores de Renta Fija a L/P 5.3. PRINCIPIOS Y REGLAS PARA LA DETERMINACIÓN DEL RESULTADO CONTABLE La aplicación de los principios contables deberá conducir a que las cuentas anuales, formuladas con claridad, expresen la imagen fiel del patrimonio, de la situación financiera y de los resultados de la empresa. • Principio de prudencia Únicamente se contabilizarán los beneficios realizados a la fecha de cierre del ejercicio. Por el contrario los riesgos previsibles y las pérdidas eventuales con origen en el ejercicio o en otro anterior, deberán contabilizarse tan pronto como sean conocidas; a estos efectos se distinguirán las reversibles o potenciales de las realizadas o irreversibles. El objetivo es proteger a los acreedores. Las pérdidas y gastos se contabilizan en cuanto se conocen, mientras que los beneficios e ingresos cuando se materializan. • Principio de la empresa en funcionamiento o principio de gestión continuada La gestión de la empresa tiene una duración limitada. En consecuencia, la aplicación de los principios contables no irá encaminada a determinar el valor del patrimonio ni el importe resultante en caso de liquidación. • Principio del precio de adquisición Todos los bienes y derechos se contabilizarán por su precio de adquisición o coste de producción. Deberá respetarse siempre • Principio del devengo La imputación de ingresos y gastos deberá hacerse en función de la corriente real de bienes y servicios que representan con independencia del momento en que se produzca la corriente financiera • Principio de correlación de ingresos y gastos El resultado del ejercicio estará constituido por los ingresos de dicho período menos los gastos del mismo realizados para la obtención de aquellos, así como los beneficios y quebrantos no relacionados con la actividad de la empresa. Colabora con el principio del devengo en el resultado. • Principio de uniformidad Adoptado un criterio en la aplicación de los principios contables dentro de las alternativas que, en su caso, éstos permitan, deberá mantenerse en el tiempo y aplicarse a todos los elementos patrimoniales que tengan las mismas características en tanto no se alteren los supuestos. 21 5.4. PERIODIFICACIÓN DE INGRESOS Y GASTOS Operación contable formal que permite imputar y reconocer ingresos y gastos en el ejercicio contable al que corresponde su devengo Principio de devengo Principio de devengo: Va a decir que el resultado de cálculo contable se fija en la corriente real de ingresos y gastos y no en la financiera (cobros y pagos). Se pretende limitar temporalmente ingresos y gastos. • Ejemplo 1: La empresa paga por una campaña de publicidad de 6 meses 300000. Comienza el 1 de noviembre de 2000 y el pago se hace de manera anticipada. 300000 (G) Publicidad y propaganda 1−11−00 48000 200000 200000 (A) HP IVA soportado (A) Gastos anticipados (G) Publicidad y propaganda (A) Bancos 31−12−00 (G) Publicidad y propaganda 1−1−01 (A) Gastos anticipados 348000 200000 200000 • Ejemplo 2: Se paga al final del 2001 10000 200000 (G) Publicidad y propaganda (G) Publicidad y propaganda 48000 (A) HP IVA soportado 31−12−00 (P) Acreedores, facturas 100000 (A) Bancos 348000 (A) Acreedor 10000 5.5. CLASIFICACIÓN DE LOS RESULTADOS • Se determinan de dos maneras: • Determinar un resultado períodico • Cumplir con las características del Planificación Contable El resultado es también el valor del patrimonio • Tres fuentes de resultados: • Resultado de la explotación • Resultado financiero • Resultado extraordinario (derivado de las actividades ocasionales) • Niveles de resultados: • Resultados de la explotación • Resultados financieros + valor • Resultados extraordinarios • Beneficios antes de impuestos (35%) • Resultados del ejercicio (P y G) valor • Cuenta de Py G PyG Ctas de gastos deudoras 22 Ctas de ingresos deudoras Ctas de ingresos acreedoras PyG Ctas de gastos acreedoras (G) Impuesto sobre beneficio (P) P y G cierre Beneficio capital HP acreedor por IS (G) Impuesto sobre beneficio Inmovilizado PyG Existencias El beneficio o las P y G se pueden asignar a repartir dividendos a los propietarios, o bien a crear reservas (autofinanciación de la empresa). Va a ser la Junta de Accionistas la que va a decidir el reparto de los dividendos, previa presentación al Consejode Administración. Dividendos PyG Reservas Bancos Dividendos PyG Bº TEMA 6: DERECHO Y OBLIGACIONES CORRIENTES 6.1. CUENTAS A COBRAR: CLIENTES Y DEUDORES Son un tipo de derecho de cobro que representa como situación jurídica a favor de la empresa en virtud de la cual ésta se encuentra en situación de recibir algo, que normalmente es una cantidad de dinero. Surgen de un bien vendido, de un ingreso o de un servicio prestado a terderos que todavía no se ha cobrado, es decir, han sido generados por operaciones vinculadas con la actividad de la explotación. • Tipos de cuentas a cobrar: • Clientes: Son derechos corrientes de cobro derivados de la actividad principal. • Deudores: Derechos corrientes de cobro derivados de las actividades secundarias, por ejemplo ingresos por servicios diversos (descuentos, comisiones, etc.) (I) Ingresos por servicios directos (A) Deudores HP IVA repercutido Cuando se formalizan en un contrato mercantil se denominan efecto comercial a cobrar, y estos efectos son por ejemplo: • Letra de cambio • Operación de descuento • Contabilización La letra de cambio es un documento mercantil por el que una persona, que se denomina librador o tomador (vendedor), ordena a otra, el librado (cliente), a pagar una determinada cantidad de dinero en un lugar y una fecha fijados. 23 Una ventaja del derecho de cobro es que está formalizado, y entonces se puede gestionar por bancos. Operaciones que tiene el tomador: • Esperar a su vencimiento • Encargar a un tercero la gestión de cobro (es lo que normalmente se hace en un banco) • Descontar el efecto comercialel cliente obtiene liquidez a través del descuento de la letra (el banco le da dinero al librador) • Endosar el efecto. Habrá diferentes endosamientos, lo que supone cambios de propiedad 6.2. EFECTOS COMERCIALES A PAGAR: EL DESCUENTO BANCARIO Vende unidades físicas Descuento u.f. Efectos comerciales (obligación de pago) Efecto Liquidez Cancelación Liquidez comercial de derecho cobro Vamos a ver el coste del descuento: Va a haber un coste financiero que es el interés y el coste que se incluye en la cuenta de servicios bancarios y que son las comisiones. N: Nominal d: días de vencimiento t: tipo de descuento bancario Comisionesservicios bancarios Nominal (N): Importe monetario por derecho de cobro Efectivo (E): Importe percibido por el librador Coste del descuento (I): Diferencia entre el nominal y el efectivo Cuentas que van a aparecer: • (A) Clientes efectivos comerciales a cobro • (A) Efectos comerciales descontados • (G) Intereses por descuentos de efectos 24 • (G) Servicios bancarios • (P) Deudas por efectos descontadosPorque la responsabilidad de pagar es del librador hasta que no pague el librado • (A) Efectos comerciales impagados • (G) Pérdida de créditos comerciales incobrables (si el cliente no paga) • Ejemplo: Una venta realizada el 1−1−02 por valor de 2000. El cobro es a los 90 dias y el 50% se formaliza en una letra de cambio cuya fecha de vencimiento es el 1−4−02. Contabilizar la venta y ver a que cuentas cargamos. 1/1/02 1160 (A) Clientes (I) Ventas 2000 1160 (A) Clientes efectos com. a cobrar (P) HP IVA reprecutido (A) Clientes 320 2320 (A) Bancos (A) Clientes efectos com. a cobrar 1000 (A) Bancos 100 (G) Intereses por dto. de efectos (P) Deudas por efectos descontados 1160 60 1160 1160 1160 (G) Servicios bancarios y similares (A) Efectos comerciales descontados (P) Deudas por efectos descontados (P) Deudas por efectos descontados (A) Clientes efectos com. a cobrar Efectos comerciales descontados 1160 1160 (A) Bancos 1260 100 1160 (G) Servicios bancarios (A) Efecto comercial impagado (A) Efecto comercial descontado 1160 (A) Efectos comerciales impagados 1160 (A) Efectos comerciales impagados 1160 (I) Ingreso por servicios diversos 100 (A) Efectos comerciales impagados 1160 (I) Ingreso por servicios diversos 100 A partir de aquí caben tres posibilidades: 1−a) El cliente no paga 1160 (A) Bancos 1−b) Si la empresa también quiere cobrar los gastos 1260 (A) Bancos 2− Negociamos un nuevo efecto con un nuevo crédito 1260 (A) Clientes efectos com. a cobrar 3− Consideran el efecto como definitivamente incobrable 25 1160 (G) Pérdida créditos com. incobrables (A) Efectos comerciales impagados 1160 6.3. DEPRECIACIÓN DE LAS CUENTAS A COBRAR: LA PROVISIÓN PARA INSOLVENCIAS Los derechos corrientes de cobro también se pueden depreciar, y esto ocurre porque las espectativas de cobro disminuyen o desaparecen. Es decir, por el riesgo de que un cliente sea insolvente y por lo tanto no pague. Si existen razones para (quiebra o insolvencia seria del cliente) tendremos que dotar una provisión siguiendo el criterio de prudencia. Distinguimos dos casos: • Caso de que la pérdida por insolvencia solamente es posible (no definitiva). En este caso hablaremos de provisiones para insolvencias. • Caso de insolvencia firme o pérdida definitiva, lo que haremos será una disminución directa del saldo. (G) Pérdida de créditos comerciales (A) Clientes Para las provisiones va a haber dos sisitemas: • Sistema individualizado: Trata cliente por cliente y ve si es o no de dudoso cobro. • Estimación global: Pensar en los clientes en conjunto y hacer un porcentaje. La estimación global se aplica cuando no se identifica al cliente o clientes que son dudosos o insolventes y se calcula y se dota la provisión de forma global. Al final de cada ejercicio se desdota la provisión existente del año anterior y se dota la nueva provisión por el importe estimado, y esa provisión estimada puede calcularse como porcentaje de las ventas a crédito, como porcentaje de los saldos pendientes de cobro al final del ejercicio. En definitiva analiza cuantos clientes tienen y cuales de ellos pueden ser insolventes. • Ejemplo: Partimos de que tenemos una provisión en el balance de 110 y queremos dotar una provisión para el balance de 100. 110 (G) Dotación para provisión de insolvencias (A) Provisión para insolvencias 110 100 (A) Provisión para insolvencias (I) Dotación para insolvencias aplicada 110 100 26 (G) Dotación para provisión de insolvencias (A) Provisión para insolvencias 100 DEPRECIACIÓN DE LAS CUENTAS A COBRAR: LA PROVISIÓN PARA INSOLVENCIAS • Las depreciaciones de las cuentas a cobrar pueden verse afectadas dos tipos de pérdidas: • Pérdidas irreversibles: Disminución directa de valor • Pérdidas reversibles: Provisión por insolvencias • Métodos de cálculo de insolvencias: • Antigüedad de los saldos • Porcentaje de los saldos • Porcentaje de las ventas • Tratamiento individual • Contabilización de las insolvencias • Sistema de estimación global • Sistema individualizado − Depreciación de las cuentas a cobrar: sistema individualizado Reconocimiento a lo largo del ejercicio de saldos incobrables N (A) Clientes de dudoso cobro N (Gc) Dotación provisión de insolvencias (A) Clientes (A) Provisión para insolvencias N N • Posteriormente el cliente se declara definitivamente incobrable N (Gc) Pérdidas por créditos com. incobrables (A) Clientes de dudoso cobro N (A) Provisión para insolvencias (Ic) Prov. para insolv. aplicada • Posteriormente el cliente liquida la totalidad del nominal N (A) Bancos (A) Clientes de dudoso cobro N (A) Provisión para insolvencias (A) Provisión para insolvencias aplicada • Posteriormente el cliente liquida parte del nominal N N N N − Depreciación de las cuentas a cobrar: Sistema de estimación global • A cierre del ejercicio n E (Gc) Dotación a prov. para insolvencias • A cierre del ejercicio n + 1 E (A) Provisión para insolvencias (A) Provisión para insolvencias (A) Prov. para insolv. aplicada E E 27 E (Gc) Dotación a prov. para insolvencias (A) Provisión para insolvencias 6.4. CUENTAS A PAGAR: PROVEEDORES Y ACREEDORES E Las cuentas a pagar son obligaciones de pago, clasificadas como pasivo exigible a C/P, generadas por operaciones vinculadas con la actividad de la explotación. Tipos de cuentas a pagar: • Proveedores: Obligaciones corrientes de pago derivadas de la actividad principal. • Acreedores: Obligaciones corrientes de pago derivadas de las actividades secundarias. 6.5. EFECTOS COMERCIALES A PAGAR Cuando las obligaciones se formalizan en documento mercantil se denominan efecto comercial a pagar. (A) Compras (P) Proveedores (A) HP IVA soportado (G) Servicios exteriores (P) Proveedores (P) Acreedores (P) Efecto comercial a pagar (P) Acreedores (P) Efecto comercial a pagar (A) Bancos 6.6. CUENTAS DEUDORAS Y ACREEDORAS CON LAS A.A.P.P. • Relaciones con: • La tesorería de la Seguridad Social • Organizaciones SS acreedoras • Organizaciones SS deudoras • Relaciones con la HP • Impuestos indirectos (IVA) • HP acreedor por IVA • HP deudor por IVA • Impuestos directos • Impuesto sobre sociedadesHP acreedor por IS • RetencionesHP acreedor por retenciones particulares TEMA 7: INMOVILIZADO 7.1. CONCEPTO Y CLASES DE INMOVILIZADO El inmoviliado es el conjunto de bienes y derechos de naturaleza real y/o financiera cuya permanencia en la empresa supera un ejercicio económico. TIPOS DE INMOVILIZADO • Técnico: Bienes vinculados al desarrollo de la actividad de la empresa. Dos tipos: 28 • Material • En curso • Terminado • Inmaterial • Financiero: Está constituido por elementos de naturaleza exclusivamente financiera y que van a ser ajenos al proceso productivo (acciones y obligaciones de otras empresas) INMOVILIZADO TÉCNICO • Inmovilizado material: Elementos o bienes patrimoniales tangibles, muebles e inmuebles cuyas características son: • Se utilizan en la actividad de la empresa • Tienen una vida útil, predeterminada, superior a un ejercicio económico, correlacionado con el envejecimiento y desgaste y evolución de la tecnología. • No destinados a la venta Clases: • Terrenos y bienes naturales • Construcciones (edificios y locales) • Maquinaria • Utillaje (herramientas, plantillas, muebles) • Mobiliario • Equipos para el proceso de la información • Elementos de transporte • Inmovilizado inmaterial: Derechos patrimoniales y por tanto de naturaleza intangible, valorables económicamente. Características: • Se utilizan en la actividad productiva • Vida útil predeterminada, superior a un ejercicio económico, correlacionado con la evolución tecnológica • No destinados a la venta Clases: • Propiedad industrial (patentes y marcas): Importe satisfecho por la propiedad de las patentes y las marcas • Concesiones administrativas: Derechos de investigación o explotación obtenidos de determinadas AAPP, en definitiva que gana la empresa (p. ej. explotación de un bosque) • Aplicaciones informáticas: Importe satisfecho por la propiedad de programas informáticos • Derechos de traspaso: El importe satisfecho por los derechos de arrendamiento de locales • Fondo de comercio: Valorar la marca de la empresa, los clientes que tiene, su prestigio, el capital humano con el que trabaja, etc. En definitiva, recoge el conjunto de la empresa • Arrendamiento financiero El inmovilizado puede estudiarse desde diferentes perspectivas: (Pag 316) • Punto de vista jurídico: El inmovilizado es la garantía más sólida frente a terceros • Punto de vista económico: Los gastos aluden a aquellos consumos que deben confrontarse con los 29 ingresos, y la inversión hace referencia a los bienes y derechos cuyo consumo trasciende el período anual. • Gastos ingreso Obtener beneficios • Inversión Consumo va más allá del período anual • Punto de vista contable: En el balance se refleja el valor de los activos no consumidos, mientras que en la cuenta de pérdidas y ganancias se registran los consumidos en el período. El balance recoge cantidades pendientes de incorporar a Pérdidas y Ganancias en ejercicios futuros. • Gastos Cuenta de P y G • Inversiones Balance de situación VALORACIÓN DEL INMOVILIZADO MATERIAL E INMATERIAL Precio de adquisición formado por: • Importe facturado • Gastos adicionales hasta su puesta en marcha • Las aplicaciones y mejoras se incorporan al precio de adquisición • Las reparaciones se consideran gastos corrientes • Las revalorizaciones de activos sólo se permiten si están basadas en disposiciones legales • El precio de adquisición se corrige por amortización y provisión • Ejemplo: Una empresa adquiere una máquina de importación. El precio facturado por el vendedor es de 20000 + IVA. Como consecuencia del transporte se originan unos gastos de 1000 + IVA, y además se pagan 200 del seguro del transporte y 3000 de aranceles aduaneros. • Se paga al contado • Dejamos a plazo 10000 • A los 2 años se introduce una mejora que permite pasar de una producción de 2 piezas por minuto a 3. El coste de la mejora es de 3000 • Un año después se hace una reparación de 1000 a) El IVA se saca de 21000, es decir, maquina y transporte. No cuenta seguro ni arancel. 24200 (A) Maquinaria (A) Bancos 3360 27560 (A) HP IVA soportado b) 24200 (A) Maquinaria (A) Bancos 17560 3360 (A) Proveedores de inmovilizado 10000 (A) HP IVA soportado c) 3000 (A) Maquinaria 480 (A) HP IVA soportado (A) Bancos 3480 d) 30 1000 (G) Reparaciones 160 (A) HP IVA soportado (A) Bancos 1160 7.2. AMORTIZACIÓN DEL INMOVILIZADO: CONCEPTO Y CAUSAS Expresión contable de la depreciación o pérdida de valor sufrida por los elementos del inmovilizado técnico. TécnicasDesgaste por el uso en el proceso productivo Causas Físicas Deterioro por el paso del tiempo (se da se usen o no los activos) Económicas Envejecimiento por nuevas tecnologías (obsolescencia) 7.3. PLANES DE AMORTIZACIÓN: MÉTODOS DE CÁLCULO El plan de amortización es la expresión cuantitativa de la disminución de valor económico experimentada en los elementos de inmovilizado técnico. Parámetros: • Vida útil: Período durante el cual se espera que el activo vaya a ser utilizado por la empresa (puede expresarse tanto en número de años como en unidades físicas). • Valor residual: Importe que se espera recuperar por la venta del inmovilizado una vez que esté fuera de servicio y descontando los costes necesarios para realizar su venta. • Base de cálculo: Diferencia entre el coste de adquisición y el valor residual. • Puesta en marcha: Momento a partir del cual se inicia el proceso de amortización, es decir, el momento a partir del cual el elemento está en condiciones de funcionamiento. • Métodos de cálculo: • Lineal o de cuotas constantes: En el cual las cuotas de amortización son iguales a lo largo de la vida útil del inmovilizado. • Progresivo: Las cuotas aumentarían cada período. • Regresivo: Las cuotas disminuirán cada período. • Ejemplo: Una máquina con un coste de adquisición de 150 um y con valor residual de 50 um. La vida útil es de 4 años. MÉTODO LINEAL Valor neto contable (VNC) = P. adq. − amortiz. acum. V0 − Vr 150 − 50 CIERRE AÑO 1 2 3 4 CUOTA ANUAL (150 − 50)/4 = 50 25 25 25 V.N.C 150 − 25 = 125 125 − 25 = 100 100 − 25 = 75 75 − 25 = 50 (VR) • Ejemplo 2: Mismos datos, pero método progresivo. CIERRE AÑO 1 DÍGITO 1/10 CUOTA ANUAL (150 − 50) · 1/10 = 10 V.N.C 150 − 10 = 40 31 2 3 4 2/10 3/10 4/10 (150 − 50) · 2/10 = 20 (150 − 50) · 3/10 = 30 (150 − 50) · 4/10 = 40 140 − 20 = 120 120 − 30 = 90 90 − 40 = 50 (VR) • Ejemplo 3: Mismos datos, método regresivo CIERRE AÑO DÍGITO 1 4/10 2 3/10 3 2/10 4 1/10 CONTABILIZACIÓN CUOTA ANUAL (150 − 50) · 4/10 = 40 (150 − 50) · 3/10 = 30 (150 − 50) · 2/10 = 20 (150 − 50) · 1/10 = 10 V.N.C 150 − 40 = 110 140 − 30 = 80 120 − 20 = 60 90 − 10 = 50 (VR) (A) Inmovilizado (A) Bancos (A) HP IVA soportado (G) Dotación amort. inmov. técnico (G) Dotación amort. inmov. técnico (A) Inmovilizado técnico (A) Amort. acum. inmov. técnico Los terrenos no se amortizan 7.4. REGISTRO CONTABLE DE LAS AMORTIZACIONES • Métodos: • Directo: Imputar directamente al precio de adquisición la corrección de valor • Indirecto: La corrección de valor se refleja en una cuenta acreedora de activo (amortización acumulada) Cuota (G) Dotación amortización (A) Inmovilizado Cuota Cuota (G) Dotación amortización Amortización acumulada Cuota ENAJENACIÓN DEL INMOVILIZADO (A) Amort. acum. inmov. (A) Maquinaria 32 (A) Bancos (A) HP IVA repercutido (I) Beneficios procedentes de inmov. material Si se vende por debajo se carga una pérdida procedente del inmovilizado material Si se vende por encima del valor neto contable • Ejemplo: a) Se vende por el valor residual al final de los 4 años b) Se vende por 60 (superior al valor residual) al final de los 4 años c) Se vende por 30 (inferior al valor residual) al final de los 4 años d) Se vende al final del año 2 por 110, trabajando con el método lineal a) 58 (A) Bancos (A) Maquinaria 150 100 (A) Amort. acum. IM (A) HP IVA repercutido 8 (A) Maquinaria 150 (A) HP IVA repercutido 9'6 (I) Beneficios procedentes IM 10 (A) Maquinaria 150 (A) HP IVA repercutido 4'8 (A) Maquinaria 150 (A) HP IVA repercutido 17'6 (I) Beneficios procedentes IM 10 b) 100 (A) Amort. acum. IM 69'6 (A) Bancos c) 100 (A) Amort. acum. IM 34'8 (A) Bancos 20 (G) Perdidas procedentes de IM d) 50 (A) Amort. acum. IM 27'6 (A) Bancos 7.5. SIGNIFICADOS DE LA A,ORTIZACIÓN: TÉCNICO, ECONÓMICO Y FINANCIERO • Significado técnico: Pérdida paulatina de valor experimentada por los elementos del activo fijo por causas técnicas, físicas o económicas. • Significado económico: Incorporación sucesiva del consumo del inmovilizado al coste unitario de 33 productos terminados. • Significado: financiero: Reconversión en liquidez del inmovilizado a través de la venta de los productos fabricados. 7.6. GASTOS AMORTIZABLES Y GASTOS A DISTRIBUIR EN VARIOS EJERCICIOS • Concepto y tipos Son gastos cuya imputación a resultados se difiere a lo largo de varios ejercicios. Activo ficticio Valor de liquidación nulo. Tipos de gastos amortizables: • Gasto de establecimiento: Gastos generados por la puesta en marcha de un negocio. • Gastos de construcción: Derivados de operaciones jurídico−formales necesarias para la construcción de una empresa • Gastos de primer establecimiento: Estudios técnicos de viabilidad de negocio, publicidad, elección de personal, etc. • Gastos de ampliación de capital: Gastos de construcción, pero cuando se amplía el capital. • Gasto a distribuir en varios ejercicios • Valoración y saneamiento • Valoración: Precio de adquisición. Importe pagado que deba pagarse en razón de dichos gastos. • Saneamiento: Eliminación del saldo deudor de activo e imputación a gastos. Saneamiento de gastos de establecimiento (5 años) (G) Dotación amort. gastos amortizables (A) Gasto de establecimiento TEMA 8: FINANCIACIÓN BÁSICA 8.1. CONCEPTO Y CLASES DE FINANCIACIÓN BÁSICA Está constituida por recursos cuya vinculación temporal a la empresa excede a corto plazo. La empresa puede disponer de ellos durante más de un año. Va a haber dos tipos: • Propia: Recursos financieros no exigibles. Su titularidad va a corresponder a los propietarios de capital. Son acuerdos con la propiedad de la empresa. Hay dos: • Capital: Aportaciones hechas por los propietarios. • Reservas: Beneficios retenidos y acumulados en la empresa. • Ajena o exigible: Recursos obtenidos de terceros con el compromiso de devolución en el plazo superior a un año (para la empresa son exigibles a largo plazo) 8.2. OBTENCIÓN Y REMUNERACIÓN DE CAPITAL Van a ser acuerdos con los propietarios que reflejan aportaciones realizadas, en dinero o en especie, por inversores del mercado que les confiere la categoría de propietarios. En la sociedad anónima y en la sociedad limitada la cifra de capital ofrece la garantía que la sociedad da a terceros. De ahí que las disposiciones legales de carácter mercantil se limitan a salvaguardar su identidad. (A) Bancos (P) Capital 34 (A) Maquinaria (A) Terrenos y bienes naturales (A) Construcciones Tres etapas de la constitución de capital: • Emisión: Se emiten las acciones VE (A) Acciones emitidas (P) Capital VN • Suscripción: Los accionistas suscriben las acciones emitidas VE (A) Accionistas (A) Acciones emitidas VN • Desembolso: Damos de baja la cuenta de accionistas, y estos tienen que entregarnos los bienes VE (A) Bancos, existencias, inmovilizado, derechos... (A) Accionistas VN VE Valor emitido VN Valor nominal AMPLIACIÓN DE CAPITAL Incrementos en la cifra de capital social por incurrir en acuerdos con los antiguos accionistas o captación de nuevos propietarios para conseguir aportaciones o fondos (activos) no exigibles. Etapas: 35 • Emisión o creación de las nuevas acciones • Suscripción o compra de las acciones • Desembolso o ejecución del compromiso de la aportación a realizar • Capitalización de fondos ajenos (otra forma de ampliación) (P) Deudas a largo plazo (P) Capital • Efectos de la ampliación de capital Cuando la empresa hace una ampliación de capital, pueden suscribir las nuevas acciones personas físicas o jurídicas (que no tienen porque ser de la empresa) por lo que los antiguos accionistas perderían preferencia y participación en los beneficios, con lo que resultarán perjudicados de dos maneras: • Efecto económico: Produciendo una dilución del patrimonio de la empresa. • Efecto político: Una pérdida de control para los antiguos accionistas. Por ello la ley de sociedades anónimas crea el derecho de suscripción preferente para los antiguos accionistas. En consecuencia, este derecho es el derecho de los antiguos accionistas a suscribir un número de acciones nuevas proporcional al valor nominal de las acciones que posean. Este derecho va a cotizar en bolsa igual que las acciones, con lo cual el antiguo accionista tiene dos opciones: vender el derecho de suscripción a nuevos accionistas, con lo que podrá recuperar la dilución del patrimonio o bien puede ejercitar el derecho de suscripción suscribiendo las acciones que le correspondan. • Tipos de ampliaciones: • A la par: [Ve = Vn] • Por encima de la par o con prima de emisión (Pe): [ Ve > Vn; Pe = Ve − Vn] A la par: ACTIVO (P) Capital Con prima de emisión: (P) Capital ACTIVO (P) Prima de emisión REDUCCIÓN DE CAPITAL Son decrementos en la cifra de capital con las siguientes finalidades: a) Devolución de aportaciones (P) Capital ACTIVO b) Reducir pérdidas (P) Capital (P) Pérdidas y ganancias 36 OBTENCIÓN Y REMUNERACIÓN DEL CAPITAL: DIVIDENDOS A los propietarios se les va a remunerar vía dividendos. Los dividendos son la vía de remuneración a la propiedad de una sociedad mercantil. Esta remuneración va a cargo de los beneficios obtenidos por la empresa y se determina a partir de acuerdos alcanzados en la Junta General de Accionistas (contabilidad variable) • Acuerdo con la Junta General de Accionistas (P) Pérdidas y ganancias (P) Dividendo activo a pagar (P) Reservas • Liquidación o pago del dividendo (P) Dividendo activo a pagar (A) Bancos (A) HP IVA acreedor por RP 18% Existen ocasiones en que se realizan pagos de dividendos antes del acuerdo de la Junta General de Accionistas. Son dividendos anticipados o dividendos activos a cuenta del futuro acreedor. • Acuerdo y liquidación del dividendo a cuenta (P) Dividendo activo a cuenta (A) Bancos (A) HP IVA acreedor por RP DA − 18% DA 18% DA • Acuerdo de Junta General de Accionistas (P) Pérdidas y Ganancias (P) Dividendo activo a pagar (P) Reservas (P) Dividendo activo a cuenta 37 D − DA DA Financiación básica FM = AC − PC FM: Fondo de maniobra AC: Activo circulante PC: Pasivo circulante RP: Recursos propios RALP: Recursos ajenos a largo plazo • Ejemplo: Una sociedad con capital de 10000 um y unas reservas de 10000, que hace una ampliación de capital de una acción nueva por cada una antigua. ABAB · Capital 10000 1000 · 10 · Capital 20000 2000 · 10 · Reservas 10000 · Reservas 10000 ···· ···· ···· • Ejemplo 2: La ampliación se hace en prima de emisión de 200% sobre su valor nominal. AB · Capital 20000 40000 · Reservas 10000 = 20 um · Prima emisión 10000 2000 ·· ·· (P) Capital 10000 (P) Prima de capital 10000 (A) Bancos Con las primas de emisión se palian las diluciones de capital. 38 8.3. RESERVAS: CLASES, DOTACIÓN Y DESTINO CONCEPTO Y CLASES Neto patrimonial generado por acumular beneficios no repartidos y por operaciones de capital. Legales* => Reserva legal Obligatorios Retención de bºs Estatutarios => Reserva estatutaria Voluntarios => Reservas voluntarias Ampliación de capital => Prima de emisión Operaciones de capital Revalorizaciones de activo => Reserva de revalorizaciones La ley de sociedades anónimas obliga a dotar una reserva del 10% de beneficios hasta que alcance 1/5 del capital social RESERVAS: DOTACIÓN • Acumulación de beneficios (P) Pérdidas y ganancias (P) Reserva legal (P) Reserva estatutaria (P) Reserva voluntaria • Ampliación de capital con prima de emisión ACTIVOS (P) Capital (P) Prima de emisión • Revalorización de activos ACTIVOS (P) Reserva de revalorización 39 RESERVAS DOTACIÓN Las reservas pueden permanecer indefinidamente en la empresa, pero bajo determinados supuestos la empresa también puede disponer de ellos. • Compensación de pérdidas (P) Reserva legal (P) Reserva voluntaria (P) Pérdidas y ganancias • Ampliación de capital con cargo de recursos (P) Reserva voluntaria (P) Capital • Reparto de dividendos (P) Reserva voluntaria (P) Dividendo activo a pagar 8.4. RECURSOS AJENOS A LARGO PLAZO Son acuerdos con agentes distintos a los propietarios que han permitido obtener recursos financieros con un vencimiento superior al C/P. Derivada de operaciones reales => Proveedores de inmovilizado Clases de financiación ajena Préstamos Derivada de operaciones financieras Empréstitos Préstamos => Fondos materialeizados en dinero obtenidos de empresas financieras (bancos) Empréstitos => Obtener fondos de los ahorradores emitiendo títulos que representan una parte alícuota del total de la deuda y que cotizan en bolsa. • Recursos ajenos a L/P • Obtención de fondos (A) Bancos 40 (P) Préstamos a L/P • Costes financieros asociados al préstamo (G) Intereses de préstamo (P) Acreedores por intereses (A) Bancos • Reembolso (P) Préstamo a L/P (P) Préstamo a C/P (P) Préstamo a C/P (A) Bancos TEMA 9: INVERSIONES FINANCIERAS 9.1. CONCEPTO Y CLASES DE INVERSIONES FINANCIERAS Son adquisiciones de naturaleza financiera, entonces son bienes patrimoniales financieros, como por ejemplo participaciones en el capital de empresas, adquisición de obligaciones de empresas, préstamos a otras empresas, etc. Dos tipos principales: • Inversiones financieras a L/P: Forman parte del activo. Son las inversiones financieras permanentes en elementos ajenos al proceso productivo • Inversiones financieras a C/P: Están dentro del activo circulante y son las inversiones financieras temporales o activos financieros corrientes. IF permanentes en capital Valores de renta variable IF temporales en capital Valores de renta fija a L/P Clases Valores de renta fija Valores de renta fija a C/P Crédito a L/P Préstamos concedidos Crédito a C/P 41 9.2. VALORACIÓN DE LA ADQUISICIÓN DE INVERSIONES DE NATURALEZA FINANCIERA Como criterio general, las IF se valoran por su precio de adquisición − Precio de adquisición de títulos valores: Importe satisfecho +Comisiones +Derechos preferentes de suscripción − Precio de adquisición de créditos Importe entregado 9.3. DEPRECIACIÓN DE LAS INVERSIONES FINANCIERAS No se van a amortizar, no se deprecia como consecuencia de la actividad productiva ni tampoco se van a reconvertir a través del proceso productivo. Si que son necesarias correcciones valorativas cuando el precio de mercado es inferior al precio de adquisición. Provisión: Reflejo contable de la pérdida reversible que sufren las inversiones financieras cuando, al cierre del ejercicio, el mercado infravalora la inversión. Esta pérdida se cuantifica como: P.adq − valor de mdo (al cierre) (G) Dotación a la provisión para valores negociables (A) Provisión para valores negociables Para los títulos valores (acciones/obligaciones) el valor de mdo es: • Si cotizan: Menor (cotización media del último trimestre/cotización último día => se coge el que sea menor de los dos según el principio de prudencia) • Si no cotizan: (solo acciones) Valor técnico de las acciones = patrimonio neto/nº acciones 9.4. RENDIMIENTOS Y RESULTADOS PROCEDENTES DE LA ENAJENACIÓN DE INVERSIONES FINANCIERAS • Rendimientos periódicos: Como inversor, la empresa los recibe en momentos determinados, previamente fijados en la negociación. Tipos según inversión: • Valores de renta variable: dividendos • Valores de renta fija: intereses • Créditos: Intereses Los tres se registran en la cuenta de ingresos financieros • Rendimientos asociados: Margen (beneficios o pérdidas) obtenido en la venta o enajenación de inversiones financieras 42 Valor de mercado − valor neto contable Valor neto contable = Precio de adquisición − provisiones • Ejemplo: Una empresa compra el 31−3−00 acciones en bolsa como inversión a C/P. Compra 1000 acciones, cada una de ellas a 240 um con unos gastos inherentes a la adquisición de 10000 240000 (A) IFT en capital (A) Bancos 240000 El día 31−12−00 obtiene unos dividendos de 4 um por acción y además la cotización al cierre es de 240 um y la media del último trimestre es de 220 4000 (A) Bancos (G) Dotación a la prov. Por (I) Ingresos financieros (A) Prov. x dreprec. para diferencias de valor negociables valores negociables a C/P 4000 20000 20000 El 31−3−01 se venden a 250 250000 20000 (A) Bancos (A) Prov. x deprec. de valores neg. a C/P (A) IFT en capital 240000 (I) Beneficios de valores neg 30000 VNC = 220000 => 250000 − 20000 Bº = 30000 1 Agente económico (Decisión) Estructura organizativa Sistema económico de la entidad (actividad y patrimonio) Sistema de información contable Cont. externa: Hechos externos Cont. interna: Hechos internos = AF AC 43 NP P. exigible AF AC NP PELP PECP Rec. permanentes Pasivo circulante En el DEBE todos los gastos, y las pérdidas en el HABER. Por diferencia entre ambos obtenemos el beneficio o la pérdida Saldo deudor: D>H Saldo acreedor: H>D = = Se: Seguridad Social de la empresa SB: Salario Bruto St: Seguridad social a cargo del trabajador RP: Remuneración pendiente SL Salario líquido R: Retención IRPF Apertura del ciclo contable Librador/tomador (vendedor) Librado (Cliente o deudor) 44 Tenedor (Entidad financiera) Dos métodos Pv − VNC 60 − (150 − 100) 10 Pv − VNC 30 − (150 − 100) − 20 Pv − VNC 110 − (150 − 100) 10 Inmov FM AC RP RALP PC Motivos: Aumenta la garantía para conseguir fondos ajenos 45