Análisis de la valoración de existencias bajo IFRS-NIIF

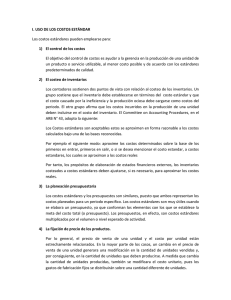

Anuncio

VIII CIAEC 078 ANALÍSIS DE LA VALORACIÓN DE EXISTENCIAS BAJO IFRS-NIIF María Isabel Duque Roldán Universidad de Antioquia (Colombia) Jair Albeiro Osorio Agudelo Universidad de Antioquia (Colombia) Lina María Muñoz Osorio Universidad de Antioquia (Colombia) ANALÍSIS DE LA VALORACIÓN DE EXISTENCIAS BAJO IFRS-NIIIF Resumen: Dentro de la regulación contable internacional existe una norma específica que se encarga de detallar el manejo contable que debe darse, desde el punto de vista estrictamente contable y como base fundamental para la toma de decisiones de los diferentes usuarios de la información financiera, a un rubro tan importante como las existencias o inventarios. Sin embargo, determinar su valor requiere de un proceso complejo y dispendioso, principalmente en las empresas manufactureras y como novedad la posibilidad que tienen en adelante las empresas de servicios; pues, en la teoría existe una gran cantidad de criterios alternos para su medición y registro en la contabilidad. Con este artículo se pretende describir de forma detallada, los diferentes elementos que componen la valoración y medición de las existencias, teniendo como base para ello la teoría general de costos y los estándares internacionales de contabilidad. Palabras clave: Normas internacionales de información financiera NIIF, normas internacionales de contabilidad NIC, IAS, existencias, valoración de existencias, sistemas de costos, contabilidad de costos, costos inventariables, costos no inventariables, costos de adquisición, costos de transformación Justificación Los inventarios o existencias son indiscutiblemente uno de los activos más importantes que poseen muchas compañías en el mundo, tanto manufactureras, como comerciales inclusive de servicios, y teniendo en cuenta que su medición puede realizarse de diversas formas, algunas de ellas a criterio de la empresa, al momento de evaluar los resultados es necesario identificar con absoluta claridad la forma en que fueron calculados, pues su inadecuado manejo y valoración puede incidir inclusive en la quiebra de los negocios y por el contrario, una buena valoración, administración y control podría contribuir al éxito empresarial; no en vano fue la segunda norma internacional de contabilidad en ser expedida en septiembre de 1974 cuando se presentó el primer borrador para discusión pública por parte del IASC (International Accounting Standards Committee). Tal y como lo señala Balada y Ripoll (en Álvarez, 1996, p. 22), hasta la década de los ochenta, el mantenimiento de grandes volúmenes de existencias se interpretaba como un signo de poder económico y buena administración. Incluso, en ocasiones se medía la solidez de una empresa por la cantidad de inventarios que era capaz de almacenar. Nada más lejos de la realidad. El estudio del costo de los productos o servicios y por consiguiente de las existencias, requiere comprender el complejo proceso de producción/servucción que los generó, diferenciando cada uno de los conceptos necesarios para una adecuada valoración y que permita que la información que de allí se derive sea base fundamental para la gestión y la toma de decisiones. Lo primero que habría que entender sobre este importante rubro, es que su valoración y registro implica la construcción de una compleja y completa red de registro de información a la cual comúnmente llamamos Contabilidad de Costos. Desconocer el manejo de dicha red de registro de información puede llevar a situaciones tan complejas para la empresa como: subvaloración o sobrevaloración de los costos de los productos o servicios, subvaloración o sobrevaloración de las utilidades, subvaloración o sobrevaloración de las existencias, inadecuadas interpretaciones por parte de analistas financieros y otros usuarios, de la información financiera y contable generada por la organización, desconocimiento o mala medición del costo de la capacidad ociosa, poca o casi nula identificación de costos muertos, incumplimiento de las normas contables y fiscales con las sanciones que ello puede implicar, preparación de información poco útil para la toma de decisiones relacionadas con fijación de precios, márgenes de utilidad, prospección y presupuesto o pérdida de competitividad. En este trabajo se hará pues, una descripción de todo el sistema de información que compone la valoración de las existencias, orientado principalmente a las empresas manufactureras, pero también aplicable a comerciales y de servicios, teniendo como base para ello la teoría general de costos y los estándares internacionales de información financiera NIIF/NIC, haciendo las precisiones a que haya lugar. 1. Definición de Existencias Las existencias están constituidas por bienes destinados a la venta en la operación normal de los negocios o a la producción (para su posterior venta), tales como materia prima, productos en proceso, artículos terminados y otros materiales o insumos que se utilicen como el empaque, envase de mercancía o las refacciones para mantenimiento que se consuman en el ciclo normal de operaciones (Carvalho, 2009, p. 187). El inventario se convierte en efectivo dentro del ciclo operacional de la compañía y, por consiguiente, se considera un activo corriente. En el balance general, se relaciona inmediatamente después de las cuentas por cobrar, porque es sólo un paso adelante en la conversión a efectivo de las cuentas por cobrar de los clientes (Meigs, 2001, p. 284). Según las normas internacionales de información financiera IFRS por sus siglas en inglés (Internacional Financial Reporting Standard) específicamente en la IAS(NIC) 2 (IAS: Internacional Accounting Standard), las existencias se definen como los activos poseídos para ser vendidos en el curso normal de la operación, en proceso de producción con vista a la venta o en forma de materiales o suministros para ser consumidos en el proceso de producción o en la prestación de servicios (IAS 2, párrafo 6). En el caso de un prestador de servicios, los inventarios incluirán el costo de los servicios para los que la entidad aún no haya reconocido el ingreso de operación correspondiente (IAS 2, párrafo 8). Así pues, según esta normativa, existen diferentes tipos de inventarios: inventario de bienes comprados y almacenados para revender, inventario de materiales y suministros para ser usados en el proceso productivo, inventario en curso de fabricación, inventario de productos terminados, inventario de servicios, inventarios de subproductos Es importante resaltar la diferencia que se encuentra en esta definición frente a la que tradicionalmente se ha hecho de este concepto, pues históricamente se ha manifestado que los inventarios o existencias son bienes corporales es decir tangibles que deben cumplir con unas características especiales como se dice en párrafos anteriores, pero la NIC 2 define a las existencias como activos que deben tener unas características especiales. Al referirse a activos se deja la posibilidad de que estos sean tangibles o intangibles, abriéndose la posibilidad de que muchas empresas que derivan sus ingresos de la prestación de servicios, deban considerar en la presentación de su balance general un rubro denominado inventarios de servicios o bienes intangibles.. Para lograr el adecuado control, valoración y registro de las existencias, es importante resaltar que la determinación de los costos de los productos o servicios, es el resultante de múltiples registros de costos y gastos, valoración de los inventarios, traslados entre cuentas de inventario, cálculo del costo de ventas, entre otros, que conforman una parte muy importante y estratégica de la contabilidad financiera; para esto se requiere la configuración de lo que se denomina “la contabilidad de costos”, la cual puede definirse como la disciplina que estudia las técnicas o los métodos que permiten la determinación del costo de un proyecto, de un proceso o de un bien a través de una medición directa, una asignación arbitraria o una distribución sistemática y racional (Barfield, 2005, p. 5). Tradicionalmente, la contabilidad se ha dividido en subsistemas, entre los cuales se encuentran la contabilidad financiera y la contabilidad de gestión. Ambos subsistemas son alimentados por información de costos, para que en cada uno de ellos se tomen decisiones: Valoración de inventarios Cálculo del costo de ventas Contabilidad de Costos Gestión Estratégica de costos Toma de decisiones Ilustración propia La contabilidad financiera también conocida como patrimonial, que según una acertada expresión mira de cara a terceros, proporciona, esencialmente, información histórica, lo que se concreta en unos estados financieros preparados según principios de contabilidad generalmente aceptados. La contabilidad de gestión, por el contrario, elabora información vinculada al futuro, destinada casi exclusivamente a quienes dirigen la empresa. La dirección, el usuario más importante, la utiliza para complementar sus tres funciones primordiales: planear, controlar y tomar decisiones. Cabe anotar que la distinción entre la contabilidad financiera y la contabilidad de gestión se institucionalizó en 1972 en los Estados Unidos, en esa fecha, el Institute of Managment Accountants estableció un reconocimiento diferente al Contador Público Titulado del Contador Administrativo Titulado (Giménez, 2001, p. 5-7). La contabilidad de gestión según el Institute of Management Accounting nos permite “la identificación, medida, acumulación, análisis, preparación, interpretación y comunicación de la información financiera y estratégica utilizada por los diversos niveles de la dirección para planificar, evaluar y controlar la organización y asegurar la asignación óptima de los recursos para todos los integrantes de la coalición empresarial”, persiguiendo los objetivos 1 de conocer cuál es el resultado y cómo lo obtiene cada uno de los centros y permitir, por consiguiente, la toma de aquellas decisiones que permitan mejorarlo; y facilitar el proceso de control a través de la 1 Alvarez López, José y otros. Contabilidad de gestión avanzada. Ed. McGraw-Hill, Madrid 1996, pag. 3 elaboración y confección del presupuesto (proceso de planificación), y del cálculo y análisis de las desviaciones (proceso de evaluación). Es en la relación contabilidad financiera-costos, donde efectivamente y en estricto sentido puede hablarse de contabilidad de costos, pues es esta relación la que implica la medición, la valoración y el registro de las existencias y por consiguiente el cálculo del costo de ventas, principalmente como apoyo en la preparación de los estados financieros. En la relación contabilidad de gestión-costos, actualmente se habla de gerencia estratégica de costos, es una relación orientada a la utilización de la información para apoyar la toma de decisiones de la administración, la gestión presupuestal, la planeación y el control. Es en el denominado ciclo de la contabilidad de costos en donde se registra la información contable relacionada con el costo de producción, el valor de las existencias y el costo de ventas. A este efecto, se presenta a continuación el esquema gráfico del ciclo de la contabilidad de costos a la luz de la norma internacional de contabilidad No. 2 (IAS 2) que se explicará en los numerales siguientes. 2. Medición de las existencias Como se dijo anteriormente, los inventarios pueden medirse de diferentes formas, de acuerdo con la utilización que se le pretenda dar a la información. Si el objetivo es la toma de decisiones internas bajo un modelo de contabilidad de gestión, son múltiples los criterios que pueden utilizarse, sin embargo para efectos de preparar informes financieros, los estándares internacionales de contabilidad definen la forma cómo deben medirse y valorarse. Es frente a esta medición donde se torna importante y necesario, aclarar los diferentes conceptos que la componen. 2.1 Criterio de medición: de acuerdo con la norma internacional de contabilidad, el criterio de medición de los inventarios será el costo o el valor neto realizable, el menor de los dos. 2.1.1 Valor neto de realización: es el precio estimado de venta de un activo en el curso normal de la operación menos los costos estimados para terminar su producción y los necesarios para llevar a cabo la venta (IAS 2, párrafo 6). Es importante recordar que los inventarios deben reflejarse en la contabilidad inicialmente por su costo histórico y al cierre del periodo contable deben reconocerse, de ser necesario, las contingencias por pérdida del valor o deterioro, que permitan ajustarlo a su valor neto de realización. 2.1.2 Costo: este es un concepto muy contradictorio en los estándares internacionales de contabilidad, pues aunque es recurrente su utilización, principalmente en la IAS 2, no se encuentra definido dentro del marco conceptual para la información financiera; es decir, no existe una definición del concepto y de sus diferentes derivaciones, no se hace claridad sobre la diferencia existente entre el concepto costo y el concepto gasto, ni sobre la diferencia entre el costo de producción y el costo de ventas, definiciones que son importantes y que por ejemplo, para el caso colombiano, español o americano, si existen en la normativa local. Por lo tanto, el costo entendido como criterio de medición, es un concepto complejo y para su cálculo debe tenerse en cuenta los siguientes aspectos que han sido definidos por la teoría general de costos: a) la diferencia entre un costo del producto/servicio (costos inventariables) y un costo del periodo (costos no inventariables); b) el sistema de costeo aplicado, c) el método de valoración de los inventarios o en su defecto la técnica de medición utilizada. 2.2 Costos del producto/servicio y costos del período: en el consumo de recursos que realiza una empresa. Se pueden distinguir dos clases o tipos de costos: 2.2.1 Costos inventariables: son todos los esfuerzos económicos orientados a la producción de bienes o a la prestación de los servicios y por lo tanto se deben cargar como un mayor valor de los productos hasta que estén listos para ser comercializados o vendidos o en el punto de expendio, en el caso de los servicios hasta que sea reconocido el ingreso de operación correspondiente. A continuación se presenta una definición de los principales costos inventariables a la luz de la NIC 2: • Costo adquisición: comprende el precio de compra, incluyendo aranceles de importación y otros impuestos (que no sean recuperables por la entidad ante las autoridades fiscales), los fletes y otros costos directamente atribuibles a la adquisición de las mercancías, materiales o suministros. Los costos generados por diferencias en cambio con otras monedas y los costos por intereses; sólo se incluyen como costo del inventario si se cumplen las circunstancias especiales contempladas en la NIC 21: Efectos en las variaciones en los tipos de cambio y en la NIC 23: Costos de financiamiento. Los descuentos comerciales, las rebajas y otras partidas similares se deducirán para determinar el costo de adquisición. • Costos de transformación o conversión: son aquellos costos directos e indirectos que son necesarios para transformar las materias primas en productos terminados. Los primeros tienen una relación directa con la producción. Se incluyen entre estos la mano de obra directa o los procesos tercerizados, y los costos indirectos son los demás costos necesarios para completar el proceso de producción o de servicios, pertenecen a este grupo: materiales o insumos indirectos, mano de obra indirecta, energía, depreciaciones de los equipos productivos, mantenimiento y reparaciones, entre otros; es el elemento más difícil de medir, dada la variedad de elementos que lo conforman y su relación, para efectos de asignación, con la capacidad de producción. • Otros costos: son aquellos en que se haya incurrido para dar a los inventarios su condición y ubicación actual, tales como costos indirectos no derivados de la producción o los costos de diseño de productos para clientes específicos o ciertos empaques. • Costos de los inventarios para un prestador de servicio: son aquellos necesarios para la prestación del servicio. Se componen fundamentalmente de mano de obra y otros costos del personal directamente involucrado en la prestación del servicio, incluyendo personal de supervisión, así como otros costos indirectos atribuibles. 2.2.2 Costos no inventariables: se consideran costos no inventariables, aquellos explícitamente excluidos por la normativa internacional y que contablemente tienen un tratamiento similar a los “gastos”, es decir, son costos para los cuales no se puede establecer una relación directa ni indirecta con las existencias, pues no fueron necesarios dentro de la producción del bien o la prestación del servicio. También pueden clasificarse dentro de esta categoría, el consumo de recursos relacionado con actividades administrativas o de apoyo y actividades de comercialización o venta. El valor de estos conceptos deberá cargarse a los resultados del periodo. Según la norma internacional referida, los siguientes conceptos no deben incluirse dentro de los costos de los inventarios y por lo tanto se asignan como gastos del ejercicio en el que se incurrieron: - Las cantidades anormales de desperdicio de materiales, mano de obra u otros costos de producción. - Los costos de almacenamiento, a menos que esos costos sean necesarios en el proceso productivo, previos a un proceso de elaboración posterior. - Los costos indirectos de administración que no hayan contribuido a dar a las existencias su condición y ubicación actuales - Los costos de venta - Costos por intereses (sólo en limitadas ocasiones se pueden considerar costo) - Costos por diferencia en cambio (solo en limitadas ocasiones se pueden considerar costo). - Los costos indirectos no distribuidos (costo de la capacidad ociosa). En el caso de un prestador de servicios, la mano de obra y los demás costos relacionados con las ventas, y con el personal de administración general, no se incluirán en el costo de los inventarios, sino que se contabilizarán como gastos del período en el que se hayan incurrido. Frente al manejo que propone el estándar internacional para la capacidad ociosa relacionada con los costos indirectos fijos, tendríamos que aclarar que la capacidad ociosa se entiende como aquella parte de los factores fijos estructurales u operativos no utilizados en la producción y se puede expresar como la diferencia entre la capacidad instalada y la producción realmente efectuada. Esta capacidad ociosa tiene varias categorías, tal como se muestra a continuación: Diferencia permanente justificada No contempladas por la IAS 2 Diferencia permanente no justificada CAPACIDAD MÁXIMA Según la Diferencia temporal no justificada CAPACIDAD PRÁCTICA CAPACIDAD NORMAL Contemplada por la IAS 2 CAPACIDAD REAL IAS 2, la distribución de los costos indirectos fijos a los costos de conversión se basará en la capacidad normal de trabajo de los medios de producción. Por lo tanto según el estándar, la cantidad de costo indirecto fijo distribuido a cada unidad de producción no se incrementará como consecuencia de cambios en los niveles de producción -normal y real- ni por la existencia de capacidad ociosa entre estos dos niveles. Los costos indirectos fijos no distribuidos se reconocerán como gastos del periodo en el que han sido incurridos. El criterio adoptado por la IAS 2 al contemplar, para efectos contables, sólo la capacidad ociosa que se genera por la diferencia existente entre la capacidad normal y la real, excluyendo de este análisis los demás tipos de capacidad ociosa, es una posición conservadora que oculta el costo de otro tipo de ociosidad importante como la que se genera entre la capacidad práctica y la normal, lo que no impide que desde el punto de vista administrativo se puedan hacer visibles y se tomen decisiones sobre ellas. 2.3 Sistema de costos: el sistema o metodología de costeo podría definirse como el conjunto de reglas, procesos y procedimientos que hacen posible el cálculo sistemático de datos relacionados con el consumo de recursos necesarios para producir un bien o prestar un servicio, con el objetivo de suministrar información relevante encaminada a facilitar la toma de decisiones por parte de la dirección de la empresa, así como proceder a la valoración de la producción antes de ingresar al inventario. (Glosario Iberoaméricano de Contabilidad de Gestión).g Aunque la IAS 2 no trata este concepto directamente, se refiere a él de manera implícita, cuando utiliza los conceptos de cálculo sistemático o distribuciones y cuando habla de la medición. Inexorablemente al hablar de cálculo sistemático o estimación sistemática de costos, se debe pensar que detrás de todo esto debe haber un sistema de costos, es este sistema quien determina cuál es el valor de las unidades producidas o los servicios prestados mediante las distribuciones y cálculos que en él se realizan. Para obtener dicha información, es decir, para conformar un sistema de costos se requiere la definición de tres (3) aspectos básicos, de los cuales dependerá la confiabilidad del dato suministrado, ellos son: la base de costeo, el método de acumulación de costos y la filosofía de asignación de costos. 2.3.1 Base de costeo: este concepto hace referencia a la fuente u origen de los costos que sirven de base para la valoración de los productos o la prestación de los servicios, es decir, si los costos mediante los cuales se valoran los inventarios son históricos o reales, predeterminados o una combinación de ambos. Estas bases pueden ser: • Real o histórica: aplicar esta base implica asignar a la producción (productos o servicios) el valor de los costos realmente consumidos dentro del proceso de producción o dentro de la prestación de servicios. Aunque teóricamente es la base de costeo más indicada y que permitiría cumplir con las exigencias de la normatividad contable, tiene una profunda desventaja relacionada con la oportunidad en el cálculo de los costos, pues no siempre el dato real de los costos se conoce al momento de la producción o de la venta o al momento de la prestación de los servicios, principalmente lo relacionado con la mano de obra y los costos indirectos; por lo que debe esperarse hasta el cierre de las cuentas para conocer la cifra y en ese momento proceder a la valoración de las unidades o la valoración de los servicios. • Base estándar: es la que permite, ante la imposibilidad de conocer el costo real al momento de producir los bienes o de prestar los servicios, predeterminar el costo de las unidades. Tiene como fundamento estudios rigurosos del comportamiento de los costos, por lo que la base estándar, parte de un cálculo científico del costo y define el valor de materiales, mano de obra, costos indirectos y demás conceptos que deben consumirse, partiendo de unas condiciones normales de producción. Esta base, debe ser temporal, pues una vez se conozca el dato real, se deben calcular las respectivas variaciones generadas entre el costo real y el estándar y ajustar el valor de los inventarios al costo real.. Esta es una de las bases más utilizadas en la industria manufacturera. Según (Attiea, 2010) mientras que algunos académicos estaban muy ocupados señalando las debilidades del costeo estándar, otros observaron que esta herramienta de contabilidad sigue siendo ampliamente utilizada en todo el mundo. Estudios realizados en países desarrollados han mostrado tasas de utilización entre las empresas de hasta 73% en el Reino Unido y el 86% en Japón. Más concretamente, se afirma que más del 90% de 231 empresas encuestadas en el Reino Unido aplican el costeo estándar para el control de costos. Además, se encontró que el 63% de los gerentes informan que esta técnica es útil en la toma de decisiones. En otro estudio, el 76% de 303 contadores en el Reino Unido y el 73% de 85 especialistas en finanzas y contabilidad en Nueva Zelanda utilizaban costeo estándar. En la encuesta global de prácticas en empresa publicada por Horngren (2007, p. 229), se presentan unos resultados similares sobre el uso generalizado del costeo estándar por parte de los fabricantes de nueve países y que arrojan los siguientes resultados: Estados Unidos 76%, Irlanda 87%, China 87%, Reino Unido 76%, Nueva Zelanda 73%, India 68%, Singapur 56%, Australia 92% y Japón 90%. • Base normal: es la que combina costos reales y costos estándar en la valoración de los inventarios durante el proceso productivo (bienes o servicios). Es muy útil cuando en algunos costos como la materia prima y la tercerización, se puede identificar el valor real consumido, y para otros como la mano de obra y costos indirectos se debe predeterminar su valor hasta tanto no se conozca el dato real. Esta base también se considera estándar y debe ser ajustada al costo real al cierre del ejercicio contable. Las NIIF/IFRS, permiten la utilización de bases reales o estándar siempre y cuando ésta última se aproxime al costo real, es decir que las variaciones entre el costo real y el estándar no sean significativas y no afecten las decisiones económicas que son tomadas por los usuarios de la información contable. 2.3.2 Sistema de acumulación de costos: hace referencia a la forma como se registran o acumulan los costos a lo largo del proceso productivo. El método de acumulación de costos está muy relacionado con el tipo de productos que se fabriquen o el tipo de servicios que se presten, y con el tamaño de la empresa; pueden ser: • Ordenes de fabricación: es un sistema de acumulación de costos utilizado en entidades que generan cantidades limitadas de productos o servicios y donde el elemento central para el registro de costos es la orden de producción o fabricación, los costos se calculan para cada orden, generalmente este tipo de empresas no manejan existencias de producto terminado. • Procesos: se aplica cuando la empresa trabaja con volúmenes de producción altos y continuos y donde se pueden identificar diferentes procesos productivos por los cuales debe atravesar la producción. Bajo este sistema, se acumulan los costos incurridos en cada proceso durante un periodo específico y se van trasladando de manera acumulativa de un proceso a otro en muchos casos porque son procesos en serie, de forma que el último proceso acumula el costo de los anteriores. Es importante anotar, según Cuervo y Osorio (2007, p. 5), que los procesos también pueden ser secuenciales, paralelos, de ensamble o simplemente producción múltiple, en cada uno de ellos los costos se van acumulando de un proceso a otro. • Actividades: es otra forma de acumular costos, más detallada que los dos sistemas de acumulación de costos antes mencionados, parte del criterio que las actividades desarrolladas dentro de los diferentes procesos productivos son el principal elemento de acumulación de costos. La acumulación de costos por actividades es una forma relativamente reciente y ha sido promovida por los creadores del Costeo Basado en Actividades, más conocido como ABC. • Proyectos: es un sistema muy utilizado en aquellas empresas que trabajan en el desarrollo de proyectos con características especiales y diferenciadas, tales como constructoras. Se asemeja al sistema de acumulación de costos por órdenes de fabricación. En la IAS 2 no se habla explícitamente de los sistemas de acumulación de costos, lo que es entendible en el sentido de que cada empresa debe definir el que más se adecue a sus condiciones particulares y necesidades de información. 2.3.3 Filosofía de asignación de costos: hace referencia a los criterios que se tienen en cuenta al definir si un concepto consumido dentro del proceso productivo se considera costo del producto o servicio (inventariable) costo del periodo o gasto (no inventariable). Se mencionan las siguientes: • Trúput accounting: es una filosofía moderna para el cálculo y la gestión de los costos, centra su atención en lograr altos niveles de eficiencia dentro del proceso productivo eliminando los cuellos de botella y los inventarios innecesarios. El trúput considera que el material directo es el único costo inventariable (Goldratt, 2008, p.63), los demás costos deben ser asignados a resultados, por lo que no es un método válido desde el punto de vista contable. No es posible incrementar las utilidades de corto plazo incrementando el valor de los inventarios y con ello retrasando el reconocimiento de otros costos que ciertamente van a reducir las utilidades de periodos futuros (Corbett, 1998, p.31). • Costeo variable o marginal: considera como costos asignables al producto sólo aquellos que tienen un comportamiento variable en relación con la producción y que se modifican de acuerdo con ella. Bajo esta filosofía, los costos que tienen un comportamiento fijo durante un periodo específico deben ser asignados a los resultados y no deben incrementar el valor del producto o de los inventarios. Este sistema de acumulación tiene ventajas relacionadas con la identificación y separación de costos fijos y variables lo que facilita el análisis del conocido costo-volumen-utilidad (CVU), el cálculo de puntos de equilibrio, análisis marginales y escenarios para gestionar la capacidad; sin embargo no es permitida para efectos de valoración de los inventarios (Horngren, 2007, p. 307) ni bajo normas internacionales de información financiera. • Costeo directo: para muchos académicos, el concepto de costeo marginal o variable es lo mismo que costeo directo; otros por el contrario, consideramos que son dos filosofías de costeo diferentes. En esta, se considera como costos del producto/servicio o mejor, como costos inventariables, solamente los costos directamente asociados con ellos (fijos o variables), los demás, es decir, los costos indirectos se consideran gastos del período. Al igual, que la filosofía del costeo marginal, no está permitido el costeo directo para propósitos contables bajo normas internacionales de información financiera. • Costeo absorbente o completo: es una filosofía bajo la cual se incluyen como costos del producto la materia prima, la mano de obra, los costos indirectos y otro tipo de costos relacionados con la producción. Esta filosofía incluye tanto los costos directamente relacionados con los productos como los indirectos que requieren la aplicación de criterios o bases de asignación para su distribución entre los diferentes productos/servicios; también podemos decir que se incluyen todos los costos denominados fijos, variables y semifijos o semivariables. Es la filosofía de costos que debe aplicarse de acuerdo con la normatividad internacional para la determinación del costo de los inventarios, siempre y cuando se resten los costos asociados a desperdicios y capacidades ociosas. • Costeo total: es una filosofía según la cual se incluye dentro del costo del producto tanto los costos de producción como los gastos administrativos y de ventas, pues parte de la premisa de que todos ellos deben ser recuperados con la venta y que la estructura administrativa y comercial son necesarias para que el producto llegue hasta el consumidor final. Permite el cálculo de un costo por producto o servicio más acertado y útil para la toma de decisiones, por lo que se convierte en una herramienta interesante desde el punto de vista de la toma de decisiones; sin embargo, no es una metodología válida de acuerdo con la normativa contable internacional vigente, por lo que su rango de acción es netamente administrativo, no contable. 2.4 Métodos de valoración de inventarios: los métodos de valuación o valoración de inventarios fueron diseñados para calcular el valor de las unidades que hacen parte de un inventario mientras estén en él o para su salida. Es necesaria la definición del método para resolver el problema que surge cuando unidades con iguales características tienen costos diferentes al ingresar al inventario, dependiendo de la fecha en que lo hagan, el proveedor a quien se le compre, las cantidades compradas, los efectos de la inflación, las fluctuaciones del mercado, entre otros factores. El método seleccionado para la valuación de las existencias incidirá directamente en los resultados financieros del ente económico, en el valor de los inventarios, en los costos de producción, en los costos de venta y por ende, en las utilidades registradas en un periodo específico; de allí la importancia de escoger adecuadamente el método, identificando aquel que se acomode a la dinámica del negocio. La NIC 2, denomina a los métodos de valuación de inventarios con el concepto fórmulas de costos, aunque la teoría contable define por lo menos siete (7) métodos alternativos, cada uno de los cuales sólo tiene efectos de tipo contable, pues logísticamente las unidades pueden salir en un orden diferente al que se refleja en la información financiera, los estándares internacionales de información financiera reconocen como tal, sólo los siguientes métodos de valoración: 2.4.1 Identificación específica: es el método recomendado cuando existen productos que tienen la característica que no son intercambiables entre sí, su costo es alto, y los sistemas de información de los que se disponen permiten la asociación perfecta entre la unidad física y su costo, dentro del inventario y al momento de su salida. El párrafo 23 de la NIC 2, especifica que el costo de los inventarios de productos que no son habitualmente intercambiables entre sí, así como de los bienes y servicios producidos y segregados para proyectos específicos, se determinará a través de la identificación específica de sus costos individuales. No intercambiables entre sí, se refiere a que no existe otro producto exactamente igual, cada uno tiene unas características que lo hacen diferente y por ende no intercambiable. Este tipo de productos permiten su identificación hasta que está en manos del cliente final. 2.4.2 PEPS (primeras en entrar, primeras en salir): este método supone que las primeras mercancías compradas o producidas son las primeras en ser vendidas, por lo tanto, el inventario final estará valorado a los últimos precios, de esta manera los costos de las primeras unidades compradas se llevan al estado de resultados como costo de la mercancía vendida, mientras que los últimos costos aparecen en el balance general en forma de inventario. El método sigue la tendencia del mercado, es decir, si los precios descienden, se valoran al precio más bajo, pero si por el contrario los precios aumentan, los inventarios se valoran al precio más alto (Carvalho, 2008, p.223). Según la NIC 2, si los bienes son intercambiables entre sí se debe optar por este método o por el promedio ponderado. Intercambiables entre sí significa que los bienes tienen características similares que pueden dar objeto a intercambio entre ellos. 2.4.3 Promedio ponderado: es tal vez el método más utilizado por las empresas porque facilita el registro y la valoración de los inventarios, al generar informes de salida de los productos con un único costo unitario para cada referencia individualizable o intercambiable entre sí. Su aplicación se basa en la división costo total sobre el total de unidades, para tener un costo promedio unitario que se actualiza cada que ingresa un nuevo lote de productos. Si los costos de producción permanecen estables de un período al siguiente, es recomendable usar el método de valoración promedio ponderado, el cual no rastrea la producción y los costos del período anterior separados de la producción y los costos del período actual (Hansen, 1996, p. 172). 2.5 Técnicas para la medición de costos: son mecanismos que pueden utilizar las empresas para la estimación del costo de sus inventarios y el costo de ventas: ante la complejidad o imposibilidad aplicar una fórmula de costos, siempre y cuando el valor calculado se aproxime al costo real de dichos productos. • Método del minorista o retail: este método utiliza como base para la predeterminación del costo de ventas y del valor de los inventarios, el margen bruto que se estima debe generar cada producto o grupos de productos. Para ello, es indispensable llevar un registro de los costos a los cuales se produce o adquieren las unidades y los precios de venta a los cuales se ofrecen, para con ello determinar el porcentaje que corresponde al costo y a la utilidad y con ello hacer las valoraciones. Según la NIC 2, se permite explícitamente el uso del retail para la determinación del costo de las existencias, cuando haya un gran número de artículos que rotan velozmente, que tienen márgenes similares y para los cuales resulta impracticable utilizar otros métodos. Según Antón y Vidal (2008, p. 129) las ventajas que ofrece el método de los minoristas en relación con los tradicionales, se debe a las especiales características del sector comercio, como son: una elevada rotación de mercancías, los inventarios se encuentran valorados en los establecimientos a precios de venta al público (PVP), el PVP se ve mermado por una relación de gastos comerciales y financieros, y la fecha de cierre coincide con épocas de gran actividad comercial. Este reconocimiento explícito, que revela el IAS 2, constituye una vía de solución para aquellas empresas dedicadas al comercio al por menor que debido a sus particulares circunstancias les resulta de difícil aplicación los métodos tradicionales. • Costo estándar: es otra forma de estimar los costos de los inventarios y el costo de ventas. En este contexto, el estándar se debe entender como una técnica que permite a través de una medición de costos que se hace a partir de condiciones normales de utilización de los factores producción (materiales, mano de obra y otros costos), estimar cuál podría ser el costo de las unidades vendidas y de las que permanecen en el inventario cuando no es posible la aplicación de un sistema real. El estándar como técnica de costeo tiene un alcance limitado, por lo tanto no tiene el mismo tratamiento que el costo estándar cuando hace parte de un sistema de costeo. Toda empresa debe emplear el mismo método de valoración para todos los inventarios que tienen naturaleza similar. Para los inventarios con naturaleza o uso diferente se puede justificar la utilización de otros métodos de valoración. . 3. Conclusiones • Los inventarios requieren para su adecuado manejo y valoración una compleja red de información que incluye la definición de los costos inventariables, el método de valoración de inventario y el sistema de costeo (con sus tres componentes: base, método de acumulación y filosofía de asignación), teniendo siempre en cuenta el cumplimiento de la normativa contable en materia de costos e inventarios. Es común que estos conceptos se confundan, pero es una obligación de los profesionales que trabajan en el área contable, tener total claridad al respecto, para la adecuada revelación de información, acertados reportes y por ende una sensata toma de decisiones por parte de los responsables. • Existen múltiples formas de configurar un sistema de costos, sin embargo, no todas ellas son permitidas para efectos de valoración de los inventarios; razón por la cual las empresas deben ser muy cuidadosas en la escogencia del sistema de costos a aplicar, en el entendido de que éste debe cumplir la doble misión de entregar información útil para la toma de decisiones pero a la vez debe cumplir con la normativa contable relacionada con los inventarios y costos, la cual exige que el sistema de costos tenga: 1) una base real o muy cercano a él, 2) frente al método de acumulación, cualquiera de ellos es permitido y 3) una filosofía de costeo absorbente o completa en la cual se haya descontado los desperdicios y los elementos ociosos . • Aquellas empresas que utilizan una filosofía de asignación de costos diferente a la absorbente, para efectos de toma de decisiones internas, deberán ajustarla para efectos de valorar sus inventarios. • Las normas internacionales de información financiera NIIF/IFRS, platean a las organizaciones nuevos retos en relación con la medición de los inventarios y un mayor alcance de aplicación de la contabilidad de costos, en aspectos como el reconocimiento del inventario de servicios en curso o intangibles para la venta, la necesidad de armonizar la valoración de los inventarios para efectos contables vs. los criterios que deben seguirse para efectos fiscales o con el cálculo de capacidades ociosas y desperdicios. • Es muy importante que las empresas en las revelaciones que hacen en sus notas a los estados financieros, especifiquen las principales clases de inventarios, el método y las bases de valuación que se utilizan y las provisiones calculadas sobre éste. Esto implica detallar el sistema de inventario, el método de valuación y el sistema de costeo que se utiliza, lo que contribuirá a la obtención de una información transparente y de mejor calidad que redundará en el control efectivo de los resultados. Bibliografía • Álvarez, J., y otros (1996). Contabilidad de gestión avanzada. Editorial McGraw Hill. España. • Anderson, H.R. (1977). Conceptos básicos de contabilidad de costos. Continental S.A. España. • Antón, M. y Vidal, J. (2008). Estudio de caso evaluación del método de los minoristas (NIC 2) contable y extracontable en la valoración de existencias del sector comercio. Colombian Accounting Review. Sello editorial Universidad de Medellín. • Attiea M., Walid, C., Rosmy, J.L., Ananth, R. (2010). Is Standard Costing Still Relevant? Evidence from Dubai. Management Accounting Quarterly. Volumen 11, Número 2. Institute of Management Accountants. Estados Unidos de América. Disponible en: http://www.faqs.org/periodicals/201001/2013063221.html • Backer, M., Jacobsen, L. (1983). Contabilidad de costos. Un enfoque administrativo para la toma de decisiones. McGraw Hill. México. • Barfield, J.T., Raiborn, C.A., Kinney, M.R. (2005). Contabilidad de costos. Tradiciones e innovaciones. Thomson editores. México. • Carvalho, J.A. (2009). Estado de resultados. Procesos contables. Ecoe editores. Bogotá. • Corbett, T. (1998). La Contabilidad del Trúput. Ediciones Piénsalo, Colombia. • Cuervo, J., y Osorio, J. (2007). Costeo basado en actividades ABC y gestión basada en actividades ABM. Ecoe ediciones. Bogotá. • Goldratt, E. (2008). No es cuestión de suerte. Ediciones Granica, Mexico. • Hansen, D., Mowen, M. (1996). Administración de costos: contabilidad y control. International Thomson Editores. México. • Horngren, CH., Datar, S.M., Foster, G. (2007). Contabilidad de costos: un enfoque gerencial. Pearson education. México. • International Accounting Standards Board. Normas Internacionales de Información Financiera 2003. Traducción: CISSPRAXIS, con autorización de IASB. Londres, septiembre de 2003. • Meigs, R.F., y otros. (2002). Contabilidad, la base para la toma de decisiones comerciales. Editorial McGraw Hill. Bogotá. • Glosario Iberoamericano Iberoamericano de de Contabilidad contabilidad de de Gestión. Gestión. Observatorio Disponible en: http://www.observatorio-iberoamericano.org • Rayburn, L. (1999). Contabilidad y Administración de Costos. McGraw-Hill Interamericana editores. México. • Zapata, P. (2007). Contabilidad de Costos Herramienta para la Toma de Decisiones. McGraw-Hill Interamericana. Bogotá.