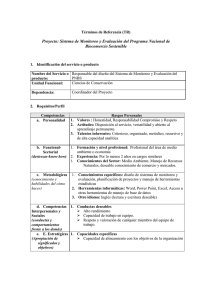

- Ninguna Categoria

unctad ditc bcc 2008 1 Sp

Anuncio