RESUMEN INFORMATIVO - Banco Central de Cuba

Anuncio

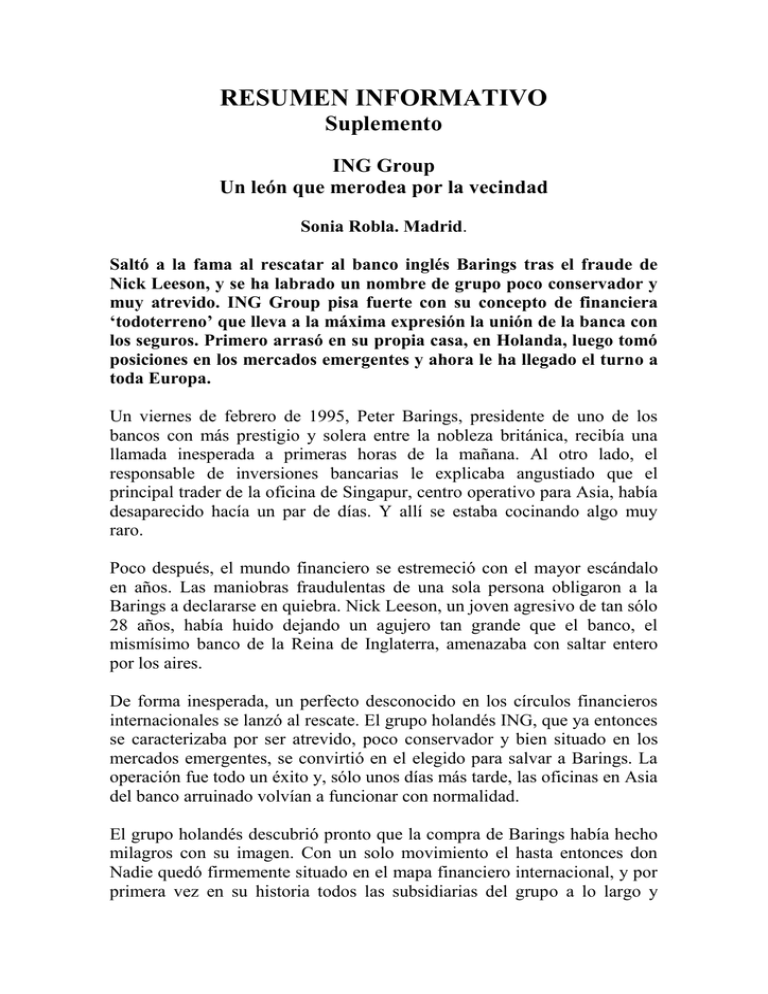

RESUMEN INFORMATIVO Suplemento ING Group Un león que merodea por la vecindad Sonia Robla. Madrid. Saltó a la fama al rescatar al banco inglés Barings tras el fraude de Nick Leeson, y se ha labrado un nombre de grupo poco conservador y muy atrevido. ING Group pisa fuerte con su concepto de financiera ‘todoterreno’ que lleva a la máxima expresión la unión de la banca con los seguros. Primero arrasó en su propia casa, en Holanda, luego tomó posiciones en los mercados emergentes y ahora le ha llegado el turno a toda Europa. Un viernes de febrero de 1995, Peter Barings, presidente de uno de los bancos con más prestigio y solera entre la nobleza británica, recibía una llamada inesperada a primeras horas de la mañana. Al otro lado, el responsable de inversiones bancarias le explicaba angustiado que el principal trader de la oficina de Singapur, centro operativo para Asia, había desaparecido hacía un par de días. Y allí se estaba cocinando algo muy raro. Poco después, el mundo financiero se estremeció con el mayor escándalo en años. Las maniobras fraudulentas de una sola persona obligaron a la Barings a declararse en quiebra. Nick Leeson, un joven agresivo de tan sólo 28 años, había huido dejando un agujero tan grande que el banco, el mismísimo banco de la Reina de Inglaterra, amenazaba con saltar entero por los aires. De forma inesperada, un perfecto desconocido en los círculos financieros internacionales se lanzó al rescate. El grupo holandés ING, que ya entonces se caracterizaba por ser atrevido, poco conservador y bien situado en los mercados emergentes, se convirtió en el elegido para salvar a Barings. La operación fue todo un éxito y, sólo unos días más tarde, las oficinas en Asia del banco arruinado volvían a funcionar con normalidad. El grupo holandés descubrió pronto que la compra de Barings había hecho milagros con su imagen. Con un solo movimiento el hasta entonces don Nadie quedó firmemente situado en el mapa financiero internacional, y por primera vez en su historia todos las subsidiarias del grupo a lo largo y ancho del mundo, incluyendo las aseguradoras de Singapur, hacían cola para añadir el prefijo ING a sus nombres. Ése fue el golpe que operó la metamorfosis: el que había nacido como perdedor se convirtió en un ganador nato. Principios difíciles. El ING, que el año pasado logró unos beneficios netos de poco más de 300.000 millones de pesetas, surgió hace tan sólo siete años, en 1991, de una atípica fusión entre el tercer grupo bancario del país, NMB Postbank, y la mayor compañía de seguros, Nationale-Nederlanden. Comenzó pisando fuerte al introducir el nuevo concepto de banca-aseguradora, que ofrece productos bancarios por medio de los canales de distribución de seguros, y viceversa, tanto en el sector privado como en el corporativo. Con este planteamiento de base, ambas empresas eran perfectamente complementarias. De un lado, Nationale-Nederlanden representaba una pudiente compañía con problemas de distribución y una cuota de mercado cada vez más erosionada. Del otro, el NMB Postbank ofrecía nuevos puntos de venta en los bancos y las oficinas de correos, pero tenía problemas para financiar una expansión recientemente iniciada. La idea del ING era novedosa y aún hoy suena bastante lógica: el objetivo es hacerse con la mayor cantidad posible de ahorros y vender una amplia oferta de productos financieros, en vez de limitarse al papel de intermediario en los seguros y en los fondos de pensiones. La posibilidad de cooperación entre ambos sectores ya había sido explorada por otros bancos en Alemania y Francia, pero no con el empeño del ING Group. Un buen planteamiento entonces, que, al menos al principio, no dio los resultados esperados. De hecho, durante los dos años que siguieron a la fusión, el nuevo grupo tuvo que dedicarse más a solucionar asuntos internos que a implementar su concepto de banca-aseguradora. De entrada gran parte de los accionistas de Nationale-Nederlanden consideraron que con la operación salían perjudicados, e impidieron la definitiva aprobación del acuerdo durante varios meses. Luego, la red de vendedores de seguros a comisión que tenía la compañía organizó una pequeña revolución por miedo a perder terreno si los productos se vendían exclusivamente a través de los bancos. En un país como Holanda, en el que prima el consenso, esta oposición retrasó durante mucho tiempo la verdadera unión de ambos servicios y forzó al ING a pisar con pies de plomo. Por si esto fuera poco, desde el primer momento se hicieron patentes las grandes diferencias corporativas: de un lado, hombres y mujeres provenientes del mundo de los seguros acostumbrados a trabajar a largo plazo; del otro, banqueros habituados a lo inmediato. “Esto es algo así como tratar de fusionar el Feyenoord de Rotterdam y el Ajax de Amsterdam”, observaba desesperanzado uno de los miembros del consejo de dirección, evidentemente aficionado al fútbol. Tiempo después, otras piezas importantes de la organización reconocieron que en aquel momento, a tan sólo unos meses de su nacimiento, el ING había atravesado por dificultades que calificaron de “más que muy graves”. Y a todo esto se añadió un escándalo financiero. Cinco ex directores del banco se vieron envueltos en acusaciones de turbias financiaciones privadas, y el escándalo incluso salpicó al presidente del grupo. Los hechos de los que se acusaba a Wim Scherpenhuijsen Rom –un gran estratega que en tan sólo diez años había conseguido hacer de NMB el mayor conglomerado financiero del país– habían ocurrido 14 años atrás, pero fueron suficientes para determinar su partida inmediata. El elegido para sucederle fue Aad Jacobs, un brillante miembro del consejo de dirección: su prioridad número uno fue tratar de recuperar la buena imagen de la casa. De entrada, Jacobs ofreció a todos aquellos directivos que tuvieran su currículo manchado una especie de amnistía, eso sí, previa confesión de sus fechorías. En su obsesión por limpiar el nombre del ING, Jacobs llegó a extremos casi ridículos. En 1993, el ING rompió relaciones con un cliente de más de 15 años porque era propietario de varios sex-shops y una empresa de atuendos de piel para sadomasoquistas. Poco antes, Jacobs había invitado a cerrar su cuenta a una conocida revista holandesa que publica todo tipo de información sobre drogas blandas. Mercados emergentes. Jacobs apostó por una fuerte inserción en los mercados emergentes de América Latina, Asia y Europa del Este. “La imperfección e incluso el caos que reina en el mundo de los negocios en los países en desarrollo crean oportunidades reales para los bancos que estén dispuestos a aceptar los retos”, era la filosofía del nuevo presidente. Por ello, al principio, la expansión en Europa fue mucho más lenta que la de los competidores. El ING se lanzó a los mercados de Europa del Este aprovechando como nadie las oportunidades que surgían con la privatización de los bancos que un día fueron comunistas. En 1993, con la adquisición de un importante paquete del Bank Slaski, el ING se convirtió en la primera entidad de Europa occidental que hacía una inversión significativa en un banco polaco. Hoy, después de una reciente ampliación, Polonia se ha convertido para el ING en el tercer mercado nacional, tras Bélgica y Holanda. El grupo se ganó en poco tiempo una reputación de príncipe valiente por atreverse a entrar en vanguardia en mercados como Cuba y Corea del Norte: destinos exóticos, algunos de los cuales algo tenían de relajo vacacional. En Cuba, por ejemplo, no se permiten transacciones comerciales, por lo que la sucursal de La Habana, hasta hoy día, se centra en estimular las relaciones comerciales y financieras con otros países latinoamericanos y europeos. Ni un solo florín de beneficios para el ING, pero mucha publicidad. El apoteósico rescate de Barings, entidad muy reputada en la negociación de valores y en las finanzas corporativas en Asia y América Latina, terminó por apuntalar definitivamente al ING en los mercados emergentes. Además, el banco británico encajaba en la estrategia de expandir la gestión de activos, un sector que se había convertido en un nuevo pilar del grupo. Poco a poco, a medida que consolidaba la expansión internacional, el ING, que actualmente emplea a 68.000 personas en 58 países de los cinco continentes, ha puesto en práctica la idea de un grupo financiero todoterreno. Nationale-Nederlanden vende una proporción cada vez mayor de seguros de vida a través de las oficinas del banco, mientras que muchos fondos mutuales y otros productos bancarios se adquieren a través de los intermediarios de seguros. El espectro de productos de financiación es amplio. Mientras la parte bancaria del ING ofrece préstamos a corto plazo, los seguros dan apoyo financiero con un horizonte más amplio. Uno de los casos más sonados que explica esta combinación ha sido una operación con PCM, editora de periódicos holandeses que compró varias cabeceras a Reed Elsevier, la editorial angloholandesa. El grupo ING prestó a PCM parte del dinero necesario para la compra, pero también dio respaldo en forma de capital propio a largo plazo. Como resultado final, el ING se convirtió en propietario de un 35% de PCM. Con todo, la fusión total del banco y la aseguradora no se ha dado a nivel internacional. En cada país, el grupo tiene que buscar las fórmulas que le permita la legislación. El matrimonio banca-seguros en muchos países europeos no se permite por considerarse como una excesiva concentración de poder. La llegada del euro. Con los cimientos bien fijados en Holanda y en los mercados emergentes, el ING, cuyo activo total creció el año pasado un 27,5% hasta situarse en cerca de los 47 billones de pesetas, vuelve ahora sus ojos a los vecinos europeos. La idea de buscar un segundo mercado nacional cerca de casa no era nueva, pero se convirtió en una necesidad imperiosa tras el anuncio de la inevitable llegada de la moneda única. Sólo que el ING no era el único que hacía planes para fortalecer sus posiciones en el Benelux. Ya en septiembre de 1995 algo importante se estaba tramando entre bastidores en la reunión de otoño del Fondo Monetario Internacional. En los pasillos, los más poderosos banqueros belgas, capitaneados por su ministro de Finanzas, Philippe Maystadt, organizaban la estrategia para crear la Gran Banca Belga, un grupo bancario nacional para hacer frente a la competencia que crea la unión monetaria. Hasta el nombre, GBB, ya sonaba bien. Con una sola operación, el ING dio al traste con sus planes. En septiembre del año pasado, en la mayor transacción bancaria extranacional realizada hasta el momento en Europa, se hizo con la mayoría del Banco Bruxelles Lambert (BBL), el segundo banco belga que ya controlaba con poco más del 20%. No era la primera ocasión en la que el grupo holandés trataba de conquistar ese banco y por medio de él afianzarse en el mercado belga. Corría el otoño de 1992 cuando al entonces presidente de ING, Wim Scherpenhuijsen Rom, se le ocurrió apostar por el BBL. Fue una operación frustrada. Eran los tiempos difíciles y los accionistas francófonos se encargaron de que la venta no prosperase. Siete años después Jacobs ha logrado establecer ese tan ambicionado segundo mercado nacional, parte de la estrategia diseñada, antes de que, como prevén los analistas del grupo holandés, las adquisiciones y fusiones bancarias se aceleren con la entrada en vigor del euro. Con la compra del BBL, el grupo ING ha dejado bien claras tres cosas que desde hace tiempo venía anunciando: que quiere aumentar su presencia en Europa, que está dispuesto a diversificar la base de sus ingresos, procedentes todavía, sobre todo, del mercado holandés y que, como buen calvinista holandés, sabe esperar el mejor momento para comprar. El grupo quiere a toda costa mantenerse con pie firme en el mercado.“Eso no lo consigue un pez chico”, advirtió Jacobs poco antes de jubilarse en junio, consciente de dejar un apasionante panorama a su sucesor, el recién estrenado Godfried Van Lugt. Junto a los anuncios del ING se alzan los augurios de los analistas más experimentados: la fiera retratada en el logotipo no ha hecho más que despertar... y mira con mucho interés al sur de Europa. Fuente: Cinco días, 17/08/98 CIBE-BCC,19/08/98