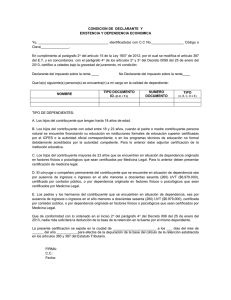

Ley de Impuesto sobre la Renta

Anuncio