telecom1t06

Anuncio

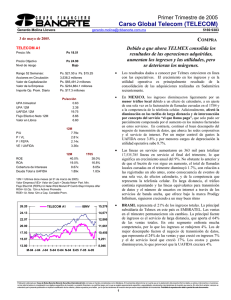

Carso Global Telecom (TELECOM) COMPRA – Riesgo Bajo [email protected] 16.8 % En Embratel, con la integración de las operaciones de Net y la consolidación de Telmex Brasil y PrimeSys, se deberá de fortalecer el crecimiento del negocio de transmisión de datos. También la expectativa es que se logren ahorros importantes por sinergias y mayor eficiencia en el uso de las redes y de la posibilidad de acceso directo a los clientes. * Promedio diario en millones de Pesos 33.30 21,934 IBMV TELECOM A1 20,024 27.50 18,114 24.60 16,204 21.70 14,294 18.80 12,384 15.90 10,474 A-06 30.40 VALUACION HISTORICA 35 15 Promedio Histórico VE/UAFIDA 12 30 20 9 15 P/U 25 10 6 5 0 3 Dic-05 En MEXICO, los resultados fueron débiles afectados por la disminución en las tarifas y por la mayor penetración de la telefonía celular, que mantiene sin crecimiento el tráfico local. Se observa un mayor tráfico en larga distancia, en particular en la internacional entrante, creemos que impulsada por la migración y una mayor actividad económica. También continuó el buen desempeño del negocio de transmisión de datos, y el servicio de Internet. En México está en revisión la iniciativa que permitirá la convergencia de los servicios de telefonía, transmisión de datos y video, lo que podría de generar una nueva área de oportunidad. ANALISIS FINANCIERO Deuda / Capital 1.16x Cobert. Intereses 8.09x Deuda Tot/UAFIDA 1.56x F-06 En cuanto a la valuación, la acción cotiza a un descuento del 7%, con respecto al Valor Neto de sus Activos (VNA). Desde este aspecto el potencial de alza del precio de las acciones de TELECOM es positivo. Así, reiteramos nuestra recomendación de COMPRA-Riesgo Bajo, con un precio objetivo a 12 meses de Ps 30.10. RENDIMIENTOS 12 MESES ROA 17.95% ROE 44.32% Dic-04 Se presenta la posibilidad de que se permita la convergencia de los servicios de telefonía, transmisión de datos y video, lo que podría de generar una nueva área de oportunidad. MULTIPLOS 12 MESES VE / UAFIDA 5.32x P/U 7.42x P / VL 2.94x E-06 En Brasil aumentaron los ingresos y los márgenes de utilidad son mayores. J-05 En México, el tráfico local continúa estancado, pero hay un aumento interesante en los ingresos por transmisión de datos e internet. E-00 TELMEX mostró resultados operativos débiles en México, por tarifas menores y poco tráfico; en América Latina los resultados de las operaciones mejoran. VALUACION DE LA EMPRESA No. Acciones 3,497.4 18.1 Importe Operado* Valor Mercado 90,092 Deuda Total 113,651 Efectivo 13,530 Deuda Neta 100,121 Minoritario 67,094 Valor Empresa 387,206 Ventas Netas 12m 164,190 UAFIDA 12m 72,724 Utilidad Neta 12m 12,148 Valor en Libros 8.8 Dic-99 TELECOM incrementa su participación en TELMEX al 47.1%, tras la adquisición de 322 millones de acciones en los últimos doce meses. VE/UAFIDA Rendimiento Esperado [email protected] 0.00 D-05 Ps 1670–2223 Dic-03 Ps 30.10 Dividendo: O-05 Precio Objetivo 12 meses: Marissa Garza Ostos Dic-02 Ps 17.00 S-05 Mínimo 12 meses: 8 de mayo de 2006. Dic-01 Ps 29.50 A-05 Ps 25.76 Máximo 12 meses: Dic-00 Precio Actual: Primer Trimestre de 2006 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Carso Global Telecom (TELECOM) COMPRA – Riesgo Bajo Precio Actual: Ps 25.76 Máximo 12 meses: Ps 29.50 Mínimo 12 meses: Ps 17.00 Precio Objetivo 12 meses: Ps 30.10 Dividendo: Ps Rendimiento Esperado RESULTADOS TRIMESTRALES Primer Trimestre de 2006 8 de mayo de 2006. Marissa Garza Ostos [email protected] 0.00 [email protected] 16.8 % 1T06 1T05 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 41,556 19,825 6,951 12,874 1,358 11,516 3,927 62 0 4,420 3,231 0.92 18,897 41,726 19,317 7,260 12,057 1,351 10,706 4,377 -11 0 4,024 2,294 0.66 18,661 MARGENES 1T06 1T05 ∆ 4T05 Los activos de TELECOM son en su gran mayoría acciones de TELMEX. La empresa posee 10,021 millones de acciones de TELMEX que equivalen al 47.1% del total en circulación. Estimamos que con esta tenencia, TELECOM posee más del 70% de las acciones con derecho a voto de la compañía de telefonía. (millones de pesos al 31 de marzo de 2006) -0.4% 2.6% -4.3% 6.8% 0.5% 7.6% -10.3% #N/A #N/A 9.8% 40.9% 1.3% 41,693 19,607 8,562 11,045 2,030 10,264 2,260 114 0 4,566 3,552 1.02 16,663 47.7% 46.3% 47.0% Margen UAFIDA 45.5% 44.7% 40.0% Margen Operativo 31.0% 28.9% 26.5% 7.8% 5.5% 8.5% RESUMEN DEL BALANCE Mar-06 Mar-05 Los ingresos propios de la controladora provienen de TELMEX y son, los dividendos que decreta la compañía telefónica y la cuota anual por administración de alrededor de US$ 30 millones. Con respecto a los dividendos, en los próximos doce meses TELMEX distribuirá a sus accionistas un total de Ps 0.41 por acción (equivalente a Ps 4,109 millones para TELECOM). 4T05 Margen Bruto Margen Neto A nivel no consolidado, el monto de deuda neta termina el trimestre en Ps 26,668.2 millones, cifra que es menor en 3.0% y en 5.4% con respecto al 1T05 y al 4T05, respectivamente. TELECOM mantiene un perfil adecuado de su deuda, al cierre del periodo el 31% vence en el corto plazo, y prácticamente toda está denominada en pesos. Dic-05 (millones de pesos al 31 de marzo de 2006) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido 255,979 286,433 48,471 79,010 13,530 33,148 31,373 35,091 1,170 1,188 1,052 682 153,365 154,262 22,736 18,839 263,549 55,640 23,541 29,422 1,146 1,036 151,882 30,047 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 158,200 190,398 44,070 64,212 14,951 28,735 98,700 107,686 98,700 107,686 0 0 15,429 18,499 169,140 49,357 18,509 102,131 102,131 15,639 2,012 Capital Contable Capital Minoritario Capital Mayoritario 97,779 67,094 30,685 96,035 71,895 24,140 1670–2223 Para efectos de valuación, el precio de la acción de TELECOM está determinado por el Valor Neto de sus Activos (VNA) y éste a su vez depende en su mayor parte del precio de la acción de TELMEX. Históricamente la acción de TELECOM se ha cotizado a un descuento promedio respecto de su VNA del 10%. Sin embargo, en este momento, el descuento se ubica en un nivel cercano al 7%, lo que implica que desde este aspecto el potencial de alza del precio de las acciones de TELECOM es bueno. Con base en el supuesto de un descuento ubicado en el promedio histórico, con relación al VNA estimado a doce meses utilizando el precio objetivo de TELMEX, hemos fijado el precio objetivo de TELECOM en Ps 31.10, lo que corresponde a una recomendación de COMPRA. 94,409 66,303 28,106 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2