Homex3T11

Anuncio

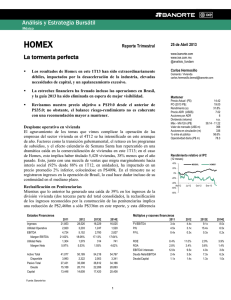

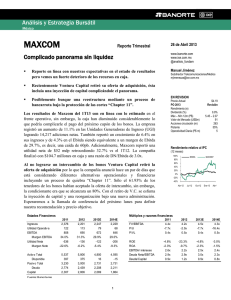

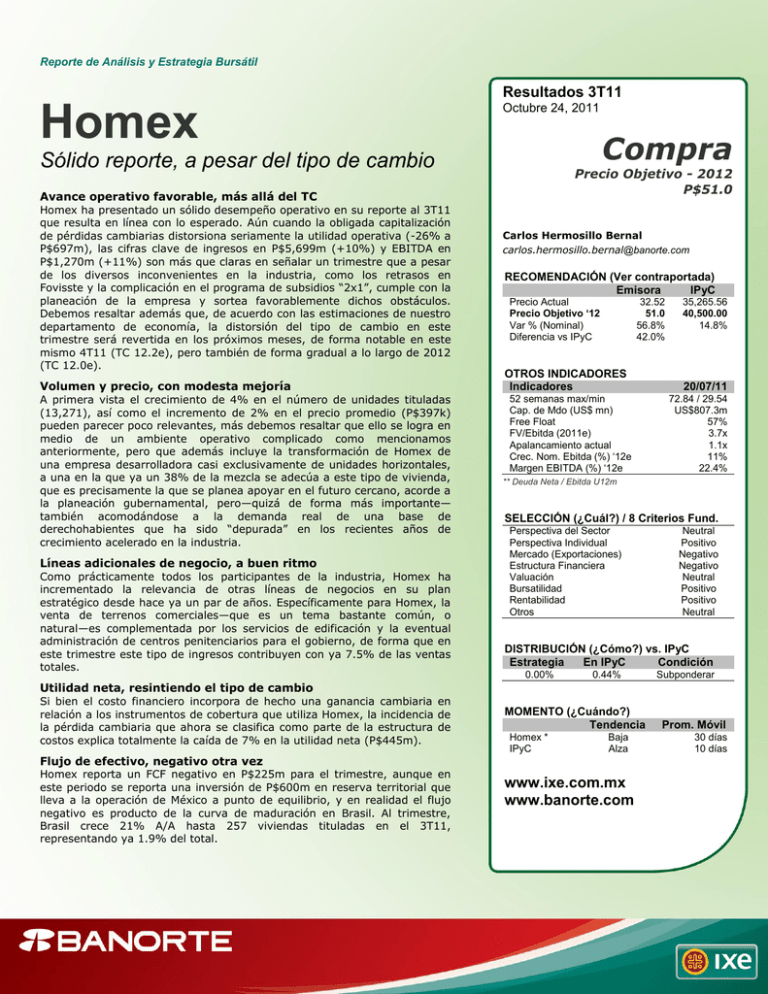

Reporte de Análisis y Estrategia Bursátil Resultados 3T11 Homex Octubre 24, 2011 Compra Sólido reporte, a pesar del tipo de cambio Precio Objetivo - 2012 P$51.0 Avance operativo favorable, más allá del TC Homex ha presentado un sólido desempeño operativo en su reporte al 3T11 que resulta en línea con lo esperado. Aún cuando la obligada capitalización de pérdidas cambiarias distorsiona seriamente la utilidad operativa (-26% a P$697m), las cifras clave de ingresos en P$5,699m (+10%) y EBITDA en P$1,270m (+11%) son más que claras en señalar un trimestre que a pesar de los diversos inconvenientes en la industria, como los retrasos en Fovisste y la complicación en el programa de subsidios “2x1”, cumple con la planeación de la empresa y sortea favorablemente dichos obstáculos. Debemos resaltar además que, de acuerdo con las estimaciones de nuestro departamento de economía, la distorsión del tipo de cambio en este trimestre será revertida en los próximos meses, de forma notable en este mismo 4T11 (TC 12.2e), pero también de forma gradual a lo largo de 2012 (TC 12.0e). Volumen y precio, con modesta mejoría A primera vista el crecimiento de 4% en el número de unidades tituladas (13,271), así como el incremento de 2% en el precio promedio (P$397k) pueden parecer poco relevantes, más debemos resaltar que ello se logra en medio de un ambiente operativo complicado como mencionamos anteriormente, pero que además incluye la transformación de Homex de una empresa desarrolladora casi exclusivamente de unidades horizontales, a una en la que ya un 38% de la mezcla se adecúa a este tipo de vivienda, que es precisamente la que se planea apoyar en el futuro cercano, acorde a la planeación gubernamental, pero—quizá de forma más importante— también acomodándose a la demanda real de una base de derechohabientes que ha sido “depurada” en los recientes años de crecimiento acelerado en la industria. Líneas adicionales de negocio, a buen ritmo Como prácticamente todos los participantes de la industria, Homex ha incrementado la relevancia de otras líneas de negocios en su plan estratégico desde hace ya un par de años. Específicamente para Homex, la venta de terrenos comerciales—que es un tema bastante común, o natural—es complementada por los servicios de edificación y la eventual administración de centros penitenciarios para el gobierno, de forma que en este trimestre este tipo de ingresos contribuyen con ya 7.5% de las ventas totales. Carlos Hermosillo Bernal [email protected] RECOMENDACIÓN (Ver contraportada) Emisora IPyC Precio Actual Precio Objetivo ‘12 Var % (Nominal) Diferencia vs IPyC 32.52 51.0 56.8% 42.0% OTROS INDICADORES Indicadores 52 semanas max/min Cap. de Mdo (US$ mn) Free Float FV/Ebitda (2011e) Apalancamiento actual Crec. Nom. Ebitda (%) ‘12e Margen EBITDA (%) ‘12e 35,265.56 40,500.00 14.8% 20/07/11 72.84 / 29.54 US$807.3m 57% 3.7x 1.1x 11% 22.4% ** Deuda Neta / Ebitda U12m SELECCIÓN (¿Cuál?) / 8 Criterios Fund. Perspectiva del Sector Perspectiva Individual Mercado (Exportaciones) Estructura Financiera Valuación Bursatilidad Rentabilidad Otros Neutral Positivo Negativo Negativo Neutral Positivo Positivo Neutral DISTRIBUCIÓN (¿Cómo?) vs. IPyC Estrategia En IPyC Condición 0.00% 0.44% Subponderar Utilidad neta, resintiendo el tipo de cambio Si bien el costo financiero incorpora de hecho una ganancia cambiaria en relación a los instrumentos de cobertura que utiliza Homex, la incidencia de la pérdida cambiaria que ahora se clasifica como parte de la estructura de costos explica totalmente la caída de 7% en la utilidad neta (P$445m). Flujo de efectivo, negativo otra vez Homex reporta un FCF negativo en P$225m para el trimestre, aunque en este periodo se reporta una inversión de P$600m en reserva territorial que lleva a la operación de México a punto de equilibrio, y en realidad el flujo negativo es producto de la curva de maduración en Brasil. Al trimestre, Brasil crece 21% A/A hasta 257 viviendas tituladas en el 3T11, representando ya 1.9% del total. MOMENTO (¿Cuándo?) Tendencia Homex * IPyC Baja Alza www.ixe.com.mx www.banorte.com Prom. Móvil 30 días 10 días Análisis y Estrategia Resultados 3T11 Más Detalles A continuación presentamos los principales rubros de los resultados de Homex, y su comparación frente a las expectativas que teníamos. Homex – Resultados 3T11 (cifras nominales en millones de pesos) Concepto 3T11e 3T10 Var % 3T11e Ventas 5,699 697 5,168 10.28% 5,730 -0.54% 938 -25.71% 1,041 -33.01% 1,270 1,141 11.35% 1,263 0.61% 445 480 -7.22% 477 -6.72% Margen Operativo 12.23% 18.16% 18.16% Margen Ebitda 22.29% 22.08% 22.04% 1.325 1.428 1.421 Utilidad de Operación Ebitda Utilidad Neta Var. % vs e Márgenes UPA Fuente: Banorte-Ixe Casa de Bolsa Crece la deuda…por tipo de cambio La variación del tipo de cambio ha sido notable no solo en el estado de resultados, sino también en la posición financiera. Homex reporta un crecimiento de 9% en su deuda durante el trimestre, aunque la gran mayoría, cerca de P$1,000m, obedece a la valuación en dólares de sus bonos por US$500m. De otra manera, la variación hubiera sido menor al 2%, explicada por la inversión en terrenos y en el capital de trabajo necesario para la construcción de los reclusorios. Deuda-proyecto para los reclusorios La empresa ha presentado mayores detalles en sus contratos de construcción para el gobierno, detallando dos penitenciarías asignadas a finales de 2010 por un monto de P$10,600m. En ellas Homex además proveerá servicios externos por un periodo de 20 años, recibiendo una contraprestación de P$2,150m anuales, o cerca de 10% sobre los ingresos consolidados que estimamos para 2011. La deuda que Homex espera contratar por P$7,700m a fin de fondear la fase de construcción de este proyecto, será reflejada como deuda-proyecto en el balance de la empresa. Refrendamos recomendación de Compra, PO 2012: P$51.0 Aún cuando Homex ha aprovechado este reporte para afinar su guía de resultados ligeramente a la baja, su estimación está ahora más en línea con la nuestra y no altera la opinión que hace apenas una semana mejoramos a Compra desde Mantener—es una opción de riesgo elevado, pero también de rendimiento elevado. Recientemente hemos realizado ajustes en los parámetros de valuación a lo largo de todo el sector vivienda, y en el caso de Homex nuestros supuestos básicos incluyen un múltiplo VE/EBITDA de 5.0x, P/U de 6.0x y P/VL de 0.9x. La revisión de la expectativa de Homex ha sido de un rango de +13%-16% para el crecimiento en ingresos que se presentó al inicio de año, a uno de +12%14% al día de hoy; el rango de margen EBITDA en 21%-22% no ha sido alterado. El cambio en la guía se origina en los retrasos que ha sufrido la división Brasil, así como las dificultades observadas en la asignación de los programas de subsidios en México. Homex—Indicadores Operativos Unidades Interés Social A/A Media A/A Total A/A % Interés Social % Media Precio Promedio A/A Ingresos (P$ 000s) Interés Social A/A Media A/A Otros A/A Total A/A EBITDA Utilidad Operativa (P$ 000's) Margen Operativo RIF Capitalizado % A pasivo CC EBITDA (ajustada P$ 000's) Margen EBITDA 2 3T10 12,205 4T10 12,762 1T11 9,338 2T11 12,126 3T11 12,611 5% 15% 1% 3% 3% 603 783 623 450 660 -47% -26% 16% -22% 9% 12,808 13,545 9,961 12,576 13,271 1% 12% 2% 2% 4% 95% 5% 389 94% 6% 406 94% 6% 407 96% 4% 392 95% 5% 397 6% -6% 13% 4% 2% 3T10 4,470,462 4T10 4,798,566 1T11 3,485,106 2T11 4,528,606 3T11 4,704,692 35% 20% 17% 9% 5% 513,446 704,579 560,578 404,519 564,930 -62% -44% 3% -16% 10% 184,115 598,322 52,743 556,483 429,477 803% 282% -31% 220% 133% 5,168,023 6,101,467 4,098,427 5,489,608 5,699,099 10% 13% 14% 14% 10% 3T10 938,461 18.2% 39,561 0.3% 1,140,953 22.1% 4T10 943,461 15.5% 198,205 1.5% 1,149,105 18.8% 1T11 554,615 13.5% 196,941 1.5% 830,535 20.3% 2T11 930,904 17.0% 188,859 1.4% 1,237,503 22.5% 3T11 697,138 12.2% 472,010 3.3% 1,270,420 22.3% Análisis y Estrategia Resultados 3T11 HOMEX 2010 3 2011 2 2011 3 3-11/3-10 3-11/2-11 Estado de Resultados Ventas Costo de Ventas Margen Bruto Gastos de Operación Utilidad Operativa Margen Operativo EBITDA Margen EBITDA 5,168,022 3,461,885 33.0% 767,677 938,460 18.2% 1,140,953 22.1% 10% 6% 5,489,608 3,792,194 30.9% 766,510 930,904 17.0% 1,237,503 22.5% 14% 14% 5,699,098 4,308,449 24.4% 693,512 697,137 12.2% 1,270,420 22.3% 10.3% 24% 4% 14% 24% 19% -10% -25.7% -10% -25% 11.3% 3% Costo Financiero Intereses Pagados Intereses Ganados Utilidad Cambiaria Otros Productos Financieros Otros ingresos -110,835 162,625 40,228 2,387 9,175 73,160 -17% -6% -17% -121% 295% 133% -218,569 179,572 67,017 -78,368 -27,646 23,868 250% 64% 45% 445% -281% -52% -6,901 96,865 -21,451 -53,779 165,194 12,786 -94% -40% n.m. n.m. n.m. -83% -97% -46% n.m. -31% n.m. -46% Utilidad antes de impuestos Impuesto Pagado Impuesto Diferido 900,785 0 386,222 31% n.m. 69% 736,203 37,280 220,215 -6% n.m. -30% 703,022 39,432 216,960 -22% n.m. -44% -5% 6% -1% Utilidad Consolidada Participación Minoritaria Utilidad Neta Mayoritaria Margen Neto 514,563 34,868 479,695 9.3% 13% -255% 0% 478,708 5,581 473,127 8.6% 3% -83% 10% 446,630 1,579 445,051 7.8% -13% -95% -7.2% -7% -72% -6% Activo Total Activo Circulante Disponible Cuentas por Cobrar (clientes) Inventarios Pasivo Total Pasivo Circulante Capital Consolidado Minoritario Mayoritario 34,207,920 32,094,455 3,292,078 1,118,197 26,455,734 22,909,878 7,953,608 11,298,042 179,544 11,118,498 18% 20% 60% 52% 14% 23% -15% 8% 66% 7% 38,273,955 36,394,148 3,800,414 1,879,004 29,422,573 25,155,588 9,899,241 13,118,367 203,325 12,915,042 20% 22% 26% 69% 19% 21% 43% 19% 41% 19% 39,591,052 37,639,712 3,314,837 1,926,530 31,208,074 25,949,864 10,630,387 13,641,188 204,903 13,436,285 16% 17% 1% 72% 18% 13% 34% 21% 14% 21% 3% 3% -13% 3% 6% 3% 7% 4% 1% 4% Pasivo con Costo Corto Plazo Largo Plazo Deuda Neta 12,376,433 1,777,884 10,598,549 9,084,355 39% 13,137,264 -37% 2,563,381 74% 10,573,883 32% 9,336,850 24% 14,337,509 429% 3,339,227 4% 10,998,282 23% 11,022,672 16% 88% 4% 21% 9% 30% 4% 18% 3% 11% 17% 17% Balance Fuente: HOMEX, BMV, Banorte-Ixe 3 Análisis y Estrategia Resultados 3T11 Certificación de los Analistas. Nosotros, René Gerardo Pimentel Ibarrola, Delia María Paredes Mier, María Dolores Palacios Norma, Katia Celina Goya Ostos, Livia Honsel, Alejandro Padilla Santana, Alejandro Cervantes Llamas, Julia Elena Baca Negrete, Juan Carlos Alderete Macal, Manuel Jiménez Zaldívar, Miguel Angel Aguayo Negrete, Carlos Hermosillo Bernal, Marisol Huerta Mondragón, Rodrigo Heredia Matarazzo, Raquel Moscoso Armendáriz, Idalia Yanira Céspedes Jaén, José Itzamna Espitia Hernández, Héctor Gustavo Castañeda Burgos, Tania Abdul Massih Jacobo, Hugo Armando Gómez Solís y Luciana Gallardo Lomelí, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte, Casa de Bolsa Ixe y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general del las Casas de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte, Casa de Bolsa Ixe, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Casa de Bolsa Banorte y Casa de Bolsa Ixe, han obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: CEMEX, GEO, SARE e ICA. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte, Casa de Bolsa Ixe, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte, Casa de Bolsa Ixe, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o más de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: AMX y NAFTRAC. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte, Casa de Bolsa Ixe, Grupo Financiero Banorte, funge con alguno de dichos caracteres de acuerdo al Art.2 Fr.XIX de la Ley del Mercado de Valores en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión. Referencia COMPRA MANTENER VENTA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme al Art. 188 Fr.II. de la Ley del Mercado de Valores. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte y Casa de Bolsa Ixe, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es mas, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Casa de Bolsa Banorte, Casa de Bolsa Ixe, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte,Casa de Bolsa Ixe, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de Casa de Bolsa Banorte, Casa de Bolsa Ixe, Grupo Financiero Banorte. 4 Análisis y Estrategia Calendario *RCT EUA Directorio de Análisis Director General de Desarrollo de Negocio y Análisis [email protected] Delia Paredes Directora Ejecutiva Analisis y Estrategia [email protected] (55) 5268 - 1694 Katia Goya Subdirector Economía Internacional [email protected] (55) 1670 - 1821 Alejandro Padilla Subdirector Estrategia Gubernamental [email protected] (55) 1103 - 4043 Dolores Palacios Subdirector de Gestión [email protected] (55) 5268 - 4603 Juan Carlos Alderete Gerente Estrategia Tipo de Cambio [email protected] (55) 1103 - 4046 Alejandro Cervantes Gerente Economía Nacional [email protected] (55) 1670 - 2972 Julia Baca Gerente Economía Internacional [email protected] (55) 1670 - 2221 Livia Honsel Gerente Economía Internacional [email protected] (55) 1670 - 1883 Miguel Calvo Gerente de Análisis (Edición) [email protected] (55) 1670 - 2220 Francisco Rivero Analista [email protected] (55) 1103 - 4000 x 2612 Lourdes Calvo Analista (Edición) [email protected] (55) 1103 - 4000 x 2611 Raquel Vázquez Asistente Dirección de Análisis y Estrategia [email protected] (55) 1670 - 2967 Carlos Hermosillo Subdirector—Cemento / Vivienda [email protected] (55) 5268 - 9924 Manuel Jiménez Subdirector—Telecomunicaciones / Medios [email protected] (55) 5004 - 1275 Astianax Cuanalo Subdirector Sistemas [email protected] (55) 5268 - 9967 Marisol Huerta Alimentos / Bebidas [email protected] (55) 5268 - 9927 Rodrigo Heredia Siderúrgico / Minero [email protected] (55) 5268 - 9000 x 48029 Raquel Moscoso Comercio / Químico [email protected] (55) 5268 - 9000 x 48028 Idalia Yanira Céspedes Construcción [email protected] (55) 5268 - 9000 x 48227 José Itzamna Espitia Aeropuertos [email protected] (55) 5268 - 9000 x 48066 Daniel Sánchez Edición Bursátil [email protected] (55) 5268 - 9000 x 48374 René Pimentel Ibarrola (55) 5268 - 9004 Análisis Económico Análisis Bursátil Análisis Deuda Corporativa Miguel Angel Aguayo Subdirector de Análisis de Deuda Corporativa [email protected] (55) 5268 - 9804 Tania Abdul Massih Analista Deuda Corporativa [email protected] (55) 5004 - 1405 Hugo Armando Gómez Solís Analista Deuda Corporativa [email protected] (55) 5004 - 1340 Héctor Gustavo Castañeda Analista Deuda Corporativa [email protected] (55) 5268 - 9937 Luciana Gallardo Lomelí Analista Deuda Corporativa [email protected] (55) 5268 – 9931 Marcos Ramírez Director General Banca Mayorista [email protected] (55) 5268 - 1659 Enrique Castillo Director General Banca Mayorista [email protected] (55) 5268 - 9902 Luis Pietrini Director General Banca Patrimonial [email protected] (55) 5004 - 1453 Patricio Rodríguez Director General Banca Privada y Gestión de Activos [email protected] (55) 5268 - 9987 Armando Rodal Director General Corporativo y Empresas [email protected] (81) 8319 - 6895 Víctor Roldán Director General Banca Corporativa Transaccional [email protected] (55) 5004 - 1454 Carlos Martínez Director General Banca de Gobierno [email protected] (55) 5268 - 1683 Banca Mayorista 5