- Ninguna Categoria

Arca3T11

Anuncio

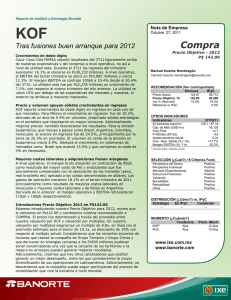

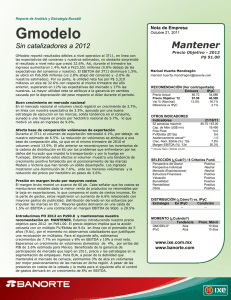

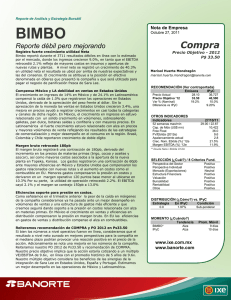

Reporte de Análisis y Estrategia Bursátil AC* Octubre 26, 2011 COMPRA 3T11 POSITIVO; AUMENTA SINERGIAS Arca Continental reportó durante el 3T11 fuertes crecimientos en todos sus rubros, derivado de la consolidación de CONTAL, en términos proforma los resultados lucen positivos. Durante el 3T11 los ingresos avanzaron 88.8% (14.8% pro forma), mayores volúmenes de venta (8.3%) y mejores precios (6.0%) explican el incremento. El EBITDA creció 79.5% (16.2% proforma). En tanto que el margen EBITDA presentó una contracción 110pb a 21.1%, lo anterior derivado de mayores costos (PET y azúcar en LA), así como un aumento en gastos de mercado y combustibles. En términos proforma el margen reportó una expansión de 20pb. La utilidad neta fue por Ps1,453 millones un crecimiento de 49.1%, con respecto al 3T10. Buen desempeño en cada uno de sus mercados Por regiones en México los ingresos crecieron 78.2% (10.9% pro forma), derivado de un crecimiento en el volumen de 86.5%, tras la integración de CONTAL, dinamismo en el consumo y mayores precios. A nivel de EBITDA este creció 66.6% (13.7%). En Sudamérica, las ventas crecieron 149.0% (33.5% proforma), el volumen avanzó 120.2%, con la integración de Ecuador mismo que aportó el 50% del mismo. A nivel de EBITDA la compañía registró una expansión en margen de 460pb, La empresa implemento iniciativas para mitigar el incremento de costos en materia prima como aligerado de Pet, clarificado de azúcar y mejoras en costos. Creciendo en todas las categorías Por segmentos de negocio, Topo Chico continua con su tendencia positiva en ventas a ritmo de doble digito. Por su parte las ventas de garrafón avanzaron 5.6%. Bokados mantuvo un ritmo de crecimiento de doble digito, derivado de la introducción de nuevas rutas (Pacifico Norte y Jalisco), promociones y ejecución de mercado. Los ingresos en el negocio de maquinas vending crecieron 11% durante el trimestre. El segmento de exportación creció 30%. En tanto que la exportación de Coca Cola creció 6.5% alcanzando un total de 2.1 millones de cajas unidad. Incrementa 45% sinergias con CONTAL En conferencia con analistas, la empresa incremento las sinergias estimadas por la fusión con CONTAL de Ps960 millones a Ps1,400 millones (US$116), lo que representa un incremento de 45% en las mismas. Nuestros estimados contemplaban sinergias del orden de los US$100 millones. Las sinergias provendrían de 5 áreas fundamentales que son: a) materias primas, mayores volúmenes de venta permiten mejores precios de negociación en el segmento de PET y Vidrio, en azúcar observa importantes beneficios en precios con la integración de PIASA; b) Procesos de innovación con el PET; c) Cadena de distribución; d) Sinergias en la parte administrativa, consolidación de áreas y una estructura más flexible; y d) fuentes adicionales de ingresos en los segmentos de maquinas vendes, en el área de botanas que ahora tendrán una mayor red de distribución. Las sinergias se llevaran a cabo en un lapso de 2 a 3 años. Ajustamos PO 2012 a PS71.00 y reiteramos COMPRA. Estamos ajustando nuestro precio objetivo para 2012 de Ps81.00 a Ps71.00, lo anterior una vez que incorporamos un menor crecimiento económico para México (PIBe 4.5% a 4.0e) y Latinoamérica en 2012 (3.2% desde 4.0%). Adicionalmente incorporamos el incremento en sinergias por parte de la compañía. Asumimos un múltiplo de 11.0x, si bien representa un premio de 12% con respecto al promedio estimado para la industria en 2012 de 9.8x, lo vemos justificable en base al crecimiento (21% en EBITDA para 2012), aunado a las mayores sinergias estimadas que permitirán un mejor nivel de valuación. Precio Objetivo - 2012 P$ 71.00 Marisol Huerta Mondragón [email protected] RECOMENDACIÓN (Ver contraportada) Emisora IPyC Precio Actual Precio Objetivo ‘12 Var % (Nominal) Diferencia vs IPyC 61.28 71.00 15.2% 2.1% 35,810 40,500 13.9% OTROS INDICADORES Indicadores 26/10/11 52 semanas max/min Cap. de Mdo (US$ mn)* Free Float FV/Ebitda (2012e) Apalancamiento actual Crec. Nom. Ebitda (%) 12e Margen EBITDA (%) ‘12e 87.00/43.25 7,344 16% 11.0 1.0x 21.4% 21.0% ** Deuda Neta / Ebitda U12m SELECCIÓN (¿Cuál?) / 8 Criterios Fund. Perspectiva del Sector Perspectiva Individual Mercado (Exportaciones) Estructura Financiera Valuación Bursatilidad Rentabilidad Otros Positiva Positiva Neutral Positiva Positiva Positiva Positiva Positiva DISTRIBUCIÓN (¿Cómo?) vs. IPyC Estrategia En IPyC Condición 1.75% 1.47% MOMENTO (¿Cuándo?) Tendencia AC IPyC Alza Alza www.ixe.com.mx www.banorte.com Sobreponderar Prom. Móvil 8 días 10 días Nota de Empresa Al 30 de septiembre 2011 se tenía una saldo en caja de Ps5,341 millones y una deuda de Ps13,055 millones, resultando en una deuda neta de caja de Ps 7,714millones. La razón de Deuda Neta/EBITDA es de 0.78x. Durante los primeros nueve meses la inversión en activos fijos fue de Ps1,588 millones destinada principalmente a equipo de venta, transporte y adecuación de maquinaria. El CAPEX estimado para 2012 es de Ps3,100 millones por arriba de esperado para 2011 de Ps2,600 millones C o nc e pt o 3 T 11 3 T 10 Var % 3 T 11e V a r % v s E s t im . Ventas Utilidad de Operació n 13,442 7,119 88.8% 14,762 -8.94% 2,301 1,291 78.2% 2,805 -17.97% Ebitda 2,841 1,583 79.5% 3,175 -10.52% Utilidad Neta 1,453 975 49.0% 1,745 -16.73% M argen Operativo 17.1% 18.1% -1.00pb 19.0% -1.8pb M argen Ebitda 21.1% 22.2% - 1.1pb 21.5% - 0.4pb UP A 0.85 1.21 -29.8% 1.02 -16.7% Valuación y P.O. 2012 en Ps71.00 Nuestro precio objetivo 2012e se obtuvo a través de Flujos Descontados a Valor Presente “DCF” (PO´12e de $73.52 pesos). Adicionalmente, asumimos un múltiplo estimado de 11.0x, en el que se observa un premio de 12% con respecto al promedio del sector y que justificamos en base a la generación de EBITDA que estimamos generará la empresa tras la consolidación de CONTAL donde estimamos un crecimiento de 21.4% y un crecimiento en margen EBITDA de 60pb, que proyectamos en base a las adquisiciones y fusiones que ha realizado la empresa en el último año, mismas que en la medida que maduren consideramos representaran mejora en márgenes de rentabilidad, y por consiguiente de mejor nivel de valuación. Creemos que aún hay valor una vez que hasta el momento, ante las mayores sinergias estimadas por US$1160 millones, en un lapso de 3 años. Nuestra valuación por múltiplos nos arroja un precio de Ps68.68. El promedio ponderado de ambos métodos nos da un precio de Ps71.00. Valuación por DCF Ajustamos nuestro modelo de DCF, ante un nuevo entorno económico que involucra menor crecimiento económico para el siguiente año, y nuestro precio objetivo obtenido para 2012 es de $73.52 pesos. En nuestros supuestos consideramos un Costo de Capital Promedio Ponderado (WACC) de 7.7%; Costo promedio de la deuda de 4.8% (Bono de largo plazo 10ª); Beta de 0.55; Riesgo país de 1.5%, un premio por riesgo mercado de 5.50% y una tasa de crecimiento a perpetuidad de 2.5%. Arca Continental - DCF Concepto Flujo Libre de Efectivo Wacc VPN de los Flujos (+) VPN perpetuidad (-) deuda neta (-) interes minoritario 2013e 2014e 2015e 2016e 2017e 2018e 2019e 2020E 2021e 5,743.3 5,377.1 7,581.4 6,907.3 7,479.0 7,666.4 8,179.8 8,492.4 9,742.4 5,063.21 PO DCF 73.52 2,348 Precio Actual 61.7 Rendimiento Potencial 19.16% 8% 46,837 79,352 Valor de capital 118,778 acciones en circulacion 1,615.49 Fuente: Banorte-Ixe 2 2012e 4,898.2 Nota de Empresa Comparativo Sectorial AC se paga a un múltiplo estimado VE/EBITDA 2012 de 11.0x, cara si se compara con el múltiplo de 9.8x esperado para el sector de bebidas en México para ese mismo periodo. No obstante, existen elementos que justifican este nivel de premio, destaca la mayor rentabilidad esperada. Arca-Contal comparada con sus similares logrará crecer el margen EBITDA en 60pb en 2012, este ultimo por arriba del promedio del sector en 100pb. Consideramos que los buenos fundamentales de la industria y en particular de la compañía, el múltiplo FV/Ebitda deberá permitirle mejores niveles de valuación contra sus comparables. Además de contar con un balance sano, adecuados niveles de deuda (0.9x), y atractiva política de dividendos. Sector Bebidas —Valuación Relativa P/VL Mexico y Sudamerica KOFL AC* GEUPECB FEMSAUBD P/U P/U 2011e P/U 2012E 3.1 2.8 3.5 22.3 24.3 25.1 21.0 19.7 ND 18.3 15.9 ND 2.8 27.5 20.7 17.3 Promedio Premio (descuento) AC @ 71 EMB ANDINA 3.5 EMB. POLAR 2.0 Promedio Premio (descuento) AC @ 71 ESTADOS UNIDOS The Coca Cola 4.3 Coca Cola Enterprise 2.7 pep us EQUITY 4.3 Dr. Peper 3.6 Promedio Premio (descuento) AC @ 71 VE/EBITDA Margen Margen VE/EBITDA VE/EBITDA Operativo EBITDA 2011e 2012E 12m 12M Margen EBITDA 2012E CREC EBITDA 2012E ROA Deuda neta/EBITDA 10.9 17.3 13.9 11.7 10.3 11.8 ND 10.8 9.1 11.0 ND 9.4 16.5% 14.7% 2.2% 13.3% 20.0% 16.0% 9.0% 17.0% 20.7% 21.0% ND 17.0% 12.8% 21.6% ND 8.9% 8.7 8.7 (0.4) 17.9 0.2 0.9 2.0 (0.1) 13.5 11.0 8% 7.7 ND 7.7 53% 9.8 12% 7.0 ND 7.0 57% 12% 26% 14.5% 13.1% 14% 7% 16% 3% 19.0% 17.0% 18% -11% 20% 7% 19.8% 14.2% 17% 24% 14% 8.7 0.8 9.3% 12.7% 11% 15.4 12.8 14.1 (0.1) 1.0 0.5 13.2 8.1 9.7 8.4 9.8 20% 12.0 7.6 9.1 7.9 9.2 20% 22.2% 11.8% 15.8% 17.6% 17% -13% 26.0% 16.3% 20.0% 22.0% 21% -24% 29.7% 16.5% 19.9% 21.4% 22% -4% 9.9% 6.5% 6.2% 5.6% 7% 19.4 7.5 11.7 6.0 11.2 1.2 1.8 1.5 1.4 1.5 14.3 12.7 13.2 ND 12.1 ND 8.9 7.0 8.0 19.2 13.9 15.3 15.1 18.2 12.9 14.5 14.0 16.4 11.5 13.3 12.9 15.6 ND 10.2 8.3 11.4 Fuente: Banorte-Ixe Bloomberg (26/10/11) Expectativas de resultados 2012 En base a nuestros estimados proforma esperamos crecimientos en ingresos de 18.0% y 21.4% para 2012, favorecidos por la consolidación de las adquisiciones (Grupo Continental y “EBC”), así como por la innovación derivada de la plataforma del crecimiento orgánico de “Jugos del Valle”, y el dinamismo en el segmento de botanas . En volúmenes esperamos un aumento de 7% en México y 25% en Sudamérica para 2012. Un ritmo de crecimiento más acelerado por las adquisiciones recientes, le permitirá a Arca Continental continuar expandir el portafolio de productos a los territorios de Contal, así como introducirlos en los nuevos territorios internacionales como Ecuador. En cuanto a precios en el caso de México los vemos en línea con la inflación (3.6% 2012). En mercados como Argentina y Ecuador, estimamos un mayor crecimiento niveles de doble digito- El segmento de botanas estará impulsado por las recientes adquisiciones en Estados Unidos de la marca Señor Snacks. Utilidad Operativa y Ebitda: Con base a nuestras cifras proforma, para 2012 anticipamos un crecimiento en Ebitda de 21.4%. Esperamos un incremento de 28% en la Utilidad Operativa, estimando ya las sinergias derivadas de la adquisición de las operaciones de Ecuador y de Grupo Contal estimadas en Ps1,400 millones. Consideramos que a nivel de costos, la materia prima se mantendrá estable, dada la expectativa para los precios en insumos como el azúcar, y las ventajas logradas con la integración de PIASA, productora de azúcar, lo anterior podrá compensar el alza en los costos de la resina y aluminio. Aunado a la estrategia realizada por la empresa en la parte de empaques para hacer envases más ligeros e impulsando el uso de presentaciones retornables. Apoyará también una eficiente política de contención de gastos operativos. Derivado de lo anterior estimamos una mejora en Márgenes Operativo y de Ebitda de 140pb y 60pb en ambos casos a 18.0% y 21.0% para 2012. 3 Nota de Empresa Arca Continental. Estado de Resultados (2007 – 2013e) (millones de pesos) Concepto Ventas Netas Costo de Ventas Resultado Bruto Gastos Operativos EBITDA dep´n y amort Utilidad Operativa CIF Utilidad antes de Impuestos ISR y PTU Resultado Neto 2007 18,586 9,563 9,023 5,370 4,598 946 3,652 28 3,531 1,253 2,279 Fuente: Estimaciones Casas de Bolsa Banorte-IXE. 4 2008 % 2009 20,255 24,234 10,494 13,017 9,761 11,217 5,915 7,444 4,715 4,891 869 1,118 3,847 3,773 -24 286 3,887 3,383 1,166 1,181 2,722 2,202 2010 2011e 2012e 27,060 43,340 51,088 14,659 23,384 26,566 12,401 19,956 24,522 8,182 12,777 15,327 5,436 8,853 10,746 1,216 1,674 1,550 4,220 7,179 9,196 207 504 887 3,696 6,017 7,844 1,355 2,323 3,181 2,297 3,541 4,356 2013e 56,012 28,846 27,166 16,804 12,062 1,699 10,362 903 8,883 3,599 4,936 Nota de Empresa Desplegado del analista y accesos importantes del informe: Los analistas mencionados en este informe certifican por este medio que: 1) Todas las opiniones reflejan exactamente sus opiniones personales sobre los valores o emisores - empresas; y 2) No hay parte de remuneración asociada con sus ingresos relacionada directamente o indirectamente con las recomendaciones o las opiniones específicas expresadas en su análisis u opinión. Las recomendaciones de inversión se realizan en función de la expectativa de Banorte-Ixe Casa de Bolsa para el precio objetivo a fin del año en curso y cambia para el año siguiente en los meses de octubre salvo indicaciones específicas. Las recomendaciones en acciones a partir del rendimiento en la moneda de cada país son: Compra rendimiento superior a 20%); Neutral rendimiento entre el 5% a 20%) y Venta rendimiento menor a 5%. Directorio de Análisis René Pimentel Ibarrola Director General de Desarrollo de Negocio y Análisis [email protected] (55) 5268 - 9004 Análisis Económico Delia Paredes Directora Ejecutiva Analisis y Estrategia [email protected] (55) 5268 - 1694 Katia Goya Subdirector Economía Internacional [email protected] (55) 1670 - 1821 Alejandro Padilla Subdirector Estrategia Gubernamental [email protected] (55) 1103 - 4043 Dolores Palacios Subdirector de Gestión [email protected] (55) 5268 - 4603 Juan Carlos Alderete Gerente Estrategia Tipo de Cambio [email protected] (55) 1103 - 4046 Alejandro Cervantes Gerente Economía Nacional [email protected] (55) 1670 - 2972 Julia Baca Gerente Economía Internacional [email protected] (55) 1670 - 2221 Livia Honsel Gerente Economía Internacional [email protected] (55) 1670 - 1883 Miguel Calvo Gerente de Análisis (Edición) [email protected] (55) 1670 - 2220 Francisco Rivero Analista [email protected] (55) 1103 - 4000 x 2612 Lourdes Calvo Analista (Edición) [email protected] (55) 1103 - 4000 x 2611 Raquel Vázquez Asistente Dirección de Análisis y Estrategia [email protected] (55) 1670 - 2967 Carlos Hermosillo Subdirector—Cemento / Vivienda [email protected] (55) 5268 - 9924 Manuel Jiménez Subdirector—Telecomunicaciones / Medios [email protected] (55) 5004 - 1275 Astianax Cuanalo Subdirector Sistemas [email protected] (55) 5268 - 9967 Marisol Huerta Alimentos / Bebidas [email protected] (55) 5268 - 9927 Rodrigo Heredia Siderúrgico / Minero [email protected] (55) 5268 - 9000 x 48029 Raquel Moscoso Comercio / Químico [email protected] (55) 5268 - 9000 x 48028 Idalia Yanira Céspedes Construcción [email protected] (55) 5268 - 9000 x 48227 José Itzamna Espitia Aeropuertos [email protected] (55) 5268 - 9000 x 48066 Daniel Sánchez Edición Bursátil [email protected] (55) 5268 - 9000 x 48374 Análisis Bursátil Análisis Deuda Corporativa Miguel Angel Aguayo Subdirector de Análisis de Deuda Corporativa [email protected] (55) 5268 - 9804 Tania Abdul Massih Analista Deuda Corporativa [email protected] (55) 5004 - 1405 Hugo Armando Gómez Solís Analista Deuda Corporativa [email protected] (55) 5004 - 1340 Héctor Gustavo Castañeda Analista Deuda Corporativa [email protected] (55) 5268 - 9937 Luciana Gallardo Lomelí Analista Deuda Corporativa [email protected] (55) 5268 – 9931 Marcos Ramírez Director General Banca Mayorista [email protected] (55) 5268 - 1659 Enrique Castillo Director General Banca Mayorista [email protected] (55) 5268 - 9902 Luis Pietrini Director General Banca Patrimonial [email protected] (55) 5004 - 1453 Patricio Rodríguez Director General Banca Privada y Gestión de Activos [email protected] (55) 5268 - 9987 Armando Rodal Director General Corporativo y Empresas [email protected] (81) 8319 - 6895 Víctor Roldán Director General Banca Corporativa Transaccional [email protected] (55) 5004 - 1454 Carlos Martínez Director General Banca de Gobierno [email protected] (55) 5268 - 1683 Banca Mayorista 5

Anuncio

Documentos relacionados

Descargar

Anuncio

Añadir este documento a la recogida (s)

Puede agregar este documento a su colección de estudio (s)

Iniciar sesión Disponible sólo para usuarios autorizadosAñadir a este documento guardado

Puede agregar este documento a su lista guardada

Iniciar sesión Disponible sólo para usuarios autorizados