Alfa3T10

Anuncio

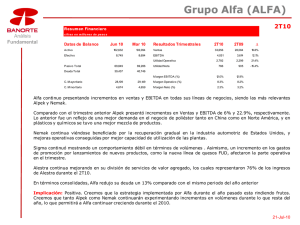

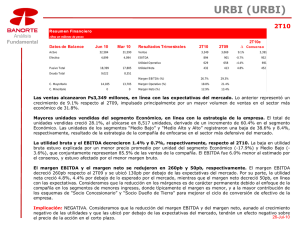

REPORTE TRIMESTRAL Carlos Hermosillo Bernal (55) 5268 - 1686 [email protected] 3T10 Grupo Alfa (ALFA) COMPRA Reporte positivo, confirmando expectativas. • Nuevamente el reporte de Alfa resulta favorable y en línea con lo esperado. Al crecimiento operativo le acompaña una Riesgo: Alto Precio Actual: Ps97.50 posición financiera sólida aún tras de las adquisiciones del Precio Objetivo 2011: trimestre (Bar-S Foods). Dividendo: Ps120.00 Ps1.35 Rendimiento Esperado: 22.1% • El crecimiento se genera en sus tres divisiones principales, Máximo 12 meses: Ps101.50 aunque sólo petroquímica logra avanzar en rentabilidad Mínimo 12 meses: Ps66.01 luego de que autopartes sufre del costo de nuevos desarrollos y en alimentos hay presión de insumos. Alestra mejora contundentemente, pero su peso relativo es poco. Desempeño de la Acción 146.30 • Estamos fijando un precio objetivo 2011 de P$120.0, con el que proponemos una recomendación de compra. Las cifras de Alfa en este 3T10 han resultado favorables y en línea con lo que el mercado esperaba, lo cual creemos podría constituir el catalizador que permita a la acción finalmente superar la zona de los P$100.0. La empresa reporta crecimientos de 19% en ingresos y de 10% en EBITDA, con lo que alcanzan US$2,679m y US$318m, respectivamente, en tanto que la utilidad neta crece a un ritmo menor, de 6%, hasta US$61m. La deuda neta crece una cuarta parte en el trimestre debido a la adquisición hecha en el negocio de alimentos (US$600m aprox.), con lo que ésta se ubica en US$3,006m al cierre de septiembre, mostrando una posición financiera marcadamente sólida que incluye una relación deuda neta a EBITDA de 2.5x y cobertura de intereses de 4.8x, ambas mejorando respecto al 3T09. Como ha sido el caso a lo largo de 2010, el desempeño operativo en este trimestre es soportado por la recuperación del negocio de autopartes (+38% a US$704m) que se beneficia de la renovada actividad en la producción norteamericana, pero a la vez de ganancias de participación de mercado sensibles y de una reactivación más vigorosa en la producción destinada al mercado interno. Ha sido una sorpresa sumamente positiva, pues a pesar de tratarse del trimestre estacionalmente débil por el cambio de año-modelo, el volumen apenas se redujo 2% respecto al 2T y a excepción de éste, es el nivel más elevado desde principios de 2008. Un punto negativo fue la presión de costos, ya que en este trimestre se incurren en gastos adicionales en relación a nuevos lanzamientos que aún no generan ingresos adicionales; de cualquier manera es una variación que podemos considerar “normal” y que debería ser remontada tan pronto como el próximo trimestre. 135.37 136 124.43 125 113.50 114 102.57 103 91.63 92 81 80.70 O-09 D-09 E-10 M-10 M-10 J-10 ALFAA A-10 O-10 IBMV Datos Básicos de la Acción Clave de pizarra Valor de mercado ALFAA Ps52,404 Acciones en circulación 537M % entre el público 27% Volumen acciones 0.96M Indicadores Clave ROE 14.1% Rendimiento Dividendo Deuda Neta / Capital 1.4% 106.4% Deuda Neta / EBITDA 2.4x EBITDA / Intereses 4.3x 19 de Octubre de 2010 En las unidades de petroquímica (+12% a US$1,198m) y alimentos (+19% a US$664m) también vemos un expansión interesante, en el primer caso con avances de precios y capacidad utilizada plena, y en el segundo gracias a modestos avances orgánicos (solo 1%) y la ANALISIS FUNDAMENTAL Publicación elaborada por Casa de Bolsa Banorte (Banorte Sucurities Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o perfil de riesgo, por lo que se sugiere asesoramiento especifico especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. Análisis Fundamental Reporte Trimestral incorporación de Bar-S Foods, que si bien es sólo un mes adicional, representa un 5% de crecimiento adicional en EBITDA que compensa totalmente la erosión sufrida en cuanto a los precios de materias primas continúan creciendo más rápido que los precios de venta. Ya que tanto alimentos como autopartes sufrieron presiones de costos y por ende aumentan sólo de forma marginal su generación de EBITDA, el crecimiento en rentabilidad operativa a nivel consolidado recae casi exclusivamente en el negocio petroquímico. En este se ha logrado de hecho una ampliación de márgenes que sorprende por su nivel absoluto—11.0%, +0.7pp vs 2T, cuando la misma empresa no anticipaba logar mejoras adicionales—y que la empresa comenta como consecuencia de la dilución de fijos. ALFA Cifras en miles de dólares 2009 2010 3 2 2010 3 3-10/3-093-10/2-10 Estado de Resultados Ventas Costo de Ventas Margen Bruto Gastos de Operación Utilidad Operativa Margen Operativo EBITDA Margen EBITDA 2,250,672 1,795,910 20.2% 275,815 178,947 8.0% 289,669 12.9% Costo Financiero Utilidad antes de impuestos Utilid ad Consolidada Participación Minoritaria Utilidad Neta Mayoritaria Margen Neto -21% -25% -12% 28% 14% -86,198 -77% 60,579 -123% 61,707 -135% 4,830 -183% 56,877 -133% 2.5% 2,668,980 2,146,752 19.6% 300,811 221,417 8.3% 321,240 12.0% 29% 31% 18% 31% 21% 19% 20% 0% 0% 11% 21% 2% -2% 10% -1% -95,457 107,935 76,843 16,190 60,653 2.3% 11% 78% 25% n.m. 7% -8% -3% 12% 100% 0% 8,864,602 3,367,646 700,133 1,287,864 4,093,452 6,118,273 2,197,985 3,200,694 2,746,330 381,524 2,364,806 6% 5% -20% 14% -3% 12% -4% 22% -4% -3% -4% 9% 5% 1% 4% 1% 10% 0% 22% 6% 3% 6% 2,680,429 2,156,555 19.5% 307,265 216,609 8.1% 318,336 11.9% -103,544 -542% 111,336 -33% 68,854 -16% 8,099 -48% 60,754 -9% 2.3% Balance Activo Total Activo Circulante Disponible Cuentas por Cobrar (client Inmuebles, Planta y Equipo Pasivo Total Pasivo Circulante Pasivo largo Plazo Capital Consolidado Minoritario Mayoritario 8,327,153 3,211,308 877,504 1,126,960 4,224,811 5,471,355 2,285,782 2,623,232 2,855,798 392,321 2,463,477 -18% -20% 3% -15% -14% -10% -21% 3% -29% -19% -31% 8,138,954 3,205,263 693,832 1,236,421 4,057,397 5,539,188 2,195,938 2,630,976 2,599,766 370,677 2,229,089 6% 9% -14% 24% 4% 6% -17% 22% 5% -2% 7% Fuente: ALFA, BMV, Banorte Alfa—Resultados por segmento 2009 2010 3 2 2010 3 P$ mm Ventas Alpek Sigma Nemak Alestra Otros 3-10/3-093-10/2-10 2009 3 2010 2 2010 3 3-10/3-09 3-10/2-10 29,917 14,263 7,443 6,794 1,169 248 33,656 15,485 7,591 9,200 1,126 254 34,208 15,289 8,475 8,985 1,154 305 14% 7% 14% 32% -1% 23% 2% -1% 12% -2% 2% 20% US$ mm 2,251 1,073 560 511 88 19 2,669 1,228 602 730 89 20 2,680 1,198 664 704 90 24 19% 12% 19% 38% 3% 28% 0% -2% 10% -4% 1% 19% Utilidad Operativa Alpek Sigma Nemak Alestra Otros 2,379 1,039 747 579 129 -115 2,792 1,260 606 841 141 -56 2,764 1,326 698 634 164 -58 16% 28% -7% 9% 27% -50% -1% 5% 15% -25% 16% 4% 179 78 56 44 10 -9 221 100 48 67 11 -4 217 104 55 50 13 -5 21% 33% -3% 14% 32% -47% -2% 4% 14% -26% 15% 2% Margen Operativo Alpek Sigma Nemak Alestra 8.0% 7.3% 10.0% 8.5% 11.0% 8.3% 8.1% 8.0% 9.1% 12.5% 8.1% 0.12 pp -0.21 pp 8.7% 1.38 pp 0.53 pp 8.2% -1.8 pp 0.25 pp 7.1% -1.46 pp -2.08 pp 14.2% 3.17 pp 1.68 pp 8.0% 7.3% 10.0% 8.5% 11.0% 8.3% 8.1% 8.0% 9.1% 12.5% EBITDA Alpek Sigma Nemak Alestra Otros 3,851 1,516 986 1,105 332 -88 4,051 1,601 842 1,280 355 -27 4,063 1,678 955 1,075 384 -29 0% 5% 13% -16% 8% 7% 290 114 74 83 25 2 321 127 67 102 28 2 12.9% 10.6% 13.2% 16.3% 28.4% 12.0% 10.3% 11.1% 13.9% 31.5% 11.9% -0.99 pp -0.15 pp 11.0% 0.3 pp 0.63 pp 11.3% -1.9 pp 0.17 pp 12.0% -4.2 pp -1.94 pp 33.3% 4.8 pp 1.74 pp 12.9% 10.6% 13.2% 16.3% 28.4% 12.0% 10.3% 11.1% 13.9% 31.5% Margen EBITDA Alpek Sigma Nemak Alestra 6% 11% -3% -3% 16% -67% 8.1% 0.12 pp -0.21 pp 8.7% 1.38 pp 0.53 pp 8.2% -1.8 pp 0.25 pp 7.1% -1.46 pp -2.08 pp 14.2% 3.17 pp 1.68 pp 318 131 75 84 30 -2 10% 15% 1% 1% 20% -200% -1% 4% 12% -17% 7% -208% 11.9% -0.99 pp -0.15 pp 11.0% 0.34 pp 0.63 pp 11.3% -1.97 pp 0.17 pp 12.0% -4.29 pp -1.94 pp 33.3% 4.87 pp 1.74 pp Fuente: Alfa, Banorte. Las cifras pueden no cuadrar debido a redondeo, reexpresión y variación de principios contables. Oct-19-10 Pág - 2 - Análisis Fundamental Reporte Trimestral ALFA 2009 3 2010 2 2010 3 3-10/3-093-10/2- Estado de Resultados Ventas Costo de Ventas Margen Bruto Gastos de Operación Utilidad Operativa Margen Operativo EBITDA Margen EBITDA 29,917,364 23,872,375 20.2% 3,666,312 2,378,677 8.0% 3,850,470 12.9% 3% -2% 33,655,667 27,070,403 19.6% 3,793,213 2,792,051 8.3% 4,050,810 12.0% 14% 66% 34,207,916 27,522,178 19.5% 3,921,350 2,764,388 8.1% 4,062,640 11.9% 14% 15% 2% 2% 10% 21% 7% 16% 3% -1% 6% 0% Costo Financiero Intereses Pagados Intereses Ganados Utilidad Cambiaria Repomo Valuación UDIs Otros Gastos Financieros Otros Productos Financieros Otros ingresos -1,145,794 1,324,840 82,648 -57,933 6,158 0 0 148,173 -294,429 -70% 77% -45% -89% -52% n.m. -100% n.m. -15% -1,305,681 925,066 107,724 -170,344 1,817 0 319,812 0 -96,055 -510% -1% -2% -163% -74% n.m. n.m. -100% -73% -1,218,229 1,070,503 65,484 -641,427 710,345 0 282,128 0 -162,670 6% -19% -21% n.m. n.m. n.m. n.m. -100% -45% -7% 16% -39% n.m. n.m. n.m. -12% n.m. 69% Utilidad antes de impuestos Impuesto Pagado Impuesto Diferido 805,257 106,322 -121,317 -130% -133% -78% 1,403,934 177,203 358,488 -38% -16% -62% 1,377,482 171,674 225,132 71% 61% n.m. -2% -3% -37% Utilid ad Consolidada Participación Minoritaria Utilidad Neta Mayoritaria Margen Neto 820,252 64,206 756,046 2.5% -145% -207% -143% 868,243 102,134 766,109 2.3% -22% -52% -15% 980,676 206,620 774,056 2.3% 20% n.m. 2% 13% 102% 1% 110,689,822 42,686,747 11,664,336 14,980,274 3,959,385 11,337,391 385,701 56,158,886 10,105,562 1,352,926 72,728,734 30,384,074 34,869,666 0 7,474,994 37,961,088 5,214,982 32,746,106 7% 3% 34% 11% 2% -18% -56% 11% 15% -45% 17% 3% 33% n.m. 11% -9% 5% -10% 102,631,686 40,418,155 8,749,180 15,591,190 3,445,224 12,071,495 339,244 51,163,514 9,522,691 1,188,082 69,848,805 27,690,637 33,176,435 0 8,981,733 32,782,881 4,674,208 28,108,673 -2% 1% -20% 15% -10% 10% -32% -3% -2% -24% -2% -23% 13% -100% 41% -2% -9% -1% 113,130,973 42,978,243 8,935,170 16,435,852 3,384,682 13,584,614 408,260 52,241,052 16,531,485 971,933 78,082,030 28,050,914 40,847,591 0 9,183,525 35,048,943 4,869,043 30,179,900 2% 1% -23% 10% -15% 20% 6% -7% 64% -28% 7% -8% 17% n.m. 23% -8% -7% -8% 10% 6% 2% 5% -2% 13% 20% 2% 74% -18% 12% 1% 23% n.m. 2% 7% 4% 7% 44,122,412 9,252,746 34,869,666 32,458,076 43% 94% 33% 46% 39,437,343 6,260,908 33,176,435 30,688,163 -13% -61% 13% -11% 46,217,162 5,369,571 40,847,591 37,281,992 5% -42% 17% 15% 17% -14% 23% 21% 48% 20% 21% 12% Balance Activo Total Activo Circulante Disponible Cuentas por Cobrar (client Otras Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Intangibles Otros Activos LP Pasivo Total Pasivo Circulante Pasivo largo Plazo Diferido Otros Pasivos LP Capital Consolidado Minoritario Mayoritario Pasivo con Costo Corto Plazo Largo Plazo Deuda Neta Fuente: ALFA, BMV, Banorte Oct-19-10 Pág - 3 - Análisis Fundamental Reporte Trimestral Certificación de los Analistas. Nosotros, Carlos Hermosillo Bernal, Marisol Huerta Mondragón, Juan Carlos Alderete Macal y Olivia Colín Vega, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte. Sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir ni podrán celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general del la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. Casa de Bolsa Banorte, en el transcurso de los últimos doce meses, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: SARE. Actividades de las áreas de negocio durante los próximos tres meses Casa de Bolsa Banorte, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o mas de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: ICH, CEMEX, GMEXICO, CIDMEGA. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte, Grupo Financiero Banorte, funge con alguno de dichos caracteres en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión La Recomendación de Inversión está relacionada con el Rendimiento Total estimado del valor para los próximos doce meses. El rendimiento total requerido para una recomendación dada depende del nivel de RIESGO de cada acción. En la siguiente tabla se muestran los parámetros que se utilizaron como referencia para determinar la recomendación de inversión que se expresa en los documentos a los que se anexa esta nota. Estos parámetros son una referencia por lo que se aplican con cierta holgura a discreción del analista. Los parámetros se revisan periódicamente y se modifican en función de varios factores, entre los que destacan, el nivel de las tasas de interés y la expectativa en cuanto a su comportamiento futuro, así como también, la tendencia y volatilidad de los mercados de capitales: Riesgo Bajo Medio Alto COMPRA >13.5% >16.5% >19.5% MANTENER <13.5% > 9.0% < 16.5% > 11% < 19.5% > 13% VENTA <9.0% <11% <13% Rendimiento Para la definición del riesgo se han considerado al menos los siguientes cuatro factores: 1) La volatilidad del precio de la acción. 2) La bursatilidad de la acción, 3) la fortaleza financiera de la empresa emisora y 4) la opinión de participantes en el mercado. Con estos cuatro factores construimos un índice de riesgo que utilizamos para agrupar las emisiones en tres niveles: Bajo, Medio y Alto riesgo. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es mas, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a alteraciones y cambios sin previo aviso; Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Sin previa autorización escrita por parte de Casa de Bolsa Banorte, Grupo Financiero Banorte, este documento no puede fotocopiarse, no puede ser citado, ni divulgado, ni utilizado, ni reproducido total o parcialmente. Oct-19-10 Pág - 4 -