Sare2T11

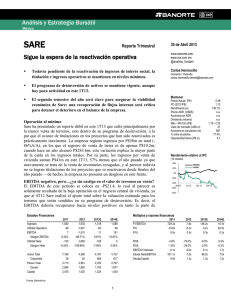

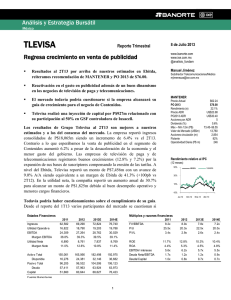

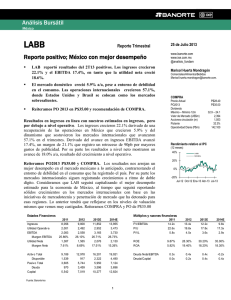

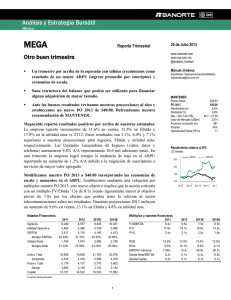

Anuncio

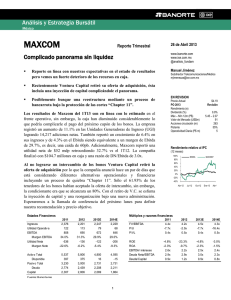

Reporte de Análisis y Estrategia Bursátil Resultados 2T11 Sare Julio 29, 2011 Compra El camino de la recuperación Precio Objetivo - 2011 P$4.0 Retroceso anual, pero avance secuencial Aún cuando las cifras de Sare en este 2T11 resultaron por debajo de nuestra expectativa, consideramos que lo verdaderamente importante en este reporte ha sido el corroborar el avance secuencial que la empresa logra en su operación tras la inyección de capital recibida a finales del año pasado. Asimismo, conviene destacar el hecho de esta evolución debe ser analizada excluyendo la venta de terrenos, a fin de medir el verdadero avance en el negocio central. Desde este punto de vista, los ingresos de vivienda en Sare han crecido 17% en el trimestre, respecto al 1T, aunque se colocan todavía 12% por debajo del año pasado. A nivel consolidado el avance es más discreto ya que la venta de tierra se desacelera del 1T al 2T, y consecuentemente se reporta un avance de sólo 2% en ambas comparaciones. Una comparación complicada La comparativa anual en los ingreso de Sare en este 2T11 resulta complicada por la situación de liquidez que vivió la empresa durante la segunda mitad de 2010 y que comprometió el avance de sus operaciones en los últimos doce meses. Como tal, nos parece que la evolución de +2% en ingresos (P$592m) y de -4% en EBITDA (P$111m) deben verse en este contexto, bajo el cual no lucen tan débiles como aparenta a primera vista. Por su parte, la utilidad neta en P$31m sufre una historia similar, más no así el caso de la deuda neta, que se reduce dramáticamente, +24%, pero sólo en virtud del multicitado aumento de capital. De cualquier manera, la reducción de 10% en la deuda neta durante el 2T es destacable y debería ser una tendencia repetida en los próximos trimestres. Ajustamos PO a P$4.0; gran potencial, de riesgo elevado La incorporación de estos resultados a nuestro modelo de valuación suponen una revisión a la baja que a la vez conlleva un ajuste en nuestro precio objetivo, que pasa de P$4.3 a P$4.0, pero que todavía denota un potencial extraordinario, claro, acompañado de un nivel de riesgo notablemente elevado. Es importante notar que nuestro precio objetivo incorpora supuestos sobre la recuperación continua durante esta segunda mitad del año y un todavía mejor año en 2012, que incorporará a su vez un franco reinicio en la operación de nuevos desarrollos de interés social. El mayor riesgo es por supuesto la ejecución y recuperación en el corto plazo de la mayor parte de las viviendas pendientes en construcciones verticales; al cierre de junio estaban todavía pendientes 15% de sus unidades (130), habiendo avanzado 4% en el 2T11, y podrían liberar recursos por cerca de P$468m, o 1.6x la caja al cierre de junio, o 46% de la deuda neta. Se reactiva interés social Si bien parte del la estrategia después de la capitalización es el retomar la participación de Sare en el segmento de interés social, la aplicación inicial de estos recursos ha sido dirigida, acorde a lo planeado, a la culminación de proyectos verticales de tipo medio y residencial. Una vez liberados estos recursos tras la titulación y cobranza de dichas unidades, Sare acelerará la ejecución de los desarrollos de interés social actuales y dará continuidad a segundas y terceras etapas en otros que han quedado temporalmente parados. A pesar de ello, ya vemos como poco a poco se reactiva dicho segmento, y de hecho en el trimestre se registra le venta de 740 viviendas de interés social (+16%T/T), a la par de 97 de medio/residencial (+23% T/T). A pesar de esto, la comparación anual es modesta, creciendo apenas 2% en el total de unidades (837 viviendas). Carlos Hermosillo Bernal [email protected] RECOMENDACIÓN (Ver contraportada) Emisora IPyC Precio Actual Precio Objetivo ‘11 Var % (Nominal) Diferencia vs IPyC 2.32 4.00 72.4% OTROS INDICADORES Indicadores 52 semanas max/min Cap. de Mdo (US$ mn) Free Float FV/Ebitda (2011e) Apalancamiento actual Crec. Nom. Ebitda (%) ‘11e Margen EBITDA (%) ‘11e 36,127.23 42,000.00 16.3% 56.2% 20/07/11 3.91 / 2.30 US$136m 77% 8.0x 5.7x 17.0% 17.2% ** Deuda Neta / Ebitda U12m SELECCIÓN (¿Cuál?) / 8 Criterios Fund. Perspectiva del Sector Perspectiva Individual Mercado (Exportaciones) Estructura Financiera Valuación Bursatilidad Rentabilidad Otros Neutral Positivo Negativo Negativo Positivo Negativo Neutral Neutral DISTRIBUCIÓN (¿Cómo?) vs. IPyC Estrategia En IPyC Condición 0.00% 0.00% MOMENTO (¿Cuándo?) Tendencia Sare B IPyC Baja Baja www.ixe.com.mx www.banorte.com Subponderar Prom. Móvil 30 días 31 días Análisis y Estrategia Resultados 2T11 Más Detalles A continuación presentamos los principales rubros de los resultados de Sare. Sare – Resultados 2T11 (cifras nominales en millones de pesos) Concepto Var % 2T11e 581 1.98% 658 -9.90% 85 -5.64% 95 -15.77% 111 116 -4.03% 123 -9.22% 31 33 -4.11% 36 -13.26% Margen Operativo 13.53% 14.62% 14.47% -0.94 pp Margen Ebitda 18.80% 19.98% 18.66% 0.14 pp 0.045 0.085 0.052 -13.26% Ventas Utilidad de Operación Ebitda Utilidad Neta 2T11 2T10 592 80 Var % vs. E Márgenes UPA Fuente: Banorte-Ixe Casa de Bolsa Cambio en la mezcla de ventas, ajuste en margen El cambio de estrategia es ya visible también en el precio promedio, ya que el comparativo A/A en el desplazamiento en unidades de tipo medio/residencial es negativo y en el de interés social es positivo, los precios promedio de la mezcla denotan una reducción de 14%, esto aún cuando en cada segmento las variaciones son mucho menores, con un avance de 5% en interés social (P$292k) y una reducción de 4% en el residencial (P$2,891k). Este cambio en la composición de las ventas explica la reducción en el margen EBITDA, que pasa de 20.0% hace un año a 18.8% en este reporte, pero que sin embargo mejora notablemente desde el primer trimestre; la estabilización de la operaciones parece más clara en este apartado. Inicia la mejoría financiera Si bien la posición financiera había mostrado un aparente deterioro durante el primer trimestre, vale la peno recordar que ello se debió únicamente a la aplicación de los recursos que en el 4T10 habían reducido artificialmente la deuda neta. Nos parece que la reducción de deuda (-7% T/T), y deuda neta (10%T/T), que se ha logrado en este trimestre es el inicio de una tendencia que debería permanecer en tanto Sare logra la estabilización operativa bajo la mezcla de mercados de 60/40 que pretende entre interés social y medio/residencial. Nos parece que trimestre a trimestre veremos mejoras sensibles durante el resto del año. Sare—Indicadores Operativos (cifras nominales, 4T08 y 4T09 bajo INIF-14) 2T10 Precio Promedio (P$ 000's) Interés social $ 279 $ Medio / Residencial $ 3,004 $ Total $ 690 $ Unidades Vendidas Interés social 697 Medio / Residencial 124 Total 821 Ingresos (P$ m) Interés social $194.3 Medio / Residencial $372.5 Otros (terrenos, etc) $14.1 Total $580.9 3T10 Sare—EBITDA ajustada Costo Margen Bruto Gasto Operativo % de ingresos Depreciación RIF Capitalizable Costo EBITDA Margen EBITDA 2 2T11 A/A T/T 4.7% -3.8% -14.1% 6.3% -8.4% 0.0% 524 117 641 79 113 192 636 79 715 740 97 837 6.2% -21.8% 1.9% 16.4% 22.8% 17.1% $125.6 $347.1 $159.3 $632.0 $31.2 $388.1 $95.8 $515.1 $174.8 $249.3 $155.0 $579.1 $216.1 $280.4 $95.9 $592.4 11.2% -24.7% 579.5% 2.0% 23.6% 12.5% -38.1% 2.3% $440.1 24.0% $63.5 11.0% $447.6 24.4% $64.7 10.9% 5.6% 1.7% -10.6% 2.0% -0.7% 0.6% -4.0% 21.8% 16.5% 8.9% $2,293.6 -12% 2,682 $423.6 27.1% $72.4 12.5% $492.4 22.1% $65.3 10.3% $394.6 23.4% $68.6 13.3% $3.107 $28.021 $116.050 20.0% $2.891 $23.500 $100.733 15.9% Fuente: Sare, estimaciones Banorte-Ixe. 1T11 240 $ 395 $ 275 $ 292 2,967 $ 3,435 $ 3,156 $ 2,891 737 $ 2,184 $ 593 $ 593 Fuente: Sare, estimaciones Banorte-Ixe. Bajo INIF14 Crec a 2010 4T10 $2.557 $2.534 $3.086 $19.900 $24.200 $28.200 $74.310 $102.251 $111.375 14.4% 17.7% 18.8% Análisis y Estrategia Resultados 2T11 SARE 2010 2 2011 1 2011 2 2-11/2-10 2-11/1-11 Estado de Resultados Ventas Costo de Ventas Margen Bruto Gastos de Operación Utilidad Operativa Margen Operativo EBITDA Margen EBITDA 580,936 423,649 27.1% 72,365 84,922 14.6% 116,050 20.0% -9% -9% 579,019 440,125 24.0% 63,458 75,436 13.0% 102,251 17.7% -6% -10% 592,443 447,581 24.5% 64,730 80,132 13.5% 111,375 18.8% 2% 6% 2% 2% -11% -2% -11% -6% 2% 6% -4% 9% Costo Financiero Intereses Pagados Intereses Ganados Otros ingresos -31,410 32,056 646 3,691 3% -8% -84% 76% -28,918 31,615 2,697 322 23% 24% 40% -109% -31,980 32,926 946 -1,376 2% 3% 46% n.m. 11% 4% -65% n.m. Utilidad antes de impuestos Impuesto Pagado Impuesto Diferido 57,203 7,649 9,187 -14% 88% -30% 46,840 4,729 9,323 -6% -10% -7% 46,776 -3,510 17,543 -18% n.m. 91% 0% n.m. 88% Utilidad Consolidada Participación Minoritaria Utilidad Neta Mayoritaria Margen Neto 40,367 7,771 32,596 5.6% -18% -5% -20% 32,788 2,638 30,150 5.2% -5% -43% 0% 32,743 1,488 31,255 5.3% -19% -81% -4% 0% -44% 4% Activo Total Activo Circulante Disponible Cuentas por Cobrar (clientes) Inventarios Activo LP Pasivo Total Pasivo Circulante Pasivo largo Plazo Otros Pasivos LP Capital Consolidado Minoritario Mayoritario 8,622,651 7,390,554 120,881 144,806 6,778,836 1,120,323 5,084,990 2,258,301 2,470,577 356,112 3,537,661 675,967 2,861,694 -4% -3% -36% -9% -2% -10% -9% -35% 34% 28% 3% -8% 6% 8,782,973 7,601,103 240,218 270,295 6,811,664 853,037 4,558,030 2,272,571 1,703,165 582,294 4,224,943 435,838 3,789,105 -2% 1% 101% 93% -2% -24% -16% -4% -33% 9% 19% -39% 34% 8,727,211 7,594,189 293,618 321,118 6,633,560 805,912 4,479,841 2,717,144 1,162,638 600,059 4,247,370 427,057 3,820,313 1% 3% 143% 122% -2% -28% -12% 20% -53% 69% 20% -37% 33% -1% 0% 22% 19% -3% -6% -2% 20% -32% 3% 1% -2% 1% Pasivo con Costo Corto Plazo Largo Plazo Deuda Neta 2,761,116 290,539 2,470,577 2,640,235 4% -65% 34% 7% 2,471,540 768,375 1,703,165 2,231,322 -11% 202% -33% -16% 2,310,196 1,147,558 1,162,638 2,016,578 -16% n.m. -53% -24% -7% 49% -32% -10% -5% 2% 6% -6% Balance Fuente: SARE, BMV, Banorte-Ixe 3 Análisis y Estrategia Resultados 2T11 Certificación de los Analistas. Nosotros, Alfredo Eduardo Thorne Vetter, Delia María Paredes Mier, Carlos Ponce Bustos, María Dolores Palacios Norma, Katia Celina Goya Ostos, Livia Honsel, Alejandro Padilla Santana, Alejandro Cervantes Llamas, Julia Elena Baca Negrete, Juan Carlos Alderete Macal, Manuel Jiménez Zaldívar, Miguel Angel Aguayo Negrete, Carlos Hermosillo Bernal, Marisol Huerta Mondragón, Rodrigo Heredia Matarazzo, Raquel Moscoso Armendáriz, Idalia Yanira Céspedes Jaén, José Itzamna Espitia Hernández, Héctor Gustavo Castañeda Burgos, Tania Abdul Massih Jacobo, y Hugo Armando Gómez Solís, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte, Casa de Bolsa Ixe y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general del las Casas de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte, Casa de Bolsa Ixe, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Casa de Bolsa Banorte y Casa de Bolsa Ixe, han obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: CEMEX, GEO, SARE e ICA. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte, Casa de Bolsa Ixe, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte, Casa de Bolsa Ixe, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o más de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: AMX y NAFTRAC. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte, Casa de Bolsa Ixe, Grupo Financiero Banorte, funge con alguno de dichos caracteres de acuerdo al Art.2 Fr.XIX de la Ley del Mercado de Valores en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión. Referencia COMPRA MANTENER VENTA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme al Art. 188 Fr.II. de la Ley del Mercado de Valores. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte y Casa de Bolsa Ixe, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es mas, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Casa de Bolsa Banorte, Casa de Bolsa Ixe, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte,Casa de Bolsa Ixe, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de Casa de Bolsa Banorte, Casa de Bolsa Ixe, Grupo Financiero Banorte. 4 Análisis y Estrategia Calendario *RCT EUA Directorio de Análisis Alfredo Thorne Director General [email protected] (55) 1670 - 1865 Delia Paredes Directora Ejecutiva Analisis y Estrategia [email protected] (55) 5268 - 1694 Katia Goya Subdirector Economía Internacional [email protected] (55) 1670 - 1821 Alejandro Padilla Subdirector Estrategia Gubernamental [email protected] (55) 1103 - 4043 Dolores Palacios Subdirector de Gestión [email protected] (55) 5268 - 4603 Juan Carlos Alderete Gerente Estrategia Tipo de Cambio [email protected] (55) 1103 - 4046 Alejandro Cervantes Gerente Economía Nacional [email protected] (55) 1670 - 2972 Julia Baca Gerente Economía Internacional [email protected] (55) 1670 - 2221 Livia Honsel Gerente Economía Internacional [email protected] (55) 1670 - 1883 Miguel Calvo Gerente de Análisis (Edición) [email protected] (55) 1670 - 2220 Francisco Rivero Analista [email protected] (55) 1103 - 4000 x 2612 Lourdes Calvo Analista (Edición) [email protected] (55) 1103 - 4000 x 2611 Raquel Vázquez Asistente Dirección de Análisis y Estrategia [email protected] (55) 1670 - 2967 Carlos Ponce Director General Adjunto Análisis [email protected] (55) 5268 - 9963 Carlos Hermosillo Subdirector Análisis y Estrategia Bursátil [email protected] (55) 5268 - 9924 Manuel Jiménez Subdirector Análisis y Estrategia Bursátil [email protected] (55) 5004 - 1275 Astianax Cuanalo Subdirector Sistemas [email protected] (55) 5268 - 9967 Marisol Huerta Gerente de Análisis y Estrategia Bursátil [email protected] (55) 5268 - 9927 Rodrigo Heredia Siderúrgico / Minero [email protected] (55) 5268 - 9000 x 48029 Raquel Moscoso Comercio / Químico [email protected] (55) 5268 - 9000 x 48028 Idalia Yanira Céspedes Vivienda / Construcción [email protected] (55) 5268 - 9000 x 48227 José Itzamna Espitia Cemento/Aeropuertos [email protected] (55) 5268 - 9000 x 48066 Daniel Sánchez Edición Bursátil [email protected] (55) 5268 - 9000 x 48374 Claudia Quirós Asistente Análisis y Estrategia Bursátil [email protected] (55) 5268 - 9000 x 48062 Análisis Económico Análisis Bursátil Análisis Deuda Corporativa Miguel Angel Aguayo Subdirector de Análisis de Deuda Corporativa [email protected] (55) 5268 - 9804 Tania Abdul Massih Analista Deuda Corporativa [email protected] (55) 5004 - 1405 Hugo Armando Gómez Solís Analista Deuda Corporativa [email protected] (55) 5004 - 1340 Héctor Gustavo Castañeda Analista Deuda Corporativa [email protected] (55) 5268 - 9937 Marcos Ramírez Director General Banca Mayorista [email protected] (55) 5268 - 1659 Enrique Castillo Director General Banca Mayorista [email protected] (55) 5268 - 9902 Luis Pietrini Director General Banca Patrimonial [email protected] (55) 5004 - 1453 Patricio Rodríguez Director General Banca Privada y Gestión de Activos [email protected] (55) 5268 - 9987 Armando Rodal Director General Corporativo y Empresas [email protected] (81) 8319 - 6895 Víctor Roldán Director General Banca Corporativa Transaccional [email protected] (55) 5004 - 1454 Carlos Martínez Director General Banca de Gobierno [email protected] (55) 5268 - 1683 Banca Mayorista 5