Sare1T12

Anuncio

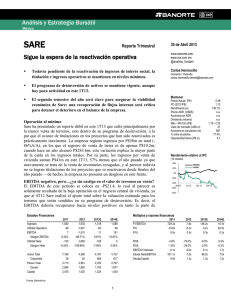

Reporte de Análisis y Estrategia Bursátil Reporte Trimestral Sare 27 de Abril de 2012 MANTENER Construyendo la base de recuperación Parálisis operativa Los resultados de Sare en este 1T12 reflejan, por un segundo trimestre consecutivo, la parálisis operativa que la emisora ha sufrido en medio de su proceso de reestructuración financiera, por ende entregando cifras notablemente negativas, pero que no son tema central en nuestra tesis de inversión. La última revisión a nuestra estimación de valor de liquidación, antes de este reporte, resultó en un valor de P$2.30 que usamos como referencia y objetivo 2012, para argumentar que, una vez evadiendo el riesgo de quiebra, la acción debería cotizar al menos cerca de dicho nivel. No obstante, con un perfil de riesgo aún sumamente elevado insistimos en limitar nuestra recomendación a MANTENER. Sare ha reportado ingresos por P$402m que son 31% menores A/A, siendo que sólo una cuarta parte de éstos se genera mediante venta de vivienda— y de hecho sólo se trata de inventarios rezagados—, y el resto por la desincorporación de activos no estratégicos. El EBITDA reportado sufre por el bajo nivel de absorción de costos, pero además por el efecto de valuación en los terrenos vendidos; en el total, este renglón suma -P$22m, y separando el efecto de los terrenos tenemos una cifra de -P$4m, también negativa. Por su parte, la utilidad neta arroja una pérdida de P$51m ya que a la pérdida operativa (P$34m) se le añade el costo financiero. La deuda neta, reportada en P$2,786m, prácticamente no ha sufrido cambios en el trimestre (incorporando IFRS), dada la inmovilidad operativa y el proceso de re documentación de sus pasivos. Punto fuerte, la reestructura financiera El punto favorable de este reporte es el informe de la conclusión de la reestructura financiera, además de un primer avance muy positivo en el esfuerzo de venta de activos no estratégicos. A pesar de ello, el perfil financiero aún presenta riesgos de consideración—principalmente una amortización de CBs en julio próximo—, que sólo serán dejados atrás conforme se reinicie la operación del negocio central, la construcción de vivienda, mismo que debería comenzar su reactivación en breve. La reestructura financiera de P$2,439m ha permitido mejorar el perfil de vencimientos, pasando de 72% sus pasivos concentrados en corto plazo a diciembre pasado, a 23% en este reporte. Esta reestructura otorga un plazo de 2 años de gracia y cinco a vencimiento, con lo que en términos de flujos que serán destinados a la reactivación de producción y venta de unidades de interés social, se tiene que la liberación de recursos en la venta de activos marcará la pauta. Precisamente en este sentido, se informó de manera formal sobre los resultados, hasta hoy, del programa de desinversión de activos, bajo el que durante el primer trimestre se logró la venta de P$392.7m de activos (“Tres Parques” P$272m, “Cuatro Bosques” P$88m, y “Tlalpan” P$32m—este último de hecho será registrado en el 2T12). Adicionalmente al día de hoy se tienen firmadas cartas de intención sobre un total de P$294.0m de terrenos. Lo anterior implica un avance de 64% sobre el monto de desinversión objetivo en 2012, en P$1,073m. Comenzará a fluir el efectivo, reanimando la construcción La liquidación de estas propiedades se ha pactado en base a un calendario de corto plazo, por lo que los ingresos correspondientes no entrarán en un solo movimiento a la caja de la empresa. No obstante, su disposición será clave para liquidar deuda—Sare estima P$184m en la primera venta y P$207m en la segunda—y eventualmente reiniciar la producción de vivienda de interés social. CASA DE BOLSA Precio Objetivo (2012 P$): Rendimiento Potencial : Precio Objetivo ADR : 2.30 60.8% N.D. Carlos Hermosillo Bernal [email protected] 5268-9924 Datos Básicos de la acción Precio Actual (P$) Precio ADR (USD$) Acciones por ADR Dividendo (retorno) Máximo - Mínimo 12m (P$) Valor de mercado (USD$ m) Acciones en circulación (m) % entre el público Operatividad diaria (P$ m, prom. 3 meses) 1.43 N.D. N.D. 1.5% 3.14 - 1.13 74 687 77.4% 13.1 Resultados (cifras en millones de pesos) 2011 2012E 2013E 2,341 228 336 14.4% 53 2.3% 2010 1,580 46 26 1.6% 130 -8.2% 2,043 163 274 13.4% 4 0.2% 1,929 216 347 18.0% 12 0.6% 8,055 546 4,432 2,525 3,623 7,186 29 3,710 2,789 3,476 7,242 111 3,893 2,805 3,349 7,389 363 3,814 2,799 3,575 Múltiplos y razones financieras 2010 2011 VE/EBITDA 4.8x 6.1x P/U 7.5x 8.3x P/VL 0.6x 0.6x 2012E 5.0x 7.1x 0.5x 2013E 4.8x 6.8x 0.5x 0.1% 0.1% 1.8x 10.2x 0.8x 0.3% 0.2% 1.7x 8.1x 0.8x Ingresos Utilidad Operativa EBITDA Margen EBITDA Utilidad Neta Margen Neto Activo Total Disponible Pasivo Total Deuda Capital ROE ROA EBITDA/Intereses 1.5% 0.7% 2.7x 7.5x 0.7x DeudaNeta/EBITDA Deuda/Capital -3.7% -1.7% 0.2x 108.6x 0.8x Rendimiento relativo al IPC (12 meses) 15% Ara * IPC 5% -5% -15% -25% -35% -45% -55% -65% Feb-2011 May-2011 Ago-2011 www.ixe.com.mx www.banorte.com Nov-2011 Feb-2012 Sare—Reporte Trimestral Sare – Resultados 1T12 (cifras nominales en millones de pesos) C o nc e pt o 1T 11 1T 12 R e a l Var % 1T 12 e V a r. % Ventas 579.0 402.0 -30.6% 142.3 -75.4% D e s v ia c ió n Utilidad de Operació n 64.9 -34.0 -152.4% -14.9 -122.9% 128.4% Ebitda 91.4 -21.8 -123.9% 11.9 -87.0% -283.5% Utilidad Neta 23.0 -52.5 -328.5% -35.7 -255.3% 47.2% M argen Operativo 11.2% -8.5% -1966 pb -10.5% -2167 pb 200 pb M argen Ebitda 15.8% -5.4% -2121pb 8.3% -744 pb -1377 pb UP A 0.033 -0.076 -328.5% -0.052 -255.29% 47.2% 182.5% M á rge ne s Fuente: B ano rte-Ixe Casa de B o lsa Sare—Indicadores Operativos (cifras nominales, 4T08 y 4T09 bajo INIF-14) 1T11 Ingresos (P$ m) Interés social A/A Medio / Residencial A/A Otros (terrenos, etc) A/A Total A/A Depreciación RIF Capitalizable Costo % a Deuda EBITDA Margen EBITDA 2T11 3T11 4T11 1T12 $174.8 $216.1 $95.1 $4.5 $20.7 -21.2% 11.2% -24.3% -85.6% -88.2% $249.3 $280.4 $215.6 $36.5 $75.3 -24.3% -24.7% -37.9% -90.6% -69.8% $306.0 $155.0 $95.9 $48.3 $8.6 981.5% 579.5% -69.7% -91.0% 97.4% $579.1 $592.4 $359.0 $49.6 $402.0 -43.2% 2.4% 2.0% -90.4% -30.6% $2.534 $24.200 1.0% $91.392 15.8% $3.086 $28.200 1.2% $111.375 18.8% $2.620 $2.037 $17.800 $2.100 0.8% 0.1% $53.118 -$230.212 14.8% -463.8% $2.439 $9.800 0.3% -$21.805 -5.4% 2011 3 2011 4 Fuente: Sare, estimaciones Banorte-Ixe. SARE 2011 1 2011 2 2012 1 1-12/1-11 1-12/4-11 Estado de Resultados Ventas Costo de Ventas Margen Bruto Gastos de Operación Utilidad Operativa Margen Operativo EBITDA Margen EBITDA 579,019 440,125 24.0% 74,317 64,899 11.2% 91,392 15.8% 2% 6% 592,443 447,581 24.5% 64,730 80,132 13.5% 111,375 18.8% 4% -16% 358,998 265,992 25.9% 60,310 32,696 9.1% 53,118 14.8% -43% -46% -11% -6% Costo Financiero Intereses Pagados Intereses Ganados -28,918 31,615 2,697 23% 24% 40% -31,980 32,926 946 2% 3% 46% -36,296 37,271 975 6% 7% 87% -25,453 25,862 409 Utilidad antes de impuestos Impuesto Pagado Impuesto Diferido 35,981 4,729 6,065 -28% n.m. n.m. 46,776 -3,510 17,543 -18% -146% 91% -4,728 -225 -1,193 -112% -105% -115% Utilidad Consolidada Participación Minoritaria Utilidad Neta Mayoritaria Margen Neto 25,187 2,197 22,990 4.0% -27% -52% -24% 32,743 1,488 31,255 5.3% -19% -81% -4% -3,310 -9 -3,301 -0.9% Activo Total Activo Circulante Disponible Cuentas por Cobrar (clientes) Inventarios Pasivo Total Pasivo Circulante Pasivo largo Plazo Capital Consolidado Minoritario Mayoritario 8,782,973 7,601,103 240,218 270,295 6,811,664 4,558,030 2,272,571 1,703,165 4,224,943 435,838 3,789,105 -2% 1% 101% 93% -2% -16% -4% -33% 19% -39% 34% 8,727,211 7,594,189 293,618 321,118 6,633,560 4,479,841 2,717,144 1,162,638 4,247,370 427,057 3,820,313 -1% 3% 143% 122% -2% -15% 19% -53% 20% -37% 33% Pasivo con Costo Corto Plazo Largo Plazo Deuda Neta 2,471,540 768,375 1,703,165 2,231,322 -11% 202% -33% -16% 2,310,196 1,147,558 1,162,638 2,016,578 -16% 295% -53% -24% -14% 2% 6% -4% 402,037 380,682 5.3% 55,362 -33,991 -8.5% -21,805 -5.4% -31% -14% n.m. 74% -26% n.m. -16% -85% n.m. -91% -11% -22% -91% -39,021 39,127 106 35% 24% -96% 53% 51% -74% -257,362 27,952 -105,161 627% -339% -9928% -73,012 2,060 -23,964 n.m. -56% n.m. -72% -93% -77% -112% -100% -114% -180,153 7,528 -187,681 -377.9% 627% -16% 457% -51,108 1,429 -52,537 -13.1% n.m. -35% n.m. -72% -81% -72% 8,526,030 7,396,563 167,787 294,927 6,582,444 4,213,786 2,776,235 842,064 4,312,244 495,229 3,817,015 -1% 2% 50% 75% 0% -19% 22% -65% 28% 3% 32% 7,186,365 3,915,043 29,204 165,096 3,404,822 3,709,937 2,710,988 998,949 3,476,428 465,888 3,010,540 -11% -42% -95% 58% -41% -16% 12% -40% -4% 0% -5% 7,080,365 3,802,839 19,271 137,258 3,115,976 3,716,254 1,348,625 2,367,629 3,364,111 406,108 2,958,003 -19% -50% -92% -49% -54% -18% -41% 39% -20% -7% -22% -1% -3% -34% -17% -8% 0% -50% 137% -3% -13% -2% 2,361,619 1,519,555 842,064 2,193,832 -13% 365% -65% -16% 2,788,603 2,012,315 776,288 2,759,399 10% 135% -53% 39% 2,804,887 646,661 2,158,226 2,785,616 13% -16% 27% 25% 1% -68% 178% 1% -8% -56% -47% 49,668 218,403 -339.7% 65,586 -234,321 -471.8% -230,212 -463.5% -90% -45% -49% 2533% -1800% Balance Fuente: SARE, BMV, Banorte-Ixe IFRS reflejado en los estados financieros del 1T12 y 4T11. 2 Sare—Reporte trimestral Certificación de los Analistas. Nosotros, Rene Gerardo Pimentel Ibarrola, Delia María Paredes Mier, María Dolores Palacios Norma, Katia Celina Goya Ostos, Livia Honsel, Alejandro Padilla Santana, Alejandro Cervantes Llamas, Julia Elena Baca Negrete, Juan Carlos Alderete Macal, Manuel Jiménez Zaldívar, Miguel Angel Aguayo Negrete, Carlos Hermosillo Bernal, Marisol Huerta Mondragón, Raquel Moscoso Armendáriz, Marissa Garza Ostos, Idalia Yanira Céspedes Jaén, José Itzamna Espitia Hernández, María de la Paz Orozco, Tania Abdul Massih Jacobo, Hugo Armando Gómez Solís, Luciana Gallardo Lomelí, Astianax Cuanalo Dorantes y Berenice Arellano Escudero, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte Ixe y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general de la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Casa de Bolsa Banorte Ixe, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: CEMEX, GEO, SARE e ICA. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o más de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: AMX y NAFTRAC. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte, funge con alguno de dichos caracteres de acuerdo al Art.2 Fr.XIX de la Ley del Mercado de Valores en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión. Referencia COMPRA MANTENER VENTA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme al Art. 188 Fr.II. de la Ley del Mercado de Valores. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte Ixe, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es más, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte. 3 Sare—Reporte trimestral Directorio de Análisis Director General de Desarrollo de Negocio y Análisis [email protected] (55) 5268 - 9004 Delia Paredes Directora Ejecutiva Análisis y Estrategia [email protected] (55) 5268 - 1694 Katia Goya Subdirector Economía Internacional [email protected] (55) 1670 - 1821 Alejandro Padilla Subdirector Estrategia Gubernamental [email protected] (55) 1103 - 4043 Dolores Palacios Subdirector de Gestión [email protected] (55) 5268 - 4603 Juan Carlos Alderete Gerente Estrategia Tipo de Cambio [email protected] (55) 1103 - 4046 Alejandro Cervantes Gerente Economía Nacional [email protected] (55) 1670 - 2972 Julia Baca Gerente Economía Internacional [email protected] (55) 1670 - 2221 Livia Honsel Gerente Economía Internacional [email protected] (55) 1670 - 1883 Miguel Calvo Gerente de Análisis (Edición) [email protected] (55) 1670 - 2220 Francisco Rivero Analista [email protected] (55) 1103 - 4000 x 2612 Lourdes Calvo Analista (Edición) [email protected] (55) 1103 - 4000 x 2611 Raquel Vázquez Asistente Dirección de Análisis y Estrategia [email protected] (55) 1670 - 2967 Carlos Hermosillo Subdirector—Cemento / Vivienda [email protected] (55) 5268 - 9924 Manuel Jiménez Subdirector—Telecomunicaciones / Medios [email protected] (55) 5004 - 1275 Astianax Cuanalo Subdirector Sistemas [email protected] (55) 5268 - 9967 Marisol Huerta Alimentos / Bebidas [email protected] (55) 5268 - 9927 Marissa Garza Industriales / Minería [email protected] (55) 5004 - 1179 Raquel Moscoso Comercio / Químico [email protected] (55) 5335 - 3302 José Itzamna Espitia Aeropuertos / Infraestructura [email protected] (55) 5268 - 9000 x 1266 Berenice Arellano Escudero Analista [email protected] (55) 5268 – 9961 María de la Paz Orozco Asistente (Edición) [email protected] (55) 5268 - 9962 René Pimentel Ibarrola Análisis Económico Análisis Bursátil Análisis Deuda Corporativa Miguel Angel Aguayo Subdirector de Análisis de Deuda Corporativa [email protected] (55) 5268 - 9804 Tania Abdul Massih Analista Deuda Corporativa [email protected] (55) 5004 - 1405 Hugo Armando Gómez Solís Analista Deuda Corporativa [email protected] (55) 5004 - 1340 Idalia Yanira Céspedes Analista Deuda Corporativa [email protected] (55) 5268 - 9937 Luciana Gallardo Lomelí Analista Deuda Corporativa [email protected] (55) 5268 – 9925 Banca Mayorista Marcos Ramírez Director General Banca Mayorista [email protected] (55) 5268 - 1659 Luis Pietrini Director General Banca Patrimonial [email protected] (55) 5004 - 1453 Patricio Rodríguez Director General Banca Privada y Gestión de Activos [email protected] (55) 5268 - 9987 Armando Rodal Director General Corporativo y Empresas [email protected] (81) 8319 - 6895 Víctor Roldán Director General Banca Corporativa Transaccional [email protected] (55) 5004 - 1454 Carlos Martínez Director General Banca de Gobierno [email protected] (55) 5268 - 1683 4