Alsea1T12

Anuncio

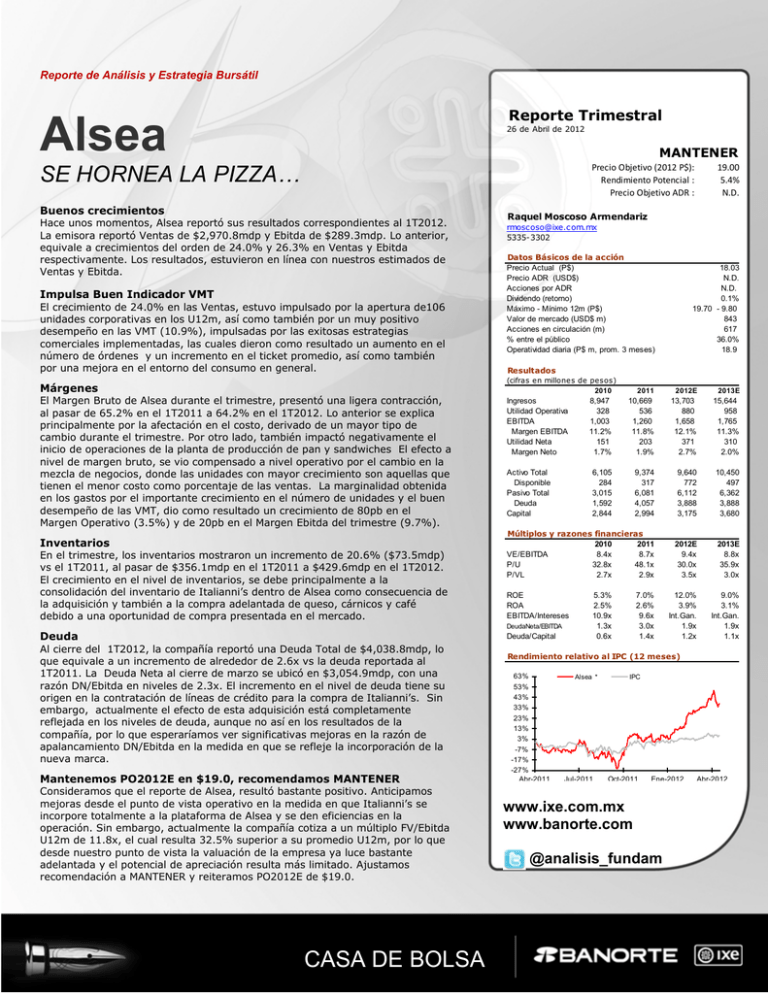

Reporte de Análisis y Estrategia Bursátil Reporte Trimestral Alsea 26 de Abril de 2012 MANTENER Precio Objetivo (2012 P$): Rendimiento Potencial : Precio Objetivo ADR : SE HORNEA LA PIZZA… Buenos crecimientos Hace unos momentos, Alsea reportó sus resultados correspondientes al 1T2012. La emisora reportó Ventas de $2,970.8mdp y Ebitda de $289.3mdp. Lo anterior, equivale a crecimientos del orden de 24.0% y 26.3% en Ventas y Ebitda respectivamente. Los resultados, estuvieron en línea con nuestros estimados de Ventas y Ebitda. Impulsa Buen Indicador VMT El crecimiento de 24.0% en las Ventas, estuvo impulsado por la apertura de106 unidades corporativas en los U12m, así como también por un muy positivo desempeño en las VMT (10.9%), impulsadas por las exitosas estrategias comerciales implementadas, las cuales dieron como resultado un aumento en el número de órdenes y un incremento en el ticket promedio, así como también por una mejora en el entorno del consumo en general. Raquel Moscoso Armendariz [email protected] om.mx 5335-3302 Datos Básicos de la acción Precio Actual (P$) Precio ADR (USD$) Acciones por ADR Dividendo (retorno) Máximo - Mínimo 12m (P$) Valor de mercado (USD$ m) Acciones en circulación (m) % entre el público Operatividad diaria (P$ m, prom. 3 meses) El Margen Bruto de Alsea durante el trimestre, presentó una ligera contracción, al pasar de 65.2% en el 1T2011 a 64.2% en el 1T2012. Lo anterior se explica principalmente por la afectación en el costo, derivado de un mayor tipo de cambio durante el trimestre. Por otro lado, también impactó negativamente el inicio de operaciones de la planta de producción de pan y sandwiches El efecto a nivel de margen bruto, se vio compensado a nivel operativo por el cambio en la mezcla de negocios, donde las unidades con mayor crecimiento son aquellas que tienen el menor costo como porcentaje de las ventas. La marginalidad obtenida en los gastos por el importante crecimiento en el número de unidades y el buen desempeño de las VMT, dio como resultado un crecimiento de 80pb en el Margen Operativo (3.5%) y de 20pb en el Margen Ebitda del trimestre (9.7%). Inventarios En el trimestre, los inventarios mostraron un incremento de 20.6% ($73.5mdp) vs el 1T2011, al pasar de $356.1mdp en el 1T2011 a $429.6mdp en el 1T2012. El crecimiento en el nivel de inventarios, se debe principalmente a la consolidación del inventario de Italianni’s dentro de Alsea como consecuencia de la adquisición y también a la compra adelantada de queso, cárnicos y café debido a una oportunidad de compra presentada en el mercado. 2011 2012E 2013E 8,947 328 1,003 11.2% 151 1.7% 10,669 536 1,260 11.8% 203 1.9% 13,703 880 1,658 12.1% 371 2.7% 15,644 958 1,765 11.3% 310 2.0% 6,105 284 3,015 1,592 2,844 9,374 317 6,081 4,057 2,994 9,640 772 6,112 3,888 3,175 10,450 497 6,362 3,888 3,680 Múltiplos y razones financieras 2010 2011 VE/EBITDA 8.4x 8.7x P/U 32.8x 48.1x P/VL 2.7x 2.9x 2012E 9.4x 30.0x 3.5x 2013E 8.8x 35.9x 3.0x 12.0% 3.9% Int.Gan. 1.9x 1.2x 9.0% 3.1% Int.Gan. 1.9x 1.1x Ingresos Utilidad Operativa EBITDA Margen EBITDA Utilidad Neta Margen Neto Activo Total Disponible Pasivo Total Deuda Capital ROE ROA EBITDA/Intereses DeudaNeta/EBITDA Deuda Deuda/Capital Al cierre del 1T2012, la compañía reportó una Deuda Total de $4,038.8mdp, lo que equivale a un incremento de alrededor de 2.6x vs la deuda reportada al 1T2011. La Deuda Neta al cierre de marzo se ubicó en $3,054.9mdp, con una razón DN/Ebitda en niveles de 2.3x. El incremento en el nivel de deuda tiene su origen en la contratación de líneas de crédito para la compra de Italianni’s. Sin embargo, actualmente el efecto de esta adquisición está completamente reflejada en los niveles de deuda, aunque no así en los resultados de la compañía, por lo que esperaríamos ver significativas mejoras en la razón de apalancamiento DN/Ebitda en la medida en que se refleje la incorporación de la nueva marca. Mantenemos PO2012E en $19.0, recomendamos MANTENER Consideramos que el reporte de Alsea, resultó bastante positivo. Anticipamos mejoras desde el punto de vista operativo en la medida en que Italianni’s se incorpore totalmente a la plataforma de Alsea y se den eficiencias en la operación. Sin embargo, actualmente la compañía cotiza a un múltiplo FV/Ebitda U12m de 11.8x, el cual resulta 32.5% superior a su promedio U12m, por lo que desde nuestro punto de vista la valuación de la empresa ya luce bastante adelantada y el potencial de apreciación resulta más limitado. Ajustamos recomendación a MANTENER y reiteramos PO2012E de $19.0. CASA DE BOLSA 18.03 N.D. N.D. 0.1% 19.70 - 9.80 843 617 36.0% 18.9 Resultados (cifras en millones de pesos) 2010 Márgenes 19.00 5.4% N.D. 5.3% 2.5% 10.9x 1.3x 0.6x 7.0% 2.6% 9.6x 3.0x 1.4x Rendimiento relativo al IPC (12 meses) 63% 53% 43% 33% 23% 13% 3% -7% -17% -27% Abr-2011 Alsea * Jul-2011 IPC Oct-2011 Ene-2012 www.ixe.com.mx www.banorte.com @analisis_fundam Abr-2012 Nota de Resultados Alsea– Resultados 1T12 (cifras nominales en millones de pesos) Concepto 1T12 1T11 Var % 1T12e Ventas 2,971 2,397 24.0% 2,911 2.1% Utilidad de Operación 104 66 58.6% 122 -14.6% Ebitda 289 229 26.3% 292 -0.9% 17 13 28.3% 23 -25.9% Margen Operativo 3.5% 2.7% 0.8% 4.2% -0.7% Margen Ebitda 9.7% 9.6% 0.2% 10.0% -0.3% UPA 0.028 0.022 28.3% 0.038 -1.0% Utilidad Neta Var % vs E Márgenes Fuente: Alsea, Casa de Bolsa Banorte Ixe, BMV. Alimentos y Bebidas México Alimentos y Bebidas Sudamérica Las Ventas del 1T de 2012 aumentaron 18.2% en comparación con el 1T2011, el crecimiento estuvo impulsado por la apertura neta de 72 unidades corporativas en los U12m (incluyendo la adquisición de Italianni’s), así como también por el positivo desempeño de las VMT. El Ebitda tuvo un crecimiento de 30.4%, apoyado principalmente por la marginalidad obtenida gracias al crecimiento en las VMT. La división de Alimentos y Bebidas Sudamérica (23.4% de las ventas consolidadas), reportó crecimientos en Ventas y Ebitda de 47.6% y 26.2% respectivamente. El incremento en Ventas se debió principalmente a la incorporación de 34 unidades adicionales U12m, así como también al crecimiento de las VMT en la región. El crecimiento en el Ebitda, es atribuible principalmente a la marginalidad obtenida por el crecimiento en las ventas mismas tiendas, el incremento en el número de unidades en operación y en menor medida por el efecto de la consolidación de las marcas de la región. Balance General 1T12 Var % 57% Activo Total 9,457 6,036 Activo CP 2,537 1,436 Disponible 527 371 Inventarios 430 356 Cuentas x Cobrar 802 494 Activo Fijo 6,920 4,600 Pasivo Total 6,044 2,843 42% 21% 62% 50% 113% Pasivo CP 2,156 1,440 50% Proveedores Deuda C/ costo CP Pasivo a LP 840 278 3,888 560 198 1,403 Deuda C/ costo LP 3,761 1,327 50% 41% 177% 184% Otros Pasivos Capital 2 1T11 127 77 3,413 3,193 6.9% Certificación de los Analistas. Nosotros, Rene Gerardo Pimentel Ibarrola, Delia María Paredes Mier, María Dolores Palacios Norma, Katia Celina Goya Ostos, Livia Honsel, Alejandro Padilla Santana, Alejandro Cervantes Llamas, Julia Elena Baca Negrete, Juan Carlos Alderete Macal, Manuel Jiménez Zaldívar, Miguel Angel Aguayo Negrete, Carlos Hermosillo Bernal, Marisol Huerta Mondragón, Raquel Moscoso Armendáriz, Marissa Garza Ostos, Idalia Yanira Céspedes Jaén, José Itzamna Espitia Hernández, María de la Paz Orozco, Tania Abdul Massih Jacobo, Hugo Armando Gómez Solís y Luciana Gallardo Lomelí, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte Ixe y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general de la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Casa de Bolsa Banorte Ixe, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: CEMEX, GEO, SARE e ICA. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o más de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: AMX y NAFTRAC. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte, funge con alguno de dichos caracteres de acuerdo al Art.2 Fr.XIX de la Ley del Mercado de Valores en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión. Referencia COMPRA MANTENER VENTA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme al Art. 188 Fr.II. de la Ley del Mercado de Valores. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte Ixe, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es más, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte. Nota de Resultados Directorio de Análisis Director General de Desarrollo de Negocio y Análisis [email protected] Delia Paredes Directora Ejecutiva Análisis y Estrategia [email protected] (55) 5268 - 1694 Katia Goya Subdirector Economía Internacional [email protected] (55) 1670 - 1821 Alejandro Padilla Subdirector Estrategia Gubernamental [email protected] (55) 1103 - 4043 Dolores Palacios Subdirector de Gestión [email protected] (55) 5268 - 4603 Juan Carlos Alderete Gerente Estrategia Tipo de Cambio [email protected] (55) 1103 - 4046 Alejandro Cervantes Gerente Economía Nacional [email protected] (55) 1670 - 2972 Julia Baca Gerente Economía Internacional [email protected] (55) 1670 - 2221 Livia Honsel Gerente Economía Internacional [email protected] (55) 1670 - 1883 Miguel Calvo Gerente de Análisis (Edición) [email protected] (55) 1670 - 2220 Francisco Rivero Analista [email protected] (55) 1103 - 4000 x 2612 Lourdes Calvo Analista (Edición) [email protected] (55) 1103 - 4000 x 2611 Raquel Vázquez Asistente Dirección de Análisis y Estrategia [email protected] (55) 1670 - 2967 René Pimentel Ibarrola (55) 5268 - 9004 Análisis Económico Análisis Bursátil Carlos Hermosillo Subdirector—Cemento / Vivienda [email protected] (55) 5268 - 9924 Manuel Jiménez Subdirector—Telecomunicaciones / Medios [email protected] (55) 5004 - 1275 Astianax Cuanalo Subdirector Sistemas [email protected] (55) 5268 - 9967 Marisol Huerta Alimentos / Bebidas [email protected] (55) 5268 - 9927 Marissa Garza Industriales / Minería [email protected] (55) 5004 - 1179 Raquel Moscoso Comercio / Químico [email protected] (55) 5335 - 3302 José Itzamna Espitia Aeropuertos / Infraestructura [email protected] (55) 5268 - 9000 x.1266 Berenice Arellano Escudero Analista [email protected] (55) 5268 - 9961 María de la Paz Orozco Edición Bursátil [email protected] (55) 5268 - 9962 Análisis Deuda Corporativa Miguel Angel Aguayo Subdirector de Análisis de Deuda Corporativa [email protected] (55) 5268 - 9804 Tania Abdul Massih Gerente Deuda Corporativa [email protected] (55) 5004 - 1405 Hugo Armando Gómez Solís Analista Deuda Corporativa [email protected] (55) 5004 - 1340 Idalia Yanira Céspedes Analista Deuda Corporativa [email protected] (55) 5268 - 9937 Luciana Gallardo Lomelí Analista Deuda Corporativa [email protected] (55) 5268 - 9925 Banca Mayorista Marcos Ramírez Director General Banca Mayorista [email protected] (55) 5268 - 1659 Luis Pietrini Director General Banca Patrimonial [email protected] (55) 5004 - 1453 Patricio Rodríguez Director General Banca Privada y Gestión de Activos [email protected] (55) 5268 - 9987 Armando Rodal Director General Corporativo y Empresas [email protected] (81) 8319 - 6895 Víctor Roldán Director General Banca Corporativa Transaccional [email protected] (55) 5004 - 1454 Carlos Martínez Director General Banca de Gobierno [email protected] (55) 5268 - 1683 4