Alsea2T14

Anuncio

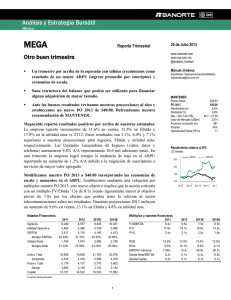

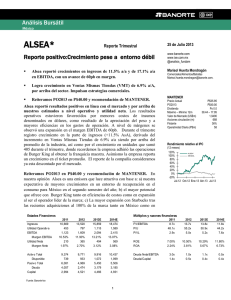

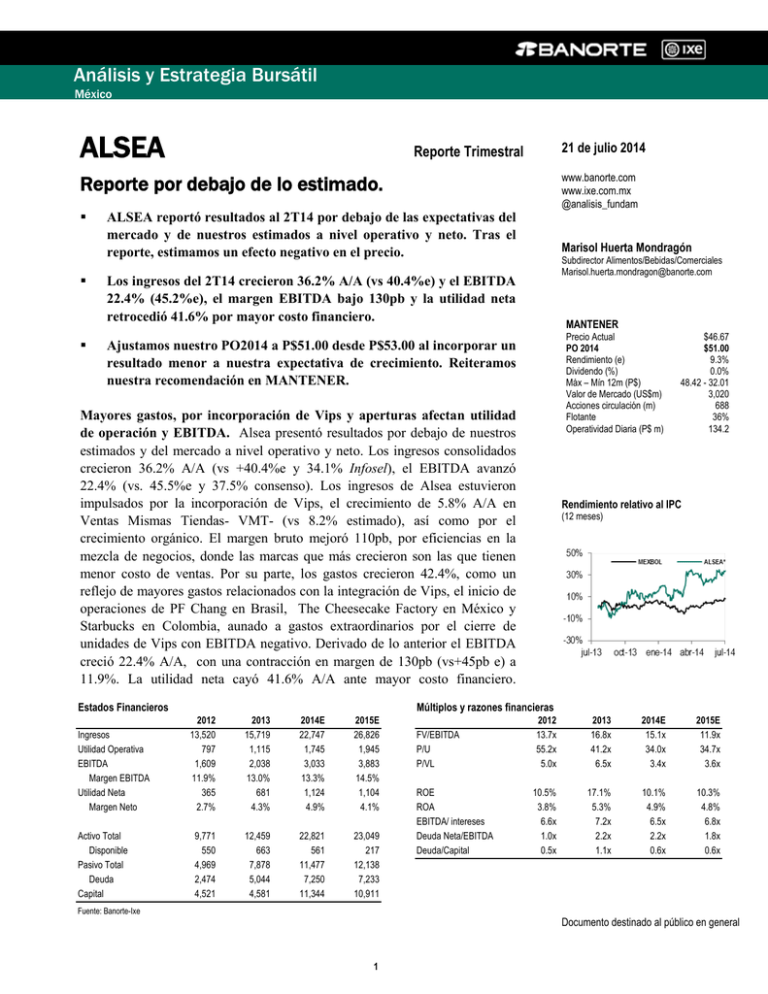

Análisis y Estrategia Bursátil México ALSEA 21 de julio 2014 Reporte Trimestral www.banorte.com www.ixe.com.mx @analisis_fundam Reporte por debajo de lo estimado. ALSEA reportó resultados al 2T14 por debajo de las expectativas del mercado y de nuestros estimados a nivel operativo y neto. Tras el reporte, estimamos un efecto negativo en el precio. Marisol Huerta Mondragón Subdirector Alimentos/Bebidas/Comerciales [email protected] Los ingresos del 2T14 crecieron 36.2% A/A (vs 40.4%e) y el EBITDA 22.4% (45.2%e), el margen EBITDA bajo 130pb y la utilidad neta retrocedió 41.6% por mayor costo financiero. MANTENER Precio Actual PO 2014 Rendimiento (e) Dividendo (%) Máx – Mín 12m (P$) Valor de Mercado (US$m) Acciones circulación (m) Flotante Operatividad Diaria (P$ m) Ajustamos nuestro PO2014 a P$51.00 desde P$53.00 al incorporar un resultado menor a nuestra expectativa de crecimiento. Reiteramos nuestra recomendación en MANTENER. Mayores gastos, por incorporación de Vips y aperturas afectan utilidad de operación y EBITDA. Alsea presentó resultados por debajo de nuestros estimados y del mercado a nivel operativo y neto. Los ingresos consolidados crecieron 36.2% A/A (vs +40.4%e y 34.1% Infosel), el EBITDA avanzó 22.4% (vs. 45.5%e y 37.5% consenso). Los ingresos de Alsea estuvieron impulsados por la incorporación de Vips, el crecimiento de 5.8% A/A en Ventas Mismas Tiendas- VMT- (vs 8.2% estimado), así como por el crecimiento orgánico. El margen bruto mejoró 110pb, por eficiencias en la mezcla de negocios, donde las marcas que más crecieron son las que tienen menor costo de ventas. Por su parte, los gastos crecieron 42.4%, como un reflejo de mayores gastos relacionados con la integración de Vips, el inicio de operaciones de PF Chang en Brasil, The Cheesecake Factory en México y Starbucks en Colombia, aunado a gastos extraordinarios por el cierre de unidades de Vips con EBITDA negativo. Derivado de lo anterior el EBITDA creció 22.4% A/A, con una contracción en margen de 130pb (vs+45pb e) a 11.9%. La utilidad neta cayó 41.6% A/A ante mayor costo financiero. Estados Financieros Ingresos Utilidad Operativa EBITDA Margen EBITDA Utilidad Neta Margen Neto Activo Total Disponible Pasivo Total Deuda Capital $46.67 $51.00 9.3% 0.0% 48.42 - 32.01 3,020 688 36% 134.2 Rendimiento relativo al IPC (12 meses) Múltiplos y razones financieras 2012 13,520 797 1,609 11.9% 365 2.7% 2013 15,719 1,115 2,038 13.0% 681 4.3% 2014E 22,747 1,745 3,033 13.3% 1,124 4.9% 2015E 26,826 1,945 3,883 14.5% 1,104 4.1% 9,771 550 4,969 2,474 4,521 12,459 663 7,878 5,044 4,581 22,821 561 11,477 7,250 11,344 23,049 217 12,138 7,233 10,911 Fuente: Banorte-Ixe FV/EBITDA P/U P/VL ROE ROA EBITDA/ intereses Deuda Neta/EBITDA Deuda/Capital 2012 13.7x 55.2x 5.0x 2013 16.8x 41.2x 6.5x 2014E 15.1x 34.0x 3.4x 2015E 11.9x 34.7x 3.6x 10.5% 3.8% 6.6x 1.0x 0.5x 17.1% 5.3% 7.2x 2.2x 1.1x 10.1% 4.9% 6.5x 2.2x 0.6x 10.3% 4.8% 6.8x 1.8x 0.6x Documento destinado al público en general 1 ALSEA – Resultados 2T14 Ventas y Margen EBITDA (cifras nominales en millones de pesos) (cifras en miles) Concepto 2T13 2T14 Var % 2T14e Ventas Utilidad de Operación Ebitda Utilidad Neta Márgenes Margen Operativo Margen Ebitda UPA 3,821 275 505 147 5,203 307 618 88 36.2% 11.6% 22.4% -41.6% 5,364 349 733 369 Var % vs Estim. -3.0% -12.0% -15.7% -76.1% 7.2% 13.2% $0.229 5.9% 11.9% $0.105 -1.3pp -1.3pp -54.2% 6.5% 13.7% $0.150 -0.6pp -1.8pp -29.9% 2013 2 2014 1 2014 2 Variación % A/A Variación % T/T 3,820.6 1,255.8 2,564.8 2,288.4 274.8 7.2% 230.2 505.0 13.2% (46.0) 36.2 3,992.0 1,336.5 2,655.6 2,497.1 178.0 4.5% 245.8 423.8 10.6% (87.6) 85.3 5,203.3 1,652.2 3,551.1 3,228.8 306.8 5.9% 311.6 618.3 11.9% (168.8) 175.8 (9.8) 1.2 230.0 83.3 (2.2) 5.7 96.1 27.7 7.1 2.9 140.9 55.2 146.7 (10.7) 157.4 4.1% 0.229 68.4 (18.4) 86.8 2.2% 0.126 85.8 (2.4) 88.2 1.7% 0.105 36.2% 31.6% 38.5% 41.1% 11.6% (1.3pp) 35.3% 22.4% (1.3pp) 267.1% 386.3% N.A. N.A. N.A. 151.8% -38.7% -33.8% N.A. -41.6% -77.6% -44.0% (2.4pp) -54.2% 30.3% 23.6% 33.7% 29.3% 72.3% 1.4pp 26.8% 45.9% 1.3pp 92.7% 106.0% N.A. N.A. N.A. -48.7% 46.6% 99.0% N.A. 25.3% -86.9% 1.6% (0.5pp) -16.7% Estado de Posición Financiera (Millones) Activo Circulante 2,340.1 Efectivo y Equivalentes de Efectivo 642.0 Activos No Circulantes 7,807.3 Inmuebles, Plantas y Equipo (Neto) 4,259.6 Activos Intangibles (Neto) 2,551.2 Activo Total 10,147.5 Pasivo Circulante 2,269.4 Deuda de Corto Plazo 81.8 Proveedores 1,006.9 Pasivo a Largo Plazo 3,703.5 Deuda de Largo Plazo 3,463.2 Pasivo Total 5,972.9 Capital Contable 4,174.6 Participación Minoritaria (10.7) Capital Contable Mayoritario 3,884.9 Pasivo y Capital 10,147.5 Deuda Neta 2,821.3 2,436.9 530.8 9,908.1 4,666.1 3,319.9 12,345.0 3,116.7 556.1 1,214.6 4,740.0 5,110.7 7,856.7 4,488.3 (18.4) 4,259.0 12,345.0 4,579.9 3,719.2 1,130.0 18,373.4 8,624.7 7,768.9 22,092.6 4,629.8 1,593.8 1,385.4 6,220.0 7,271.2 10,849.8 11,242.8 (2.4) 11,013.2 22,092.6 6,141.1 58.9% 76.0% 135.3% 102.5% 204.5% 117.7% 104.0% >500% 37.6% 67.9% 110.0% 81.7% 169.3% -77.6% 183.5% 117.7% 117.7% 52.6% 112.9% 85.4% 84.8% 134.0% 79.0% 48.5% 186.6% 14.1% 31.2% 42.3% 38.1% 150.5% -86.9% 158.6% 79.0% 34.1% 597.1 (222.6) (1,417.1) 506.9 (225.8) (403.7) 719.7 (685.7) (8,067.4) 829.4 (213.2) (13.9) (136.6) 8,631.2 597.7 Estado de Resultados (Millones) Año Trimestre Ventas Netas Costo de Ventas Utilidad Bruta Gastos Generales Utilidad de Operación Margen Operativo Depreciacion Operativa EBITDA Margen EBITDA Ingresos (Gastos) Financieros Neto Intereses Pagados Intereses Ganados Otros Productos (Gastos) Financieros Utilidad (Pérdida) en Cambios Part. Subsidiarias no Consolidadas Utilidad antes de Impuestos Provisión para Impuestos Operaciones Discontinuadas Utilidad Neta Consolidada Participación Minoritaria Utilidad Neta Mayoritaria Margen Neto UPA Estado de Flujo de Efectivo Flujo del resultado antes de Impuestos Flujos generado en la Operación Flujo Neto de Actividades de Inversión Flujo neto de actividades de financiamiento Incremento (disminución) efectivo Utilidad Neta y ROE* (cifras en miles) Deuda Neta / Deuda Neta a EBITDA* (unidad) Fuente: Banorte Ixe, Sibolsa, BMV (*)Proforma EBITDA Vips últimos 12m 2 Ajustamos nuestro PO2014 a P$51.00 desde P$53.00 al incorporar un reporte por debajo de nuestras estimaciones. A ese precio el múltiplo estimado se ubica en 16.3x en línea con el promedio del último año y con un premio de 18% respecto al promedio conocido del sector 14.0x en México, reiterando que no hay en el mercado empresas 100% comparables con la emisora. El premio se justifica con base al crecimiento que reportará la empresa este año tras la incorporación de Vips y que estimamos mejorará la rentabilidad de la compañía. No obstante una vez que creemos que el catalizador principal para la emisora como lo es la incorporación de Vips, ya se encuentran reflejada en el precio de la acción y que el mercado se mantendrá pendiente del desarrollo de la marca de VIPS en lo que resta de este año, nuestra recomendación se ubica en MANTENER. Estaremos pendientes respecto a la conferencia que realizará la empresa con analistas a las 13:00 am (CST), principalmente con temas relacionados a los pasos que ha dado tras la adquisición de VIPS, a partir del 9 de mayo de 2014 y quizá estimaciones respecto a la unidad, a unas semanas de haber tomado el control de la misma. VALUACION RELATIVA EMISORA ALSEA SAB DE CV WALMART DE MEX-V CONTROLA COM-UBC SORIANA-B CHEDRAUI GENOMMA LAB-B YUM! BRANDS INC DOMINO'S PIZZA PAPA JOHN'S INTL WENDY'S CO/THE CHEESECAKE FACTO ARCOS DORADOS-A STARBUCKS CORP JACK IN THE BOX MCDONALD'S HOLDI POPEYES LOUISIAN BURGER KING WORL CHIPOTLE MEXICAN TIM HORTONS INC Valor Mercado (US$MM) Valor Empresa (US$MM) P$ 46.67 P$ 33.92 P$ 49.80 P$ 43.03 P$ 44.92 P$ 36.64 3,020 45,920 4,169 5,970 43,299 38,426 3,391 45,392 4,178 6,091 48,811 42,485 7.5x 4.9x 1.8x 1.8x 2.0x 4.3x 51.3x 27.3x 14.5x 26.8x 25.9x 21.6x 40.0x 24.8x 26.5x 20.9x 26.0x 19.1x 29.5x 21.9x 23.5x 18.6x 22.6x 15.7x 21.1x 14.5x 13.5x 10.8x 10.9x 13.9x 14.2x 13.5x 12.8x 10.5x 10.3x 12.2x 11.5x 12.2x 11.5x 9.5x 9.4x 10.4x Promedio Mediana 27,557 38,426 29,391 42,485 3.7x 3.2x 27.9x 26.3x 26.2x 25.4x 22.0x 22.3x 14.1x 13.7x 12.2x 12.5x 10.7x 10.9x USD 74.13 USD 73.39 USD 41.07 USD 8.26 USD 43.94 USD 9.83 USD 77.61 USD 55.92 USD 2,797.00 USD 40.28 USD 26.13 USD 589.93 USD 59.48 32,720 4,083 3,030 2,195 2,063 58,425 2,239 371,889 953 8,563 1,728 7,986 35,152 5,575 1,866 4,107 2,188 2,782 58,985 2,740 320,022 1,008 10,581 1,652 9,277 14.4x -3.2x 13.5x 1.8x 8.0x 3.4x 11.8x 6.2x 2.2x 15.4x 6.0x 0.1x 15.7x 22.5x 28.8x 26.3x 33.7x 21.2x 52.1x 31.9x 27.6x 83.3x 27.3x 33.4x 51.4x 19.6x 20.1x 25.8x 23.6x 24.5x 19.3x 52.1x 31.9x 27.6x 64.5x 24.7x 27.5x 46.5x 18.4x 17.6x 22.3x 20.0x 21.8x 16.4x 20.5x 24.5x 20.6x 54.7x 21.0x 23.5x 36.5x 16.5x 11.6x 16.0x 12.9x 10.8x 9.3x 8.5x 18.6x 10.5x 15.5x 14.8x 18.4x 25.4x 11.4x 11.1x 14.8x 12.1x 10.4x 8.6x 8.9x 15.7x 10.2x 12.6x 13.5x 15.9x 23.3x 10.9x 10.1x 13.6x 11.0x 10.0x 7.7x 8.0x 13.7x 9.6x 11.5x 11.9x 14.6x 18.6x 10.2x Promedio Mediana 41,323 3,556 35,072 4,107 7.3x 6.2x 35.3x 28.8x 31.3x 25.8x 24.3x 21.0x 14.1x 12.9x 12.9x 12.1x 11.6x 11.0x PRECIO P/VL Fuente: Bloomberg. 3 P/U P/U 2014E P/U 2015E FV/EBITDA FV/EBITDA 2014E FV/EBITDA 2015E Resultados Trimestrales por Segmento: Apoya Vips negocios en México. Las ventas en México crecieron 47.8%, de esta variación P$1,235m de los 2,585 generados en este mercado son atribuibles a la incorporación de la marca Vips al portafolio de la compañía. Así como a la apertura de 421 unidades de las diferentes marcas de la compañía y al crecimiento en ventas mismas tiendas. A nivel operativo el EBITDA aumentó 28.1% al cerrar en P$508m. El margen EBITDA paso de 15.3% a 13.3% una disminución de 200pb. Durante el trimestre se observó un incremento en los gastos de operación relacionados con el inicio de operaciones de The Cheesecake Factory y los gastos relacionados con la integración de Vips y al cierre de tiendas. Para Sudamérica (Argentina, Chile y Colombia) que representó 21.0% de los ingresos, los crecimientos fueron de 12.7% con un retroceso en el EBITDA de 36.1% reflejando un baja en el margen de 210pb. Los ingresos estuvieron impulsados por la apertura de 73 unidades corporativas y 6 unidades de subfranquicia de Domino´s y al crecimiento en VMT y a mejores precios en algunos mercados. Pese al crecimiento en ingresos, los mayores gastos preoperativos relacionados con la entrada de Alsea al mercado brasileño con un PF Chang y el inicio de operaciones de Starbucks en Colombia, así como el efecto de la devaluación del peso argentino derivaron en una caída en la utilidad de operación y retroceso en márgenes. Distribución y Producción (DIA). Los crecimientos fueron positivos con un avance de 10.6% en ingresos. Los resultados estuvieron beneficiados del crecimiento de ventas mismas tiendas y del crecimiento orgánico de la compañía con el abastecimiento de 1,596 unidades, es decir 6.3% por arriba de las alcanzadas el año anterior. La venta a terceros se incrementó 6.2%. Por su parte el EBITDA decreció 1.7% que se atribuye a mayores costos como resultado de la mezcla de negocios con la integración de Vips, así como a tipo de cambio en algunos insumos. OTROS RESULTADOS. Pega apalancamiento por adquisición de Vips a CIF. El costo integral de financiamiento en el 2T14 aumento a P$169m en comparación con los P$46.0m generados en el mismo periodo del año anterior. El incremento de P$123m es atribuible a un mayor apalancamiento derivado del financiamiento para la adquisición de Vips por P$8,200m y que fue compensada con una mejor posición cambiaria. Asociadas. Los resultados de asociadas crecieron PS$3m atribuible a la incorporación de los resultados de Grupo Axo. Inversiones. Alsea reportó inversiones en acciones equipo y arredramiento de inmuebles por P$10,335m derivado de la adquisición de activos de Vips y a aperturas de nuevas unidades como parte del programa de expansión de los últimos 12 meses. Al 30 de junio de 2014 realizó inversiones de capital por P$904m. Del 90.0%, se destinaron a adquisiciones, apertura de unidades, renovación de equipos y remodelación de unidades existentes de las diferentes 4 marcas que opera la Compañía. Asimismo los 83m restanres se relacionan con logística de software entre otros. Impuestos: Registra una disminución en la cuenta de impuestos por pagar – neto de impuestos por recuperar de P$568m atribuible a un incremento en el saldo del impuesto al Valor agregado por recuperar de la adquisición de Vips. Deuda Bancaria y Bursátil. A junio de 2014, la deuda total de Alsea se incrementó en P$3,808m al cerrar en P$7,271m. La deuda neta cerró en P$6,141m al 30 de junio de 2014. El 30 de junio se realizaron pagos anticipados de deuda por P$6,700m con recursos obtenidos de la emisión. La relación deuda Neta EBITDA últimos 12m fue de 2.0x y el EBITDA últimos 12m a intereses pagados fue de 7.2x. La deuda neta considera el EBITDA proforma últimos 12m. El Rendimiento de la Inversión Operativa Neta (ROIC) aumentó de 9.3% a 9.6%. El Retorno sobre el Capital (ROE) de los doce meses terminados fue de 10.4% en comparación con 11.1% del mismo período del año anterior. 5 Certificación de los Analistas. Nosotros, Gabriel Casillas Olvera, Delia María Paredes Mier, Katia Celina Goya Ostos, Livia Honsel, Alejandro Padilla Santana, Alejandro Cervantes Llamas, Julia Elena Baca Negrete, Juan Carlos Alderete Macal, Miguel Alejandro Calvo Domínguez, Santiago Leal Singer, Rey Saúl Torres Olivares; Manuel Jiménez Zaldívar, Víctor Hugo Cortes Castro, Marisol Huerta Mondragón, Marissa Garza Ostos, Idalia Yanira Céspedes Jaén, José Itzamna Espitia Hernández, María de la Paz Orozco, Tania Abdul Massih Jacobo, Hugo Armando Gómez Solís, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo declaramos que no hemos recibido, no recibimos, ni recibiremos compensación distinta a la de Grupo Financiero Banorte S.A.B. de C.V por la prestación de nuestros servicios. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados directa o a través de interpósita persona, con Valores objeto del Reporte de análisis, desde 30 días naturales anteriores a la fecha de emisión del Reporte de que se trate, y hasta 10 días naturales posteriores a su fecha de distribución. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte Ixe y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general de la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Actividades de las áreas de negocio durante los últimos doce meses. Grupo Financiero Banorte S.A.B. de C.V., a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Grupo Financiero Banorte S.A.B. de C.V., no ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Grupo Financiero Banorte S.A.B. de C.V. no mantiene inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 1% o más de su cartera de inversión de los valores en circulación o el 1% de la emisión o subyacente de los valores emitidos. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte, funge con algún cargo en las emisoras que pueden ser objeto de análisis en el presente documento. Los Analistas de Grupo Financiero Banorte S.A.B. de C.V. no mantienen inversiones directas o a través de interpósita persona, en los valores o instrumentos derivados objeto del reporte de análisis. Guía para las recomendaciones de inversión. Referencia COMPRA MANTENER VENTA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme a la regulación vigente. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Grupo Financiero Banorte S.A.B. de C.V, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es más, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Grupo Financiero Banorte S.A.B. de C.V. no se compromete a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Grupo Financiero Banorte S.A.B. de C.V. no acepta responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de, Grupo Financiero Banorte S.A.B. de C.V. Historial de PO y Recomendación Emisora Fecha Alsea 29-04-2014 Alsea 17-10-2013 Alsea 26-08-2013 Alsea 03-04-2013 Recomendación MANTENER COMPRA COMPRA MANTENER 6 PO P$53.00 P$48.00 P$40.00 P$40.00 GRUPO FINANCIERO BANORTE S.A.B. de C.V Directorio de Análisis Gabriel Casillas Olvera Director General Análisis Económico [email protected] (55) 4433 - 4695 Directora Ejecutiva Análisis y Estrategia Subdirector Economía Nacional Subdirector Economía Internacional Gerente Economía Internacional Gerente Economía Internacional [email protected] [email protected] [email protected] [email protected] [email protected] (55) 5268 - 1694 (55) 1670 - 2972 (55) 1670 - 1821 (55) 1670 - 2221 (55) 1670 - 1883 Gerente Economía Regional y Sectorial [email protected] (55) 1670 - 2220 Analista Analista (Edición) Asistente Dir. General Análisis Económico Asistente Dir. Ejecutiva Análisis y Estrategia [email protected] [email protected] [email protected] [email protected] (55) 1670 - 2957 (55) 1103 - 4000 x 2611 (55) 1670 - 2967 (55) 5268 - 1613 [email protected] (55) 1103 - 4043 [email protected] (55) 1103 - 4046 [email protected] (55) 1103 - 2368 Director de Análisis Bursátil Análisis Técnico Conglomerados / Financiero / Minería / Químico Alimentos / Bebidas/Comerciales Aeropuertos / Cemento / Fibras / Infraestructura Analista [email protected] [email protected] (55) 5004 - 1275 (55) 5004 - 1231 [email protected] (55) 5004 - 1179 [email protected] (55) 5004 - 1227 [email protected] (55) 5004 - 1266 [email protected] (55) 5004 - 5262 Subdirector Deuda Corporativa Gerente Deuda Corporativa Gerente Deuda Corporativa [email protected] [email protected] [email protected] (55) 5004 - 1405 (55) 5004 - 1340 (55) 5004 - 1437 Director General Banca Mayorista Director General Banca Patrimonial y Privada Director General Corporativo y Empresas Director General Banca Corporativa Transaccional [email protected] [email protected] [email protected] (55) 5268 - 1659 (55) 5004 - 1453 (81) 8319 - 6895 [email protected] (55) 5004 - 1454 Carlos Eduardo Martinez Gonzalez Director General Banca de Gobierno [email protected] (55) 5268 - 1683 René Gerardo Pimentel Ibarrola Director General de Administración de Activos y Desarrollo de Negocios [email protected] (55) 5268 - 9004 Análisis Económico Delia María Paredes Mier Alejandro Cervantes Llamas Katia Celina Goya Ostos Julia Elena Baca Negrete Livia Honsel Miguel Alejandro Calvo Dominguez Rey Saúl Torres Olivares Lourdes Calvo Fernández Raquel Vázquez Godinez Julieta Alvarez Espinosa Estrategia de Renta Fija y Tipo de Cambio Alejandro Padilla Santana Juan Carlos Alderete Macal Santiago Leal Singer Director Estrategia de Renta Fija y Tipo de Cambio Gerente Estrategia Tipo de Cambio Analista Estrategia de Renta Fija y Tipo de Cambio Análisis Bursátil Manuel Jiménez Zaldivar Victor Hugo Cortes Castro Marissa Garza Ostos Marisol Huerta Mondragón José Itzamna Espitia Hernández María de la Paz Orozco García Análisis Deuda Corporativa Tania Abdul Massih Jacobo Hugo Armando Gómez Solís Idalia Yanira Céspedes Jaén Banca Mayorista Marcos Ramírez Miguel Luis Pietrini Sheridan Armando Rodal Espinosa Victor Antonio Roldan Ferrer 7