Oficio 047198-14 _Renta - IVA- CREE - Retencion Renta, Retencion IVA, Retencion CREE._

Anuncio

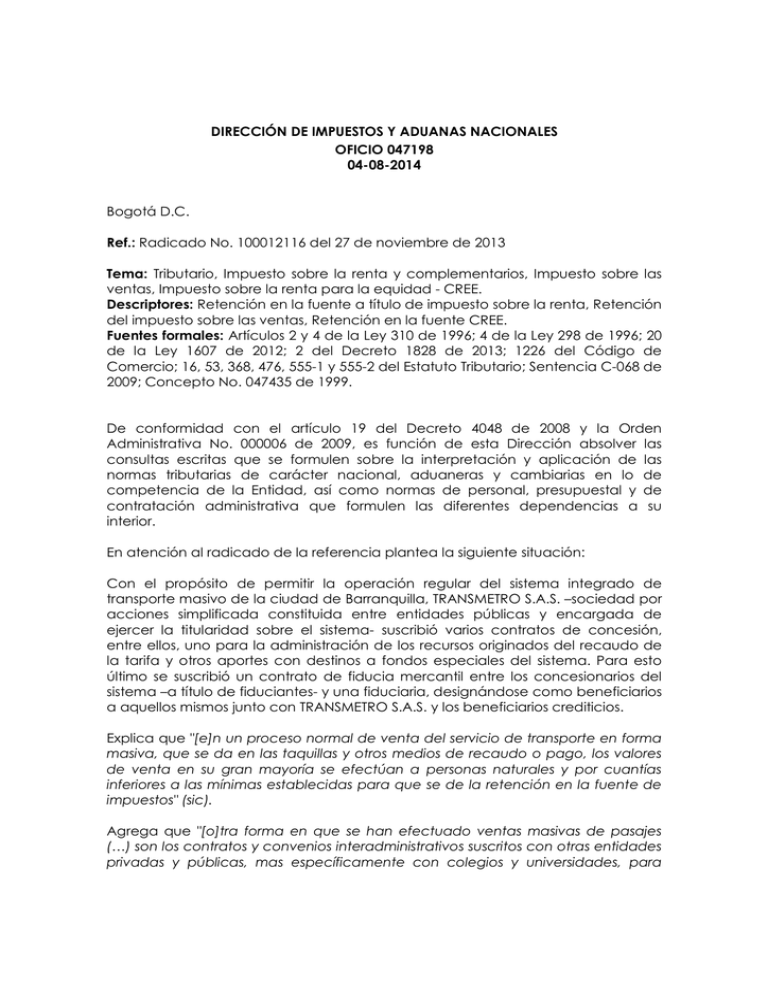

DIRECCIÓN DE IMPUESTOS Y ADUANAS NACIONALES OFICIO 047198 04-08-2014 Bogotá D.C. Ref.: Radicado No. 100012116 del 27 de noviembre de 2013 Tema: Tributario, Impuesto sobre la renta y complementarios, Impuesto sobre las ventas, Impuesto sobre la renta para la equidad - CREE. Descriptores: Retención en la fuente a título de impuesto sobre la renta, Retención del impuesto sobre las ventas, Retención en la fuente CREE. Fuentes formales: Artículos 2 y 4 de la Ley 310 de 1996; 4 de la Ley 298 de 1996; 20 de la Ley 1607 de 2012; 2 del Decreto 1828 de 2013; 1226 del Código de Comercio; 16, 53, 368, 476, 555-1 y 555-2 del Estatuto Tributario; Sentencia C-068 de 2009; Concepto No. 047435 de 1999. De conformidad con el artículo 19 del Decreto 4048 de 2008 y la Orden Administrativa No. 000006 de 2009, es función de esta Dirección absolver las consultas escritas que se formulen sobre la interpretación y aplicación de las normas tributarias de carácter nacional, aduaneras y cambiarias en lo de competencia de la Entidad, así como normas de personal, presupuestal y de contratación administrativa que formulen las diferentes dependencias a su interior. En atención al radicado de la referencia plantea la siguiente situación: Con el propósito de permitir la operación regular del sistema integrado de transporte masivo de la ciudad de Barranquilla, TRANSMETRO S.A.S. –sociedad por acciones simplificada constituida entre entidades públicas y encargada de ejercer la titularidad sobre el sistema- suscribió varios contratos de concesión, entre ellos, uno para la administración de los recursos originados del recaudo de la tarifa y otros aportes con destinos a fondos especiales del sistema. Para esto último se suscribió un contrato de fiducia mercantil entre los concesionarios del sistema –a título de fiduciantes- y una fiduciaria, designándose como beneficiarios a aquellos mismos junto con TRANSMETRO S.A.S. y los beneficiarios crediticios. Explica que "[e]n un proceso normal de venta del servicio de transporte en forma masiva, que se da en las taquillas y otros medios de recaudo o pago, los valores de venta en su gran mayoría se efectúan a personas naturales y por cuantías inferiores a las mínimas establecidas para que se de la retención en la fuente de impuestos" (sic). Agrega que "[o]tra forma en que se han efectuado ventas masivas de pasajes (…) son los contratos y convenios interadministrativos suscritos con otras entidades privadas y públicas, mas específicamente con colegios y universidades, para proveer del servicio de transporte público a los estudiantes bajo la figura de 'subsidio'. Los convenios y/o contratos los suscribe Transmetro S.A.S. (...) dejando aclaración que los recursos serán 'ingresos recibidos para un tercero' o ingresos dados en concesión. A partir de éstos contratos los pagos se efectúan superando las bases de retención establecidas (...)". (sic) (negrilla fuera de texto). Esbozado lo anterior, de la consulta formulada se desprende el siguiente problema jurídico: ¿La fiduciaria, encargada de la administración de los recursos provenientes del funcionamiento y desarrollo del sistema, debe practicar la retención en la fuente a título de impuesto sobre la renta y complementarios, IVA y CREE sobre los pagos efectuados por las entidades públicas y privadas que contratan la prestación del servicio de transporte público y masivo de pasajeros? Asimismo, acompaña las siguientes interpelaciones: "Al ser el recaudador y posterior administrador directo de éstos recursos el Patrimonio autónomo, sería éste el beneficiario de los pagos y por consiguiente, deberán las entidades privadas y públicas abstenerse de efectuar retenciones en la fuente a la luz de los Artículos 102y 369 del Estatuto Tributario? Ya que los CONCESIONARIOS, son los constituyentes y al mismo tiempo beneficiarios del patrimonio autónomo, y éstos reciben su participación de la tarifa como 'restituciones de aportes al sistema' deberán los contratistas al momento de efectuar pagos, abstenerse de efectuar las retenciones en la fuente?". (sic). Antes de brindar solución a lo antepuesto, es menester precisar lo siguiente: Bajo el entendido que los convenios y/o contratos para el suministro del servicio de transporte público y masivo de pasajeros, con el fin de subsidiar a un grupo de la población, son suscritos entre TRANSMETRO S.A.S. y entidades privadas y/o públicas, aun cuando el pago se efectúe directamente a la fiduciaria encargada de su administración, es preciso entender que el titular de dicha ganancia es la sociedad pública por acciones simplificada. Y no debe ser de otra forma, pues, acorde a los numerales 1 del artículo 2 y 3 del artículo 4 de la Ley 310 de 1996, TRANSMETRO S.A.S., siendo titular del Sistema de Servicio Público Urbano de Transporte Masivo de Pasajeros, celebró "contratos de concesión para la construcción, mantenimiento, operación y administración total o parcial de sistemas de transporte masivo", sin que por ello deje de ser la primer obligada a la prestación del servicio público, en palabras de la Corte Constitucional, M.P. MAURICIO GONZÁLEZ CUERVO, en sentencia C-068 de 2009. La antepuesta afirmación también encuentra respaldo al considerarse la definición del contrato de fiducia mercantil aportada por el Código de Comercio en su artículo 1226 como "un negocio jurídico en virtud del cual una persona, llamada fiduciante o fideicomitente, transfiere uno o mas bienes especificados a otra, llamada fiduciario, quien se obliga a administrarlos o enajenarlos para cumplir una finalidad determinada por el constituyente, en provecho de éste o de un tercero llamado beneficiario o fideicomisario" (sic) (negrilla fuera de texto), pues evidencia que la sociedad pública en comento no podía ceder, bajo dicha figura contractual, flujos de dinero vinculados "de manera directa al funcionamiento y desarrollo del sistema" que no fuesen de su propiedad. Así las cosas, se procederá al correspondiente análisis sobre la viabilidad jurídica de practicar el mecanismo de recaudo anticipado a título de impuesto sobre la renta y complementarios, IVA y CREE en relación con los pagos previamente relacionados. Impuesto sobre la renta y complementarios: Antes de principiar, es pertinente destacar el artículo 53 del Estatuto Tributario que establece: "ARTÍCULO 53. APORTES DE ENTIDADES ESTATALES, SOBRETASAS E IMPUESTOS PARA FINANCIAMIENTO DE SISTEMAS DE SERVICIO PÚBLICO DE TRANSPORTE MASIVO DE PASAJEROS. <Artículo adicionado por el artículo 29 de la Ley 488 de 1998. El nuevo texto es el siguiente:> Las transferencias de recursos, la sustitución de pasivos y otros aportes que haga la Nación o las entidades territoriales, así como las sobretasas, contribuciones y otros gravámenes que se destinen a financiar sistemas de servició público urbano de transporte masivo de pasajeros, en los términos de la Ley 310 de 1996, no constituyen renta ni ganancia ocasional, en cabeza de la entidad beneficiaria". (Negrilla fuera de texto). Ahora bien, siendo que a partir del Acta de Asamblea de Accionistas No. 15 del 29 de marzo de 2012, TRANSMETRO S.A.S. "se transformó en una sociedad por acciones simplificada (...) constituida entre entidades públicas (...) y regida en lo pertinente por las disposiciones legales aplicables a las empresas industriales y comerciales del estado". (Negrilla fuera de texto), resulta pertinente observar el artículo 16 ibídem, el cual reza: "ARTÍCULO 16. ENTIDADES CONTRIBUYENTES. <Artículo modificado por el artículo 60 de la Ley 223 de 1995. El nuevo texto es el siguiente:> Son contribuyentes del impuesto sobre la renta y complementarios, asimiladas a sociedades anónimas, las empresas industriales y comerciales del Estado y las sociedades de economía mixta. (...)". (negrilla fuera de texto). Luego, aplicando una lógica transitiva (si A es igual a B y B es igual a C entonces A es igual a C), es factible concluir que TRANSMETRO S.A.S. es contribuyente del impuesto sobre la renta y complementaros (sic), razón por la cual el pago o abono en cuenta que efectúen las entidades de derecho privado o público que contraten con aquel la prestación del servicio de transporte en el marco de un convenio que garantice el subsidio a un grupo de la población y toda vez que no es posible considerarlos ingresos no constitutivos de renta ni ganancia ocasional acorde los artículos 36 a 57-2 del Estatuto Tributario - aquellas deberán practicar la retención en la fuente en los términos del artículo 368 ibídem. A la conclusión previa también arribó la Administración Tributaria en el Concepto No. 047435 del 20 de mayo de 1999 al expresar: "(...) las empresas industriales y comerciales del estado son contribuyentes del impuesto sobre la renta y por lo tanto sus ingresos son objeto de retención, siempre que quién efectúe el pago o abono en cuenta tenga la calidad de retenedor (...)". (negrilla fuera de texto). Impuesto sobre las ventas: Al respecto, el artículo 476 del Estatuto Tributario dispone que el servicio de transporte público, entre otros, está excluido del impuesto sobre las ventas, razón por la cual es palmario que no tiene cabida la aplicación del mecanismo de recaudo anticipado en relación con los pagos o abonos en cuenta efectuados en los términos planteados por el consultante. Impuesto sobre la renta para la equidad - CREE: De forma congruente con el tenor literal del artículo 20 de la Ley 1607 de 2012, al ser TRANSMETRO S.A.S. contribuyente declarante del impuesto sobre la renta y complementarios es manifiesto que también es sujeto pasivo del impuesto sobre la renta para la equidad (CREE) respecto de los ingresos susceptibles de incrementar su patrimonio; motivo por el cual, y con observancia del artículo 2 del Decreto 1828 de 2013, la sociedad pública - en calidad de autorretenedor a partir del 1 de septiembre del presente año - debe aplicar la tarifa de retención correspondiente del listado de actividades económicas señalado en dicha norma. Por otra parte, formula la siguiente pregunta: "(...) bajo qué concepto y bajo qué NIT deberán hacerse el pago o abono en cuenta, expedir los certificados de retención y reportar información exógena?". (sic). Sea del caso aclarar que el artículo 555-1 del Estatuto Tributario define el NIT o Número de Identificación Tributaría como aquel guarismo asignado por la Dirección de Impuestos y Aduanas Nacionales a los contribuyentes, responsables, agentes retenedores y declarantes para su identificación en materia tributaria, individualización que a la luz del artículo 555-2 siguiente, es determinaba al efectuarse la inscripción en el RUT. Finalmente consulta: "Cabe aclarar que Transmetro S.A.S. no recibe ningún recurso producto de éstos contratos, por lo que no tiene forma de contabilizar la totalidad de los ingresos originado en ellos, como propios o como único beneficiario y por consiguiente tampoco las retenciones en la fuente como anticipo de renta. Quién debe en éste caso contabilizar la totalidad de éstas transacciones?". (sic). Sobre el particular, resulta apropiado advertir que el planteamiento formulado escapa de la órbita de competencia asignada a éste Despacho, razón por la cual se remitirá a la Contaduría General de la Nación, Unidad Administrativa Especial que tiene a su cargo, entre otras funciones, "[d]eterminar las políticas, principios y normas sobre contabilidad, que deben regir en el país para todo el sector público" y "[e]stablecer las normas técnicas generales y específicas, sustantivas y procedimentales, que permitan unificar, centralizar y consolidar la contabilidad pública" según el artículo 4 de la Ley 298 de 1996. Atentamente, DALILA ASTRID HERNÁNDEZ CORZO Directora de Gestión Jurídica