Elección intertemporal

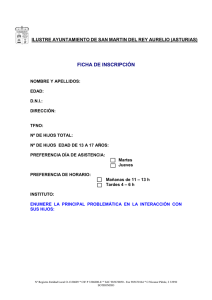

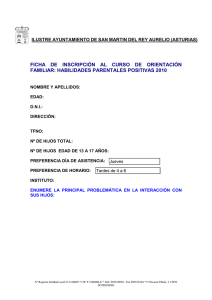

Anuncio