Descargar archivo PDF de 123 KB

Anuncio

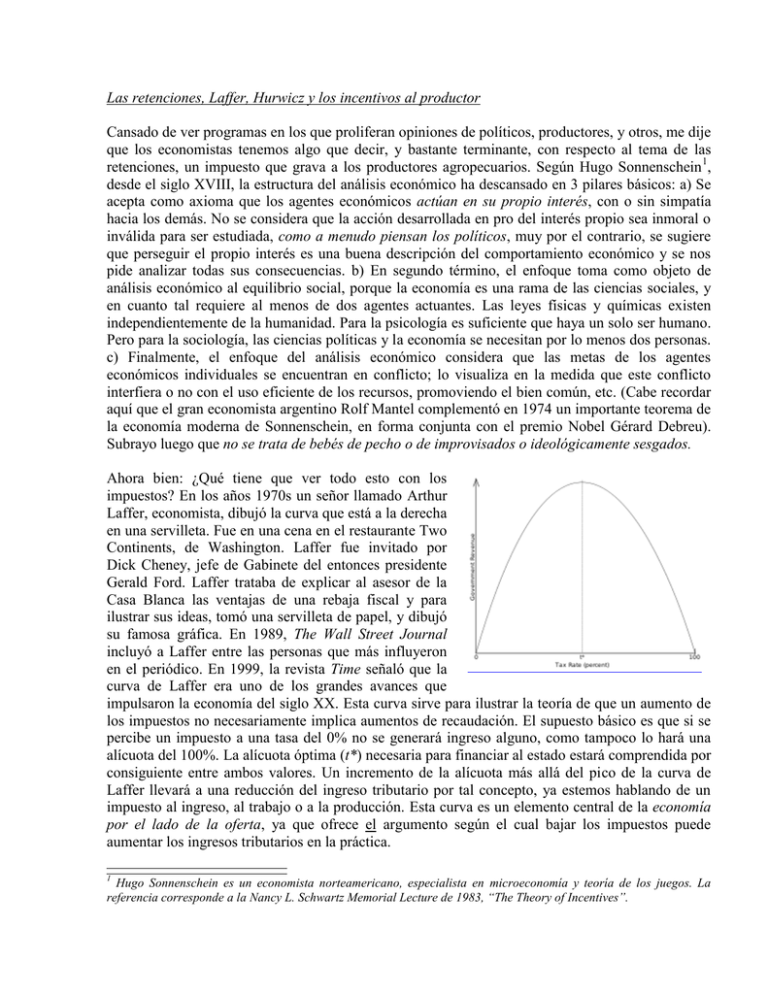

Las retenciones, Laffer, Hurwicz y los incentivos al productor Cansado de ver programas en los que proliferan opiniones de políticos, productores, y otros, me dije que los economistas tenemos algo que decir, y bastante terminante, con respecto al tema de las retenciones, un impuesto que grava a los productores agropecuarios. Según Hugo Sonnenschein 1, desde el siglo XVIII, la estructura del análisis económico ha descansado en 3 pilares básicos: a) Se acepta como axioma que los agentes económicos actúan en su propio interés, con o sin simpatía hacia los demás. No se considera que la acción desarrollada en pro del interés propio sea inmoral o inválida para ser estudiada, como a menudo piensan los políticos, muy por el contrario, se sugiere que perseguir el propio interés es una buena descripción del comportamiento económico y se nos pide analizar todas sus consecuencias. b) En segundo término, el enfoque toma como objeto de análisis económico al equilibrio social, porque la economía es una rama de las ciencias sociales, y en cuanto tal requiere al menos de dos agentes actuantes. Las leyes físicas y químicas existen independientemente de la humanidad. Para la psicología es suficiente que haya un solo ser humano. Pero para la sociología, las ciencias políticas y la economía se necesitan por lo menos dos personas. c) Finalmente, el enfoque del análisis económico considera que las metas de los agentes económicos individuales se encuentran en conflicto; lo visualiza en la medida que este conflicto interfiera o no con el uso eficiente de los recursos, promoviendo el bien común, etc. (Cabe recordar aquí que el gran economista argentino Rolf Mantel complementó en 1974 un importante teorema de la economía moderna de Sonnenschein, en forma conjunta con el premio Nobel Gérard Debreu). Subrayo luego que no se trata de bebés de pecho o de improvisados o ideológicamente sesgados. Ahora bien: ¿Qué tiene que ver todo esto con los impuestos? En los años 1970s un señor llamado Arthur Laffer, economista, dibujó la curva que está a la derecha en una servilleta. Fue en una cena en el restaurante Two Continents, de Washington. Laffer fue invitado por Dick Cheney, jefe de Gabinete del entonces presidente Gerald Ford. Laffer trataba de explicar al asesor de la Casa Blanca las ventajas de una rebaja fiscal y para ilustrar sus ideas, tomó una servilleta de papel, y dibujó su famosa gráfica. En 1989, The Wall Street Journal incluyó a Laffer entre las personas que más influyeron en el periódico. En 1999, la revista Time señaló que la curva de Laffer era uno de los grandes avances que impulsaron la economía del siglo XX. Esta curva sirve para ilustrar la teoría de que un aumento de los impuestos no necesariamente implica aumentos de recaudación. El supuesto básico es que si se percibe un impuesto a una tasa del 0% no se generará ingreso alguno, como tampoco lo hará una alícuota del 100%. La alícuota óptima (t*) necesaria para financiar al estado estará comprendida por consiguiente entre ambos valores. Un incremento de la alícuota más allá del pico de la curva de Laffer llevará a una reducción del ingreso tributario por tal concepto, ya estemos hablando de un impuesto al ingreso, al trabajo o a la producción. Esta curva es un elemento central de la economía por el lado de la oferta, ya que ofrece el argumento según el cual bajar los impuestos puede aumentar los ingresos tributarios en la práctica. 1 Hugo Sonnenschein es un economista norteamericano, especialista en microeconomía y teoría de los juegos. La referencia corresponde a la Nancy L. Schwartz Memorial Lecture de 1983, “The Theory of Incentives”. La curva de Laffer originó muchas críticas, debido a la dificultad de su conocimiento empírico, ya que es habitual que se desconozca el punto de la curva en que se encuentra una economía o, lo que es lo mismo, se ignore cuál es el tipo de gravamen óptimo que proporciona el mayor nivel de recaudación posible. Los críticos de la curva sostienen que, en EEUU en los 1980s, Reagan bajó los impuestos y no aumentó la recaudación y en cambio los gobiernos que siguieron a Reagan, presididos por George Bush padre y Bill Clinton, subieron los impuestos y aumentó la recaudación. Pero en estos casos la curva de Laffer sigue siendo válida, porque, como indicamos, hay una alícuota a partir de la cual la disminución de las alícuotas impositivas supone una caída de la recaudación. La curva de Laffer pretende demostrar algo que parece obvio: no por elevar los impuestos, necesariamente se va a recaudar más. Y también su contrario: no por bajar los impuestos se va a recaudar menos. Islandia, por ejemplo, proporcionó una “demostración” interesante de la curva de Laffer. De 1991 a 2001, con la alícuota impositiva al ingreso cayendo gradualmente desde el 45% hasta el 18% los ingresos fiscales se Arthur Laffer triplicaron. Desde 2001 los ingresos se han vuelto a triplicar. Mientras tanto la economía islandesa creció a una tasa media del 4%. Esta idea de la curva no es propia de Laffer, ya que se remonta al siglo XIV (¡!) a Ibn Khaldun, que discutió esta idea en 1377 en su Muqaddimah. También Keynes en su General Theory describió cómo una vez que se pasa de cierto punto aumentar la tributación reducirá los ingresos, y vice versa. El padre de la Economía, Adam Smith, en Wealth of Nations (Book V, ch. II), ya decía que High taxes, sometimes by diminishing the consumption of the taxed commodities, and sometimes by encouraging smuggling, frequently afford a smaller revenue to government than what might be drawn from more moderate taxes 2. En el fondo, la curva de Laffer no es otra manifestación que nuestra conocida ley de los rendimientos decrecientes. La curva de Laffer supone que el gobierno no obtendrá recaudación alguna con una alícuota del 100% porque nadie tendrá incentivos de tener un ingreso. Empero, hay economistas que cuestionaron este supuesto. Argumentan, por ejemplo, que en los países comunistas clásicos existió una tasa de 100% y a pesar de ello, aunque esas sociedades resultaron muy ineficientes, la Leonid Hurwicz al recibir el premio Nobel de economía 2007 2 “Los altos impuestos, que a veces hacen disminuir el consumo de los bienes gravados, y que a veces alientan el contrabando, producen con frecuencia un menor ingreso al gobierno que el que hubiera podido conseguir aplicando tasas más moderadas.” gente continuó trabajando en cierta medida. Es hora de introducir al economista de origen ruso Leonid Hurwicz y ciudadano de USA (19172008), que se hizo acreedor al premio Nobel de economía en 2007. Los economistas anteriores a Hurwicz no se dedicaban al desarrollo de modelos analíticos de las instituciones económicas. En consecuencia, su obra resultó especialmente útil al mostrar cómo los modelos económicos podían suministrar un marco de referencia para el análisis de sistemas (como el capitalismo o el socialismo), y cómo los incentivos incorporados en cada sistema afectan a los miembros de la sociedad. La Teoría del Diseño de Mecanismos intenta mostrar cuáles son los medios más eficientes para alcanzar un fin dado, tomando en cuenta los conocimientos de que disponen los distintos individuos y sus intereses egoístas, por muy ocultos que permanezcan. El diseño de mecanismos ha sido utilizado para cuestiones tan variadas como el desarrollo de modelos sobre cómo llevar a cabo las negociaciones (laborales o empresariales), para encontrar el mejor modo de diseñar sistemas de impuestos, para diseñar sistemas electorales, o para analizar el funcionamiento de las subastas. La Teoría de la Compatibilidad de Incentivos, también desarrollada por Hurwicz, cambió el modo en que los economistas piensan acerca de los resultados, explicando por qué las economías de planificación central pueden fallar y cómo los incentivos individuales pueden ser la gran diferencia a la hora de tomar decisiones3. Su teoría, desarrollada mucho antes del derrumbe de los países socialistas – aunque aún quedan algunos – sirvió para entender las restricciones que enfrentan los políticos. La Teoría del Diseño de Mecanismos, que usa teoría de los juegos, es el arte de diseñar reglas de juego para obtener un resultado específico. Se trata de establecer estructuras que incentiven a los jugadores para que se comporten según los objetivos del diseñador. Por ejemplo, los argumentos “conservadores” y “liberales” clásicos en contra de la redistribución de la propiedad consideran que el término es meramente un eufemismo de robo, argumentando que la redistribución de la propiedad legítimamente obtenida no puede ser justa. La escuela de la Elección Pública afirma que la redistribución tiende a ser en beneficio de los que tienen influencia política para establecer las prioridades de gasto, más que de aquellos que la necesitan porque carecen de una influencia real sobre el gobierno. Podrá argumentarse: ¿Cómo será entonces posible reducir la pobreza? La respuesta no debería ser difícil de entender si se ha seguido el argumento. Mi respuesta es generar riqueza. No hay otro camino posible. Argentina ha llegado en 2009 a una encrucijada donde los dislates de política económica llevaron a contraer la oferta agregada, sin que sea necesario tener en cuenta el impacto financiero internacional. Seguir el camino de golpear sobre los incentivos a la producción es profundizar la caída. 3 Ver especialmente "On the Concept and Possibility of Informational Decentralization," American Economic Review, 59(2), (1969).