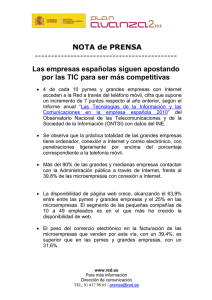

VII edición del Informe ePyme

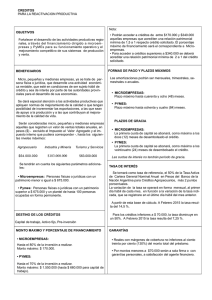

Anuncio