Quiero abrir una empresa

Anuncio

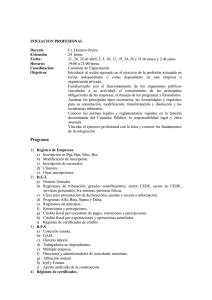

Quiero abrir una empresa A la hora de querer formalizar un emprendimiento hay diversas formas jurídicas para crear una empresa y diferentes formas por la cual dicha empresa puede tributar. Por lo tanto es necesario encontrar aquella que más se adapte y convenga a cada emprendedor. A continuación se enumeran las formas jurídicas y formas de utilización más utilizadas. No obstante, recomendamos hacer siempre la consulta directamente en los organismos competentes. FORMAS JURÍDICAS EMPRESAS UNIPERSONALES Es una de las formas jurídicas más comunes entre los micro empresarios, dónde el titular es único dueño. Para abrir la unipersonal no existen ni máximos ni mínimos de capital requerido, y hay que tener en cuenta que el patrimonio de la empresa es el patrimonio de su titular. Las empresas unipersonales pueden tener la cantidad de empleados que deseen, aunque los derechos cambian a partir de la contratación del sexto empleado. Beneficios para quienes tienen hasta cinco empleados: Cobertura de salud para el titular, sus hijos y su cónyuge o concubino si tienen dos hijos o más Lentes y prótesis Subsidio o licencia por enfermedad Operaciones gratuitas de ojos Subsidio transitorio por incapacidad parcial Pasos para abrir una empresa Unipersonal Inscripción en DGI-BPS. El trámite de inscripción está unificado, existiendo tanto en Montevideo como en varias localidades del Interior del País ventanillas únicas para efectuar en forma conjunta el registro. En aquellas localidades que no cuenten con ventanilla única la inscripción se realiza en los locales de DGi y luego BPS con los mismos requisitos. Para la inscripción se requiere dos fotocopias de CI o certificación notarial si no va el titular. La certificación notarial no será necesaria si se exhibe factura original completa, de no más de 60 días o contrato exclusivamente de UTE, OSE o ANTEL, a nombre del titular y con el domicilio fiscal que declara (aunque haga el trámite un tercero). Click aquí para ver requisitos. En caso de tener empleados: contratación de Seguro de Accidentes de Trabajo y Enfermedades Profesionales en el Banco de Seguros del Estado (BSE). Click aquí para ver Formulario. Inscripción en el Ministerio de Trabajo y Seguridad Social, en donde se presenta toda la documentación. SOCIEDAD DE HECHO La sociedad de hecho es aquella sociedad comercial que se convino pero no se documentó. No existe mínimo ni máximo de capital requerido para su constitución, y quienes responden ante terceros por ella son sus socios. Pasos para abrir una Sociedad de Hecho Inscripción en DGI-BPS. El trámite de inscripción está unificado, existiendo tanto en Montevideo como en varias localidades del Interior del País ventanillas únicas para efectuar en forma conjunta el registro. Click aquí para ver requisitos. En aquellas localidades que no cuenten con ventanilla única la inscripción se realiza en los locales de DGI y luego BPS con los mismos requisitos. En caso de tener empleados: contratación de Seguro de Accidentes de Trabajo y Enfermedades Profesionales en el Banco de Seguros del Estado (BSE). Click aquí para ver formulario. Inscripción en el Ministerio de Trabajo y Seguridad Social, en donde se presenta toda la documentación. SOCIEDAD ANÓNIMA La Sociedad Anónima (SA) en general es una forma jurídica utilizada por grandes empresas, pero en determinados casos puede ser conveniente para pequeños empresarios. En las SA el capital se divide en acciones, y una sola persona puede acumular la propiedad de todo el capital accionario. El accionista no responde personalmente por las deudas de la sociedad. La administración estará a cargo de un administrador o directorio. Pasos para abrir una Sociedad Anónima Realizar un estatuto mediante intervención de abogado. También debe intervenir escribano para certificar las firmas y controles. Inscripción ante la Auditoría Interna de la Nación donde aprobarán los estatutos. Inscripción en DGI-BPS. El trámite de inscripción está unificado, existiendo tanto en Montevideo como en varias localidades del Interior del País ventanillas únicas para efectuar en forma conjunta el registro. Click aquí para ver requisitos. En aquellas localidades que no cuenten con ventanilla única la inscripción se realiza en los locales de DGI y luego BPS con los mismos requisitos. En caso de tener empleados: contratación de Seguro de Accidentes de Trabajo y Enfermedades Profesionales en el Banco de Seguros del Estado (BSE). Click aquí para ver formulario. Inscripción en el Ministerio de Trabajo y Seguridad Social, en donde se presenta toda la documentación. Inscripción en el Registro Nacional de Comercio. Certificación de libros y publicaciones en el Diario Oficial. SOCIEDAD DE RESPONSABILIDAD LIMITADA U OTRAS SOCIEDADES PERSONALES CON CONTRATO La Sociedad de Responsabilidad Limitada (SRL) es otra de las formas jurídicas más comunes entre las micro y pequeñas empresas. No se exige capital mínimo ni máximo para su constitución, y puede tener hasta un máximo de 50 socios. El capital se divide en cuotas de igual valor, y cada cuota da derecho a un voto. El socio de la SRL no responde personalmente por las deudas sociales, sino que sólo responde por la integración de su aporte. La administración puede ser realizada por uno o más de los socios. Pasos para abrir una SRL Asamblea de socios con definición de temas centrales para la vida de la empresa como capital social, reparto de utilidades, régimen de administración, etc. Constitución de la sociedad con certificación de escribano público Inscripción en DGI-BPS. El trámite de inscripción está unificado, existiendo tanto en Montevideo como en varias localidades del Interior del País ventanillas únicas para efectuar en forma conjunta el registro. Click aquí para ver requisitos. En aquellas localidades que no cuenten con ventanilla única la inscripción se realiza en los locales de DGI y luego BPS con los mismos requisitos. En caso de tener empleados: contratación de Seguro de Accidentes de Trabajo y Enfermedades Profesionales en el Banco de Seguros del Estado (BSE). Click aquí para ver formulario. Inscripción en el Ministerio de Trabajo y Seguridad Social, en donde se presenta toda la documentación. Inscripción en el Registro Nacional de Comercio. Certificación de libros y publicaciones en el Diario Oficial. COOPERATIVAS La cooperativa es una asociación voluntaria de personas que crean una empresa de propiedad conjunta, en base a formas democráticas de gestión. Cualquier actividad económica puede ser organizada y desarrollada mediante una cooperativa. Las cooperativas deben establecer en sus estatutos la responsabilidad económica de los socios para con la cooperativa y con terceros. Pueden optar por establecer la responsabilidad limitada de los socios a los aportes suscritos o responsabilidad suplementada, por la cual los socios serán responsables, además y subsidiariamente, por un monto suplementario (que no puede ser superior a veinte veces el importe del aporte suscrito). El número de socios no puede ser inferior a cinco, salvo para las cooperativas de segundo o ulterior grado. Cada socio tendrá un voto en la asamblea general, independientemente de sus aportes. El capital social está compuesto por las partes sociales, provenientes de los aportes obligatorios y voluntarios realizados por los socios y, cuando correspondiere, de sus reexpresiones contables. La asamblea votará a las autoridades del Consejo Directivo, que es el órgano encargado de la administración permanente de la cooperativa. La administración la ejerce un Consejo Directivo que deberá reunirse al menos una vez al año para aprobar el balance y disponer sobre las utilidades. La Corte Electoral controla los actos eleccionarios y asambleas generales. Pasos para abrir una Cooperativa Redacción de estatutos en documento público o privado, con elección de autoridades. Acta de constitución de la cooperativa. Los fundadores de la sociedad deben inscribir ante el Registro Público de Comercio un testimonio notarial de acta de constitución y de estatutos, para comenzar a tramitar la personería jurídica. Inscripción en DGI-BPS. El trámite de inscripción está unificado, existiendo tanto en Montevideo como en varias localidades del Interior del País ventanillas únicas para efectuar en forma conjunta el registro. Click aquí para ver requisitos. En aquellas localidades que no cuenten con ventanilla única la inscripción se realiza en los locales de DGI y luego BPS con los mismos requisitos. En caso de tener empleados: contratación de Seguro de Accidentes de Trabajo y Enfermedades Profesionales en el Banco de Seguros del Estado (BSE). Click aquí para ver formulario. Inscripción en el Ministerio de Trabajo y Seguridad Social, en donde se presenta toda la documentación. Registro en la Auditoría Interna de la Nación (AIN). Click aquí para ver requisitos completos. FORMAS DE TRIBUTACIÓN MONOTRIBUTO El monotributo es un régimen que beneficia a las actividades empresariales de reducida dimensión económica (el activo no debe superar las 152.500 UI, $353.404 en enero 2012), que combinan capital y trabajo, que permite unificar los aportes a BPS y a DGI en un solo tributo. Es conveniente para micro y pequeños emprendimientos que se desarrollan en actividades de industria y comercio, ya que, aunque se obtienen derechos similares a los de una empresa unipersonal, se paga sensiblemente menos. Quienes pueden acogerse Pueden acogerse al monotributo actividades tales como: feriantes vecinales y permanentes; producción y venta de artesanías en madera, cuero telares, bijoutería, tapices; elaboración de bienes artesanales mediante la utilización de pastas modeladas, materias primas vegetales, materias primas de origen animal, madera, metales y joyería, piedras semipreciosas, técnicas mixtas de los rubros precedentemente indicados; venta ambulante de combustibles; venta de artículos varios como celulares, diarios y revistas, flores, maquillaje, libros perfumes, entre otros; venta de comidas como carritos o pescaderías; elaboración artesanal de alimentos; clases particulares salvo cuando son a domicilio del estudiante; corte, confección y tejidos; cosmética y maquillaje; cuidacoches; dosificadores de la Comisión Nacional de Zoonosis; guía de turismo; producción artesanal de ladrillos o bloques; marroquinería; masajes; mensajería cuando no venda servicios a empresas; oficios como cerrajero, carpintero, afilador, fotógrafo, herrero; paseadores y entrenadores de mascotas; pequeños negocios como cibercafés; pesca artesanal y servicios de apoyo; paradas de taxi; limpiadores de vidrios de inmuebles o automóviles; servicios de utilizaciones de espacios radiales en radioemisoras del interior del país con un máximo de 5 horas semanales; servicios sexuales. Bajo el monotributo las empresas sólo pueden venderle al consumidor final (no facturan Impuesto al Valor Agregado), salvo excepciones que están contempladas en el artículo 9 del decreto 199/007. Las siguientes actividades pueden venderle a NO consumidores finales, aún siendo monotributistas. 1) Enajenen bienes artesanales en los siguientes rubros: a) Marroquinería, excepto prendas de vestir b) Bijoutería c) Textiles d) Artesanías de madera e) Alimentos elaborados en forma artesanal No quedan comprendidos en las excepciones los bienes fabricados en serie, aun cuando su elaboración sea de carácter artesanal. 2) Enajenen y elaboren bienes artesanales mediante la utilización de: a) pastas modeladas: como cerámica, yeso, resina y cementos b) materias primas vegetales: como calabaza, fibras vegetales y papel c) materias primas de origen animal: como lana, cuero, guampa y huesos d) metales y joyería, excluido el oro y el platino e) piedras semipreciosas: como ágatas y amatistas f) técnicas que combinen los rubros precedentemente indicados. 3) Enajenen diarios, periódicos y revistas de cualquier naturaleza, con excepción de los pornográficos. 4) Produzcan ladrillos y bloques en forma artesanal. 5) Presten servicios en los siguientes rubros: a) Guías de turismo b) Limpiavidrios c) Paradas de taxis d) Vinculados con la utilización de espacios radiales en radioemisoras del interior del país con un máximo de 5 horas semanales. 6) Realicen la actividad de pesca artesanal o presten servicios de apoyo a pescadores artesanales. 7) Enajenen otros bienes y presten servicios, que determine el Ministerio de Economía y Finanzas, previo informe favorable del Ministerio de Trabajo y Seguridad Social, el Banco de Previsión Social y la Dirección General Impositiva. El régimen está destinado a: personas con o sin cónyuge o concubino colaborador y hasta un empleado o una sociedad de hecho de hasta dos socios sin empleados (tres socios si son familiares entre sí). Para poder acogerse al monotributo el emprendimiento no puede desarrollarse en locales ubicados dentro de centros comerciales o grandes superficies, ni en locales de más de 15m2. Sí pueden acogerse los negocios que funcionen en expoferias, salvo que se dediquen a la venta de vestimenta. La facturación no puede superar, si es un emprendimiento unipersonal, las 183.000 UI (unos $424.084 anuales*), y si es una sociedad de hecho las 305.000 UI (unos $706.807 anuales*). Aportes El titular unipersonal del monotributo aporta $ 807* sin opción de cobertura de salud. Si opta por la cobertura mutual, el aporte será de $2.107* siempre que no tenga hijos o menores a cargo o mayores con discapacidad, de lo contrario aportará $2.343*. Si tiene cónyuge o concubino colaborador deberán aportar $1.614* sin opción a cobertura de salud. Si opta por la cobertura de salud, el aporte será de $4.214* siempre que no tenga hijos o menores a cargo o mayores con discapacidad, de lo contrario aportará $4.686*. Beneficios Cobertura de salud para el titular, los hijos y cónyuge o concubino si tienen dos o más hijos. Cuando el monotributo corresponde a una sociedad, los socios no son beneficiarios de la cobertura de salud Lentes y prótesis Subsidio o licencia por enfermedad Operaciones gratuitas de ojos Subsidio transitorio por incapacidad parcial (hasta tres años) Trámite El trámite se realiza en las ventanillas únicas de BPS/DGI. En aquellas localidades que no cuenten con Ventanilla única la inscripción se realiza en los locales de DGI y luego BPS con los mismos requisitos. Ver aquí cuadro comparativo de Regimenes de Tributación: Monotributo y Pequeña Empresa de DGI. PEQUEÑA EMPRESA (O IVA MÍNIMO) Es un régimen tributario para aquellas empresas cuyas actividades combinan capital y trabajo. El límite de ingresos anuales es de 305.000 UI, $706.807 según valores de enero de 2012. En este régimen no hay límite para los activos, para la cantidad de personas empleadas o para el lugar de funcionamiento de la empresa. Tampoco existen condiciones respecto a la naturaleza jurídica de la empresa. Las obligaciones incluyen el pago mensual a DGI de $2.110, un valor que se ajusta en enero de cada año. Las empresas que, dentro del régimen de Pequeña Empresa, se amparen a la “Reducción del IVA mínimo” o “Microempresa” obtendrán una reducción por los primeros 2 años, de la cuota de DGI y de los aportes patronales jubilatorios en BPS. De esta forma, en el primer ejercicio pagarán el 25% de los aportes, en el segundo ejercicio el 50% y en el tercer ejercicio el 100%. Quienes están comprendidos bajo el régimen de Reducción del IVA mínimo: quienes inicien actividades a partir del 1º de octubre de 2009 y queden amparados en el régimen de Pequeña Empresa quienes hayan iniciado actividades a partir del 1º de Enero de 2008 y cumplan con las condiciones establecidas en el art. 1º y 2ºde la Ley 18.568 quienes se encuentren amparados al Monotributo y cumplan con las siguientes condiciones: 1. realicen actividades empresariales (definición numeral 1 del literal B del art.3 del Título 4, actividades que combinan capital y trabajo) 2. dejen de tributar el Monotributo y pasen a tributar Pequeña Empresa - IVA Mínimo ya sea por opción o preceptivamente. A los efectos de la aplicación de las reducciones, se considerará ejercicio el año civil correspondiente. REGIMEN GENERAL Existe una tributación bajo el régimen general en DGI y otra respecto a los aportes al BPS. Aportes a DGI En DGI, según la actividad (si existe combinación de capital y trabajo) o la forma jurídica (Numeral A, Artículo 3, Título 4), las empresas podrían llegar a quedar obligadas a aportar por Impuesto a la Renta de las Actividades Económicas (IRAE), Impuesto al Patrimonio (IPAT) e IVA. Durante el primer año de ejercicio, mensualmente hay que pagar los anticipos de IRAE, que como mínimo implica un pago fijo de $2.750 (Click aquí para ver lista completa). El monto a pagar por IPAT surge de la declaración jurada una vez cerrado el primer ejercicio. Para su cálculo se requiere asesoramiento. En tanto el IVA se abona mensualmente, a partir de la diferencia entre el IVA que cobra la empresa por las ventas realizadas y el IVA que debe pagar por sus compras. Si la empresa es una SA también deberá pagar ICOSA. Además, dependiendo de la actividad que realice la empresa puede tener que cumplir con otros tributos específicos. Aportes a BPS En BPS, el régimen general se aplica para todas las actividades de Industria y Comercio. Corresponden aportes patronales y aportes personales por los trabajadores dependientes. Aportes Mínimos de empresas Para ver la información respecto de los mínimos de aportación para empresas que no ocupan personal dependiente que tributen por Industria y Comercio o con el beneficio del Régimen de Aportación Gradual, Monotributo, así como los importes a utilizar para el Sector Rural y sus mínimos haz Click aquí. Tasas de aportación por trabajadores dependientes (aplican sobre Ingresos Gravados) 1. Aportes Jubilatorios 2. Aportes Seguro Nacional de Salud (SNS) Tasas Básicas y Adicionales Discriminación Tasas Personales El aporte adicional por hijos a cargo varía en función de la remuneración del trabajador, sin embargo el correspondiente al cónyuge o concubino a cargo no está condicionado a los ingresos. Complemento de Cuota Mutual (Aporte Patronal) Surge de la diferencia entre el importe de las cuotas mutuales por la cantidad de trabajadores beneficiarios y el aporte básico de la totalidad del personal dependiente. CCM = (Nº de beneficiarios x Valor cuota mutual) – (3% aporte básico personal + 5% aporte patronal) 3. Contribución Patronal por Servicios Bonificados Los empleadores que ocupen trabajadores en actividades que impliquen riesgos para la salud y hayan sido catalogadas como bonificadas a los efectos del cómputo jubilatorio (en edad y servicios), deben abonar, en caso de corresponder, una contribución especial a su cargo. Las tasas a aplicar varían entre el 6.9 % y el 27.5% dependiendo de la actividad y el cómputo otorgado, según el riesgo de vida por su desempeño o afecte la integridad física o mental del afiliado. 4. Fondo de Reconversión Laboral (FRL) OTRAS FORMAS DE TRIBUTACIÓN Servicios personales Las empresas que realizan actividades que implican únicamente su trabajo tributan bajo el régimen de Servicios Personales. Dichas empresas deben pagar anticipos bimestrales de IVA e IRPF. El IVA a pagar se calcula a partir de la diferencia entre el IVA que cobra la empresa por las ventas realizadas y el IVA que debe pagar por sus compras. En tanto cuando la persona tributa IRPF en forma independiente, deberá utilizar el simulador de “Anticipo bimestral de IRPF no dependientes”, aunque perciba además, rentas como dependiente. (Click aquí para ver formularios). En caso que la empresa brinde servicios profesionales, la persona debe aportar bajo ejercicio libre de la profesión en la Caja de Jubilaciones y Pensiones de Profesionales Universitarios (http://www.cjppu.org.uy/) o al BPS, y también un aporte mensual por Fonasa que se calcula en función de la facturación.