Trabajo Documentos de U

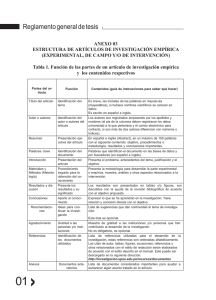

Anuncio