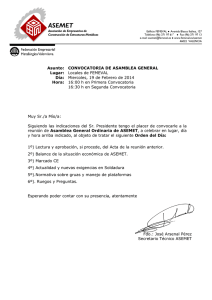

valmetal 220

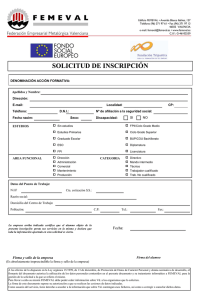

Anuncio