IMpuestosIIDictamen

Anuncio

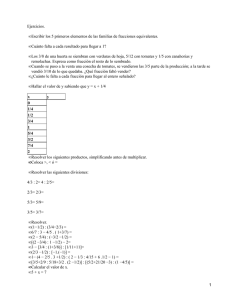

Reunión comisión enlace AFIP -FACPCE/FAGCE TRATAMIENTO DE ADQUISICIONES DE BIENES USADOS A MONOTRIBUTISTAS. La Ley 24977 por la cual se aprobó el Régimen Simplificado para pequeños contribuyentes, establecía en el artículo 20 de su Anexo I que: “Los contribuyentes del Régimen Simplificado (RS) no podrán discriminar el impuesto de este régimen en las facturas o documentos equivalentes que emitan. Con respecto al Impuesto al Valor Agregado, sus adquisiciones no generan, en ningún caso, crédito fiscal y sus ventas, locaciones o prestaciones no generan, débito fiscal para sí mismos, ni crédito fiscal respecto de sus adquirentes, locatarios o prestatarios.” A efectos de aclarar la situación, el artículo 28 del Decreto 885/1998 reglamentario del régimen de monotributo estableció que: “La adquisición de cosas muebles realizada por los habitualistas del artículo 18 de la Ley de Impuesto al Valor Agregado a los contribuyentes del RS, no da derecho al cómputo de crédito fiscal reglado por ese artículo.” Esta fue la situación fiscal hasta el 01.07.2004. A partir de esa fecha con la reforma integral del régimen se abrogó el Dto. 885/1998 mediante el dictado del Dto. 806/2004, el cual dispone en su artículo 36 que “En ningún caso podrán dar derecho al cómputo del crédito fiscal las operaciones realizadas con los contribuyentes adheridos al Régimen Simplificado (RS).” La duda apunta a resolver si el hecho de no incluir un artículo específico vinculado con el artículo 18 de la Ley de IVA implica que se los puede considerar a esos fines como Consumidores Finales y computar el crédito fiscal previsto en el artículo 18 de la ley, o, si por el contrario, la redacción del artículo 36 incluye también el caso de entrega de bienes a habitualistas aún cuando no lo menciona expresamente. El Dictamen nº 42/2001 del D.A.T. asimila las compras a sujetos exentos y a responsables inscriptos que no hayan computado crédito fiscal en virtud de la prohibición de la ley 24.475 a consumidores finales, a efectos de la aplicación del artículo 18 de la ley de IVA. Respuesta: El criterio es que los monotributistas no pueden generar créditos fiscal en ningún caso incluido los habitualistas, dado que por la reforma del artículo 36 no se establece ninguna excepción, sino que es general para todos los casos. TRATAMIENTO DE ADQUISICIONES DE BIENES USADOS A SUJETOS NO CATEGORIZADOS. ¿Cómo opera en caso de compra de bienes usados a consumidor final cuando el sujeto que entrega el bien es un no categorizado ante la AFIP ?. ¿Se puede considerar consumidor final y aplicar el régimen previsto en el art. 18 para habitualistas en la compra de bienes usados a consumidores finales?. Respuesta: No es posible considerarlos consumidor final porque el no categorizado es un sujeto obligado. DICTAMEN: 42/2001 ORGANISMO: Dir. Gral. Impositiva DEP: DAT FECHA: 27/06/2001 DICTAMENES DE LA DIRECCION DE ASESORÍA TÉCNICA Asunto: IMPUESTO AL VALOR AGREGADO. Art. 18. Adquisición de automotores usados. Procedencia del cómputo de crédito fiscal. Asociación de concesionarios de automotores. Voces: IVA-COMPRAVENTA-AUTOMOTORES-CRÉDITO FISCAL Sumario: Atento a lo interpretado por la Subsecretaría de Política Tributaria las disposiciones del artículo 18 de la ley del impuesto al valor agregado facultan a los habitualistas a computar crédito fiscal respecto de las adquisiciones que efectúen a: responsables inscriptos que enajenen bienes que, como consecuencia de las disposiciones de la Ley N° 24475, no están vinculados con su actividad gravada, responsables no inscriptos respecto de los automotores afectados como bienes de uso y sujetos exentos, para lo cual dichos sujetos enajenantes deberán suscribir el comprobante de compra de bienes usados a consumidor final, tal como lo establece el artículo mencionado. Conforme a lo dispuesto por el artículo 28 del decreto reglamentario del régimen simplificado la adquisición de cosas muebles realizadas por los habitualistas a monotributistas no da derecho al cómputo del crédito fiscal reglado por el artículo 18 de la ley de IVA. Con independencia de que la operación se realice a través de una subasta, los sujetos habilitados para suscribir el comprobante previsto por el artículo 18 son los facultados por la Subsecretaría de Política Tributaria, no siendo procedente que el martillero suscriba el mismo. Cuando el concesionario compra automotores usados a un banco que a su vez los adquirió en subasta a sus clientes a raíz de que éstos no pagaron las deudas prendarias que recaían sobre aquéllos, no resulta aplicable la operatoria del artículo 18. Ello porque el concesionario debe computar el crédito fiscal de acuerdo con la liquidación que le efectúe la aludida entidad financiera. Las enajenaciones de responsables inscriptos a quienes poseen el mismo carácter deben documentarse con facturas letra "A", independientemente de que las normas legales impidan al adquiriente computar el impuesto consignado en el documento. Cuando los sujetos que poseen distinta categorización frente al impuesto al valor agregado compran como consumidores finales, resultan de aplicación las disposiciones de los artículos 71 y 73, inciso a) de la reglamentación. Texto: Mediante Nota Nº ... la Subdirección General ... remite los presentes antecedentes, acompañados de la opinión emitida en Memorando Nº 107/01 por la Subsecretaría de Política Tributaria. A efectos de ubicarnos en la cuestión planteada cabe recordar que la titular consultó si resultaba procedente, en el marco de las disposiciones del artículo 18 de la ley de I.V.A., el cómputo de crédito fiscal por parte de sus asociados - responsables inscriptos en el I.V.A.-, cuando el vendedor reviste el carácter de responsable inscripto, no inscripto, exento o monotributista, junto con otros aspectos relacionados con esta cuestión referentes a facturación y adquisiciones efectuadas en remates o subastas. Previo a referirnos a las conclusiones del aludido Memorando cabe mencionar las normas aplicables, destacando que el artículo 18 de la ley de I.V.A. - cuya instrumentación regla la Resolución General (DGI) Nº 3.744 -, en su parte pertinente, dispone que "Los responsables cuya actividad habitual sea la compra de bienes usados a consumidores finales para su posterior venta o la de sus partes, podrán computar como crédito de impuesto el importe que surja de aplicar sobre el precio total de su adquisición, el coeficiente que resulte de dividir la alícuota vigente a ese momento por la suma de 100 (cien) más dicha alícuota". Agrega que "...El referido cómputo tendrá lugar siempre que el consumidor suscriba un documento que, para estos casos, sustituirá el empleo de la factura..." En el Memorando a que se aludiera, la Subsecretaría de Política Tributaria hizo referencia a las disposiciones del transcripto artículo 18 y a la Instrucción General Nº 347/82 (DGI) que en su parte pertinente puso en conocimiento de las dependencias de la Dirección General Impositiva que: 1) "las adquisiciones de automotores usados realizadas a sujetos exentos acuerdan crédito fiscal al habitualista" y que, 2) "los automotores usados que los habitualistas adquieren a responsables no inscriptos generan derecho al cómputo del crédito fiscal respectivo siempre que tales bienes revistan para estos últimos el carácter de bienes de uso dado que el artículo 35 del Decreto Reglamentario...", receptado en parte por el actual artículo 71 de dicho Decreto, "...les acuerda la calidad de consumidor final con relación a los bienes de uso que destinen a la actividad gravada". Luego señaló que el tratamiento de los responsables inscriptos respecto de las ventas de rodados que hayan afectado como bienes de uso, no fue abordado por dicha instrucción ya que la situación deviene de las modificaciones que la Ley Nº 24475 introdujo al artículo 12 de la ley de I.V.A., no vigente a la fecha de su dictado. El inciso a) del artículo mencionado establece que no darán lugar al cómputo de crédito fiscal las compras de automóviles que no tengan para el adquirente el carácter de bienes de cambio, excepto que la explotación de esos bienes constituya el objeto principal de la actividad gravada, disponiendo que en este caso el responsable inscripto no podrá computar crédito fiscal en relación a dichas adquisiciones ya que tendrán el tratamiento correspondiente a consumidores finales. De lo expuesto interpreta que la venta de un rodado que no se encuentra relacionado con la actividad gravada, por parte de un responsable inscripto, está fuera del ámbito del gravamen, ya que este último asume el carácter de consumidor final respecto de dicha operación. Basándose en lo indicado y en el entendimiento de que el artículo 18 de la ley persigue evitar que se produzca una acumulación del impuesto cuando el habitualista calcule su débito fiscal sobre un precio de venta surgido a partir de un costo de adquisición que contenía impuesto consolidado, concluye que las disposiciones del artículo 18 - que, como se dijo, dan lugar al cómputo de crédito fiscal siempre que el consumidor final "suscriba un documento" que sustituye el empleo de la factura -, resultan aplicables a las compras celebradas por dichos habitualistas con: 1) responsables inscriptos en el IVA que enajenan bienes que, como consecuencia de las disposiciones de la Ley Nº 24475 (01/04/95), no están vinculados con la actividad gravada, ya que, según interpreta, el responsable inscripto asume la calidad de consumidor final en estas operaciones. 2) responsables no inscriptos, que según el artículo 33 de la ley del tributo resultan ser consumidores finales respecto de los bienes de uso que adquieren, y sujetos exentos por interpretar que el tercer párrafo del artículo 4º de la ley de I.V.A. establece que las ventas de bienes afectados íntegramente a operaciones exentas, no están alcanzadas por el tributo. Luego se refiere a las ventas realizadas a los concesionarios por monotributistas, destacando que no procede el cómputo de crédito fiscal ya que el artículo 28 del Decreto Reglamentario de dicho régimen establece expresamente que la adquisición de cosas muebles realizadas por los habitualistas del artículo 18 de la ley del I.V.A. a dichos sujetos, no da derecho al cómputo de crédito fiscal reglado por este último artículo. II.- Atento a lo indicado por la Subsecretaría de Política Tributaria cabría comunicar a la Asociación del asunto que las disposiciones del artículo 18 de la ley habilitan a los habitualistas a computar crédito fiscal respecto de las adquisiciones que efectúen a: responsables inscriptos que enajenen bienes de cambio no vinculados con sus actividades gravadas, responsables no inscriptos respecto de los automotores afectados como bienes de uso y sujetos exentos, para lo cual dichos sujetos enajenantes deberán suscribir el comprobante de compra de bienes usados a consumidor final - el cual sustituye la respectiva factura que debe emitir el vendedor -, tal como lo establece dicha norma. No obstante lo indicado esta Asesoría no puede dejar de advertir que tanto los sujetos exentos como los responsables inscriptos y no inscriptos - que tengan vedado el cómputo por las disposiciones de la Ley N° 24475 -, en todos los casos respecto de los bienes afectados a su actividad económica, deben liquidar sus ventas con arreglo a las disposiciones legales, documentándolas de conformidad a la Resolución General (AFIP) Nº 3.419 y sus modificaciones, debiendo asimismo conservar los comprobantes por compras y ventas, tal como lo exige esta última y la Ley Nº 11683, t.o. en 1998, circunstancia que colisionaría con la admisión del comprobante a que se refiere el artículo 18 de la ley, el que sustituiría la facturación de dichos sujetos. III.- En cuanto a los otros aspectos consultados con fecha 22/12/98, tratados oportunamente en la Act. Nro. ... en relación a cómo deberían facturarse las ventas efectuadas por los concesionarios a responsables inscriptos que, con motivo de las disposiciones de la Ley Nº 24475, adquieren bienes que no se vinculan con operaciones gravadas, como así también, a aquéllas personas que poseyendo determinada categoría frente al I.V.A. compran como consumidores finales, cabe efectuar las siguientes consideraciones. Respecto al primero de los temas consultados, las ventas de responsables inscriptos a quienes posean el mismo carácter, deben documentarse con facturas letra "A", conforme a lo previsto en el artículo 8º de la Resolución General (DGI) Nº 3.419, discriminando, tal como lo establece el artículo 37 de la ley sustantiva, el gravamen que recae sobre la operación. Ello independientemente que por aplicación de la ley mencionada, el adquirente esté impedido de computar el impuesto consignado en la factura. En relación al otro caso planteado se trata de adquisiciones efectuadas por responsables inscriptos, no inscriptos, exentos o monotributistas, que compran un vehículo para utilizarlo en forma particular; es decir, sin afectarlo a sus actividades económicas. Al respecto resultan de aplicación las disposiciones de los artículos 71 y 73, inciso a) de la reglamentación, dado que el primero establece que "serán considerados consumidores finales quienes destinen bienes o servicios para su uso o consumo privado", por lo que, con arreglo al citado inciso, si el adquirente manifiesta tal situación, el concesionario deberá extenderle una factura tipo "B" con el I.V.A. sin discriminar. IV.- En relación a las cuestiones consultadas con fecha 12/06/97 relacionadas con la procedencia del cómputo del crédito fiscal de automotores usados adquiridos en remates o subastas, por parte de sus asociados cabe señalar que fueron tratadas oportunamente en Act. Nº ... Al respecto la titular planteó los siguientes casos: 1: a) "...el automotor fue adquirido a la misma concesionaria y esta le otorgó un préstamo con prenda, como se dejó de pagar la prenda ejecuta la misma y el concesionario lo compra". Pregunta si resulta válido el boleto de compra firmado por el martillero como sustento para que también firme el comprobante de compra a consumidor final. Ello porque "...el vendedor deudor por su insolvencia no aparece o no quiere tener tratos con el acreedor (concesionario)" y b) si el valor de compra realmente incluye o no I.V.A., dado que el de la deuda es muy inferior al precio de mercado del bien. En este sentido aclara que el valor del automotor es de $ 10.000. precio sin uso - y el de la deuda puede ser de $ 4.000 .- $ 5.000.- ó $ 7.000.-, por lo que desea saber sobre qué monto calcula el crédito fiscal computable. 2) Idéntica operatoria a la anterior pero el cliente obtuvo la prenda en una entidad financiera. El acreedor prendario es otro. Consulta quién puede firmar el comprobante de compra a consumidor final: el banco, el martillero o el Juez. 3) Similar a la operatoria 1, pero el importe demandado o base de la subasta es superior al valor de mercado por lo que pierden interés terceros adquirentes, en cuyo caso, "A los fines de no generar nuevos gastos derivados de un nuevo remate o para evitar demoras adicionales el concesionario ejerce la facultad de compensar su crédito y resulta comprador". Al respecto consulta cuál sería el valor a computar para determinar el monto de crédito fiscal y cuál es el precio de mercado y quién lo fija si no es el que surge de la subasta pública. Respecto de este planteo acota que "...el tratamiento sería similar ya se trate que la ejecución prendaria derive de una prenda cuyo acreedor original es el concesionario o de un contrato prendario suscripto a favor de un banco y endosado a favor del concesionario o subrogado el crédito a favor de éste por haber cancelado la deuda por cuenta del deudor principal." 4) Cómo se procede cuando el concesionario resulta ser comprador en subasta y no es parte del juicio. En cuanto a los casos descriptos en los puntos 1, 3 y 4 en los que se hace referencia a la subasta, se entendió en la Act. Nº ... que cuando los concesionarios titulares de la prenda adquieren el automóvil mediante la ejecución de la deuda prendaria ante la falta de pago, de acuerdo con el artículo 2º de la ley del gravamen, dicha operatoria califica como venta toda vez que es posible identificar la figura de dación en pago. En la actuación de marras se dijo que el hecho de que la transacción se concrete mediante remate no debería generar un tratamiento distinto del que se prevé cuando la venta la efectúa el dueño del automotor por su voluntad, dado que con independencia de que la operación se concrete a través de una subasta, el titular de la cosa que adquiere el habitualista es un consumidor final. Al respecto y si bien en dicho pronunciamiento se concluyó que el documento debía ser suscripto por el consumidor final, a partir del pronunciamiento de la Subsecretaría de Política Tributaria en el Memorando Nº 107/01, resultan habilitados los responsables inscriptos que enajenen bienes de cambio no vinculados con sus actividades gravadas, los responsables no inscriptos respecto de los automotores afectados como bienes de uso y los sujetos exentos que resulten titulares de los bienes que enajenan -, no siendo procedente que lo suscriba el martillero. En la operatoria 2 la titular señala que el acreedor prendario resulta ser la entidad financiera y en este sentido consulta si dicha entidad puede suscribir el comprobante establecido por el artículo 18. De lo manifestado se entiende que los bancos venden a las concesionarias automóviles adquiridos en subasta a sus clientes - consumidores finales - a raíz de que éstos no les han pagado las deudas prendarias que recaían sobre tales bienes. Conforme a lo indicado la operatoria del artículo 18 no incidiría en el concesionario, toda vez que si es el banco quien adquirió el bien al consumidor final, tal como se dijo en el Dictamen Nº 58/96 (DAT) - citado por la presentante a fojas ...-, la institución financiera no tiene derecho al cómputo de crédito fiscal por no revestir el carácter de habitualista. Ello no obstante que al estar gravadas sus ventas, el concesionario que adquiere los automóviles puede computar el crédito fiscal de acuerdo con la liquidación que le efectúe el banco. Por último, esta Asesoría estima que cabría prever un mecanismo a efectos de que el habitualista demuestre ante el concesionario el carácter que revestía en oportunidad de la adquisición del bien. Ello porque los responsables no inscriptos y exentos podrían haber revestido en oportunidad de la adquisición la calidad de responsables inscriptos, supuesto bajo el cual computaron crédito fiscal contra sus operaciones imponibles. La misma situación se produciría en el caso de que los bienes sean adquiridos por el habitualista a responsables inscriptos que los hayan comprado con anterioridad a la vigencia de las disposiciones de la Ley N° 24475 - 01/04/95 -.