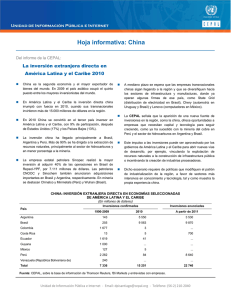

InformeIED2004.pdf

Anuncio