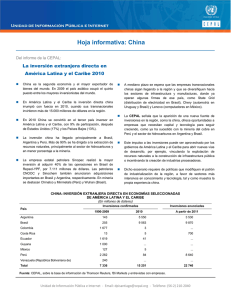

InformeIED2002.pdf

Anuncio