CD-0769.pdf

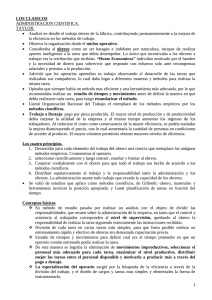

Anuncio