CD-6923.pdf

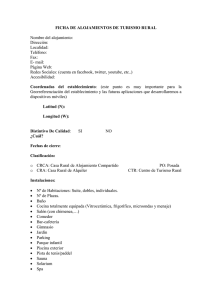

Anuncio