Comercio vinatero

Anuncio

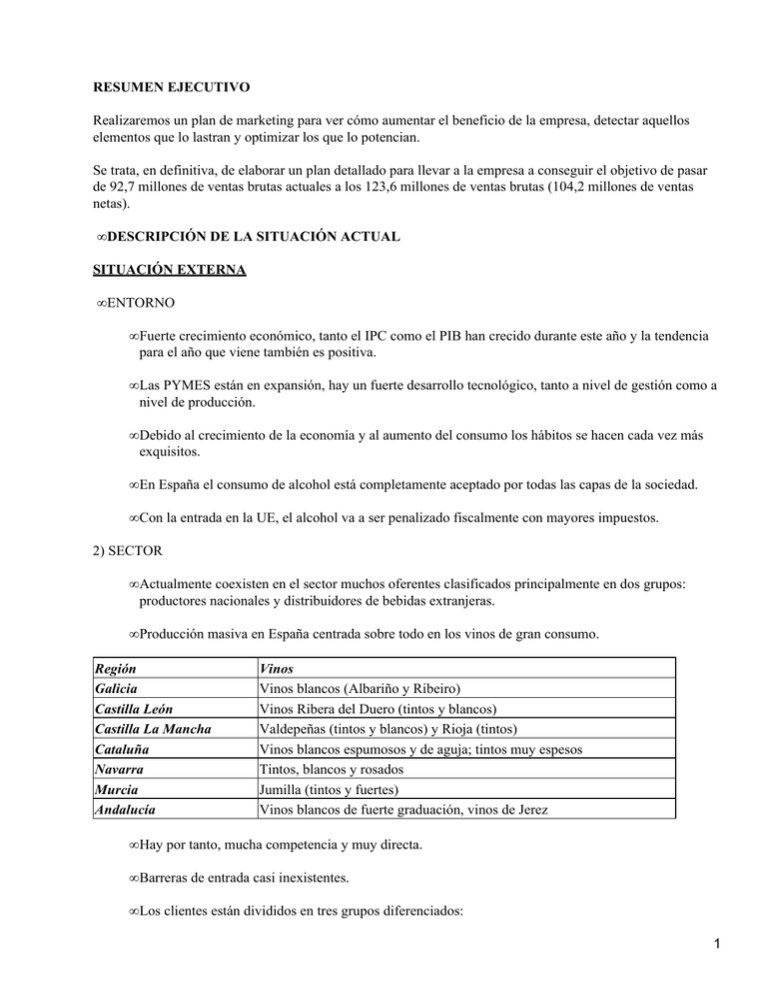

RESUMEN EJECUTIVO Realizaremos un plan de marketing para ver cómo aumentar el beneficio de la empresa, detectar aquellos elementos que lo lastran y optimizar los que lo potencian. Se trata, en definitiva, de elaborar un plan detallado para llevar a la empresa a conseguir el objetivo de pasar de 92,7 millones de ventas brutas actuales a los 123,6 millones de ventas brutas (104,2 millones de ventas netas). • DESCRIPCIÓN DE LA SITUACIÓN ACTUAL SITUACIÓN EXTERNA • ENTORNO • Fuerte crecimiento económico, tanto el IPC como el PIB han crecido durante este año y la tendencia para el año que viene también es positiva. • Las PYMES están en expansión, hay un fuerte desarrollo tecnológico, tanto a nivel de gestión como a nivel de producción. • Debido al crecimiento de la economía y al aumento del consumo los hábitos se hacen cada vez más exquisitos. • En España el consumo de alcohol está completamente aceptado por todas las capas de la sociedad. • Con la entrada en la UE, el alcohol va a ser penalizado fiscalmente con mayores impuestos. 2) SECTOR • Actualmente coexisten en el sector muchos oferentes clasificados principalmente en dos grupos: productores nacionales y distribuidores de bebidas extranjeras. • Producción masiva en España centrada sobre todo en los vinos de gran consumo. Región Galicia Castilla León Castilla La Mancha Cataluña Navarra Murcia Andalucía Vinos Vinos blancos (Albariño y Ribeiro) Vinos Ribera del Duero (tintos y blancos) Valdepeñas (tintos y blancos) y Rioja (tintos) Vinos blancos espumosos y de aguja; tintos muy espesos Tintos, blancos y rosados Jumilla (tintos y fuertes) Vinos blancos de fuerte graduación, vinos de Jerez • Hay por tanto, mucha competencia y muy directa. • Barreras de entrada casi inexistentes. • Los clientes están divididos en tres grupos diferenciados: 1 • Hipermercados y grandes superficies • Hoteles, bares y restaurantes (Canal HORECA) • Bodegas y tiendas especializadas • La distribución de este tipo de productos llega a todo el territorio nacional pero se concentra más en: Madrid, , Cataluña, Levante, Andalucía Costa, Canarias, Baleares y País Vasco. 3) MERCADO • El mercado se encuentra en este momento en fase de madurez. • Podemos diferenciar 3 segmentos en base al tipo de producto • Gama baja: vinos de mesa, cerveza, licores blancos y licores nacionales • Gama media: licores de importación, vinos de crianza y cavas • Gama alta licores reserva de importación, champagne francés y bebidas exquisitas. • Los consumidores están más abiertos a las bebidas de calidad, cada vez se demandan productos más exquisitos. • Respecto a las bebidas de gama baja, están muy influidos por el precio. • Gran influencia de las modas: desciende el consumo de licores blancos nacionales y de los brandys. • Tradicionalmente los consumidores eran varones con edades entre 20 y 50 años. • Actualmente se ha incrementado el consumo de alcohol en la mujeres de 25 a 35 años. 4) COMPETENCIA • La competencia es mucha y muy dispersa. • La globalización de los mercados puede suponer una amenaza ya que facilita que nuestros competidores directos importen otras marcas. • Hay muchas marcas que sólo producen un tipo de bebida concreto. • No hay muchas barreras de entrada en el sector. Quizá la distribución y la promoción de los productos serían las dos barreras más grandes para introducir un nuevo producto en el mercado. SITUACIÓN INTERNA 5) LOS PRODUCTOS Los beneficios de la empresa se encuentran muy concentrados en muy pocos productos. Trataremos de estudiar la cartera para detectar aquellos productos que no aportan beneficio y sustituirlos por productos nueos que puedan aportar beneficio a corto−medio plazo. • Marcas Las marcas de la empresa Andersen & Pires son: 2 • Brooklin Whisky • Dublín Irish Cream • Luso Oporto • Brooks Escocés de 5 años • Champagne Legrand • Ginebra Delhi • Ron de Jamaica El Guajiro • Ventas y Cifra de Negocio • El Brooks escocés de 5 años acapara el 86% del beneficio de la empresa, lo que quiere decir que el resto de la cartera de productos no aporta demasiado beneficio • Ciclo de Vida del Producto • Introducción Como podemos comprobar A&P no tiene ningún producto en la fase de lanzamiento−introducción. Por lo tanto puede existir la posibilidad de lanzar algún nuevo producto al mercado • Desarrollo Aquí nos encontramos con dos de los productos de la cartera: • Ron Jamaica (7 años en el mercado) • Champagne Legrand (5 años en el mercado) Es muy importante gestionar bien esta etapa, ya que es ahora cuando estos productos están empezando a aportar un gran valor al beneficio de la empresa. • Madurez 3 Llega un momento en el que el producto se ha labrado un mercado, incluso para los competidores. La demanda es más o menos amplia y los costes, probablemente, han seguido reduciéndose. En esta etapa, inicialmente, los recursos generados por el producto son altos y la empresa empieza a recoger sus frutos no reinvirtiendo el total de fondos generados. Pero conforme avanza la fase de madurez, dependiendo del producto, su aceptación en el mercado, su competenciahay productos que aportarán más o menos a la empresa. Ante las características de este periodo, A&P tiene los siguientes productos: • Ginebra (6 años), contribución negativa, no crecen las ventas (sin embargo el mercado crece) • Brooking (10 años), contribución positiva, crecen las ventas • Brooks Escocés (4 años) muy buena contribución a beneficios, crecen las ventas. Entre esta fase y la de declive se encuentra un producto: • D.I.Cream (5 años), con poca contribución al beneficio, crecimiento negativo de las ventas y casi nulo del mercado • Declive Finalmente, ante la saturación del mercado algunos competidores empiezan a retirarse y aparecen productos substitutivos −que como mínimo compiten por la renta de los clientes−. Los beneficios pueden convertirse en pérdidas y las ventas empiezan su descenso anunciando la muerte del producto si no se toman medidas a propósito. Este es el caso del producto: Vino Luso Oporto (3 años), escasa contribución al beneficio, crecimiento de las ventas bastante negativo y crecimiento del mercado negativo también. Analizaremos mediante una BCG y un cuadro de la General Electric, la situación en la que se encuentran nuestros productos: BCG Teniendo en cuenta que nuestro producto estrella es el Brooks Escocés de 5 años, hemos decidido eliminarlo de nuestra BCG para poder determinar mejor, cuál de los 6 productos son susceptibles de ser eliminados de la cartera. Hemos tomado en consideración tres dimensiones para clasificar la cartera de productos, siendo estas la tasa de crecimiento que experimenta el producto, la cuota relativa en base al producto que más volumen posee y el volumen máximo de cada uno de ellos. Así pues este ha sido el resultado: Después de estudiar detalladamente este estudio, hemos decidido retirar el producto DELHI GINEBRA y el DUBLIN IRISH CREAM: El primero porque al tener una tasa de crecimiento nula y una posición competitiva baja no se conoce el posible éxito del producto. Sin embargo, consideramos que el producto BROOKING todavía nos puede dar beneficio debido a que su tasa de crecimiento es mucho mayor al igual que el crecimiento del mercado y a su vez, también creemos que no deberíamos retirar de la cartera de productos el RON JAMAICA ya que el mercado también está en crecimiento. Y el segundo producto, DUBLIN IRISH CREAM, porque posee un crecimiento lento por lo que la empresa 4 pierde su posición frente a la competencia, debido a esto el producto no hace otra cosa que consumir recursos que podrían dedicarse a otras labores, por lo que es un buen momento para eliminarlo de la cartera. Por otro lado, creemos que si el crecimiento del mercado se vuelve más lento podemos empezar a recoger recursos del LUSO OPORTO si conseguimos mantener una buena posición competitiva. Como el mercado no requiere una elevada inversión para su desarrollo y el producto es aceptado podemos mantenerlo en nuestra cartera de productos. Como ya hemos dicho anteriormente, el BROOKS ESCOCÉS DE 5 AÑOS es nuestro producto estrella y como observamos en la BCG también se encuentra el CHAMPAGNE LEGRAND, los dos productos en crecimiento. Pero sin duda alguna el BROOKS se lleva nuestro galardón ya que es el que más beneficio nos ha aportado, con una buena posición competitiva. Resulta, por tanto, evidente la necesidad de conocer en qué situación se encuentran los productos ofrecidos y tratar de determinar qué evolución posible pueden sufrir, bien por el desarrollo propio del mercado, bien por la intervención que realice nuestra empresa. GENERAL ELECTRIC Para estar completamente seguros de cuales son los productos menos rentables para nuestra empresa hemos realizado otro estudio, la General Electric. Para ello hemos utilizado dos variables: Atractivo del mercado y posición competitiva. El resultado es el siguiente: PRODUCTO 1 − BROOKING Atractivo del Posición competitiva mercado Fuerte Alto Normal Pequeño Media X Débil Media Débil Media X Débil Inversión selectiva y oportunista PRODUCTO 2 − DUBLIN IRISH CREAM Atractivo del Posición competitiva mercado Fuerte Alto Normal Pequeño X DESINVERTIR PRODUCTO 3 − LUSO OPORTO Atractivo del Posición competitiva mercado Fuerte Alto Normal Pequeño 5 Inversión selectiva y oportunista PRODUCTO 4 − BROOKS ESCOCÉS Atractivo del Posición competitiva mercado Fuerte Alto X Normal Pequeño Media Débil Media Débil Media Débil Media X Débil Protección de posición de inversión PRODUCTO 5 − CHAMPAGNE LEGRAND Atractivo del Posición competitiva mercado Fuerte Alto Normal Pequeño X Inversión selectiva y protectora PRODUCTO 6 − DHELI GINEBRA Atractivo del Posición competitiva mercado Fuerte Alto Normal Pequeño X DESINVERTIR PRODUCTO 7 − RON JAMAICA Atractivo del Posición competitiva mercado Fuerte Alto Normal Pequeño Inversión selectiva y oportunista Con este estudio llegamos a las siguientes conclusiones: • Tanto el producto 1 como el 3, el 5 y el 7 reflejan una posible inversión selectiva y oportunista ya que son mercados en elevado crecimiento y volumen de ventas. • El producto 4 refleja una protección de posición de inversión, por lo que podríamos incrementar las inversiones actuales ya que tenemos una muy buena posición con respecto a la competencia (es nuestro producto estrella). • Y por último con este estudio nos cercioramos de que sería conveniente desinvertir en los productos 2 y 6, tal y como se reflejaba en la BCG. 6 d) Estacionalidad Los productos, en general, no son de marcada estacionalidad, si bien es cierto que el champagne acusa estacionalidad en la época navideña, pero cada vez en menor medida. 6) RED DE DISTRIBUCIÓN Tal y como apuntábamos al analizar la situación externa, la distribución del sector se realiza de manera genérica mediante los siguientes canales: − Hipermercados y grandes superficies − Hoteles, bares y restaurantes − Bodegas y tiendas especializadas Y la distribución más concreta de cada producto se está realizando de la siguiente manera: • Producto 1 − Brooking: Se distribuye en instituciones privadas y públicas, Grandes Hoteles y Clubs de gran categoría. • Producto 2 − Dublín Irish Cream: La distribución se realiza en hoteles, bares y restaurantes. • Producto 3 − Luso Oporto: Se distribuye en el canal Horeca y Gran distribución. • Producto 4 − Brooks Escocés de 5 años: Se distribuye en tiendas especializadas, canal Horeca, clubs de categoría, tiendas de alimentación y delicatessen. • Producto 5 − Champagne Legrand Relms: Su distribución abarca eventos de prestigio (empresas de catering), tiendas especializadas, canal Horeca, clubs de categoría, tiendas de alimentación y delicatessen. • Producto 6 − Dheli Ginebra: La distribución se realiza en hoteles, bares y restaurantes. • Producto 7 − Ron Jamaica El Guajiro: La distribución se realiza en hoteles, bares y restaurantes. Por último, si analizamos la distribución por áreas geográficas vemos que a nivel nacional se concentra sobretodo en Madrid, Cataluña, Levante, Andalucía, Canarias, Baleares y País Vasco. 7. LA FUERZA DE VENTAS 7 Nuestro equipo de ventas (dependiendo de la Dirección Comercial−Marketing)está organizado de la siguiente manera: • Director de ventas • Jefe de grandes clientes • Supervisor de distribuidores • Tres responsables de zona • Dos jefes de ventas: uno en Madrid y otro en Barcelona con un equipo de cinco vendedores cada uno. La atención de nuestra fuerza de ventas está centrada sobre todo en el whisky, que es la bebida que más cifra de ventas supone para la empresa. En primer lugar está el Brooks Escocés, que es el producto estrella de la compañía, con una contribución en ventas del 86%. Y en segundo lugar tenemos al Brooking, que aunque no tiene tanta participación en las ventas, es líder en su segmento y tiene una evolución muy favorable para ANDERSEN & PIRES. También están bastante interesados en el producto 5, el Champagne Legrand − Relms, que recibe un gran apoyo sobre todo del Director Comercial y de los Jefes de Ventas porque es un producto que da pie a acciones de relaciones públicas que permiten a la empresa introducirse en círculos sociales de gran prestigio. Por el contrario, tienen un poco abandonados a los productos 2, 3 y 6 que no están recibiendo ninguna clase de apoyo por parte de la Dirección Comercial. Por último tenemos el producto 7, Ron Jamaica El Guajiro, que aunque teóricamente recibe apoyo del departamento de ventas, parece que los resultados no están siendo muy buenos. 8. LA COMUNICACIÓN Hay que tener en cuenta que hasta el momento ANDERSEN & PIRES ha sido una empresa orientada principalmente a la ventas. Por tanto podemos decir que en este tiempo no ha dado mucha importancia ni al mercado ni a los consumidores y en consecuencia tampoco al tema de la comunicación. Sabemos que la empresa ha concentrado gran parte de sus esfuerzos en actividades de relaciones públicas. Dada la exclusividad de algunos sus productos, la Dirección Comercial pone especial atención en clientes importantes como Grandes Hoteles, Clubes de gran categoría, e Instituciones Privadas y Públicas, que permiten a la empresa darse a conocer entre los grupos sociales con gustos más exquisitos. • ANÁLISIS DE LA SITUACIÓN • ANALISIS HISTORIO Y CASUAL Andersen & Pires es una empresa que goza de prestigio pero que por motivos que analizaremos a lo largo de este Plan de Marketing, no ha alcanzado el desarrollo que debería. Si realizamos un estudio histórico de los 7 productos que tiene actualmente, veremos que sólo 2 productos están en fase de crecimiento, mientras que su producto estrella (Brooks Escocés de 5 años) se encuentra en fase de vida de madurez, (aunque con un crecimiento sostenido), y el resto, se encuentra estancados o en declive. Ante este análisis, nos percatamos que tenemos 3 productos con crecimientos negativos y 2 con escaso crecimiento de ventas. Se ve claramente que habrá que sacar varios productos nuevos para reemplazar los que se encuentran en declive y rejuvenecer la cartera de productos. 8 Si analizamos la rentabilidad de los productos, percibimos que el Champagne Legrand y el Ron Guajiro son los más rentables de la cartera (41 y 18,2% respectivamente). En el otro lado, se encuentra la Ginebra Delhi con una rentabilidad negativa de un −9,25%. Con una rentabilidad escasa, se sitúan el Dublin Irish Cream y el Luso Oporto. Con la tendencia actual, llegaríamos a un beneficio que rozaría los 100 millones de ventas brutas. Pero con las innovaciones que referimos en el Plan de Marketing estimamos que podemos alcanzar más de 120 millones de ventas brutas (* ver objetivos de ventas). AMENAZAS: • Existe mucha competencia • Es un mercado en fase de madurez • Susceptible a las modas • No hay barreras de entrada • Penalizaciones de la U.E. • Mayor apertura y globalización • de los mercados • Restricciones en canales publicitarios. OPORTUNIDADES: • Aumento del consumo por mujeres • Afición de los españoles a la bebida • Desarrollo tecnológico para nuestra distribución • Crecimiento del gusto por las bebidas de élite. DEBILIDADES: FORTALEZAS: • Criterio de calidad en la empresa • Renombre de la marca • Experiencia • Líderes en wiskys. • Experiencia en importación de licores espirituosos • Prestigio por seriedad. • El beneficio está muy centrado en pocos productos • Orientados a ventas, no el marketing • Débil dirección comercial • Falta de apoyo a los nuevos productos, viven en el pasado • Poco control de marketing mix, no se sabe exactamente lo que falla • Empresa piramidal, jerarquizada y cerrada al entorno. • DAFO III. ESTABLECIMIENTO DE OBJETIVOS • OBJETIVOS GENERALES DE LA EMPRESA ♦ Cambio en la orientación general de la empresa: pasar de una orientación enfocada a ventas a una de marketing. ♦ Diversificar la cartera de productos. ♦ Para ello se eliminarán del catálogo actual los dos productos que no están siendo rentables para la empresa y se introducirán dos nuevos productos que tengan potencial y aporten beneficio a la compañía. ♦ Maximizar la rentabilidad de manera que no sea inferior al 5,5%. ♦ Controlar el marketing mix de cada producto por separado. ♦ Ampliar la cobertura de la distribución. • OBJETIVOS DE PRODUCTOS Se trata de incrementar la facturación total de la empresa eliminando los productos que menos beneficio aportan y substituyéndolos por otros que nos aporten más. 9 Trataremos de diversificar nuestra cartera de productos para que todo el beneficio no esté concentrado en el producto estrella (Brooks Escocés de 5 años). 2.1 Productos que eliminamos Procederemos a eliminar de la cartera de productos actuales el Dublín Irish Cream y la Ginebra Delhi por varios motivos: Tienen la menor rentabilidad de nuestra artera. Tienen la menor contribución al beneficio de la cartera (en el caso de la ginebra, tienen pérdidas). No son líderes ni tienen una considerable cuota de mercado. Además, no están en fase de crecimiento que podría justificar las argumentaciones anteriores. 2.2 Productos nuevos que adjuntamos Introduciremos en nuestra nueva cartera el vino del Rhin Nivelung y el Marc de Campñagne de Dijon. En ambos casos se tratan de bebidas de calidad, un mercado en auge debido al incremento del PIB y del refinamiento de los gustos. El mercado del vino se mantiene con un crecimiento sostenido, además, la producción de vino blanco no logra satisfacer la demanda actual, lo que nos deja un interesante nicho de mercado. En cuanto a el Marc de Campñagne es un producto que nos deja una gran rentabilidad y cuyo prestigio puede favorecer a nuestra marca. Por otro lado es un mercado que ha sido testeado tímidamente con un buen resultado, lo que hace prever una buena acogida por el consumidor. Analicemos a continuación las características de cada uno de los 2 productos: Producto 1: Nibelung Vino del Rihin Hemos elegido este vino para introducirlo en nuestra cartera de productos, debido entre otras razones a que cumple satisfactoriamente las exigencias y limitaciones marcadas por ANDERSEN & PIRES. Condiciones: • Plazo de entrega del producto: 3 meses • Inversiones: 30.000 € • Esperanza de venta igual/superior a cuatro años. • Esperanza de crecimiento superior al 8% anual • El costo es inferior al 30% del PUN (1.2<1.8 €) Otras razones positivas: • La demanda supera a la oferta • Mercado con crecimiento sostenido, que se ha estabilizado por la limitación de existencias. • La casa matriz concedería 10 años de exclusividad renovables con la única condición de un crecimiento del 10% anual. • No necesitaría manipulación: sería vendido con su marca y etiquetas originales Producto 4: Le Lui D'or Marc de Champagne de Dijon Hemos elegido este segundo producto para introducirlo en nuestra cartera, porque además de que también cumple las exigencias y limitaciones marcadas por ANDERSEN & PIRES, encaja perfectamente con la nueva vocación de la empresa: Comercializadora de Productos Delicatessen Condiciones: • Plazo de disponibilidad: 3 meses 10 • El costo es inferior al 30% del PUN (6<7.2 €) • Esperanza de crecimiento superior al 8% anual • Esperanza de venta igual/superior a cuatro años. Otras razones positivas: • Es uno de los líquidos espirituosos más prestigiosos y con más calidad de Europa • Se caracteriza por su exquisitez. • Viene presentado como producto de gran lujo. • Un estudio nos indica la existencia de una corriente creciente de aceptación de esta bebida. • La casa matriz concede la exclusiva para cinco años con la única condición de que se publicite su lanzamiento • No hay riesgo de competencia • Puede incrementar considerablemente la cifra de negocio debido a su alto precio. 3.OBJETIVOS DE VENTAS AÑO PASADO Producto Producto Producto Producto Producto Producto Producto TOTAL 1 2 3 4 5 6 7 Ventas brutas millones Ventas netas Ventas brutas millones Ventas netas 3,6 2,526 1,536 79,3 0,69 2,91 2,148 92,71 3 1,92 1,2 67,2 0,6 2,4 1,68 78 Producto Vino 1 AÑO NUEVO Producto Producto Producto Producto TOTAL champagne 7 3 4 5 4,32 3,6 1,09056 106,6585 0,7107 4,59 2,685 123,65476 3,6 3 0,852 90,384 3,672 2,1 104,226 0,618 • OBJETIVOS COMERCIALES Primero redistribuiríamos la red de ventas por áreas geográficas en función del consumo de cada zona, basándonos en Nielssen .También trataremos de diversificar nuestra fuerza de ventas para que incrementen la atención a los productos que hasta ahora estaban desatendidos; por ejemplo, producto 3 − Luso Oporto. IV. ESTRATEGIAS DE MEDIOS Y VALORACIÓN ECONÓMICA IV. Estrategias de Medios y Valoración Económica VINO DEL RHIN Público Objetivo: Hombres y mujeres de clase media−alta, de edades comprendidas entre 25−70 años. En cuanto al estilo de vida de nuestro target y a sus hábitos de consumo, podemos decir: El norte consume casi tres veces más vino que toda Andalucía y Extremadura juntas. 11 España es el tercer país productor de vino del mundo, por detrás de Francia e Italia, y por delante de Argentina, que sería el cuarto. También somos el primer país en extensión de viñedo del mundo, gracias entre otras cosas a la poderosa aportación de La Mancha, que es un mar de hectáreas plantadas. En cuanto al consumo somos también la tercera potencia mundial en volumen, pero no "per cápita", en que nos ganan Portugal y nos alcanzan otros países como Suiza, de escasa tradición vinícola. Los hábitos de consumo han ido cambiando con los años, y el vino tradicional en las comidas y el tapeo ha sufrido una competencia feroz por parte de refrescos, colas, cervezas y agua pura y cristalina. No es que los españoles beban menos, ya que somos el tercer país productor y consumidor de cerveza de Europa, después de Alemania y Reino Unido, y además ostentamos el curioso récord de ser los primeros consumidores "per cápita", del mundo, de whisky de malta; sino que se bebe diferente, sin duda menos sano y desde luego menos placentero. Analizar cómo funciona el consumo de vino, ver qué zonas de España mantienen más esta tradición, en qué partes aumenta o se reduce, es de vital interés para bodegueros y consejos reguladores, a la hora de planificar su estrategia comercial. Existe en este país una empresa de investigación de mercados que se llama AC Nielsen, que es para el vino, lo que para televisión sería Sofres, es decir el gran medidor de audiencias. Analizaremos sus últimos datos generales para hacernos una idea de como se reparte el consumo de vino por nuestro país. Los estudios tienen dividido todo nuestro espacio geográfico por áreas, seis en total, más dos zonas metropolitanas que corresponden a Madrid y Barcelona. El área número uno es Noroeste. Incluye las provincias de Huesca Zaragoza, Lérida, Tarragona, Barcelona provincia, Gerona y Palma de Mallorca. En total 4.374.975 habitantes. Entre todos ellos consumen 40.054.000 litros al año. El área número dos es Centro − Este. Incluye las provincias de Castellón, Valencia, Albacete, Alicante y Murcia. En total 5.626.099 habitantes. Su consumo anual asciende a 43.131.000 litros de vino. El área número tres es Sur. Incluye las provincias de Huelva, Sevilla, Cádiz, Málaga, Granada, Almería, Jaén, Córdoba y Badajoz. Son en total 8.121.633 habitantes, el área más numerosa con mucha diferencia; y sin embargo su consumo es el más bajo, ya que en total llegan a los 37.256.000 litros. El área número cuatro es Centro. Une las provincias de Zamora, Salamanca, Cáceres, Valladolid, Avila, Segovia, Toledo, Guadalajara, Madrid provincia, Ciudad Real, Cuenca, Soria y Teruel. En conjunto agrupa a 3.707.434 habitantes con un consumo total de vino de 36.081.000 litros. El área número cinco es Noroeste. Incluye las provincias de La Coruña, Lugo, Orense, Pontevedra, Asturias y León. Con un total de 4.304.874 habitantes consumen un total de 58.850.000 litros al año. El área número seis es Norte−Centro. Incluye Cantabria, Vizcaya, Guipuzcoa, Alava, Palencia, Burgos, Navarra y La Rioja. Con solo 3.942.283 habitantes su consumo total de vino asciende a 98.520.000 litros. El récord nacional. El área metropolitana de Barcelona con 3.705.558 habitantes consume 30.256.000 litros; mientras el área metropolitana de Madrid, con 4.834.568 habitantes consumen 35.894.000 litros al año. Las cifras cantan por si solas. Andaluces y extremeños tienen un consumo de vino "per cápita" que está a nivel de país importador de centro Europa. Si le unimos la zona dos, es decir la mediterránea, el consumo sigue siendo mínimo. Por el contrario, el norte, con Galicia, Cornisa Cantábrica, País Vasco, Navarra, La Rioja y norte de Castilla tienen un consumo, no solo de primera fila, sino que se beben casi la mitad de todo el vino comercializado en España. Se supone que tiene que ver por una parte con el clima. En el norte, más frío y lluvioso, apetece más un vino tinto rico que una bebida refrescante; mientras en el sur y este, cálidos, la cerveza es la reina. El segundo aspecto es la gastronomía, ya que en el norte con una cocina potente y mucho más desarrollada que en el sur, el vino es un complemento perfecto. Curiosamente, Extremadura, Levante e incluso Andalucía producen mucho vino; mientras que Cantabria y Asturias no producen ni una gota; País Vasco, quitando Rioja Alavesa y un poquito de "txacolí", tampoco producen nada; y los gallegos, aunque si elaboran bastante vino, no es suficiente para su consumo. Otra cosa es Navarra y Rioja, claro. Las áreas metropolitanas de Madrid y Barcelona tienen un consumo medio, pero los estudios analizan que es donde hay un mayor interés por el vino de calidad, donde se gasta más dinero, y donde el consumidor es más inquieto y no se queda en marcas habituales, sino que busca novedades y curiosidades. En definitiva, todo un mosaico complejo, muy a la 12 española. Posicionamiento: estamos ante un vino de reserva. Producto de calidad a buen precio Estrategia general: introducir el producto en el mercado español de vinos blancos y conseguir que el producto se pruebe. Por otro lado, ESTRATEGIA DE MARKETING MIX Producto: Es imprescindible, en primer lugar, adaptarlo al mercado español, ya que existe competencia local en su misma categoría. Para ello se le colocarán las etiquetas en español y las de los impuestos. Es importante indicar que es un producto de Andersen & Pires, como distribuidor exclusivo, (por ello se indicará en la botella también), ya que le dará una distinción y exclusividad al producto que debe ser percibida tanto por nuestro público de canal como por los consumidores. El envase será negro y plateado, colores que denotan lujo, seriedad y calidad y además conseguimos que se diferencie de la competencia (usan tonos verdes y dorados). Precio: 7,2 Euros de venta en catálogo (6 Euros a partir de los descuentos) Para su venta en distribución de tiendas, supermercados,debe tener un precio ligeramente superior a los de su competencia directa (por encima del Albariño y Ribeiro) Distribución: De acuerdo con el consumo de vino en territorio nacional que fue dividido en 6 regiones y más la metropolitana, la distribución nuestro producto tendrá que hacer presencia en las regiones citadas en la tabla abajo, juntamente con la metropolitana. La distribución del producto es proporcional al la participación de cada región entre el consumo total de vino en España. En cuanto al Licor que es un producto nuevo y de acuerdo con estudios cualitativos podemos ver una corriente creciente de aceptación de esta bebida, la distribución será realizada en la misma proporción del consumo de vino en España (también en virtud a la población y el consumo) , pues en este mercado es donde se encuentra cada vez mas una, mayor exigencia en nuevos productos para atender tanto un públicos nuevos cuanto exigentes paladares. Regiones − fig 1.0 13 Distribución Vino y Licor − fig 1.1 Estudios realizados en España , muestran que la distribución es hecha por canales como, Gran superficie, Horeca y una relevante participación en delicatesem. Pero las grandes superficies representan todavía una participación de 70% en estos tipos de bebidas. Eso muestra un cambio de cultura y posicionamiento y un interés creciente en estos productos. El canal Horeca representa de 20 a 30% de participación en este mercado, por mas que la participación sea inferior a las gran superficies pero tiene mucho peso en la fase de aceptación del producto , es un canal que influencia el consumo y estabelece nuevas tendencias que reflejan directamente en las grandes superficies. Cuando citamos Delicatesem , tenemos en cuenta un canal que la participación es primordial pues actúa con gran influencia pesar de tener una participación de 10 − 15%. Porcentaje por Canal − fig 1.3 14 En el caso del la distribución de los licores en estos canales es interesante que tengan una mayor participación en el canal Horeca tiendo en vista el posicionamiento de este producto en lugares destinado a un publico clase media alta En la tabla abajo podemos ver la cantidad y calificación en las distinta regiones de España , nos muestra distintos puntos ventas de donde la distribución será efectuada de acuerdo la calificación del establecimiento y buscando nuestro publico target con foco en nuestro posicionamiento (precio X calidad) Puntos de ventas − Fig 1.4 Canal Horeca: selectiva en restaurantes de 4 y 5 estrellas Tiendas especializadas (delicatesem) Grandes Superficies Bodegas Comunicación: el objetivo de comunicación será dar a conocer el producto tanto a los canales de distribución (hay que estar en ellos), como al consumidor (lograr que lo pruebe y que lo demande). De esta manera se podrán conseguir los objetivos de ventas y rentabilidades que se requieren del producto. 15 Se realizarán diferentes acciones: • RRPP: notas de prensa en medios nacionales y regionales. A nivel general y especializados • Trade MK: PLV, catálogo con argumentario de ventas • Promoción: regalo de producto a canal Horeca para que se pruebe nuestro producto. • Patrocinio de eventos acorde a nuestro público objetivo • Publicidad: anuncios en revistas especializadas Product Placement (programas de cocina especializados) • Promociones en el canal (con regalo directo comprando la botella) • Promociones conjuntas (venta de vino y otro de nuestros productos) CHAMPAGNE LENIS DÓR Público Objetivo: hombres y mujeres de edad superior a los 30 años, de clase social alta y que les guste lo exquisito, lo sibarita. Son personas a las que les gustan los productos exóticos, ir a sitios diferenciados y en general, tener un signo que les distinga de otras personas. Hoteles 5 estrellas, restaurantes 5 tenedores, grandes clubs. Posicionamiento: ha de posicionarse como un licor de calidad, junto con otros de gama alta. Estrategia General: crear conocimiento de marca en primer lugar y provocar la prueba de producto. ESTRATEGIA DE MARKETING MIX Producto: es un licor semi−fuerte de exquisita elaboración. En cuanto al envase, conservaremos la marca ya que le da valor añadido al producto. Por otro lado, ha de ser acorde al target, ha de ser diferente y exquisito. Tendrá un recubrimiento de la botella que la distinga tanto en el lineal como sobre una mesa de restaurante. Para destacar su procedencia francesa se insertará una cinta tricolor que hace de precinto y sellada con un lacre dorado, que además de reproducir un Luis de oro, lleva grabado el número de la botella y el año de la cosecha , todo como garantía de calidad.. Precio: El de venta al consumidor, debe ser un poco más alto que el de la competencia directa. Diferenciándose de esta forma de ella y posicionándose como un licor de exportación de calidad ligeramente superior. El precio que se establece para nuestros clientes, tras las ventajas comerciales (20% de 30 €) es de 24 €. Distribución: Por otro lado, la distribución ha de ser selectiva, debe ser un producto que se encuentre sólo en sitios muy específicos, pero dónde esté nuestro consumidor. (Consultar tablas anteriores de la distribución del Vino−Licor). Canal Horeca: Hoteles 5 estrellas, restaurantes 5 tenedores, clubs, embajadas 16 Tiendas especializadas y delicatesem (por ejemplo rincón del gourmet de El Corte Inglés) Comunicación: • RRPP: Notas de prensa. Envío de notas de prensa a todos los medios, nacionales y locales, de manera que podamos conseguir publicity (publicidad gratuita). De esta manera contribuimos con el objetivo de conocimiento del producto • Promoción: Regalo a restaurantes botellas de nuestro licor para que lo den a probar a los consumidores. • Eventos relacionados con el vino y la restauración. • Product placement en programas de cocina. • Anuncios gráficos en revistas especializadas: • Vinos y Restaurantes • Vinum • Delivinum • Vivir el vino • El mundo de los vinos • 8 restauración • Anuncios Gráfios en revistas dirigidas a nuestro target • Revistas de Aviones • Revistas de golf • Prensa económica y acorde a nuestro target: • Patrocinios (torneos de golf, críquet,) • PLV: folletos de información y específica para campañas navidad PRESUPUESTO Vino del Rhin CONCEPTO Produccion Etiquetado (etiquetas y manipulado) Notas de prensa Anuncios prensa Product Placement Incentivos ventas Trade MK COSTE UNITARIO 1,2 0,08 0 1 0,25 0,00288 0,1 ASIGNACIÓN DEL PRESUPUESTO: 1.400.000 PRESUPUESTO CHAMPAGNE LE LUI D`OR CONCEPTO COSTE 17 Produccion RRPP Anuncios prensa Patrocinios PLV Incentivos ventas UNITARIO 6 0 1,05 0,32 0,08 0,01 ASIGNACIÓN DEL PRESUPUESTO: 1.300.0 CALENDARIO Y PLAZOS • Lanzamiento (3 meses) • Promocion: 4 semanas, regalo de cuellos 3 meses regalo botellas a canal • Campaña Navidad (regalo conjunto vino+champagne) • Publicidad Revistas: 2 especializadas en vino 2 especializadas alimentación 2 especializadas en target • Product placement V. PROGRAMAS CALENDARIO Y PLAZOS Lo dividiremos en tres áreas de responsabilidad: • El Departamento de Importación se hará responsable de que la mercancía esté disponible antes de la fecha del lanzamiento en el número y condiciones estimadas. • Al Departamento Comercial le tocará hacer la estimación de ventas, organizar la distribución y establecer los controles trimestrales de ventas. • Al Departamento de Marketing le corresponderá fomentar las ventas desde el lanzamiento del producto hasta el cierre del año, diseñar y gestionar los eventos, la publicidad y las promociones. 18 VI. SISTEMA DE INFORMACIÓN Y CONTROL POSIBLES PROBLEMAS POSTERIORES • Crecimiento de ventas menor al esperado • Incertidumbre propia del sector, provocadas por las modas y el cambio de gustos. • Coste mayores a los previstos • Riesgos del negocio en sí: • Entrada inesperada de un competidor • Falta de encaje entre el producto y las necesidades que cubra del público objetivo En la evaluación de los riesgos que pueden afectar al negocio, es necesario incluir medidas concretas para hacer frente a dichos riesgos y una valoración alternativa de la compañía si se variasen algunos de los parámetros clave del modelo; como por ejemplo, tasa de crecimiento de usuarios. ESTRATEGIAS DE CONTINGENCIA Posibles estrategias de contingencia en caso de que el negocio no alcance los objetivos previstos • Eliminación de los productos que no se vendan y reducir nuestra cartera de productos a aquellos que nos 19 den más beneficio y más rentabilidad. • En caso de que los productos lanzados fracasen, hacer un estudio del porqué del fracaso, si se estima que es por el producto en sí, retirarlo y sacar uno nuevo. En caso de que sea por alguno de los elementos del Marketing Mix, estudiarlo y ver la posibilidad de corregir el error. En caso contrario, retirar el producto. • Realización de campañas publicitarias que incentiven las ventas quitando cuota al competidor. Revisar la eficacia de nuestras anteriores campañas. Ver los GRPs, y el impacto causado y estimar la rentabilidad de nuestras campañas para optimizarlas. • En caso de que haya una crisis en el sector, buscar una alianza con alguno de los principales líderes globales en el entorno o con un consorcio de ellos • En caso de crisis, necesidad de tesorería operativa o de peligro de quiebra inminente: enta total o parcial de la compañía a una empresa del sector más potente, que pueda impulsar el crecimiento de la compañía. • En el caso de necesitar ampliar la cartera de productos o incluso producir productos no relacionados con nuestra actividad principal: Estudios de marcado para búsquedas de nuevas oportunidades y productos que se acerquen más a nuestro público objetivo. 27 Vacas Estrellas Perros Interrogantes • 20