Adicional

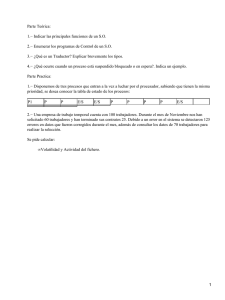

Anuncio