Ejercicios_resueltos_de_Rentabilidad_y_Riesgo

Anuncio

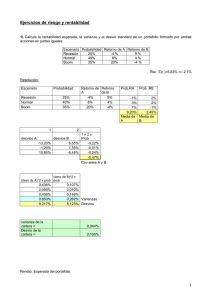

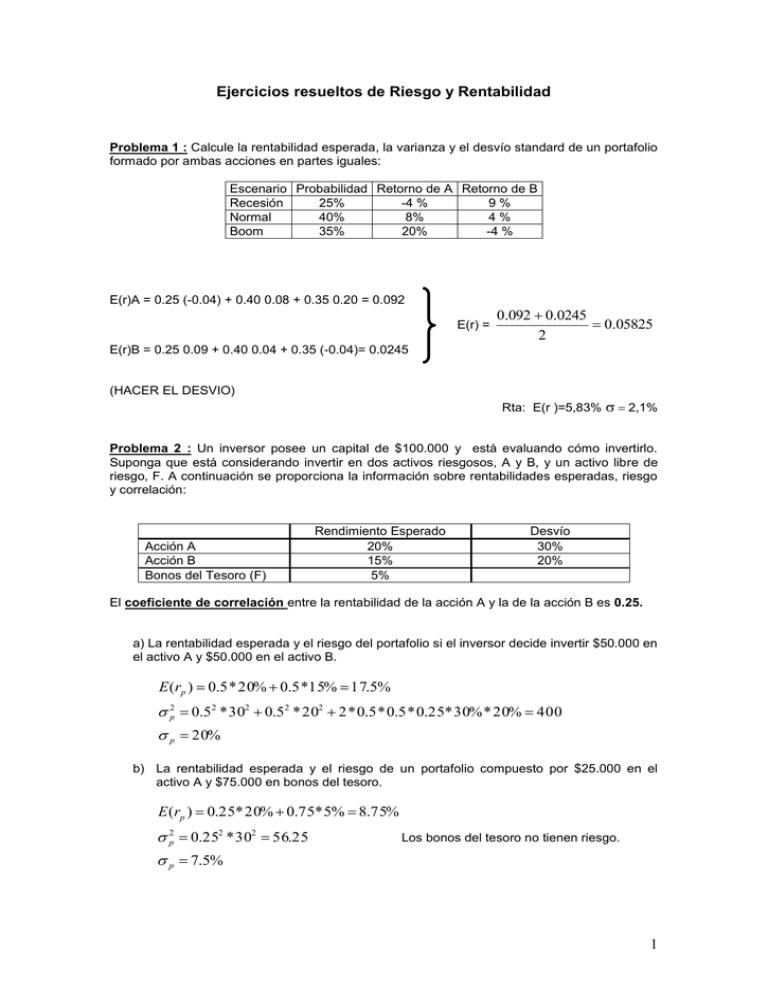

Ejercicios resueltos de Riesgo y Rentabilidad Problema 1 : Calcule la rentabilidad esperada, la varianza y el desvío standard de un portafolio formado por ambas acciones en partes iguales: Escenario Probabilidad Retorno de A Retorno de B Recesión 25% -4 % 9% Normal 40% 8% 4% Boom 35% 20% -4 % E(r)A = 0.25 (-0.04) + 0.40 0.08 + 0.35 0.20 = 0.092 E(r) = 0.092 0.0245 0.05825 2 E(r)B = 0.25 0.09 + 0.40 0.04 + 0.35 (-0.04)= 0.0245 (HACER EL DESVIO) Rta: E(r )=5,83% 2,1% Problema 2 : Un inversor posee un capital de $100.000 y está evaluando cómo invertirlo. Suponga que está considerando invertir en dos activos riesgosos, A y B, y un activo libre de riesgo, F. A continuación se proporciona la información sobre rentabilidades esperadas, riesgo y correlación: Acción A Acción B Bonos del Tesoro (F) Rendimiento Esperado 20% 15% 5% Desvío 30% 20% El coeficiente de correlación entre la rentabilidad de la acción A y la de la acción B es 0.25. a) La rentabilidad esperada y el riesgo del portafolio si el inversor decide invertir $50.000 en el activo A y $50.000 en el activo B. E (rp ) 0.5 * 20% 0.5 *15% 17.5% p2 0.52 * 302 0.52 * 202 2 * 0.5 * 0.5 * 0.25* 30% * 20% 400 p 20% b) La rentabilidad esperada y el riesgo de un portafolio compuesto por $25.000 en el activo A y $75.000 en bonos del tesoro. E (rp ) 0.25* 20% 0.75* 5% 8.75% p2 0.252 * 302 56.25 Los bonos del tesoro no tienen riesgo. p 7.5% 1 c) La rentabilidad esperada y el riesgo de un portafolio compuesto por los tres activos en las siguientes proporciones: 35% en A, 25% en B y 40% en F. E (rp ) 0.35* 20% 0.25*15% 0.4 * 5% 12.75% p2 0.352 * 302 0.252 * 202 2 * 0.35* 0.25* 0.25* 30* 20 161.5 p 12.71% d) Conforme al CAPM, si conocemos que el beta del activo A es 1,05 ¿Cuál sería la rentabilidad esperada del portafolio de mercado y el beta de los otros dos activos, B y F? E (rA ) r f A rm r f 20 5 1.05* (rm 5) rm 20 5 5 19.285% 1.05 El beta del activoB será : B rB r f rm r f 15 5 0.7 19.285 5 El beta del activoF es : F 0 e) ¿Cuál sería el costo del capital propio de la acción de una empresa C, conforme al CAPM, si tal acción tiene la misma volatilidad o desvío estándar que la de la empresa B? Respuesta: Para conocer el rendimiento esperado de la acción de la empresa C deberíamos conocer su Beta, información que no se nos brinda. Dos activos pueden tener la misma volatilidad o desvío estándar pero ello no significa que deban tener la misma rentabilidad esperada conforme al CAPM. El beta de un activo determina su rentabilidad esperada, pues este es la medida del riesgo relevante o remunerable de un activo (riesgo sistemático, de mercado o no diversificable). f) Si la correlación entre el activo A y el activo B fuera 1 ¿Cuál sería el desvío estándar de la cartera del punto a)? p2 0.5 2 * 302 0.5 2 * 202 2 * 0.5 * 0.5 *1* 30% * 20% 625 p 25% g) Puede comprobar fácilmente que el desvío estándar de la rentabilidad del portafolio del punto anterior es un promedio ponderado del desvío de los activos que lo integran ¿Es este resultado siempre válido? Respuesta: 2 p 0.5 * 30 0.5 * 20 25% La afirmación que el desvío estándar del portafolio es un promedio ponderado del desvío de los activos que lo integran es correcta en este caso que rho=1. Pero ese resultado no es válido para coeficientes de correlación distintos de 1. En el caso planteado, no hay efecto diversificación pues los activos están perfectamente correlacionados. Para coeficientes de correlación diferentes de 1 el desvío del portafolio será menor al promedio del desvío de los activos (efecto diversificación.) h) Si los rendimientos del activo A y del activo B fueran independientes (coef. De correlación igual a 0) ¿Cuál sería el desvío del portafolio del punto anterior? Hay en este caso efecto diversificación? p2 0.5 2 * 302 0.5 2 * 202 2 * 0.5 * 0.5 * 0 * 30% * 20% 325 p 18.03% Si, hay efecto diversificación. Problema 3: ¿Cuál es el rendimiento esperado del portafolio de mercado en un momento en que el rendimiento de las letras del Tesoro es de 5% y una acción con una beta de 1,25 tiene un rendimiento esperado de 14%? 0.14 0.05 1.25 E (rM ) 0.05 E (rM ) 0.14 0.05 0.05 0.122 1.25 Rta.: 12,2% Problema 4: ¿Cuál es la tasa de retorno esperada por un inversor sobre una acción que tiene una beta de 0,9 cuando el rendimiento del mercado es del 15%, y las Letras del Tesoro rinden un 7%? E(r ) 0.07 0.9 0.15 0.07 0.142 Rta.: 14,2% Problema 5: ¿Qué retorno podría esperar un inversor cuyo portafolio está compuesto en un 75% por el portafolio del mercado y en un 25% por Letras del tesoro, si la tasa libre de riesgo es del 5% y la prima de riesgo del mercado es de 9%? E (rM ) 0.09 0.05 0.14 E (r ) 0.75 0.14 0.25 0.05 0.1175 Rta: 11,75% 3 Problema 6 : Una acción tiene a = 0,8 y E(ra) = 13% anual. La rentabilidad del activo libre de riesgo es 4% anual. 1. ¿Cuál será el rendimiento esperado de una cartera igualmente invertida en ambos activos? E(rcart ) 0.5 0.13 0.5 0.04 0.085 2. Si el de una cartera formada por estos dos activos es 0,6 ¿cuál será el peso de cada activo? cart xa 0.8 x f 0 xa 0.6 0.75 0.8 x f 1 xa 0.25 Problema 7: La rentabilidad de las letras del tesoro es del 4%, y la rentabilidad esperada de la cartera de mercado es de 12%. Basándose en el CAPM: 1. ¿Cuál es la prima de riesgo de mercado? prima 0.12 0.04 0.08 2. Cuál es la rentabilidad deseada para una inversión con un beta de 1,5? E (r ) 0.04 1.5 0.08 0.16 3. Si el mercado espera una rentabilidad de 11,2% de la acción X, ¿cuál es la beta de esta acción? X 0.112 0.04 0.09 0.12 0.04 Problema 8: Suponga que usted hubiera invertido 30.000 dólares en las cuatro siguientes acciones. Título Acciones A Acciones B Acciones C Acciones D Cantidad Invertida $5.000 $10.000 $8.000 $7.000 Beta 0.75 1.10 1.36 1.88 La tasa libre de riesgo es de 4% y el rendimiento esperado de la cartera de mercado es de 15%. Basándose en el CAPM ¿cuál será el rendimiento esperado de la cartera? Respuesta: El beta de la cartera es un promedio ponderado del beta de los activos que lo integran. 4 Entonces este beta será: (5000/30000)*0,75+(10000/30000)*1,10+(8000/30000)*1,36+(7000/30000)*1,88= 1,293 La rentabilidad esperada de la cartera será: 4 + 1.293 (15 – 4) = 18.22% 5