REFLEXIONES SOBRE LA TASA DE ESTADISTICA

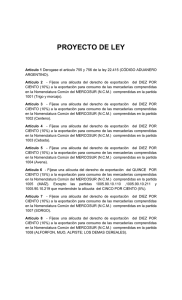

Anuncio

REFLEXIONES SOBRE LA TASA DE ESTADISTICA Por Alfredo Ricardo Sternberg ORIGENES Hay que remontarse a una muy remota antigüedad, para encontrar las causas que generaron la imposición de un tributo como el que hoy nos ocupa. En efecto, desde que el comercio internacional existe, hubo un interés por parte de los pueblos que intervenían en el mismo, por conocer y recopilar datos acerca de lo que se vendía al exterior así como lo que se compraba a ese origen. Ello a fin de regular las importaciones y las exportaciones mediante cupos, prohibiciones., etc. y de establecer –en su caso- tributos sobre tales transacciones. Ese interés era también de los comerciantes, potenciales o reales importadores y exportadores, a fin de dirigir sus contactos, pedidos y ofrecimientos a los diferentes mercados de origen y destino de las mercancías comercializadas. Así se dio origen al denominado “servicio de estadística”, que fue desde sus orígenes encomendado a las aduanas, por tratarse esa institución la que tenía incumbencia directa en el ingreso y egreso de mercaderías a los diferentes territorios a través de las respectivas fronteras. El servicio consistía entonces, en la recopilación y clasificación de los datos concernientes a las mercaderías que se importaban y exportaban. El mencionado servicio a su vez, dio lugar al establecimiento de un tributo primigeniamente denominado “derecho de estadística”, que con el correr del tiempo y la evolución del derecho tributario, fue catalogado (al menos para un sector de la doctrina) como una de las especies de los tributos en la clasificación tripartita: las “tasas”. LAS TASAS. CONCEPTO La tasa es el tributo cuyo fundamento o causa consiste en la prestación por parte del Estado de un servicio público individual. En este caso, el criterio elegido por el legislador para imponer el tributo llamado tasa, es el de exigir su pago a aquellos que usan individualmente un servicio público. A pesar de esta simple apreciación conceptual, debe advertirse que es fácil confundir con la tasa a otros pagos dirigidos al Estado y en relación con servicios, que no tienen el carácter tributario. Así, el importe facturado por el Estado con motivo del servicio de suministro de electricidad, no es una tasa (ni siquiera es un tributo), porque no es coercitivo, ya que el usuario es un cliente que ha “contratado” dicho servicio. Debe advertirse respecto de la tasa que, a diferencia de lo que ocurre con el impuesto, la prestación del servicio y la necesidad pública que el mismo tiende a satisfacer, son divisibles. LA TASA DE ESTADISTICA. ¿TASA O IMPUESTO? En los diversos países se fueron estableciendo, con denominaciones diferentes, tributos a ser satisfechos por los importadores y los exportadores con motivo de la realización de sus transacciones aduaneras. Así, se la conoce en algunos países como “derecho de registro” o “derecho de estadística” que se aplica como contrapartida de servicios prestados. Las formas de percepción también muestran diversidades: en algunos países se aplica en función de las características específicas de las mercaderías importadas o exportadas, en otros según determinadas circunstancias relativas a las transacciones, como por ejemplo el tipo de vehículo en el que se transportan las mercancías o la ruta por la que transitan, etc. Estas cuestiones no aportan a la definición en cuanto a la verdadera naturaleza del la “tasa de estadística”, en particular en cuanto a su consideración como tasa o como impuesto. Podemos citar algunas opiniones de prestigiosos especialistas respecto de tal consideración: En efecto, Gastón Jèze señala que “…puede ocurrir que una tasa propiamente dicha, con el tiempo, adquiera el carácter de impuesto, como consecuencia de la elevación de la alícuota de la remuneración exigida, de manera que ya no exista ninguna relación entre el servicio prestado y la prestación recibida”. “Una tasa que se transforma fácilmente en impuesto es el derecho de estadística”. A su vez Rafael Bielsa sostuvo que “El derecho de estadística es simplemente un impuesto, pues no puede llamarse tasa a la contribución para la estadística, porque ésta es de interés fiscal (de fondo económico-político, etc.), pero no es un servicio diferencial que se preste al contribuyente.” Por su parte, Guillermo Pablo Galli dice que existen “…ciertos impuestos indebidamente llamados tasas, los cuales si bien tienen como fundamento un servicio, éste no resulta divisible; se trata en realidad de impuestos afectados o contribuciones especiales. Es el caso de la tasa de estadística exigida en operaciones aduaneras, en cuanto dicho servicio no es dispensado al contribuyente, sino que se encuentra organizado esencialmente por un interés público de conocimiento, por parte del Estado, de la realidad económica y social del país.” Ricardo Xavier Basaldúa concluye que “En relación con la tasa de estadística…su efecto en el comercio internacional se asemeja al de un derecho aduanero, ya que viene a agregarse a la barrera arancelaria y, por ende, constituye un escollo más al tráfico internacional.” Finalmente nosotros mismos, en otras oportunidades, expresamos “…que existe una clara diferenciación entre las (tasas) que verdaderamente responden a la definición de tasa, y una de las referidas “tasas” cuya caracterización como tal se encuentra fuertemente desdibujada por el empobrecimiento y falta de especificidad del servicio que supuestamente le sirve de sustento.” LA TASA DE ESTADISTICA EN LA LEGISLACION ARGENTINA Mas allá de su categorización como tasa o como impuesto, los artículos 762 y siguientes del Código Aduanero disponen que las operaciones de importación y de exportación “podrán estar gravadas con una tasa ad valorem” por concepto del servicio estadístico, reconociendo como base imponible la misma que la establecida para los derechos de importación (en el caso de las importaciones). Respecto de la alícuota, la Ley Nº 23.664 facultó al Poder Ejecutivo para modificar la alícuota del referido tributo, así como para otorgar exenciones totales o parciales. Adelantamos que, como se enumerará posteriormente, actualmente la tasa de estadística sólo recae sobre las importaciones (en realidad sólo sobre ciertas importaciones), a diferencia de lo que ocurrió en el pasado, en que también reconocía como hecho imponible a las exportaciones. En el artículo 764 del Código Aduanero se dispuso que la alícuota de la tasa no podía exceder del 3%. La Ley Nº 23.046 (de 1984) fijó una alícuota del 1,5%. El Decreto Nº 223/1985 la elevó al 3%. A su vez, la Ley Nº 23.664, si bien mantuvo la alícuota en el 3%, modificó el artículo 764 del Código Aduanero suprimiendo el tope del 3%, además de facultar al Poder Ejecutivo a modificar la alícuota sin límite alguno, en clara violación al principio de legalidad de nuestra Constitución Nacional. En ejercicio de tales facultades, el Poder Ejecutivo, mediante el Decreto Nº 1998/1992 elevó la alícuota al 10%, con el fin (insólito argumento) “de reorganizar el servicio estadístico de la Nación”. Esta exagerada alícuota mereció el reclamo de los Estados Unidos de Norteamérica en el ámbito de la OMC, la que se pronunció en el sentido de que tal medida no se compadecía con los compromisos asumidos por Argentina en el mencionado organismo internacional. Nuestro país redujo la alícuota, mediante el Decreto Nº 389/1995, fijándola nuevamente en el 3% y –posteriormente-, mediante el Decreto Nº 37/1998 la estableció en el 0,5%, que es la alícuota vigente en la actualidad. Por otra parte, mediante el Decreto Nº 108/1999 se fijaron topes máximos para la tasa de estadística, establecidos en una tabla anexa a ese decreto (que reproducimos a continuación), en función a diferentes niveles de la base imponible. Estos topes, según surge de la mencionada tabla, están mal construidos, ya que como podrá apreciarse, los primeros renglones son aritméticamente letra muerta, comenzando sus verdaderos efectos recién a partir del anteúltimo renglón, cuando la base imponible sea superior a U$S 80.000.- Base imponible de la operación de importación (U$S) Hasta 10.000 Entre 10.001 y 20.000, inclusive Entre 20.001 y 30.000, inclusive Entre 30.001 y 50.000, inclusive Entre 50.001 y 100.000, inclusive Más de 100.000 Monto máximo de la tasa de estadística (U$S) 50 100 200 300 400 500 Reiteramos que la tabla que antecede sólo produce efectos a partir de bases imponibles superiores a U$S 80.000, en virtud que para valores inferiores a dicha cifra el 0,5% arrojará siempre montos de tasa de estadística menores que los topes fijados en la tabla. EXENCIONES DEL PAGO DE LA TASA DE ESTADISTICA Surgen del Decreto Nº 690/2002, que establece que “Quedan exceptuadas del pago de la tasa de estadística: a) Las mercaderías que se exporten en forma suspensiva o definitiva para consumo a cualquier destino. b) Las mercaderías originarias de los Estados Parte del Mercado Común del Sur (MERCOSUR) c) Los bienes importados destinados a la reproducción animal o vegetal comprendidos en los Capítulos 1, 3, 6, 7, 10 y 12 de la Nomenclatura Común del MERCOSUR, sujetos a un arancel externo común (AEC) del 0 %. d) Las mercaderías importadas comprendidas en el Capítulo 27 de la Nomenclatura Común del MERCOSUR sujetas a un arancel externo común (AEC) del 0%. e) Las mercaderías sujetas a la alícuota del 0% de importación involucradas tanto en la Regla General Tributaria del Sector Aeronáutico como en la Nota de Tributación del Capítulo 48 de la Nomenclatura Común del MERCOSUR. f) Los bienes importados comprendidos en las partidas 49.01 y 49.02 de la Nomenclatura Común del MERCOSUR. g) Las mercaderías importadas nuevas sin uso, comprendidas en las posiciones arancelarias pertenecientes a los universos de Bienes de Capital y de Informática y Telecomunicaciones. h) Las mercaderías que se importen bajo el Régimen de Importación Temporaria.