DESCARGAR BOLETÍN ECONÓMICO #18

Anuncio

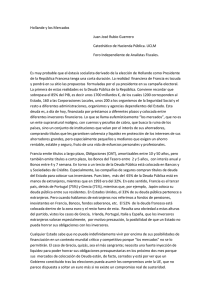

Número 18 Año 02 Fecha: 23 de junio al 07 de julio de 2015 Del Caso Heleno: Deconstrucción de una Crisis Mucho suena en los medios de comunicación la actual crisis por la que atraviesa la nación griega, fruto de un déficit descontrolado, de su famoso Primer Ministro Alexis Tsipras, y el controvertido ahora ex-ministro de Finanzas, Yaris Varoufakis. Tal es la cobertura, incluso, que la situación se ha colado en el discurso de importantes figuras de la política venezolana, destacando la postura del Presidente Maduro, quien acusaría al FMI y al BM de participar en una especie de “terrorismo financiero” en contra del gobierno griego y de la izquierda europea. Más allá del circo político asociado al primer mandatario, sin embargo, impera explicar el origen de la situación actual con el fin de dilucidar los verdaderos roles de cada actor involucrado, a la vez que se busca esclarecer cómo Grecia podría estar alertando a los venezolanos de un futuro similar, aunque por causalidades distintas. Con lo anterior en mente, resulta preciso recordar ciertos aspectos clave en la conformación de la Zona Euro, específicamente el Tratado de Maastricht, uno de los Tres Pilares de la Unión Europea cuyo fin sería la integración de la comunidad de países, particularmente en el área fiscal y monetaria. Firmado el 07 de febrero de 1992, el decreto estableció el criterio de convergencia en el cual se demanda el control de la inflación a un nivel no mayor al promedio de los tres países miembros con mejor desempeño en esta área, más el 1,5%. A su vez, el déficit público anual no debía superar con creces los tres puntos porcentuales, mientras que la razón Deuda/PIB no podía superar el 60%. El cumplimiento de lo anterior mencionado pasaría a ser condición esencial para la adopción del euro, consideración que nos lleva al año 2000, momento en el cual Grecia es aceptada por el Consejo Europeo en la Unión Económica y Monetaria una vez que le fue dado el visto bueno a las cifras correspondientes al año previo. Sería ya una vez adoptado el euro, en el 2004, que bajo una auditoría solicitada por el nuevo partido de gobierno (Nueva Democracia) se daría a conocer que ciertos aspectos fiscales habían sido reportados sin la precisión adecuada. La Comisión Europea pasaría a la evaluación de las partidas poco después, indicando que para el año 1997, Grecia habría registrado un déficit del 6,6% del PIB y no del 4%, como previamente se había reportado. De igual manera, la agencia Eurostat demostraría que el país heleno habría registrado niveles de déficit superiores al 3% en los años 1998 y 1999, períodos clave pues serían estos años los evaluados para entrar en la Unión Monetaria. Simitis y Stournaras (2012) señalan, sin embargo, que tras la revisión de las cifras en cuestión, el déficit para el año 1999 sería de 3,07%, es decir, no lo suficientemente elevado como para cuestionar la entrada de Grecia a la unión en ese momento. De cualquier manera, el incidente llevaría a una especie de crisis de confianza y hostilidad financiera hacia el país europeo que se extiende y resulta relevante hasta los eventos de nuestros días. Sucesivas revisiones y ajustes a las estimaciones de déficit fiscal y deuda pública, particularmente en el año 2009, harían claro que existen importantes deficiencias en la recolección de data, mientras que el reporte de las mismas se encuentra supeditado a autoridades poco coordinadas. La ausencia de una disciplina estadística representa un síntoma de fallas en la rendición de cuentas institucionales, dificultando en consecuencia el manejo de la economía griega, y profundizando aún más la crisis de confianza previamente mencionada. Se desprende así de la debilidad institucional en cuestión un aspecto particular que también sentaría las bases a la actual crisis por la que atraviesa el país heleno: la evasión fiscal y la economía sumergida. Tabla 1.– Revisiones del Déficit Fiscal Griego (% del PIB). 2001 - 2008. Fuente: Eurostat. Extraído de http://goo.gl/IkjhtS En retrospectiva, tras cinco años desde que diera inicio la actual crisis griega, destaca la inhabilidad por parte de los Gobiernos helenos de balancear sus cuentas públicas. Tal problema, sin embargo, tiene precedencia sobre la actual coyuntura, pues como muestra el gráfico 1, ya para el año 2002 Grecia contaba con una de las economías sumergidas más grande de Europa, llegando esta a ser cerca del 30% del PIB. Es la prominencia de este sector, y su asociación a la evasión fiscal, un obstáculo importante en la meta de normalizar la economía griega, problema reconocido incluso por el partido de gobierno Syriza, el cual para marzo apoyó en el parlamento la legislación que permite el pago de impuestos por personas con dificultades en hasta cien cuotas, a la vez que introdujo duras penas pecuniarias a quienes llegasen a atrasarse en el pago de las obligaciones tributarias. La medida obedece a la intención del Gobierno de hacerse de cerca de USD 82,2 millardos no cobrados a través del fisco. Adicionalmente, la creación de una “nueva cultura de adhesión a regulaciones tributarias” permitiría hacerle frente a la “El poder que un multimillonario, que puede ser mi vecino o mi jefe, tiene sobre mí es muchísmo menor que el que el más insignificante funcionario posee, el cual maneja el poder coercitivo del estado, y que tiene a su discreción si podré o no, o cómo podré vivir o trabajar”. Hayek, Friedrich A. Número 18 Año 02 Fecha: 23 de junio al 07 de julio de 2015 Del Caso Heleno: Deconstrucción de una Crisis mentalidad de evasión fiscal y la debilidad institucional asociada a organismos relacionados a dicha materia. Gráfico 1.– Economía Sumergida (% del PIB). 2002. Grecia Italia Alemania Francia Reino Unido Japón Estados Unidos 0,00% 5,00% 10,00% 15,00% 20,00% 25,00% 30,00% Fuente: Friedrich Schneider: "Shadow economies around the world: what do we really know?" (2005). Extraido de http://goo.gl/FTuSPJ Lo hasta ahora expuesto sienta las bases institucionales que poco a poco habrían de arraigarse, degenerando en importantes desequilibrios macroeconómicos principalmente desde el punto de vista fiscal. Incluso mucho antes de la adopción del euro, una vez caída la Dictadura de los Coroneles en el año 1974, el país heleno no habría de registrar otro superávit fiscal hasta nuestros días. En adición a lo anteriormente, explicado parte de esto tendría también origen en los enormes gastos militares, puestos de trabajo en el sector público, pensiones y otros beneficios sociales que los nuevos gobiernos habrían de implementar tras la caída del régimen militar. Gráfico 2.– Déficits Fiscales de la UE vs Grecia (% del PIB). 1995-2013. La presencia de déficits sistemáticos, sin embargo, no representaba problemas particularmente urgentes en tanto parte del mismo pudiera financiarse a través de la impresión de la moneda local, el Drachma. Así, recurriendo al impuesto inflacionario, la irresponsabilidad fiscal se encontraría en niveles manejables para los decisores económicos. Tal enlace entre la política fiscal griega, y su contraparte monetaria, vería su fin tras la adopción del Euro como moneda de curso legal. De esta manera quedó descontinuado el financiamiento a través del señoreaje, y los incentivos para la responsabilidad fiscal, en teoría, materializados gracias a la unión monetaria de los hoy 19 países que conforman a la Zona Euro, y a la supeditación de decisiones monetarias al Banco Central Europeo. Nuevos incentivos para mantener el gasto deficitario, sin embargo, habrían de surgir, en particular los bajos costos de financiamiento con mercados internacionales gracias al respaldo tácito de Alemania, Francia y el resto de las economías más fuertes de Europa. Así, en países cuyos costos de financiamiento otrora resultaban elevados, y en consecuencia préstamos a estos se daban con cierta renuencia, ahora estarían incentivados a endeudarse pues verían a la percepción de su riesgo altamente disminuida. En el gráfico 3 se observa justo lo explicado al ver como del año 1999 al 2000, la deuda pasaría de representar 102,33% del PIB a 119,15% del PIB. Gráfico 3.– Deuda (% del PIB) e Interés a Pagar (% del PIB). 200% 8% 7% 6% 5% 4% 3% 2% 1% 0% 150% 100% 50% 0% 1995 1997 1999 2001 2003 2005 2007 2009 2011 2013 0 Intereses Pagables % PIB -5 -10 Deuda % PIB Fuente: Eurostat y Banco Mundial. -15 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 -20 Déficit UE Tratado de Maastricht Déficit Grecia Los gráficos 2 y 3 también muestran algo muy particular, y es que para el año 2009, tanto el déficit como el endeudamiento aumentaron de manera importante como consecuencia de la crisis financiera y el colapso de la burbuja inmobiliaria en los Estados Unidos. Serían las principales industrias griegas, la marítima y la turística, las que se verían más afectadas, obligando al gobierno a inyectar gasto público en la economía con el fin de mantenerla a Fuente: Eurostat. “La verdadera civilización es donde todo el mundo da a todos los demás todos los derechos que reclama para sí mismo”. Ingersoll, Rober G. Número 18 Año 02 Fecha: 23 de junio al 07 de julio de 2015 Del Caso Heleno: Deconstrucción de una Crisis flote. La deuda y el déficit aumentarían en consecuencia, comprometiendo a las finanzas públicas griegas. Previamente se había mencionado que las constantes revisiones en las cifras de déficit fiscal generaban una progresiva erosión en la credibilidad del gobierno heleno, y por tanto aumentaban los costos de financiamiento. Sería, sin embargo, la revisión en el año 2010 la que terminaría por imposibilitar a Grecia de pagar sus obligaciones siendo este el detonante para que el rendimiento de sus bonos soberanos subiera de manera lenta, pero constante. Es tras los eventos descritos fue que para abril del año 2010 Grecia solicitaría un primer préstamo a la UE y al FMI por un total de €45 millardos. El mismo, sin embargo, terminaría conformando en mayo del mismo año el Primer Programa de Ajuste Económico, plan que aseguraba un préstamo de €110 millardos a cambio de aplicar fuertes medidas de austeridad, las cuales terminarían por despertar una importante crisis política en el país griego debido al pronunciamiento de la crisis económica. Ejemplo de esto es el índice de desempleo a niveles cercanos al 30%, el desempleo juvenil superior al 60% y la contracción del en casi 7 puntos porcentuales. Cinco años después, y con un segundo rescate por €120 millardos en el 2012, Grecia se encuentra aún en una muy delicada situación económica. Y es que incluso con la victoria de Syriza, y promesas de anti-austeridad, en el año 2014, un tercer rescate se encuentra en negociaciones a cambio de la aplicación de una mayor austeridad, mientras expectativas de la salida de Grecia de la Zona Euro cobran fuerza tras la victoria del No en las elecciones del pasado 5 de julio. En tanto las negociaciones continúen, sin embargo, la vuelta del Drachma no es una posibilidad particularmente real, especialmente si observamos que la deuda griega se encuentra diluida de manera manejable para las próximas décadas, como muestra el gráfico 4, y que los pagos por intereses no superan al 4% del PIB, como muestra el gráfico 3, niveles cercanos a países como España. También destaca el hecho de que los sistemas financieros privados se hayan virtualmente inmunizado de un posible impago heleno, siendo los principales tenedores el BCE y el EFSF, que si bien compromete hasta cierto punto las finanzas públicas del resto de los países europeos, un posible contagio financiero resulta menos riesgoso de lo que se podría esperar en situaciones similares. Se presenta como conclusión que la integración entre países ya ha dejado en el pasado las barreras económicas, políticas y sociales que antes nos aislaban de los desaciertos políticos y económicos de nuestros vecinos (nunca perfectamente impermeables). Los entrelazados y la interdependencia es una realidad cada vez más imponentes en nuestro arreglo político mundial, no así los mecanismos de rendición de cuentas, y en tanto así sea, Grecia solo será la primera crisis de muchas. Gráfico 4.– Deuda Griega y Pagos Anuales por Tenedores. Fuente: The Wall Street Journal. Extraido de http://goo.gl/UucIXi “Una de las cosas molestas de creer en la libertad de acción y la responsabilidad individual es la dificultad de encontrar alguien a quien culpar de tus problemas. Y cuando encuentras a alguien, es notable cuan a menudo su imagen la encuentras en tu carnet de conducir”. O´Rourke, P.J. Número 18 Año 02 Fecha: 23 de junio al 07 de julio de 2015 ECONOMÍA AL DÍA El control de precios ha perdido el control: En lo que va de año, la Superintendencia de Precios Justos ha conseguido realizar un total de 32.748 fiscalizaciones en la totalidad del territorio nacional. El boletín con tal información contenía además un llamado a “continuar trabajando en conjunto a fin de proteger la soberanía económica del país y combatir los ilícitos económicos que violenten la Ley Orgánica de Precios Justos, que establece que las ganancias de los que ejerzan actividades económicas en el país no excedan el 30% y fija severas sanciones administrativas y penas privativas de libertad para quienes incumplan con lo establecido en la ley”. De ahí el reconocimiento por parte del órgano público de que un 69,3% de las denuncias recibidas, es decir un total de 24.788, se dieron a través de línea telefónica, lo cual, bajo ciertas presunciones, representa una penetración interesante del discurso de la guerra económica, y el concepto vacuo del “precio justo”. De cualquier manera, a pesar de los esfuerzos por parte de la SUNDDE y el Ejecutivo de controlar los altos niveles inflacionarios a través de medidas paliativas, los precios continúan en constante aumento a la vez permanecen los perversos incentivos generados por el establecimiento de precios máximos. En relación con lo anterior, de acuerdo a Maryolga Girán, presidente de la Comisión de Asuntos Laborales de Conindustria, los venezolanos buscan incrementar sus ingresos a través del trabajo informal, llegando incluso a vender productos en sus cubículos a precios superiores a los regulados. Girán reconoce además que la situación ha erosionado el valor del trabajo formal, mientras que la economista Alicia Sepúlveda, coordinadora del Observatorio Económico Legislativo de CEDICE, explicó que los controles gubernamentales ha distorsionado el rol del comerciante, generando los ya familiares incentivos para participar en el mercado negro, esto a pesar de no contar con las protecciones laborales asociadas al sector formal, y potencialmente perdiendo competencias profesionales que dificulten su reinserción al mismo en el futuro. No en vano el banco de inversión británico Barclays Capital afirmó que el Gobierno perdió el control del sistema cambiario y de precios relativos. Adicionalmente, a pesar de la urgencia de los controles, la entidad apuesta por que el gobierno no hará los ajustes de fondo antes de las elecciones por temor a perder el ya deteriorado capital político. Venezuela continúa con el financiamiento creativo: La semana anterior se dio a conocer la venta por parte de PDVSA de la refinería Chalmette (en sociedad con la petrolera Exxon Mobil). La decisión, cuya finalidad habría de ser aliviar presiones a las finanzas públicas, ha sido interpretada como un mensaje negativo por inversionistas. El economista Luís Oliveros explicó al respecto: “Vendimos una refinería que en condiciones normales no hubiese sido necesario vender. No se trataba de la refinería más rentable del mundo, pero salir de ella en este momento, con un precio del petróleo bajo y con dudas de caer en default, le dice a los inversionistas que la situación no está para nada bien”. A la venta de la refinería se le suma la búsqueda de financiamiento con apoyo de Irán como señal de la cada vez mayor precariedad de las finanzas públicas. El país persa dio a conocer que otorgaría a Venezuela una línea de crédito que iniciaría con un primer tramo de USD 500 millones, sumándose como prestamista junto con China, la cual ha financiado a Venezuela por más de USD 46.000 millones. Al tema del financiamiento creativo se han ido sumando nuevas consideraciones, como la deuda de Haití con Venezuela por mas de USD 2.000 millones por financiamiento de planes gubernamentales y el pago de deudas con Uruguay en petróleo. La cada vez mayor proliferación de este tipo de medidas hacen sonar cada vez más fuerte las alarmas correspondientes a una reestructuración y replanteamiento de las obligaciones venezolanas. Dólar paralelo supera los Bs. 500: En lo que va de año, la cotización del denominado dólar paralelo ha superado los Bs. 500 en una subida repentina que hasta el momento del escrito alcanzó los Bs. 547,96. Se da así una subida del 216% tras compararlo al T/C de inicios de año. Así, aunque se cuestione que el paralelo sea uno de los marcadores más relevantes, el hecho es que el altamente especulativo dólar “Cúcuta” ha comenzado a generar presiones sobre comerciantes y los precios ofertados. Se suma a estas consideraciones la subida del dólar SICAD, el cual pasó de Bs 12 por dólar a Bs. 12,08, la cual si bien no resulta un aumento significativo, incluso considerado trivial, la iniciativa podría representar una creciente tendencia de dar un ajuste importante al fuertemente regulado mercado cambiario nacional. Indicadores Económicos de Venezuela - 26 de junio de 2015 Dólar Cencoex VEF 6,3 Reservas Internacionales US$ 16.530 Dólar Sicad VEF 12,80 Cesta Petrolera US$ 56,15 Dólar Simadi VEF 197,69 BRENT US$ 63,26 Fuente: BCV y Banca y Negocios. Salario Mínimo VEF 7.421,67 Canasta Alimentaria (INE) Canasta Alimentaria familiar (CENDA) VEF 6.382,62 VEF 24.694,21 Fuente: Instituto Nacional de Estadística, El Nacional. Elaborado por Ramón Rey González Economista. Investigador de CEDICE.