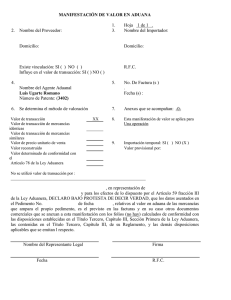

LEGISLACIÓN ADUANERA TEMA 6. CAVA TEMA 6 1. EL ORIGEN DE LAS MERCANCÍAS: NORMAS GENERALES 2. EL VALOR EN ADUANA: NORMAS GENERALES AGENTES VIGILANCIA ADUANERA 2022 [email protected] 1 LEGISLACIÓN ADUANERA TEMA 6. CAVA 1.- EL ORIGEN DE LAS MERCANCÍAS: NORMAS GENERALES La determinación del ORIGEN de las mercancías es fundamental, pues en función del mismo se aplicarán o no, determinadas medidas preferenciales o medidas de restricción, tanto arancelarias como comerciales. Se puede definir el origen de una mercancía como el territorio en el cual fue obtenida. La noción de origen obedece a motivaciones de política arancelaria y comercial. Así: 1. Los aranceles aduaneros actualmente en vigor (Arancel de Aduanas Común) establecen diferentes tipos de derechos de aduanas para una misma mercancía en función de que sean originarias de uno u otro país o grupo de países. 2. Ciertas medidas de política comercial (contingentes cuantitativos, limitación a la importación, derechos antidumping y compensadores, etc.), se aplican solamente a las mercancías originarias de determinados países. Por tanto, la importancia del origen de las mercancías, radica en la existencia de grandes diferencias en el trato arancelario o comercial a aplicar, según que el producto sea originario de una zona u otra. La posibilidad de desviaciones de tráfico de mercancías, que puedan encubrir su verdadero origen, ha generado la aparición de un conjunto de normas de origen de las mercancías que, a través de una serie de requisitos y condiciones, pretenden evitar esas desviaciones de tráfico, asignando un origen concreto a cada producto. De dicho origen dependerá la aplicación (o no) de preferencias con derechos reducidos, así como la aplicación de medidas de política comercial de la Unión Europea, incluidas posibles restricciones comerciales. No debemos confundir ORIGEN con PROCEDENCIA: • La procedencia de una mercancía se refiere al punto de inicio conocido de la expedición que la llevó al territorio aduanero de la Unión -TAU- (Mercancía de origen canadiense en tránsito por EE. UU., es originaria de Canadá, pero la procedencia es de EE. UU.). • A nivel aduanero, la procedencia no es trascendente a efectos jurídicos; lo trascendente es el origen. También otras políticas de la Unión (sanitarias, pesqueras, culturales) se ven afectadas por el concepto de "origen de las mercancías" 1.1 NORMATIVA de la UNIÓN EUROPEA La normativa básica de la materia aduanera en la Unión está constituida por el Reglamento (UE) nº 952/2013, del Parlamento Europeo y del Consejo, de 9 de octubre de 2013, por el que se establece el CÓDIGO ADUANERO DE LA UNIÓN (en adelante CAU). Asimismo, con el objeto de completar y desarrollar lo previsto en el Código Aduanero de la Unión, se publicaron los dos siguientes Reglamentos: • Reglamento Delegado (UE) 2015/2446 de la Comisión, que completa el CAU (RD CAU). • Reglamento de Ejecución (UE) 2015/2447 de la Comisión, por el que se establecen normas de desarrollo de determinadas disposiciones del CAU (RE CAU). AGENTES VIGILANCIA ADUANERA 2022 [email protected] 2 LEGISLACIÓN ADUANERA TEMA 6. CAVA 1.2 NORMAS PARA LA DETERMINACIÓN DEL ORIGEN Las normas que establecen como determinar el origen de las mercancías están recogidas en las normas de la Unión Europea (UE) (CAU y Reglamentos de desarrollo), así como en los diversos Acuerdos internacionales firmados en la materia por la Unión, y en el Convenio de Kioto de 1973 para la armonización y simplificación de los regímenes aduaneros. La UE ha establecido, dos cuerpos normativos perfectamente diferenciados para la determinación del origen de las mercancías. Podemos distinguir entre: Normas de ORIGEN NO PREFERENCIAL: las normas que regulan intercambios no sujetos a preferencia alguna. Son aquellas aplicadas al comercio entre países integrantes de la Organización Mundial del Comercio (OMC) no vinculados por acuerdos comerciales preferenciales. A nivel de la Unión Europea estas normas de origen no preferenciales vienen determinadas en el Código Aduanero de la Unión. a) El Reglamento Delegado 2015/2446, que desarrolla el Código Aduanero de la Unión, incluye en el Anexo 22-01 reglas específicas para algunos capítulos del arancel. Para el resto de capítulos, la Dirección General de Fiscalidad y Unión Aduanera (DG TAXUD) de la Comisión Europea pone a disposición una Guía Interpretativa con reglas específicas. En aquellos casos en los que sea necesario justificar el origen no preferencial de las mercancías durante el despacho aduanero se deberá presentar un CERTIFICADO de ORIGEN según modelo que se incluye en el Anexo 22-14 del Reglamento de Ejecución Nº 2015/2447. Estos certificados de origen son expedidos normalmente por las Cámaras de Comercio del país de origen. Normas de ORIGEN PREFERENCIAL: normas que regulan los intercambios en el marco de acuerdos preferenciales que lleven aparejadas rebajas arancelarias o tratamiento privilegiados. Son aquellas definidas dentro de cada acuerdo comercial preferencial, y que posibilitan la calificación de un producto como originario para acceder a las ventajas arancelarias del mismo. Dentro de estacas cabe diferenciar: b) Ø Preferencias arancelarias CONVENCIONALES: se conceden a determinadas mercancías originarias de países terceros con los que la UE tiene suscritos acuerdos preferenciales. El tipo arancelario puede ser 0% ó un tipo reducido, y se aplica tanto a las mercancías de esos países que se importan en la UE como a las mercancías originarias de la UE cuando se importan en esos países Ø Preferencias arancelarias AUTÓNOMAS: Otorgadas de forma unilateral por la UE a mercancías originarias de países incluidos en el Sistema de Preferencias generalizadas (SPG). El carácter originario de una mercancía, tanto preferencial como no preferencial, viene determinado por el principio general de que la mercancía en cuestión haya sido "enteramente obtenida" en un determinado país o territorio o haya sido "suficientemente elaborada o transformada" en dicho país o territorio. AGENTES VIGILANCIA ADUANERA 2022 [email protected] 3 LEGISLACIÓN ADUANERA 1.3 TEMA 6. CAVA ORIGEN NO PREFERENCIAL DE LAS MERCANCÍAS. A las mercancías con ORIGEN NO PREFERENCIAL les será de aplicación las medidas siguientes: a) el Arancel Aduanero Común (excepto las medidas arancelarias preferenciales), b) las Disposiciones o medidas no arancelarias, establecidas por actos de la Unión, que regulen ámbitos específicos relacionados con el comercio de mercancías; y c) otras medidas de la Unión relacionadas con el origen de las mercancías. d) El establecimiento y expedición de los Certificados de Origen Para determinar el origen no preferencial el artículo 60 del CAU utiliza dos criterios: 1º. Por una parte, "las mercancías enteramente obtenidas” en un solo país o territorio tienen su origen en este país o territorio. 2º. Y por otro, se considerará que las mercancías en cuya producción intervenga más de un país o territorio tienen su origen en aquel en el que se haya producido su última transformación o elaboración sustancial, económicamente justificada, efectuada en una empresa equipada a tal efecto, y que haya conducido a la fabricación de un producto nuevo o que represente un grado de fabricación importante. PRIMER CRITERIO. -Se considerarán ENTERAMENTE OBTENIDAS en un solo país o territorio las mercancías siguientes: 1 a) los productos minerales extraídos en dicho país o territorio; b) los productos vegetales allí cultivados y recolectados; 1 c) los animales vivos en ellos nacidos y criados; d) los productos procedentes de animales vivos en ellos criados e) los productos de la caza y de la pesca en ellos practicadas; f) los productos de la pesca marítima y otros productos extraídos del mar por buques matriculados en el país o territorio de que se trate y que enarbolen pabellón de ese país o territorio fuera de las aguas territoriales del país; g) las mercancías obtenidas o producidas a bordo de buques-factoría a partir de productos contemplados en la letra f), originarios de dicho país o territorio, siempre que dichos buques-factoría estén matriculados en dicho país o territorio y enarbolen su pabellón h) los productos extraídos del suelo o subsuelo marino situado fuera de las aguas territoriales, siempre que dicho país o territorio ejerza derechos exclusivos de explotación sobre dicho suelo o subsuelo; Modificado por Reglamento Delegado (UE) 2021/1934 de la Comisión AGENTES VIGILANCIA ADUANERA 2022 [email protected] 4 LEGISLACIÓN ADUANERA TEMA 6. CAVA i) los desperdicios y desechos resultantes de operaciones de fabricación y los artículos usados, siempre que hayan sido recogidos en dicho país y solo puedan servir para la recuperación de materias primas; j) las mercancías en ellos producidas a partir exclusivamente de los productos mencionados en las letras a) a i) anteriores. SEGUNDO CRITERIO. - Última transformación o elaboración sustancial, económicamente justificada, efectuada en una empresa equipada a tal efecto, y que haya conducido a la fabricación de un producto nuevo o que represente un grado de fabricación importante. Son varios los requisitos que deben cumplirse: a) Transformación "sustancial" Para ser considerados como "sustanciales", una transformación o trabajo debe ser tal, que el producto transformado que de ella resulte presente unas propiedades intrínsecas o unas funciones diferentes a las del producto o productos de base utilizados en el proceso de transformación. b) Económicamente justificada La transformación o el trabajo deben tener un lugar lógico y necesario en el proceso normal de producción de tal forma que, a partir de las materias primas, nos lleve al producto terminado. c) Efectuarse en una empresa equipada para este fin Esta condición tiene por finalidad, sencillamente, impedir que sea presentada como originaria de un país determinado una mercancía procedente de una empresa que, manifiestamente, no pueda efectuar o hacer en ese país la transformación o trabajo de que se trate. d) Que dé lugar a la obtención de un producto nuevo Un producto deberá ser considerado como "nuevo" si sus propiedades originales han desaparecido, y el producto que resulta de la transformación, posee unas propiedades específicamente diferentes. e) Que represente una fase importante de fabricación Un estado de fabricación es importante si entraña una modificación cualitativa sustancial en relación con las propiedades de los productos de los que se parte. El artículo 6, apartado 2, del CAU, introduce en materia de origen el concepto de "DUDA FUNDADA". En aplicación de tal principio el artículo 33 del Reglamento delegado señala que cualquier operación de elaboración o transformación efectuada en otro país o territorio no se considerará justificada desde el punto de vista económico si se demuestra, sobre la base de los datos disponibles, que la finalidad de dicha operación era evitar la aplicación de las medidas a que se refiere el artículo 59 del Código. Tampoco se considerarán transformación o elaboración sustancial justificada desde el punto de vista económico, en el sentido de que confieren el origen, ninguna de las operaciones siguientes: AGENTES VIGILANCIA ADUANERA 2022 [email protected] 5 LEGISLACIÓN ADUANERA TEMA 6. CAVA a) Las operaciones destinadas a garantizar la conservación de los productos en buen estado durante su transporte y almacenamiento (ventilación, tendido, secado, separación de partes deterioradas y operaciones similares) o facilitar las operaciones de traslado o transporte; b) las operaciones simples de desempolvado, cribado, selección, clasificación, preparación de surtidos, lavado y troceado; c) los cambios de embalaje y la división y agrupamiento de bultos, el simple envasado en botellas, latas, frascos, bolsas, estuches y cajas, la colocación sobre cartulinas o tableros, etc., y cualquier otra operación sencilla de embalaje; d) la presentación de mercancías en juegos o conjuntos o la puesta en venta; e) la colocación de marcas, etiquetas y otros signos distintivos similares en los mismos productos o en sus embalajes f) el simple montaje de partes de productos para hacer un producto completo; g) el desmontaje o el cambio de uso; h) la combinación de dos o más operaciones especificadas en las letras a) a g). Finalmente, se establecen reglas especiales de origen no preferencial para los accesorios, piezas de repuesto o herramientas. 1.4 ORIGEN PREFERENCIAL DE LAS MERCANCÍAS. Las preferencias arancelarias se establecen para desarrollar los intercambios comerciales entre socios y contribuir a su desarrollo económico y social sostenible. Benefician, de manera inmediata y compartida, a los operadores participantes en la transacción realizada al amparo de la preferencia. El exportador se beneficia de un mejor acceso al mercado del país de importación y el importador puede abastecerse a menor coste, garantizando al mismo tiempo a su proveedor una remuneración suficiente por el producto. Sin perjuicio de las especialidades típicas existentes en cada uno de los diversos acuerdos preferenciales actualmente en vigor, existen una serie de reglas y conceptos comunes para todos ellos a las que vamos a denominar normas de origen de carácter preferencial. Los criterios básicos para la determinación del origen preferencial que existen en todos los Acuerdos y Protocolos de ORIGEN son los siguientes: 1. Criterio del producto enteramente obtenido. 2. Criterio de la transformación suficiente. 3. Criterio de la transformación simple o insuficiente. 4. Reglas de acumulación 5. Requisito del transporte directo. - A efectos del estudio de las reglas de origen preferencial se hará referencia a las reglas aplicables en el marco del SPG (sistema de preferencias generalizadas de la Unión). AGENTES VIGILANCIA ADUANERA 2022 [email protected] 6 LEGISLACIÓN ADUANERA TEMA 6. CAVA Criterio del producto enteramente obtenido. 1.) Se considerarán productos originarios de un país beneficiario: a) Los productos enteramente obtenidos en ese país b) Los productos obtenidos en ese país que incorporen materias que no hayan sido enteramente obtenidas en él, siempre que dichas materias hayan sido objeto de una elaboración o transformación suficiente Criterio de la transformación suficiente. 2.) La noción de "elaboración o transformación suficiente" responde como es habitual en todos los regímenes preferenciales sin excepción al cumplimento de las llamadas reglas de lista o condiciones establecidas en un anexo de la norma que los regula. Criterio de la transformación simple o insuficiente. 3.) Se considerarán insuficientes para conferir el carácter de productos originarios, entre otras, las siguientes operaciones: a) las destinadas a garantizar la conservación de los productos durante su transporte y almacenamiento; b) las divisiones o agrupaciones de bultos; c) el lavado y limpieza; la eliminación de polvo, óxido, aceites, pintura u otros revestimientos; d) el planchado de tejidos y artículos textiles; e) la pintura y el pulido simples; f) el descascarillado o la molienda parcial o total del arroz; el pulido y el glaseado de los cereales y el arroz; Las operaciones se considerarán simples cuando para su ejecución no se requieran aptitudes específicas ni máquinas, aparatos o herramientas fabricados o instalados especialmente a tal fin. A la hora de determinar las operaciones de elaboración o transformación habrá que considerar conjuntamente todas las operaciones llevadas a cabo sobre dicho producto en un país beneficiario. 4.) Reglas de acumulación La acumulación se podría definir como el principio en virtud del cual los productos originarios de uno de los países de un acuerdo preferencial, utilizados en la fabricación de cualquier mercancía en otro País miembro del mismo Acuerdo, serán tratados como si fueran originarios de aquél en el cual la fabricación del producto ha tenido lugar. Este principio, juega cuando dos o más partes del sistema preferencial intervienen en el proceso de fabricación de un producto. AGENTES VIGILANCIA ADUANERA 2022 [email protected] 7 LEGISLACIÓN ADUANERA TEMA 6. CAVA Esta acumulación determina que la utilización de productos procedentes de otros países del mismo acuerdo preferencial distintos de aquél en el que se realiza la última transformación "más que mínima", es decir, que la trasformación realizada sea superior a las descritas anteriormente como trasformaciones insuficientes, apoyen el origen de este último como si de productos enteramente obtenidos en él se tratase. Dentro de los distintos Reglamentos y Protocolos de origen podemos encontrar distintas modalidades de acumulación, pudiendo clasificarse de la forma siguiente: a) Acumulación bilateral. b) Acumulación multilateral. c) Acumulación total. Requisito del transporte Directo 5.) Todos los Reglamentos y Protocolos de origen imponen como requisito para el otorgamiento de la preferencia en uno y otro sentido, el transporte directo de un territorio a otro. Si no se cumple la regla del transporte directo, no dará lugar, en ningún caso, al otorgamiento de preferencia alguna, venga o no la mercancía amparada en el certificado correspondiente. Será tratada, pues, como mercancía originaria de un país tercero. Se entenderá que existe transporte directo cuando: a) La mercancía sea transportada directamente a través de países Miembros de un mismo Acuerdo. b) Cuando el paso por otros territorios distintos de los anteriores se realiza por razones geográficas o fuerza mayor siempre que las mercancías: - Permanezcan bajo vigilancia de las autoridades aduaneras. - Que no se hayan destinado al consumo; y, - Que no hayan sido sometidas a más operaciones que las propias para su conservación. El cumplimiento de estas condiciones se podrá acreditar mediante la presentación a las autoridades aduaneras competentes de cualquiera de los documentos siguientes: el documento de transporte único al amparo del cual se haya efectuado el transporte desde el país exportador a través del país de tránsito; a) un certificado expedido por las autoridades aduaneras del país de tránsito que contenga: b) i) una descripción exacta de los productos, ii) la fecha de descarga y recarga de los productos y, cuando corresponda, el nombre de los buques u otros medios de transporte utilizados, y iii) la certificación de las condiciones en las que permanecieron los productos en el país de tránsito; c) o, en su defecto, cualesquiera documentos probatorios. AGENTES VIGILANCIA ADUANERA 2022 [email protected] 8 LEGISLACIÓN ADUANERA TEMA 6. CAVA SISTEMA DE PREFERENCIAS GENERALIZADAS (SPG) El Sistema de Preferencias Generalizadas (SPG) de la UE es un instrumento comercial clave de la política comunitaria de ayuda al desarrollo. El SPG es un régimen comercial autónomo a través del cual la UE proporciona un acceso preferencial no recíproco al mercado comunitario de productos originarios en países y territorios en desarrollo a través de la exoneración total o parcial de los derechos arancelarios. La finalidad del SPG es reducir la pobreza en los países en vías de desarrollo mediante la generación de ingresos adicionales a través de sus exportaciones, garantizar los derechos humanos y laborales fundamentales y promover el desarrollo sostenible y la gobernanza. Desde el 1 de enero de 2014 es de aplicación el Reglamento SPG 978/2012, que ha supuesto la salida efectiva del sistema de un número importante de países y territorios, bien por motivo de los nuevos criterios de renta, o por ser beneficiarios de otros esquemas preferenciales con la UE. La nueva regulación, por tanto, se centra en los países más necesitados. El actual SPG mantiene los tres regímenes preferenciales con los que la UE concede beneficios comerciales, en forma de aranceles reducidos o nulos sobre las importaciones de mercancías, que reflejan las diferentes necesidades comerciales, de desarrollo y financieras de los países en vías de desarrollo: a) El régimen SPG general, concede a sus beneficiarios una exención arancelaria para los productos no sensibles y una reducción de 3,5 puntos del arancel para los sensibles (siendo la reducción del 20% para textil y confección). b) El régimen especial de estímulo del desarrollo sostenible y la gobernanza (SPG+) concede exención arancelaria para todos los productos cubiertos por este régimen a aquellos países considerados como vulnerables, que además ratifiquen y apliquen efectivamente 27 Convenciones internacionales sobre derechos humanos, laborales, medio ambiente y buen gobierno. c) El régimen especial a favor de los países menos desarrollados conocido como iniciativa EBA (“Everything but Arms”) concede exención total de aranceles a todos los productos originarios de los Países Menos Adelantados (PMAs), con excepción de las armas. Además, el sistema se compone de un mecanismo de graduación, que supone la retirada a un país beneficiario de las preferencias para una determinada sección (o secciones) de productos si estos son suficientemente competitivos, un mecanismo de retirada temporal que permite retirar las preferencias a todos o un grupo de productos en caso de incumplimiento de alguna de las obligaciones exigidas a los beneficiarios, y una cláusula de salvaguardia, que permite restablecer los aranceles normales cuando las importaciones de algún producto de un país beneficiario puedan causar perjuicio grave a los productores comunitarios. AGENTES VIGILANCIA ADUANERA 2022 [email protected] 9 LEGISLACIÓN ADUANERA TEMA 6. CAVA 1.5 PRUEBA DE ORIGEN. El CERTIFICADO DE ORIGEN consiste en un documento formal cuya función es determinar de qué país es originaria una mercancía. No se debe confundir entre país de origen con la procedencia o país desde donde ha sido enviada la mercancía. El certificado de origen es un documento muy importante en todas las operaciones de comercio internacional. Los países que pertenecen a la Unión Europea y realizan transacciones intracomunitarias, están exentos de presentar esta documentación. Si se realizan importaciones a la Unión Europea desde países con acuerdos preferenciales (o exportaciones a estos países desde la UE), se utilizarán los correspondientes certificados de origen establecidos en dichos acuerdos. En estos casos de origen preferencial se utilizarán los certificados de origen o de circulación siguientes: EUR1, EUR-MED, EUR2, FORM A o ATR. A) Origen NO PREFERENCIAL El origen de la mercancía que se presentan a despacho de importación debe ser declarado por el importador o su representante, y tal declaración, según se señala en el artículo 61 del CAU y en el artículo 105 de la Ley General Tributaria, se presume cierta, lo cual no quiere decir que la Administración no pueda practicar las comprobaciones que al respecto considere oportunas. La presunción de certeza de que está revestida la declaración de origen se ve reforzada si la misma va avalada por un certificado de origen o, por lo general, por un documento que acredite el origen declarado. El principio consagrado, no obstante, en el artículo 57 del Reglamento de Ejecución del CAU, es el de que el origen declarado para una mercancía que se presenta a despacho de importación no debe ser documentalmente justificado, salvo que de forma expresa lo establezca una norma para una determinada operación o categoría de operaciones. Lo normal, en el marco de las operaciones de Derecho común (no preferenciales) es que el origen declarado de una mercancía no deba ser justificado documentalmente. Cuando así se disponga, el origen de las mercancías importadas en la Unión Europea procedentes de países que no tienen establecidas relaciones preferenciales, se tendrá que justificar mediante la presentación de un CERTIFICADO DE ORIGEN, o bien mediante una mera DECLARACIÓN DE ORIGEN, consignada en el propio DUA en el resto de los casos. El certificado de origen exigible a la importación en la Unión Europea será un certificado según forma y modelo previstos en el país de expedición. Podrán expedir certificados de origen que hayan de surtir efecto en la Unión Europea, aquellas autoridades y organismos establecidos en el país de origen de las mercancías, que presenten las garantías necesarias y estén debidamente habilitados por el país de expedición. En España se expide por las CAMARAS DE COMERCIO. AGENTES VIGILANCIA ADUANERA 2022 [email protected] 10 LEGISLACIÓN ADUANERA B) TEMA 6. CAVA Origen PREFERENCIAL Para acogerse a la preferencia o beneficio arancelario previsto en el Acuerdo de aplicación correspondiente, deberá aportarse prueba de que la mercancía es originaria del país para el que esté establecido dicho beneficio. Esta prueba puede aportarse de dos maneras distintas: mediante la presentación de un certificado de origen preferencial, o bien de una declaración de origen preferencial, a veces denominada declaración en factura. Los certificados de origen preferenciales son: a) El FORM-A en el caso de países exportadores acogidos al Sistema de Preferencias Generalizadas (SPG). b) El certificado EUR-1 en el caso de preferencias creadas por Acuerdos preferenciales entre la UE y países terceros. Este documento es utilizado en el comercio con países Mediterráneos, EFTA, países ACP (Régimen Comercial Preferencial para los Países del África, Caribe y Pacífico), así como para las mercancías originarias de países y territorios de ultramar (PTUM). Con los países ACP y PTUM la Unión Europea ha firmado acuerdos de Asociación Económica. También es utilizado para países con los que la Unión Europea ha suscrito Acuerdos Bilaterales Preferenciales c) El certificado EUR-MED dentro del área Paneuromediterráneas. Este certificado aplicable desde 2006, surge como consecuencia de la extensión del sistema de acumulación pan europea (Integrado en la actualidad por la UE, Suiza, Liechtenstein, Islandia, Noruega, Turquía y la UE) a los países mediterráneos (Argelia, Egipto, Israel, Jordania, Líbano, Marruecos, Siria, Túnez, la Organización para la liberalización de Palestina, Cisjordania y Franja de Gaza, Turquía, Albania, Bosnia y Herzegovina, Macedonia, Montenegro, Serbia, Kosovo, ) así como a Islas Feroe. El EUR-MED debe expedirse en los casos en que la adquisición del origen preferencial se haya debido a la aplicación de la norma de la acumulación del origen entre países de la zona mediterránea o de alguno de estos y de países de la zona europea d) El certificado EUR-2: Su uso es similar al Certificado de Circulación EUR.1, pero para mercancías de bajo valor monetario o de uso personal – el valor de la factura no supera los 215 euros o para envíos de 600 euros contenidos en el equipaje personal de los viajeros-. e) Certificado de circulación ATR: sustituye al certificado de origen en los intercambios comerciales entre los países comunitarios y Turquía (excepto en el caso de los productos siderúrgicos y agrícolas que se emplea el EUR 1). Es el documento que se utiliza en el comercio reciproco con Turquía y constituye el título justificativo para la aplicación del régimen arancelario preferencial con ese país. Los certificados de origen tienen un periodo de validez limitado establecido en la legislación aduanera. El período empieza a contar a partir del día que se expide el certificado de origen, aunque se establecen circunstancias excepcionales en las que la presentación de la prueba podrá ser aceptada después de ese período de tiempo. En circunstancias concretas también se permite que la prueba de origen sea expedida a posteriori. Por último, los exportadores están obligados a conservar copias de todas las pruebas de origen y los documentos relacionados con ellos durante un período de al menos tres años. AGENTES VIGILANCIA ADUANERA 2022 [email protected] 11 LEGISLACIÓN ADUANERA TEMA 6. CAVA Existen excepciones a la obligación de presentar una prueba de origen cuando las mercancías no se importan con carácter comercial y se trata de paquetes pequeños enviados de una persona privada a otra hasta un valor máximo especificado. El equipaje personal del viajero también se beneficia de una concesión similar hasta un valor máximo especificado. Para conocer las especificidades de cada una de estas disposiciones, es necesario consultar la normativa aduanera correspondiente relativa al origen no preferencial, regímenes preferenciales unilaterales o el protocolo de origen concreto del acuerdo comercial del que se desee información. Finalmente, añadir que de forma progresiva la UE está introduciendo el sistema de auto certificación en sus acuerdos de libre comercio. Este sistema supone la certificación del origen por parte del propio exportador a través de una comunicación sobre el origen, y se aplica a determinados exportadores registrados ante las autoridades competentes en una base de datos. DECLARACIÓN EN FACTURA. - A los exportadores autorizados que acrediten cierto volumen de exportaciones y garantías de correcto funcionamiento, se les puede permitir la presentación alternativa de una declaración en factura, constituida por ciertos documentos comerciales (como una factura, o albarán o cualquier otro documento comercial que describa los productos con detalle suficiente para que puedan ser identificados), que sustituya la certificación gubernamental. IMPORTANTE: No siempre es necesario solicitar la figura del exportador autorizado para efectuar la declaración en factura. Todos los Reglamentos y Protocolos de origen contemplan la posibilidad de que cualquier exportador para cualquier envío constituido por uno o varios bultos y que contengan productos originarios por un valor que no supere la cantidad determinada prevista en cada acuerdo (6.000 euros es las más frecuente) pueda efectuar la declaración en factura. 1.6 INFORMACIONES VINCULANTES EN MATERIA DE ORIGEN. Una información vinculante en materia de origen es aquella cuyo contenido vincula a las Administraciones de los Estados Miembros de la Unión Europea, siempre que se cumplan las condiciones establecidas en la normativa que resulta de aplicación. Puede solicitar la información vinculante en materia de origen cualquier persona con una motivación válida, que haya presentado a las autoridades aduaneras una solicitud de información vinculante en materia de origen. La persona a favor de la cual se expide la información vinculante será el titular de la misma. La solicitud de decisión relativa a la información vinculante de origen y todos los documentos de acompañamiento o de apoyo se presentarán por escrito a: - la autoridad aduanera competente del Estado miembro en el que esté establecido el solicitante, o a - la autoridad aduanera competente del Estado miembro en el que vaya a usarse la información. AGENTES VIGILANCIA ADUANERA 2022 [email protected] 12 LEGISLACIÓN ADUANERA TEMA 6. CAVA 2.- EL VALOR EN ADUANA: NORMAS GENERALES. El VALOR EN ADUANA de la mercancía constituye uno de los elementos esenciales para la determinación de los derechos arancelarios a los que está sujeta una mercancía que pretende ser importada en un país, así como para la aplicación de otras medidas no arancelarias, relacionadas con el comercio internacional de las mismas. Tanto en la Unión Europea, como en la gran mayoría de los países, se aplican derechos "ad valorem" para gravar las operaciones de comercio exterior, de ahí la importancia de la noción del valor en aduana como "magnitud dineraria que resulta de la medición o valoración del hecho imponible", esto es, como base imponible de los tributos que recaen sobre la importación de mercancías. 2.1 NORMATIVA La normativa de la Unión Europea en materia de valor aduana constituye la transposición a nivel europeo de las normas sobre valor en aduana contenidas en el Acuerdo de la Organización Mundial del Comercio (OMC) relativo a la Aplicación del Artículo VII del Acuerdo general sobre aranceles aduaneros y comercio (GATT) de 1994. El sistema de valoración establecido en el mencionado Acuerdo opta por la utilización preferente del valor de transacción, sin perjuicio de que esta preferencia no afecte a la facultad que tienen las autoridades aduaneras para rechazar el valor de transacción cuando tengan dudas fundadas sobre el mismo. Para aquellos casos en los que no proceda utilizar el valor de transacción, la normativa sobre valoración aduanera tiene previstos cinco procedimientos secundarios para la valoración de las mercancías. El marco jurídico sobre valoración en aduanas figura recogido en: • Artículos 69 a 76 del Reglamento (UE) n° 952/2013, de 9 de octubre de 2013, por el que se establece el Código Aduanero de la Unión (CAU). • Artículo 71 del Reglamento Delegado (RDCAU) • Artículos 127 a 146 Reglamento de Ejecución (RECAU) 2.2 MÉTODOS DE VALORACIÓN. Ø METODO PRINCIPAL: VALOR DE TRANSACCIÓN El artículo 70 del Código Aduanero de la Unión señala que la base principal para determinar el valor en aduana de las mercancías será el VALOR DE TRANSACCIÓN, y lo define como el precio realmente pagado o por pagar por las mercancías cuando se vendan para su exportación al territorio aduanero de la Unión, ajustado, en su caso. El valor de transacción de las mercancías vendidas para su exportación al territorio aduanero de la Unión se determinará en el momento de la admisión de la declaración en aduana, basándose en la venta que se produzca inmediatamente antes de que las mercancías hayan sido introducidas en ese territorio aduanero. AGENTES VIGILANCIA ADUANERA 2022 [email protected] 13 LEGISLACIÓN ADUANERA TEMA 6. CAVA Para poder utilizar el valor de transacción es necesario que: • Exista realmente un "precio pagado o por pagar". • Se trate de una venta para la exportación con destino al territorio aduanero de la Unión. • Se practiquen, en su caso, determinados ajustes. • No concurra alguna de las causas de rechazo que, o bien porque se tomen en cuenta factores distintos a los de una operación normal, o bien porque se den condiciones que impidan conocer el precio realmente pagado o por pagar en el momento de la valoración, conllevarán la necesidad de acudir a un método secundario de valoración. A continuación, analizamos algunas de estas condiciones: 1. Que exista un precio realmente pagado o por pagar El precio realmente pagado o por pagar será el pago total que el comprador haya efectuado o deba efectuar al vendedor (pago directo), o a un tercero en favor del vendedor (pago indirecto), por las mercancías importadas, e incluirá todos los pagos efectuados o por efectuar como condición de la venta de esas mercancías. El precio realmente pagado o por pagar incluirá todos los pagos efectuados o por efectuar como condición de la venta de las mercancías importadas por el comprador a cualquiera de las siguientes personas: a) el vendedor; b) un tercero en favor del vendedor; c) un tercero vinculado con el vendedor; d) un tercero cuando el pago a dicho tercero se realice a fin de cumplir una obligación del vendedor. 2. Que se trate de una venta para la exportación con destino al territorio aduanero de la Unión Para poder aplicar el método del valor de transacción como método de valoración es necesario que exista una venta, lo que supone, en primer término, excluir a aquellas transacciones que no lo son. La venta de que se trata debe realizarse, igualmente, para la exportación con destino al territorio aduanero de la Unión, sin que sea relevante el lugar de residencia del vendedor, puede estar en cualquier país incluso en el país de importación. En el caso que se efectúe una sola venta de las mercancías antes de la importación en la Unión, el hecho de que se declaren para su despacho a libre práctica se considera una indicación suficiente de que se han vendido para su exportación al territorio aduanero de la Unión; por tanto, el importe de dicha venta servirá de base para determinar el valor de transacción. Señala el artículo 70, apartado 3 del CAU, que el valor de transacción se aplicará siempre que se cumplan todas las condiciones siguientes: AGENTES VIGILANCIA ADUANERA 2022 [email protected] 14 LEGISLACIÓN ADUANERA a) TEMA 6. CAVA Que no existan más restricciones para la utilización o disposición de las mercancías por parte del comprador que las siguientes: ü restricciones impuestas o exigidas por las normas o por las autoridades públicas de la Unión; ü limitaciones de la zona geográfica en la que las mercancías puedan ser objeto de reventa; ü restricciones que no afecten sustancialmente al valor en aduana de las mercancías; b) Que ni la venta ni el precio estén sujetos a condiciones o consideraciones que impidan determinar el valor de las mercancías que deban valorarse; c) Que ninguno de los beneficios derivados de la reventa, cesión o utilización posterior de las mercancías por el comprador repercuta directa o indirectamente en el vendedor, salvo que el valor pueda ajustarse convenientemente; d) Que no exista vinculación entre comprador y vendedor o la vinculación no tenga influencia en el precio. Se considerará que dos personas están vinculadas si se cumple una de las siguientes condiciones: a) si una de ellas forma parte de la dirección o del consejo de administración de la empresa de la otra; b) si ambas tienen jurídicamente la condición de asociadas; c) si una es empleada de otra; d) si una tercera persona posee, controla o tiene directa o indirectamente el 5 % o más de las acciones o títulos con derecho a voto de una y otra; e) si una de ellas controla, directa o indirectamente, a la otra; f) si ambas son controladas, directa o indirectamente, por una tercera persona; g) si juntas controlan, directa o indirectamente, a una tercera persona; h) si son miembros de la misma familia. A efectos del apartado 1, letras e), f) y g), se considerará que una persona controla a otra cuando tenga la capacidad jurídica o efectiva de imponer directrices a esta última. Cuando la verificación de los datos de la transacción permita concluir que hay razones para dudar de la aceptabilidad del valor declarado, y así se comunique al importador para darle la oportunidad de alegar lo que estime oportuno, el valor de transacción se admitirá si el importador acredita que el precio convenido entre las partes vinculadas se "aproxima mucho" a alguno de los siguientes valores: ü el valor de transacción en ventas de mercancías idénticas o similares, entre compradores y vendedores no vinculados, para su exportación con destino a la Unión; ü el valor de aduana de mercancías idénticas o similares, determinado con arreglo al método del valor deductivo; AGENTES VIGILANCIA ADUANERA 2022 [email protected] 15 LEGISLACIÓN ADUANERA TEMA 6. CAVA ü el valor en aduana de mercancías idénticas o similares, determinado con arreglo al método del valor reconstruido; • No aceptación de los valores declarados de la transacción (Artículo 140 RECAU) Si las autoridades aduaneras tienen dudas fundadas de si el valor declarado de la transacción representa el importe total pagado o por pagar, podrán solicitar al declarante que aporte información adicional. Si no se disipan sus dudas, las autoridades aduaneras podrán decidir que el valor de las mercancías no puede determinarse de conformidad con el artículo 70.1, del Código. Cuando, se rechace el valor de transacción, el Código dispone acudir a la valoración con arreglo a los criterios sucesivos contemplados en el mismo, a los que nos referiremos a continuación. Ø MÉTODOS SECUNDARIOS DE VALORACIÓN Si el valor de las mercancías no puede determinarse mediante la aplicación del valor de transacción, el artículo 74 del CAU contempla hasta cinco métodos para la fijación del valor en aduana. Los citados métodos son objeto de aplicación sucesiva, de forma que sólo puede acudirse al siguiente cuando no resulte aplicable el anterior (por excepción, a solicitud del interesado, podrá alterarse el orden de los que mencionamos en las letras c) y d)). Así, el valor en aduana se podrá determinar de acuerdo a los siguientes criterios secundarios: a) el valor de transacción de mercancías idénticas que se vendan para su exportación al territorio aduanero de la Unión y se exporten a ella al mismo tiempo que las mercancías que deban valorarse o en una fecha próxima; b) el valor de transacción de mercancías similares que se vendan para su exportación al territorio aduanero de la Unión y se exporten a ella al mismo tiempo que las mercancías que deban valorarse o en una fecha próxima; c) el valor basado en el precio unitario al que se venda en el territorio aduanero de la Unión a personas no vinculadas con los vendedores la mayor cantidad total de las mercancías importadas o de otras mercancías idénticas o similares también importadas; o d) el valor calculado, igual a la suma: i) del coste o valor de los materiales y del proceso de fabricación o transformación empleados en la producción de las mercancías importadas; ii) de una cantidad en concepto de beneficios y gastos generales, igual a la que suele cargarse en las ventas de mercancías de la misma naturaleza o especie que las que se valoren, efectuadas por productores del país de exportación en operaciones de exportación con destino a la Unión; iii) del coste o valor de los elementos enumerados en el artículo 71, apartado 1, letra e). e) Procedimiento del último recurso AGENTES VIGILANCIA ADUANERA 2022 [email protected] 16 LEGISLACIÓN ADUANERA TEMA 6. CAVA A continuación, analizamos detalladamente cada uno de estos métodos secundarios: a. El valor de transacción de mercancías idénticas: Este método de valoración se aplica en las mismas condiciones que el valor de transacción, es decir, que se debe referir a mercancías que se vendan para su exportación al territorio aduanero de la Unión y se exporten al mismo tiempo que las mercancías que deban valorarse o en una fecha próxima. Completa esta definición el artículo 1 del Reglamento de Ejecución que señala que son mercancías idénticas las mercancías producidas en el mismo país y que sean iguales en todos los aspectos, incluidas sus características físicas, su calidad y su prestigio comercial. Las pequeñas diferencias de aspecto no impedirán que se consideren idénticas las mercancías que en todo lo demás se ajusten a la definición. La diferencia entre este medio de valoración y el valor de transacción se centra en que se sustituye el precio pagado en la transacción que origina la importación por el precio pagado en otra transacción de mercancías con el mismo origen y destino a la Unión, realizada próxima en el tiempo; todavía más clara es esta comparación cuando aplica el valor de mercancías idénticas producidas por el propio exportador. Solo se tendrá en cuenta un valor de transacción de mercancías producidas por una persona diferente si no se halla ningún valor de transacción de mercancías idénticas o similares producidas por la persona que haya producido las mercancías objeto de la valoración. b. El valor de transacción de mercancías similares: Este criterio es idéntico, en cuanto a requisitos y condiciones, al anterior, diferenciándose por el objeto de comparación, que son mercancías, no ya idénticas, sino similares. Define éstas el artículo 1 del Reglamento de ejecución como ", las mercancías producidas en el mismo país y que, sin ser iguales en todos los aspectos, presenten unas características y una composición semejantes que les permitan cumplir las mismas funciones y ser comercialmente intercambiables; para determinar si unas mercancías son similares habrá que tomar en consideración, entre otros factores, su calidad, su prestigio comercial y la existencia de una marca de fábrica o de comercio. En el caso del valor de transacción de mercancías similares se condiciona, al igual que en las mercancías idénticas, a que se hayan vendido las mercancías similares en un momento próximo en el tiempo, con el mismo origen y para su exportación a la Unión. Y la utilización del valor de transacción de mercancías producidas por una persona diferente a que no se encuentre ningún valor de transacción de mercancías similares producidas por la misma persona. También se prevé, en términos equivalentes a los previstos en las mercancías idénticas, la realización de ajustes en función de diferencias en cantidades o niveles comerciales. c. El método deductivo: Se define este método como el "valor basado en el precio unitario al que las mercancías importadas o mercancías idénticas o similares importadas se vendan en la Unión en el mismo estado en que son importadas, en el momento de la importación de las mercancías objeto de valoración o en un momento muy cercano. AGENTES VIGILANCIA ADUANERA 2022 [email protected] 17 LEGISLACIÓN ADUANERA TEMA 6. CAVA El Reg. de ejecución explicita en su art. 142 el procedimiento de aplicación de este método: • Se partirá del precio unitario de reventa de mercancías idénticas o similares importadas en el mismo estado, a personas que no estén vinculadas con los vendedores, en el momento de la importación de las mercancías objeto de valoración o en un momento muy cercano. • Sobre dicha magnitud se practicarán las siguientes deducciones: las comisiones pagadas o convenidas habitualmente o los márgenes cargados usualmente para beneficios y gastos generales, incluidos los costes directos e indirectos de la comercialización de las mercancías de que se trate, en las ventas en la Unión de mercancías importadas de la misma naturaleza o especie; los gastos habituales de transporte y de seguro, así como los gastos conexos en que se incurra en la Unión; y los derechos de importación y otros impuestos que deben pagarse en la Unión por la importación o por la venta de las mercancías. d. Método del valor calculado: Artículo 143 REG EJECUCION Este método supone el cálculo del valor en aduana de las mercancías mediante la suma de los costes de los materiales y de las operaciones de fabricación y otros costes en los que se pueda incurrir, así como una cantidad en concepto de beneficios y gastos generales igual a la que se suele cargar en la venta de mercancías de la misma especie y categoría de las mercancías a valorar, efectuadas por productores del país de exportación en operaciones con destino a la Unión. A efectos de aplicación de lo dispuesto en el artículo 74, apartado 2, letra d), del Código, las autoridades aduaneras no podrán requerir u obligar a una persona no establecida en el territorio aduanero de la Unión a que exhiba, para su examen, documentos contables o de otro tipo, o a que permita el acceso a ellos con el fin de determinar el valor en aduana. e. Método del "último recurso" para el cálculo del valor en aduana: En defecto de los anteriores métodos, el Código prescribe que la determinación del valor en aduana se efectúe basándose en la información disponible en el territorio aduanero de la Unión y utilizando medios adecuados que se ajusten a los principios y disposiciones generales contenidos en el Acuerdo relativo a la Aplicación del artículo VII del GATT y las normas del propio Código aduanero. El valor en aduana no será determinado en función de los siguientes elementos: a) el precio de venta en el TAU de mercancías producidas en dicho territorio; b) un sistema en el que el valor más alto de entre dos posibles se utiliza para la valoración en aduana; c) el precio de mercancías en el mercado nacional del país exportador; d) un coste de producción distinto de los valores calculados que se hayan determinado para mercancías idénticas o similares con arreglo al artículo 74.2. d), del Código; e) los precios de exportación a un tercer país; f) valores en aduana mínimos; g) valores arbitrarios o ficticios. AGENTES VIGILANCIA ADUANERA 2022 [email protected] 18 LEGISLACIÓN ADUANERA 2.3 TEMA 6. CAVA DECLARACIÓN DE VALOR La DECLARACIÓN DEL VALOR en aduana es un documento que debe presentarse a las autoridades aduaneras cuando el valor de las mercancías importadas excede de 20.000 euros. Debe cumplimentarse en el Impreso DV1, cuyo modelo figura en el Anexo 8 del Reglamento Delegado (UE) 2016/341 de la Comisión de 17 de diciembre de 2015. En esta DECLARACION DE VALOR se harán constar los diferentes elementos relativos al valor en aduana (por ejemplo, ajustes positivos o y/o negativos que concurran en la importación objeto de valoración). Asimismo, debe presentarse la factura que haya servido de base para declarar el valor en aduana de las mercancías importadas. La presentación de dicha declaración implica la asunción de la responsabilidad de la exactitud e integridad de los elementos que constan en la declaración y de la autenticidad de los documentos presentados en apoyo de dichos elementos. Las autoridades aduaneras podrán dispensar de la obligación de suministrar la declaración de valor (documento DV1) cuando el valor en aduana de las mercancías de que se trate no se pueda determinar aplicando el valor de transacción (artículo 70 del CAU). Además, salvo cuando sea indispensable para la correcta determinación del valor en aduana, las autoridades aduaneras dispensarán de la obligación de suministrar la declaración de valor (documento DV1) en cualquiera de los casos siguientes: a) cuando el valor en aduana de las mercancías importadas no exceda de 20.000 EUR por envío y siempre que el envío no forme parte de envíos fraccionados o múltiples expedidos por un mismo expedidor a un mismo destinatario, b) cuando la operación subyacente al despacho a libre práctica de las mercancías no revista carácter comercial, c) cuando la comunicación de los datos en cuestión no sea necesaria con vistas a la aplicación del arancel aduanero común, d) cuando los derechos de aduana previstos en el arancel aduanero común no sean exigibles. Finalmente, en caso de que el intercambio de mercancías se produzca entre el mismo vendedor y comprador de forma continuada y en las mismas condiciones comerciales, las autoridades aduaneras podrán dispensar del cumplimiento del requisito de suministrar la declaración de valor (documento DV1. 2.4 AJUSTES POSITIVOS Y NEGATIVOS DEL VALOR EN ADUANAS. Ø AJUSTES POSITIVOS: según el Art. 71 del CAU, al determinar el valor en aduana, el precio realmente pagado o por pagar por las mercancías importadas se completará con: a) los siguientes elementos, en la medida en que los soporte el comprador y no estén incluidos en el precio realmente pagado o que debe pagarse por las mercancías: i) las comisiones y los gastos de corretaje, salvo las comisiones de compra; ii) el coste de los envases que, a efectos aduaneros, se considere que forman un todo con la mercancía; y iii) el coste de embalaje, tanto por la mano de obra como por los materiales; AGENTES VIGILANCIA ADUANERA 2022 [email protected] 19 LEGISLACIÓN ADUANERA TEMA 6. CAVA el valor, imputado de forma adecuada, de los bienes y servicios que se indican a continuación, cuando hayan sido suministrados directa o indirectamente por el comprador, gratuitamente o a precios reducidos, y utilizados en la producción y venta para la exportación de las mercancías importadas, en la medida en que dicho valor no esté incluido en el precio realmente pagado o por pagar: b) i) materiales, componentes, partes y elementos similares incorporados a las mercancías importadas; ii) herramientas, matrices, moldes y objetos similares utilizados en la producción de las mercancías importadas; iii) materiales consumidos en la producción de las mercancías importadas; y iv) trabajos de ingeniería, de desarrollo, artísticos y de diseño, planos y croquis, realizados fuera de la Unión y necesarios para la producción de las mercancías importadas; c) los cánones y derechos de licencia relacionados con las mercancías objeto de valoración que el comprador esté obligado a pagar, directa o indirectamente, como condición de la venta de dichas mercancías, en la medida en que los mencionados cánones y derechos no estén incluidos en el precio realmente pagado o por pagar; d) el valor de cualquier parte del producto de una posterior reventa, cesión o utilización de las mercancías importadas, que revierta directa o indirectamente al vendedor; y e) los siguientes costes hasta el lugar por donde se introducen las mercancías en el territorio aduanero de la Unión: i) los gastos de transporte y de seguro de las mercancías importadas, y ii) los gastos de carga y de manipulación asociados al transporte de las mercancías importadas. Cualquier elemento que se sume al precio realmente pagado o por pagar, se basará exclusivamente en datos objetivos y cuantificables. Ø AJUSTES NEGATIVOS: según el artículo 72 del CAU, al determinar el valor en aduana no se incluirá ninguno de los elementos siguientes: a) los gastos de transporte de las mercancías importadas después de su entrada en el territorio aduanero de la Unión; b) los gastos de construcción, instalación, montaje, mantenimiento o asistencia técnica, realizados después de la entrada en el territorio aduanero de la Unión de las mercancías importadas, tales como instalaciones, máquinas o material industrial; c) los importes de los intereses derivados de un acuerdo de financiación contraído por el comprador, relativo a la compra de las mercancías importadas, independientemente de que la financiación corra a cargo del vendedor o de otra persona, siempre que el acuerdo de financiación conste por escrito y, si así se requiere, que el comprador pueda demostrar que se cumplen las siguientes condiciones: AGENTES VIGILANCIA ADUANERA 2022 [email protected] 20 LEGISLACIÓN ADUANERA TEMA 6. CAVA i) que tales mercancías se venden efectivamente al precio declarado como realmente pagado o por pagar; ii) que el tipo de interés exigido no excede del aplicado corrientemente a tales transacciones en el país y en el momento en que se haya proporcionado la financiación; d) derechos de reproducción en la Unión de las mercancías importadas; e) comisiones de compra; f) derechos de importación y otros gravámenes pagaderos en la Unión como consecuencia de la importación o la venta de las mercancías; g) no obstante lo dispuesto en el artículo 71, apartado 1, letra c), los pagos que efectúe el comprador por el derecho de distribución o reventa de las mercancías importadas, cuando no constituyan una condición de la venta de dichas mercancías para su exportación a la Unión. AGENTES VIGILANCIA ADUANERA 2022 [email protected] 21